Введение

Рыночные преобразования в экономике России, необходимость ускорения научно-технического прогресса, подъема различных отраслей экономики, в том числе, оборонно-промышленного комплекса в условиях резкого ограничения финансовых средств, все это требует поиска и внедрения новых методов обновления основных фондов. Одним из таких нетрадиционных и достаточно эффективных финансовых инструментов служит лизинг, представляющий собой альтернативу традиционным формам инвестирования.

В настоящее время перед многими российскими предприятиями стоит серьезная проблема поиска и привлечения долгосрочных инвестиций для расширения производства, приобретения современного оборудования и внедрения новых технологий.

Лизинг на сегодняшний день является одним из наиболее эффективных способов инвестиций в оснащение и развитие производства, а приобретение оборудование или транспортных средств по договору лизинга - более выгодной формой инвестирования в сравнении с прямой покупкой и покупкой за счет кредитных ресурсов.

В ситуации, когда возможности получения инвестиционных кредитов ограничены, лизинг является одним из наиболее доступных и эффективных способов финансирования развития производства.

Лизинг - это уникальный инвестиционный инструмент, который способствует повышению конкурентоспособности российской промышленности, напрямую стимулирует процесс замещения импортной продукции качественными отечественными аналогами, повышению занятости населения, росту доходов частного бизнеса и государства.

Особенностью лизинга является то, что он является способом реализации отношений собственности, выражающим определенное состояние производительных сил и производственных отношений, с которыми он находится в тесной взаимосвязи. Лизинг, с одной стороны, способствует становлению частной собственности на средства производства, а с другой - ведет к преодолению ее, смене владельца и пользователя. При исполнении лизинга всегда можно выкупить взятое в лизинг имущество. Таким образом, лизинг является не только инструментом обращения и обновления основных фондов, но и их приобретения.

Настоящая работа будет состоять из двух частей. В первой, реферативной, будет рассмотрено такое понятие как лизинг, его особенности, виды, преимущества и недостатки, а также методы расчета лизинговых платежей. Во второй, расчетной, предполагается рассчитать коэффициенты в соответствии с заданием.

Лизинг как форма инвестиционной деятельности

Лизинговая деятельность относится к разряду реальных инвестиций, то есть вложение капитала в производство какой-либо продукции. При этом лизинговая компания как субъект инвестиционной деятельности (инвестор) осуществляет вложения в другие предприятия в виде предоставления во владение и пользование основных средств, нематериальных активов и прочего лизингового имущества.

Экономический смысл лизинга как инвестиционной деятельности состоит в инвестировании капитала в предприятия-лизингополучатели с взиманием за это платы, которая и является доходом лизинговой компании. Трактовка лизинга как особого вида инвестиционной деятельности позволяет легко определить как сумму инвестиций, так и доход лизинговой компании, что в свою очередь позволяет соблюдать установившиеся на территории России правила ведения бухгалтерского учета и четко определить базу налогообложения. Сумма инвестиций в предприятия-лизингополучатели есть ничто иное, как сумма расходов, связанных с приобретением лизингового имущества, которые понёс лизингодатель как до договора передачи имущества во владение и пользование, так и после.

Доходом лизингодателя является его вознаграждение - денежная сумма, предусмотренная договором лизинга сверх возмещения инвестиционных затрат (издержек). Она включает в себя: оплату услуг по осуществлению лизинговой сделки; процент за использование собственных средств лизингодателя, направленных на приобретение предмета лизинга и (или) на выполнение дополнительных услуг, если их предоставление предусмотрено договором лизинга.

Таким образом, под доходом лизингодателя понимается не вся сумма лизинговых платежей или разница между суммой лизинговых платежей и стоимостью лизингового имущества (как определялось ранее), а только его вознаграждение, определённое сверх инвестиционных затрат. В затратах лизингодателя выделяются инвестиционные затраты (издержки) и расходы на осуществление лизингодателем его основной деятельности, а под прибылью понимается "разница между доходами лизингодателя и его расходами на осуществление основной деятельности лизингодателя".

В современном мире и в частности в России развитие и рост предприятий неизменно связанны с увеличением капиталоемкости и значения долгосрочного фактора. Но часто для представителей малого и среднего бизнеса привлечение финансов традиционными способами, например, через банковские кредиты не всегда доступно. Выходом из ситуации может стать лизинг.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Что это такое

В переводе на русский язык слово «лизинг» означает не что иное, как аренду. Но в отличие от классической аренды лизинг имеет ряд особенностей. При лизинге имущество приобретается под клиента и только затем сдается в аренду.

Лизингополучатель получает возможность выбирать именно необходимое имущество, необходимое ему для ведения хозяйственной деятельности и развития бизнеса. Причем вложение больших собственных средств от него не требуется.

Важно! Лизинговые договора заключаются только при условии, что полученное имущество планируется использовать в предпринимательских целях.

Оплату сделки осуществляет лизинговая компания. Она приобретает у продавца выбранную лизингополучателем технику, недвижимость или другое имущество и сдает ее этому клиенту во временное пользование.

По окончанию срока действия лизингового договора имущество может быть возвращено лизингодателю или выкуплено лизингополучателям с выплатой остаточной стоимости, предусмотренной договором.

В целом лизинг представляет собой сложное сочетание различных договоров и соглашений, основным из которых является договор передачи имущества лизингополучателю во временное пользование с уплатой за это процентов.

Дополнительным плюсом для лизингополучателей станет возможность ускоренной амортизации имущества и получение налоговых преференций.

Где приобрести

В России существует достаточно большое количество лизинговых компаний, которые в большинстве случаев связаны с крупными финансовыми структурами. Но развивается это направление инвестирования не очень активно.

Долгое время законодательная база для лизинговых операций практически отсутствовала и российским лизинговым компаниям, приходилось использовать юридические изыски, чтобы оформлять сделки.

К счастью, ситуация меняется. На текущий момент лизинговый рынок становиться более открытым и доступным даже для представителей малого и среднего бизнеса.

В лизинг можно приобрести практически любое имущество, используемое для предпринимательской деятельности:

- недвижимость;

- транспорт любого вида;

- оборудование;

- технику специального назначения.

Выбор лизинговой компании процесс не простой. Эти организации достаточно закрыты и условия каждой сделки необходимо согласовывать индивидуально.

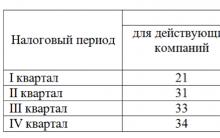

Приведем таблицу с основными параметрами предложений в известных лизинговых компаниях.

Видео: Частные инвестиции

Лизинг, как форма инвестирования

В современных реалиях вполне можно рассматривать финансовый лизинг как форму инвестирования. При этом следует понимать, что для подобных сделок характерно разделение прав собственности и владения имущество.

Все права собственности до момента выкупа имущества остаются у лизингодателя. При этом лизингополучатель не только имеет возможность использовать в своей деятельности предмет лизинга с уплатой арендной платы, но и несет полный набор рисков по этому объекту.

Развитие экономике привело к необходимости использования новых средств кредитных взаимоотношений, к которым относиться и финансовый лизинг.

У этой системы получения инвестиций есть достаточно много плюсов:

- возможность ускоренной амортизации;

- упрощенная процедура оформления по сравнению с долгосрочными кредитами;

- снижение рисков для лизингодателя, возникающих из-за возможного банкротства лизингополучателя;

- отсутствие необходимости в единовременной мобилизации собственных средств лизингополучателем;

- фиксированные платежи без возможности изменения процентных ставок для лизингополучателя.

Между тем как инструмент инвестирования лизинг имеет и некоторые недостатки:

- лизингодателю приходиться принимать риск морального старения оборудования;

- лизингополучатель не может заложить предмет лизинга для получения дополнительного финансирования, так как не является его собственником;

- повышенный риск для лизингодателя связанный с возможным изменением процентных ставок.

Для лизингополучателей необходимость использования услуг лизинговых компаний в большинстве случаев вызвана отсутствием собственных финансовых ресурсов для приобретения основных средств и сложностью привлечения обыкновенных кредитов.

Часто лизинг становиться единственной возможной формой привлечения долгосрочных инвестиции в организацию.

Как оформить

Постепенно процесс формирования законодательной базы в России для оказания услуг лизинга продолжает продвигаться. На текущий момент все лизинговые компании уже отработали основные моменты проведения сделок.

В общем случае для оформления сделки от клиента потребуется сделать следующее:

- определиться с необходимым оборудованием, недвижимостью или другим имуществом, которое он собирается приобрести в лизинг;

- найти подходящего продавца;

- подать заявку в лизинговую компанию, представив необходимый пакет документов;

- получить одобрение;

- подписать договор и оплатить первый взнос;

- получить имущество в пользование и подписать акт приема-передачи.

На первый взгляд может показаться, что процедура сложная и отнимает много времени. Но на практике небольшие сделки заключаются достаточно быстро в срок от 1 до 7 рабочих дней. Конечно, если речь идет о лизинге самолетов, то согласовывать детали придется дольше.

Условия для юридических лиц

Изначально лизинг предназначен для предприятий и организаций и основными клиентами лизинговых компаний являются юридические лица. Лизингодатели ориентируются на работу именно с этой категорией заемщиков и предлагают для них оптимальные условия.

Приведем таблицу с основными условиями по лизингу для юридических лиц.

Для физических лиц

Российское законодательство позволяет приобретать имущество в лизинг и физическим лицам. Работают с такой категорией клиентов далеко не все компании. Многие предпочитают вести дела только с организациями.

Но найти подходящую лизинговую компанию вполне реально. Хотя клиенту придется смирить с ухудшением условий. Обойтись без залога или поручительства в этом случае будет почти невозможно.

Первоначальный взнос составит минимум 10%, а часто начнется с 20-30%. Поднимется и процентная ставка. Итоговое удорожание предмета лизинга для физических лиц может доходить до 15-20% в год.

Таблица. Основные условия для физических лиц.

Типовые формы договоров

Основным документом по лизинговой сделке является договор. Именно в нем прописываются права и обязанности сторон, а также условия проведения сделки. Стоит очень внимательно читать договор перед его подписанием.

Замечание. Часто типовые договора защищают главным образом интересы лизингодателя и не дают почти никаких прав лизингополучателю. Но, к сожалению, изменить ситуацию можно очень редко и приходится с этим просто мириться, выбирая подходящие условия в разных компаниях.

Загрузить типовую форму лизингового договора для ознакомления можно по ссылке.

Необходимые документы

Набор необходимых документов зависит от того, кто является лизингополучателем и наличия дополнительного обеспечения.

Если договор заключается с юридическим лицом, то от него потребуется:

- полный набор учредительных документов;

- финансовая и налоговая отчетность;

- выписки с расчетных счетов.

Индивидуальные предприниматели должны представить:

- свидетельства о регистрации и ИНН;

- паспорт;

- налоговые декларации и квитанции об уплате налогов.

От физических лиц потребуются следующие документы:

- паспорт;

- справки о доходах;

- дополнительный документ для подтверждения личности (права, СНИЛС и прочее).

Если в качестве дополнительного обеспечения выбран залог, то по предоставляемому имуществу потребуются все документы, подтверждающие собственность.

Требования к лизингополучателю

Лизинговые компании относятся к клиентам лояльней банков, но заключать сделки со всеми подряд они не могут, так как рискуют собственными средствами. Для получения имущества в лизинг нужно соответствовать определенным требованиям.

Приведем таблицу основных требований в зависимости от типа клиента.

Сроки

Минимальный срок, на который заключается лизинговый договор, обычно составляет 1 год. Лизингодатели крайне редко предлагают условия с меньшим периодом.

Максимальный срок, на который может предложить компания зависит от предмета лизинга:

- автомобильный транспорт и спец. техника – до 5-7 лет;

- недвижимость, железнодорожный транспорт, авиатехника – до 10-20 лет;

- оборудование – до 3-5 лет.

Как проходит сделка

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Подобные документы

Определение объектов и функций лизинга как вида инвестиционной деятельности, классификация его форм. Изучение порядка заключения лизинговых сделок. Методы расчета лизинговых платежей. Риски лизинговой деятельности и перспективы развития лизинга в России.

курсовая работа , добавлен 25.12.2014

Сущность лизинга и его виды. Лизинг как источник финансирования коммерческих организаций. Развитие лизинговых услуг в Республике Беларусь. Источники финансирования лизинговых сделок. Преимущество лизинга по сравнению с другими способами инвестирования.

курсовая работа , добавлен 27.12.2012

Правовые аспекты лизинговой деятельности в России. Основные понятия лизинга. Виды лизинговых сделок и расчет их эффективности, преимущества и недостатки лизинга. Практические аспекты заключения договора лизинга. Лизинговые платежи и порядок их расчета.

курсовая работа , добавлен 19.07.2010

Лизинговые операции. Объекты и субъекты лизинга. Виды лизинга. Преимущества и недостатки лизинга. Расчет лизинговых платежей. Применение лизинга на предприятии ООО "Каркаде". Разработка рекомендаций по улучшению лизинговых операций на предприятии.

курсовая работа , добавлен 14.11.2007

Экономическая сущность и виды лизинга, его роль в финансировании инвестиционных проектов. Исследование методики расчета лизинговых платежей. Оценка эффективности реализации инвестиционного проекта на условиях кредита и лизинга на предприятии "ОптиКор".

курсовая работа , добавлен 27.05.2014

Экономическая сущность и основные виды лизинга как вида финансовых услуг. Изучение технологии заключения лизингового договора. Анализ лизинговой сделки на примере ОАО "ВТБ-Лизинг". Порядок расчета лизинговых платежей и оценка эффективности лизинга.

курсовая работа , добавлен 09.06.2016

Преимущества и недостатки лизинга как метода инвестирования предприятия. Основные проблемы осуществления лизинговых операций. Анализ лизинговых операций в России в 2012-2013 годах. Перспективы лизинга как метода инвестирования предприятий в России.

курсовая работа , добавлен 19.01.2015

Лизинг как особая сфера предпринимательской деятельности. Его основные черты. Объекты и субъекты лизинговых отношений. Классификация лизинговых платежей. Особенности их формирования. Финансовая выгодность и критерии оценки эффективности операций лизинга.

курсовая работа , добавлен 20.09.2015

Особенность лизинга лизингодатель передает имущество, специально приобретенное по договору купли-продажи, в пользование лизингополучателю, сам его не используя. Это позволяет рассматривать лизинг не только как разновидность аренды, но и как своеобразную форму долгосрочного кредитования ("инвестирования"), при которой лизингополучатель погашает "кредитные средства" (т.е. денежные средства, затраченные на закупку оборудования) путем регулярной выплаты лизингодателю в согласованном между ними размере арендных платежей. Сумма этих платежей складывается из стоимости оборудования, расходов лизингодателя, связанных с приобретением оборудования (например, в случае пользования кредитными средствами), а также суммы, составляющей непосредственно прибыль лизингодателя.

Правовое регулирование лизинга Конвенция УНИДРУА о лизинге, которая была подписана в 1988 г. в Оттаве В России Действует Закон о лизинге 1998 г Специальные законы или иные акты о лизинге были приняты в Азербайджане, Белоруссии, Молдавии, Казахстане, Узбекистане и других странах СНГ.

Функции лизинга удовлетворяет потребность в наиболее дефицитном виде заемного капитала - долгосрочном кредите автоматически формирует полное обеспечение кредита, что снижает стоимость его привлечения. формой такого обеспечения кредита является сам лизингуемый актив, который в случае финансовой несостоятельности (банкротства) организации может быть реализован кредитором с целью возмещения невыплаченной части лизинговых платежей и суммы неустойки по сделке обеспечивает более широкий диапазон форм платежей, связанных с обслуживанием долга обеспечивает большую гибкость в сроках платежей, связанных с обслуживанием долга.

Договор лизинга- сделка, в которой одна сторона (лизингодатель) по указанию другой стороны (лизингополучателя) заключает соглашение (договор поставки) с третьей стороной (поставщиком), по которому лизингодатель приобретает комплект машин, средств производства и иное оборудование на условиях, одобренных лизингополучателем, поскольку это касается его интересов, и заключает соглашение (лизинговое соглашение) с лизингополучателем, по которому представляет лизингополучателю право использовать оборудование за арендную плату.

Финансовый лизинг характеризуется как вид деятельности, при осуществлении которой лизингополучатель сам определяет оборудование и выбирает поставщика, не полагаясь "на опыт и суждение арендодателя" предоставляемое в лизинг оборудование приобретается лизингодателем только в связи с договором лизинга, о чем он должен поставить в известность продавца периодические платежи, подлежащие выплате по договору лизинга, рассчитываются с учетом амортизации всей или существенной части стоимости оборудования.

Особенности в отличие от обычного договора аренды в пользование арендатора (лизингополучателя) передаётся технический объект, специально приобретенный лизинговой фирмой для арендатора по его просьбе; договор лизинга, как правило, заключается на определенный срок, установленный договором. общую сумму лизинговых платежей за пользование арендованным оборудованием составляют его стоимость с учетом амортизации, проценты за пользование займом (предполагается, что лизингополучатель приобретал это оборудование за счет кредита), а также оплата услуг лизингодателя. по истечении срока действия договора лизинга арендатору (лизингополучателю) обычно предоставляется право приобрести объект лизинга в собственность по его остаточной стоимости. для лизинга характерно особое распределение прав и обязанностей между его сторонами, отличное от договора аренды (имущественного найма), основной смысл которого состоит в освобождении лизингодателя от большинства обязанностей арендодателя: передачи сданного в аренду имущества арендатору, обеспечения его надлежащей эксплуатации, в том числе осуществления капитального ремонта, каких-либо расходов на содержание имущества и т.п. И, напротив, на лизингополучателя возлагаются дополнительные обязанности, связанные с эксплуатацией имущества, осуществлением его как текущего, так и капитального ремонта, несением всех расходов в связи с его содержанием, а также с риском случайной гибели арендованного имущества. лизингополучатель наделяется определенными правами и обязанностями в отношении продавца (поставщика) имущества по обязательству купли-продажи (за исключением оплаты этого имущества), несмотря на то что получателем по данному договору является лизингодатель

Предмет лизинга движимое имущество (оборудование): производственное оборудование, включая комплектующее оборудование и средства производства. Им, кроме того, могут быть транспортные средства всякого рода а также оборудование, тесно связанное с недвижимым имуществом и являющееся принадлежностью земельного участка либо присоединенным к земельному участку имуществом (например, буровая установка).

Стороны: арендодатель и арендатор, коммерческие предприятия которых находятся в разных государствах и при этом: эти государства, а также государство, в котором поставщик имеет свое коммерческое предприятие, являются участниками Конвенции; договор поставки и договор лизинга регулируются правом одного из государств- участников Конвенции.

Обязанности арендодателя приобретение в собственность оборудования для передачи его в лизинг (арендатор определяет оборудование и выбирает поставщика, поэтому арендодатель освобождается от всякой ответственности перед арендатором в отношении оборудования, а также третьими лицами в случае причинения оборудованием вреда их жизни, здоровью или имуществу) передать оборудование во владение и пользование арендатора в состоянии, соответствующем условиям договора и назначению имущества (Арендодатель гарантирует, что спокойное владение арендатора не будет нарушено лицом, имеющим преимущественный титул или право, либо лицом, заявляющим о преимущественном титуле или праве и действующим по уполномочию суда, если только такой титул, право или претензия не являются результатом действия или упущения арендатора).

Обязанности арендатора проявлять надлежащую заботу в отношении оборудования, использовать его разумным образом и поддерживать его в состоянии, в котором оно было ему передано, с учетом нормального износа и тех изменений в оборудовании, которые согласованы сторонами; выплачивать периодические арендные платежи; возвратить арендодателю по истечении срока действия договора оборудование в состоянии, определенным договором, если только арендатор не воспользовался правом покупки оборудования или продолжения его лизинга на последующий период.

Преимущества лизинга Снижение потребности в собственном стартовом капитале Предприятию проще получить имущество по договору лизинга, чем ссуду на его приобретение Лизинговое соглашение более гибко, чем ссуда Лизинговая сделка может быть заключена на более длительный срок, чем кредитный договор Для лизингополучателя уменьшается риск морального и физического износа имущества

Недостатки лизинга На лизингодателя ложится риск морального старения оборудования и получения лизинговых платежей, а для лизингополучателя стоимость лизинга больше, чем цена покупки или банковского кредита. Поэтому лизинговой сделке предшествует большая предварительная работа по ее экспертизе. Лизингодатель, не имеющий "дешевых" и стабильных источников финансовых средств, подвержен риску внезапного изменения процентных ставок по кредитам, которые он вынужден брать для финансирования инвестиций лизингополучателя, что удорожает и стоимость лизингового контракта. Лизингополучатель, не являющийся собственником своих основных средств, не может предоставить их в качестве залога в случае необходимости банковского займа, что снижает его шансы к получению такого займа на более выгодных условиях.

Лизинг – это вид аренды, которому присущи элементы заемных операций, что придает ему сходство с кредитом.

В России лизинговые отношения регулируются Законом «О лизинге» и Гражданским кодексом РФ. Закон «О лизинге» трактует его как вид инвестиционной деятельности по приобретению имущества и передаче его на основании договора лизинга физическим или юридическим лицам на установленный срок, за определенную плату и в соответствии с условиями, закрепленными договором, с правом выкупа имущества лизингополучателем.

Главное отличие лизинга от традиционной аренды состоит в том, что в нем принимают непосредственное участие три стороны:

1. лизингодатель (арендодатель) – физическое или юридическое лицо, приобретающее имущество в собственность и передающее его во временное владение и пользование лизингополучателю за определенную плату и на согласованных в договоре условиях;

2. лизингополучатель (арендатор) – физическое или юридическое лицо, принимающее имущество в пользование в соответствии

с договором лизинга;

3. продавец (поставщик) – физическое или юридическое лицо,

продающее лизингодателю имущество, являющееся предметом до

говора лизинга.

Помимо них в лизинговой сделке обычно принимают участие:

1. банки (или другие кредитные учреждения), предоставляющие кредиты лизингодателю для приобретения оборудования;

2. страховые компании, осуществляющие страхование имущества лизингодателя.

Мировой опыт организации лизинговых операций показывает, что в качестве лизингодателя могут выступать:

Банки, создающие в своих структурах лизинговые службы;

Специализированные лизинговые компании;

Лизинговые компании, созданные предприятиями, выпускающими машины и оборудование;

Лизинговые компании, организованные фирмами, занятыми

поставками и обслуживанием техники.

В России лизинговые компании и граждане, зарегистрированные в качестве индивидуальных предпринимателей, могут осуществлять лизинговую деятельность после получения соответствующей лицензии. Лизинговые компании создаются в форме коммерческих организаций и осуществляют предпринимательскую деятельность путем предоставления имущества в лизинг. В соответствии с российским законодательством предметом лизинга могут быть предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, которое может использоваться в предпринимательских целях.

По своему экономическому содержанию лизинг относится к прямым инвестициям. В процессе осуществления лизинговой деятельности лизингодатель несет затраты, связанные с приобретением и передачей имущества лизингополучателю, а также расходы, обусловленные необходимостью создания условий для нормального использования имущества, переданного в лизинг. Инвестиционные издержки лизингодателя включают:

– стоимость приобретения имущества,

– расходы на его транспортировку и установку,

– налог на имущество,

– стоимость таможенного оформления и оплату таможенных сборов,

– затраты на страхование от всех видов риска,

– расходы на выплату процентов за пользование привлеченными средствами,

– стоимость регистрации предмета лизинга и расходы на передачу его лизингополучателю,

– затраты на создание резервов в целях капитального ремонта имущества, а также затраты на его содержание и обслуживание.

Кроме того, лизингодатель может оказывать дополнительные услуги, стоимость которых включается в инвестиционные издержки.

Помимо затрат в общую сумму лизингового договора входит вознаграждение лизингодателя, которое, в свою очередь, включает оплату услуг по осуществлению лизинговой сделки и процент за использование собственных средств лизингодателя, направленных на приобретение лизингового имущества. Вознаграждение лизингодателя является его доходом. Прибыль рассчитывается как разница между доходами лизингодателя и его расходами по основной деятельности. В целях обеспечения привлекательности лизинговой деятельности уровень прибыли должен быть не ниже размера банковского процента.

Лизингополучатель за свой счет осуществляет техническое обслуживание оборудования, переданного в лизинг, и его текущий ремонт. Обязанности по проведению капитального ремонта лежат на лизингодателе. Однако договором могут предусматриваться и иные варианты распределения функций по ремонтному обслуживанию предмета лизинга. При прекращении срока договора лизингополучатель возвращает имущество лизингодателю, если это предусмотрено договором лизинга,

В России наибольшее распространение получил финансовый лизинг, или лизинг с полной окупаемостью. Финансовый лизинг – это вид лизинга, при котором лизингодатель (арендодатель) по поручению лизингополучателя (арендатора) приобретает в собственность обусловленное договором имущество у определенного продавца и предоставляет его лизингополучателю во временное владение, и пользование за плату.

В течение срока договора финансового лизинга имущество практически полностью амортизируется, и лизингодатель за счет лизинговых платежей возвращает его стоимость или большую его часть. Общераспространенной практикой является заключение лизинговых соглашений на срок, составляющий от 70 до 80% амортизационного периода.

Имущество, передаваемое на длительный срок, морально и физически устаревает и не представляет интереса для лизинговых компаний. Поэтому по истечении срока договора предмет лизинга переходит в собственность лизингополучателя, если иное не предусмотрено договором. Имущество может переходить в собственность лизингополучателя и до окончания срока при условии выплаты лизингополучателем всей суммы, предусмотренной договором. Таким образом, при данном виде лизинга в пользование обычно сдается новое специально приобретенное лизинговой компанией оборудование (а не оборудование, которое находилось в эксплуатации у арендодателя) с целью передачи его в пользование лизингополучателю.

Согласно гражданскому законодательству, объектом финансового лизинга может быть любое временно свободное имущество, кроме земельных участков и природных объектов. Чаще всего в финансовый лизинг передается высокотехнологичное оборудование. В условиях бурного научно-технического прогресса предприятия благодаря лизингу получают возможность быстро и с минимальным инвестиционным риском осуществить замену морально устаревшего оборудования.

Схема лизинговых отношений представлена на рис. 2.

В лизинговом договоре указываются: характеристика имущества, являющегося объектом лизинга; объем передаваемых прав собственности; наименование места и порядок передачи предмета лизинга; срок действия договора; порядок балансового учета предмета лизинга; условия содержания и ремонта имущества; общая сумма договора лизинга и размера вознаграждения лизингодателя; график платежей; условия страхования предмета лизинга; перечень дополнительных услуг, предоставляемых лизингодателем на основании договора комплексного лизинга.

При лизинге движимого имущества договор оформляется в письменной форме, при лизинге недвижимого имущества он подлежит регистрации в едином государственном реестре. Помимо договора лизинга к обязательным договорам относится договор купли-продажи. К сопутствующим договорам относятся договор о привлечении денежных средств, договор залога, договор гарантии, договор поручительства и др.

Рис. 2 – Схема лизинговых отношений

После определения общей суммы лизингового договора согласовывается способ уплаты взносов и составляется график внесения лизинговых платежей. Если финансовое положение лизингополучателя достаточно устойчиво, то может предусматриваться уменьшение размеров взносов к концу периода лизинга. Дегрессивная форма выплат снижает риск лизингодателя, который уже на первоначальном этапе за счет лизинговых платежей возвращает большую часть стоимости имущества. График внесения лизинговых платежей может предусматривать увеличение выплат к концу срока лизинга. Прогрессивная форма внесения взносов наиболее привлекательна для вновь создаваемых, а также малых предприятий, имеющих ограниченные финансовые возможности.

Лизинг предоставляет выгоды всем участникам лизинговой сделки. Предприятие-изготовитель расширяет рынок сбыта продукции, налаживая долговременные связи с лизинговыми компаниями. Другими словами, лизинг является эффективным средством реализации продукции. Это особенно актуально в условиях нестабильной экономической ситуации, когда многие предприятия не имеют возможности единовременно отвлекать из оборота крупные денежные средства для покупки оборудования. Потенциальные возможности лизинга как способа сбыта сложной и дорогостоящей техники достаточно высоки.

Предприятие-лизингополучатель одновременно решает две проблемы: приобретение и финансирование оборудования и использование его без мобилизации крупных финансовых ресурсов и без привлечения кредитов, что позволяет сохранить соотношение собственных и заемных средств без риска нарушения финансовой устойчивости предприятия. При организации новых производств лизинг дает возможность сформировать необходимый парк оборудования без больших начальных инвестиций. Поэтому лизинговые операции пользуются наибольшей популярностью у мелких и средств предприятий.

В некоторых случаях лизинг может оказаться более дорогостоящим, чем банковский кредит. Вместе с тем преимуществом лизинговых операций по сравнению с ссудой является возможность становления более гибких условий выплат. Поэтому при приобретении оборудования и выборе способа его финансирования необходимо учитывать размер лизинговых платежей и график их внесения. Сроки выплаты лизинговых платежей, указанные в договоре, должны быть адаптированы к срокам окупаемости инвестиций.

Лизинговые компании имеют возможность лучше изучить рынок оборудования, установить постоянные связи с его производителями и приобретать оборудование по более низким ценам по сравнению с рыночными. Это отвечает интересам и арендодателя, и арендатора. Важным моментом является то, что лизинговые платежи включаются в себестоимость продукции, произведенной лизингополучателем, что позволяет значительно снизить налогооблагаемую прибыль и суммы уплачиваемых налогов.

Условия принятия лизингового имущества на баланс лизингодателя или лизингополучателя определяются по согласованию между сторонами договора лизинга. Как правило, имущество, переданное в лизинг, находится на балансе лизингодателя, который сохраняет право собственности на него со всеми вытекающими отсюда обязанностями. Он же начисляет амортизационные отчисления. Российское законодательство предусматривает применение ускоренной амортизации путем использования равномерного метода ее начисления по имуществу, переданному в лизинг. При этом установленная норма амортизационных отчислений увеличивается на коэффициент ускорения, не превышающий 3.

Лизинговые компании получают необходимый доход от сдачи имущества в лизинг при более низком уровне риска по сравнению с обычным кредитованием. Так, в случае банкротства лизингополучателя или невнесения лизинговых платежей лизингодатель может продать имущество и компенсировать свои убытки. Вместе с тем в условиях инфляции лизинговые операции, носящие долгосрочный характер, становятся невыгодными для лизингодателей, несмотря на довольно высокий уровень защищенности используемых в сделке финансово-кредитных ресурсов.

Помимо финансового лизинга широкое распространение в мире получили и другие его модификации, например оперативный и возвратный лизинг. В зависимости от особенностей сделки, числа участников, степени окупаемости имущества, объема оказываемых услуг и т. д. лизинговые операции можно подразделить на виды (рис. 3). Это деление достаточно условно, так как в одной сделке могут присутствовать признаки различных видов лизинга.

Стоит ли переходить в негосударственный пенсионный фонд Пенсия переход в негосударственный пенсионный фонд

Счет 98 в 1с 8.3. Доходы будущих периодов: порядок учета и отражения в отчетности. Пример. Учет доходов будущих периодов в связи с договором аренды

Рынки ценных бумаг гипотезы об эффективности рынка Современная трактовка эффективности рынка

Презентация на тему роль государства в экономике

Экономические издержки безработицы Экономические издержки безработицы