Шаг 1. Настройка 1С 8.3 для транспортного налога

Для настройки транспортного налога в 1С 8.3: сроков уплаты и отражение расходов, необходимо в разделе Справочники – Транспортный налог указать необходимые настройки. Здесь можно установить порядок уплаты и способы отражения расходов, при этом в 1С 8.3 для каждой организации можно установить свои настройки:

Шаг 1.1. Сроки уплаты транспортного налога

- Год начала действия – с какого момента начинают действовать данные параметры;

- Организация – та организация, которая уплачивает налоги;

Важно! В 1С 8.3 для каждой организации отдельно необходимо занести порядок уплаты налога.

- Налоговый орган – заполняется автоматически из организации, если он там указан. Либо можно занести вручную;

- Срок налога – указывается крайний день уплаты;

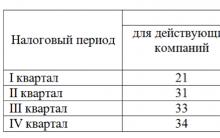

- Уплачиваются авансы – если предусмотрены авансы по уплате налога и крайний срок их перечисления:

Шаг 1.2. Способы отражения расходов

Способы отражения расходов в 1С 8.3 можно занести как в общем по всем организациям, так и в разрезе каждой организации. И аналогично для всех транспортных средств или для определённого.

Следует обратить внимание:

- Если автомобиль используется для основного вида деятельности, то расходы заносятся на затратные счета: 20, 26, 44 и так далее;

- Если не по основному виду деятельности, то относятся на прочие расходы 91.02.

Не забываем указать аналитику по счету:

Шаг 2. Поступление транспортного средства

Транспортное средство является основным средством, поэтому как и любое другое ОС, приобретение заносится документом Поступление оборудования в разделе ОС и НМА:

- На вкладке Оборудование указываем автомобиль, а также его стоимость;

- Не забывает занести счёт-фактуру;

- Далее в табличной части можно изменить счета учёта или дополнить данными ГТД, Страна происхождения:

Важно! Если в 1С 8.3 дополнительные поля не отображаются, то необходимо зайти в пункт Ещё – Изменить форму – выбрать Группа страницы – Оборудование и установить галочку напротив необходимых полей:

Шаг 2.1. Заполнение справочника Основные средства

Так как заполнение документа транспортным средством не сильно отличается от , рассмотрим более подробно нюансы заполнения транспортного средства в справочнике Основные средства.

При заполнении формы в 1С 8.3 указываем:

- Тип ОС – устанавливаем объект основных средств;

- Группа учёта ОС – выбираем из списка Транспортные средства;

- Код по ОКОФ – выбирается из загруженных кодов ОКОФ. Их можно занести вручную, но лучше занести автоматически все коды классификатора заранее с помощью команды Загрузить классификатор ОКОФ в справочнике Классификатор ОКОФ. Более подробно как читайте в .

Важно! Для того чтобы основное средство в 1С 8.3 учитывалось как транспорт, необходимо установить галочку Автотранспорт.

- Остальные закладки Сведения БУ, Сведения НУ заполняются автоматически после принятия к учёту автомобиля:

Шаг 3. Регистрация транспортного средства в 1С 8.3

Отразить факт регистрации транспортного средства в органах ГИБДД можно с помощью команды Регистрация транспортного средства в разделе Справочники – Транспортный налог – выбираем Регистрация транспортных средств:

или аналогичный пункт в справочнике Основные средства:

Этим регистром сведений в 1С 8.3 можно зарегистрировать транспорт в ГИБДД, а также снять с учёта:

В регистрации указываем:

- Дата – дата постановки на учёт транспортного средства;

- Основное средство – зарегистрированный автотранспорт;

- Постановка на учёт – выбираем между По месту нахождения или В другом регионе.

Важно! При выборе По месту жительства в 1С 8.3 автоматически заполняются поля Налоговый орган и ОКТМО по данным выбранной организации из справочника Организации.

- Код вида ТС – выбирается код из предложенного перечня. Если код вида автотранспорта отсутствует, то выбираем строчку Другие коды видов ТС и находим нужный код;

- Остальные данные Идентификационный номер, Марка, Регистрационный знак, Экологический класс указываются из печатного документа регистрации автотранспорта:

- Если ТС зарегистрировано на несколько собственников, то установить галочку ТС находится в общей долевой (совместной) собственности и указать долю в праве на ТС;

- Налоговая ставка в 1С 8.3 Бухгалтерия заполняется автоматически. Если указан код ОКТМО, код вида ТС и стоимость автомобиля в ОС, то можно воспользоваться командой Заполнить;

- Если для транспорта введены дифференцированные налоговые ставки относительно срока его использования, то устанавливаем галочку Ставка установлена с учётом количества лет, прошедших с года выпуска ТС;

- Также если стоимость автомобиля свыше 3 млн. руб., то нужно установить повышающий коэффициент. Размер, соответствующий параметрам автомобиля, в 1С 8.3 можно посмотреть, воспользовавшись знаком вопроса;

- Если предусмотрена налоговая льгота, то заполняем данные по ней, развернув группу Налоговая льгота:

Порядок регистрации и снятия с учета автотранспортного средства в 1С 8.2 на примере рассмотрен в

Шаг 4. Оприходование транспортного средства

Принятие к учёту автотранспорта в 1С 8.3 регистрируется документом Принятие к учёту ОС в пункте ОС и НМА:

- На вкладке Внеоборотный актив указывается транспортное средство (номенклатура);

- На вкладке Основные средства необходимо выбрать автотранспорт из справочника Основные средства;

- Остальные закладки заполняются по данным учёта:

Шаг 5. Расчёт транспортного налога в 1С 8.3 Бухгалтерия

Транспортный налог в 1С 8.3 рассчитывается при закрытии месяца в конце года – на декабрь. Запустить обработку Закрытие месяца можно из раздела Операции – Закрытие месяца. Проводки по транспортному налогу в 1С 8.3, а также отчёт можно посмотреть, нажав на ссылку Расчёт транспортного налога:

Затраты на транспортный налог в 1С 8.3 относятся на тот счёт, который указан в настройках программы в способах отражения расходов:

Для расшифровки сумм налога в 1С 8.3 воспользуемся отчётом Справка-расчёт транспортного налога. Отчёт позволяет своевременно проверить все данные по транспортному налогу до формирования декларации:

Начиная с релиза 3.0.32.6 в программе 1С 8.3 Бухгалтерия возможен автоматический расчет транспортного налога. Как сделать настройку для автоматического расчета налога в 1С смотрите в нашем видео:

Шаг 6. Декларация по транспортному налогу

Шаг 6.1. Заполнение декларации

Декларацию по транспортному налогу в 1С 8.3 можно составить в разделе Отчёты – Регламентированные отчёты. Далее нажимаем на кнопку Создать и выбираем отчёт Декларация по транспортному налогу (годовая):

На титульном листе необходимо проверить данные налогоплательщика. Если какие-то данные в 1С 8.3 не заполнились автоматически, то необходимо проверить заполнение справочника Организации.

Для автоматического заполнения разделов 1 и 2 нажимаем Заполнить. Светло-зелёные поля заполняются автоматически с возможностью ручной корректировки:

Шаг 6.2. Проверка декларации

По кнопке Проверка в 1С 8.3 можно проверить заполнение отчёта. Если есть какие-то ошибки, то программа это покажет:

- Проверка контрольных соотношений – проверяет только суммы расчёта и их соотношение;

- Проверить выгрузку – проверяет полноту заполнения отчёта:

Шаг 6.3. Печать и выгрузка декларации

В 1С 8.3 Бухгалтерия из отчёта можно сразу распечатать декларацию по транспортному налогу или сначала посмотреть её в электронном виде, воспользовавшись соответствующими вариантами из команды Печать:

Также можно средствами 1С-Отчетность сразу отправить из 1С 8.3 декларацию в контролирующие органы или воспользоваться кнопкой Выгрузить и отправить средствами сторонней программы.

Важно! В 1С 8.3 при выгрузке происходит автоматическая проверка заполнения декларации.

Шаг 7. Снятие с регистрационного учёта

Транспортное средство может быть снято с учёта по многим причинам. Например, продажа или списание автотранспорта, которые в 1С 8.3 оформляются типовыми документами по учёту ОС.

Начислен транспортный налог - проводки в бухгалтерском учете по данной операции могут быть различными. От чего зависит отражение в проводках тех или иных счетов учета, вы узнаете из нашей статьи, а также сможете разобраться с тем, как начисляется и учитывается транспортный налог.

Раскрытие понятия транспортного налога

Налог на транспорт является региональным. Ставки по нему регулируются властями регионов, однако они не должны более чем в 10 раз отличаться от ставки, указанной в Налоговом кодексе (ст. 28 НК РФ).

Уплачивать этот налог необходимо всем владельцам транспорта (ст. 357 НК РФ) — юридическим и физическим лицам, имеющим в распоряжении (на праве собственности или владения) транспорт, оформленный в соответствии с законами РФ.

О нюансах регистрации транспорта и налоговых последствиях ее отсутствия читайте в статье «Отсутствие регистрации транспортного средства не освободит от транспортного налога» .

Как начисляется транспортный налог

Обязанность самостоятельно рассчитывать налог закреплена только за юрлицами. Для ИП и физлиц такой расчет делает ИФНС (п. 1 ст. 362 НК РФ).

Начисление транспортного налога подразумевает применение к базе по налогу ставки с учетом времени нахождения транспорта в собственности плательщика. В ряде случаев также применяется повышающий коэффициент (п. 2 ст. 362 НК РФ).

Обращаем внимание на то, что оплачивать налог должен не тот, кто использует транспортное средство, а тот, кто им владеет. Даже если собственником выдана доверенность на управление транспортом, доверенное лицо налог не платит.

Начисляется налог за полный месяц, в течение которого транспорт находится в собственности плательщика. До 2016 года месяц постановки на учет и снятия с учета считался полным месяцем, за который исчислялся налог. Начиная 2016 года месяц регистрации считается полным, если транспортное средство поставлено на учет до 15 числа включительно. Месяц снятия с учета признается полным в случае, когда объект снят с регистрации после 15 числа.

Налоговый учет транспортного налога

Для расчета налога на прибыль транспортный налог учитывается в прочих расходах, которые связаны с производством и реализацией (п. 1 ст. 264 НК РФ).

Рассчитывая УСН-налог с объектом «доходы», сумму транспортного налога не учитывают, поскольку расходы для его исчисления значения не имеют (п. 1 ст. 346.18 НК РФ). При упрощенке с объектом «доходы минус расходы» налог на транспорт включается в расходы (ст. 346.16 НК РФ). Неуплаченный налог на транспорт при расчете УСН учесть нельзя.

Подробнее о налоге при УСН читайте в статье «Транспортный налог при УСН: порядок расчета, сроки и др.» .

Что касается ЕНВД, то размер вмененного налога не зависит от суммы налога на транспорт, т. к. его расчет делается без учета полученных доходов и понесенных расходов.

Если плательщик применяет совместно ОСНО и ЕНВД и транспорт используется им в обоих режимах налогообложения, сумму налога нужно разделить. При использовании транспорта только в одном из режимов такое разделение делать не нужно. Если транспорт использовался в деятельности, связанной с ОСНО, его можно учесть для снижения налога на прибыль, если при ЕНВД — вмененный налог уменьшить нельзя.

Для правильного распределения налога на транспорт между двумя режимами нужно рассчитать, какую часть составляют доходы по каждому из видов деятельности. Чтобы рассчитать часть доходов по ОСНО, необходимо сделать следующее: поделить сумму доходов по ОСНО на доходы от всех видов деятельности. Налог на транспорт, относящийся к ОСНО, определяется перемножением суммы налога на транспорт и доли доходов, полученных на ОСНО. Налог на транспорт, относящийся к деятельности по ЕНВД, рассчитывают в таком же порядке, задействуя в этом расчете сумму доходов, полученных на ЕНВД. Сумма полученных результатов обоих расчетов должна дать общую величину начисленного налога.

Итоги

Самостоятельное начисление транспортного налога — это прерогатива юрлиц. Они же ведут учет начисления и оплаты налога, отражая его в учете бухгалтерскими проводками. В бухгалтерском учете налог обычно формирует расходы по осуществляемой деятельности. В налоговом учете он включается в затраты, уменьшающие базу по налогу на прибыль или УСН-налогу с объектом «доходы минус расходы». При совмещении режимов налогообложения налог может оказаться распределяемым.

Организации, имеющие транспортные средства, обязаны представлять налоговые декларации и налоговые расчеты по авансовым платежам по транспортному налогу в налоговые органы по месту нахождения транспортных средств. О том, как составить налоговую отчетность по транспортному налогу с помощью программы "1С:Бухгалтерия 8", рассказывает С.А. Харитонов, д.э.н., профессор Финансовой Академии при Правительстве РФ.

Налоговая отчетность по транспортному налогу

Организация, на балансе которой имеются транспортные средства (легковые и грузовые автомобили, автобусы, самолеты, катера и т. д.), в соответствии с главой 28 "Транспортный налог" НК РФ признается налогоплательщиком по транспортному налогу, а сами транспортные средства - объектом налогообложения транспортным налогом.

Как налогоплательщик транспортного налога, организация обязана:

- самостоятельно исчислять сумму налога и сумму авансовых платежей по налогу в соответствии со статьей 362 НК РФ;

- уплачивать налог и авансовые платежи по налогу по месту нахождения транспортных средств в порядке и сроки, установленные статьей 363 НК РФ;

- представлять в налоговый орган по месту нахождения транспортных средств: по окончании налогового периода (календарный год) - налоговые декларации по налогу, по окончании каждого отчетного периода (первый квартал, второй квартал, третий квартал) - налоговые расчеты по авансовым платежам по налогу (статья 363.1 НК РФ).

По окончании каждого отчетного периода отчетность по транспортному налогу представляется не позднее последнего числа месяца, следующего за истекшим отчетным периодом. По окончании налогового периода отчетность по транспортному налогу представляется не позднее 1 февраля года, следующего за истекшим налоговым периодом.

Таким образом, по окончании третьего квартала 2008 года организация, признаваемая налогоплательщиком транспортного налога, должна представить в налоговый орган не позднее 31 октября 2008 года налоговый расчет по авансовым платежам по транспортному налогу.

Налоговый учет транспортных средств в "1С:Бухгалтерии 8"

Составление налогового расчета в общем случае представляет собой нетривиальную задачу. Для того, чтобы ее правильно решить, необходимо изучить не только главу 28 НК РФ "Транспортный налог", но и приказ Минфина России от 23.03.2006 № 48н, которым утверждены форма налогового расчета по авансовым платежам по транспортному налогу и рекомендации по его заполнению, а для составления налоговой декларации - приказ Минфина России от 13.04.2006 № 65н.

Вместе с тем, задачу заполнения налоговых форм по транспортному налогу можно существенно упростить, сэкономив при этом время, если воспользоваться для этого соответствующим регламентированным отчетом программы "1С:Бухгалтерия 8". Отчет позволяет составить налоговый расчет (налоговую декларацию) практически автоматически по данным налогового учета транспортных средств.

Налоговый учет транспортных средств в программе "1С:Бухгалтерия 8" включает регистрацию в информационной базе сведений о постановке транспортного средства на учет и о снятии транспортного средства с учета.

Для хранения данных налогового учета транспортных средств предназначен регистр сведений (меню ОС -> Регистрация транспортных средств ). Регистр является периодическим (периодичность записей регистра - в пределах дня) и имеет независимый режим записи. Последнее означает, что записи в регистр вносятся "вручную" в режиме непосредственной работы с этим объектом.

Порядок налогового учета транспортных средств и составления налогового расчета по авансовым платежам по транспортному налогу рассмотрим, используя данные нижеследующего примера.

Пример

На балансе организации "Белая акация" имеются два легковых автомобиля.

По месту нахождения организации (г. Москва) зарегистрирован автомобиль "Тойота Королла", регистрационный знак У777ВГ177, идентификационный норме TDKZ01E3010105933, мощность двигателя 101 л.с., налоговая ставка по транспортному налогу 7 руб. за 1 л.с., дата постановки на учет 17.12.2007.

По месту нахождения филиала (г. Люберцы, код ОКАТО 45285600000) зарегистрирован автомобиль "Фольксваген Гольф", регистрационный знак Е777СА177, идентификационный номер WWWZ01E3010105933, мощность двигателя 102 л.с., налоговая ставка по транспортному налогу 7 руб. за 1 л.с., дата постановки на учет 17.12.2007.

Ввод сведений о постановке транспортного средства на учет

При постановке транспортного средства на регистрационный учет в регистр сведений Регистрация транспортных средств необходимо ввести запись с видом (рис. 1).

Рис. 1

При этом в форме записи Регистрация транспортного средства указываются (рис.2):

Ввод сведений о льготах

В общем случае законами субъектов Российской Федерации могут быть предусмотрены льготы в отношении транспортных средств.

Сведения о льготах указываются в форме Налоговая льгота , которая открывается щелчком на "значении" одноименного реквизита в форме Регистрация транспортного средства .

При этом вид льготы по транспортному налогу задается с помощью переключателя:

Для всех льгот программа проставляет код льготы 20200 (в соответствии с Приложением № 3 к Порядку заполнения формы налоговой декларации по транспортному налогу, утвержденному приказом Минфина России от 13.04.2006 № 65н).

В случае изменения законом субъекта РФ ставки налога, размеров и порядка предоставления налоговых льгот, в регистр сведений Регистрация транспортных средств необходимо ввести новую запись "о регистрации транспортного средства". В реквизите Дата регистрации этой записи следует указать дату, с которой изменения вступают в силу.

Ввод сведений о снятии транспортного средства с учета

При снятии транспортного средства с регистрационного учета в регистр сведений Регистрация транспортных средств вводится запись с видом (рис. 8).

Пример (продолжение)

Автомобиль "Тойота Королла", числящийся на налоговом учете по месту нахождения организации, 12 августа 2008 г. снят с учета в связи с продажей.

Рис. 8

В такой ситуации Снятие с регистрационного учета указывается (рис.9):

- в реквизите Дата снятия с учета - дата снятия транспортного средства с регистрационного учета;

- в реквизите Организация - организация, на балансе которой числилось транспортное средство;

- в реквизите Основное средство - транспортное средство, снимаемое с регистрационного учета (выбором из справочника Основные средства );

- в реквизите

Транспортный налог в 1С Бухгалтерия 8.3 рассчитывается и начисляется автоматически в конце года (рис.1) при выполнении регламентной операции « ».

Какие действия необходимо выполнить для корректного расчета транспортного налога?

Можно выделить несколько основных моментов:

- Оприходование и принятие к учету транспортного средства

- Регистрация транспортного средства в 1С

- Настройка расчета, начислений и сроков уплаты

- Непосредственно начисление налога

Рассмотрим подробнее все пункты на сквозном, пошаговом примере в программе 1С.

Оприходование и принятие к учету любого транспортного средства выполняется по правилам учета основных средств. На рис.2 видим документ « », с помощью которого отражено поступление автомобиля на счета учета организации «ООО «ПромТех» в январе 2016 года.

Документ формирует проводки по дебету 08 и 19 счетов бухгалтерского учета (рис.3).

Автомобиль будет учитываться на счете 01 с первоначальной суммой 508474,58 руб. (рис.5).

Единственным отличием принятия к учету транспортного средства является необходимость включить флажок «Автотранспорт» в карточке ОС (рис.6). Также необходимо правильно выбрать группу учета ОС – «Транспортные средства».

Получите 267 видеоуроков по 1С бесплатно:

Регистрация авто и настройки расчета транспортного налога в 1С 8.3

Этих данных достаточно для начисления амортизации, но для расчета транспортного налога придется выполнить регистрацию автомобиля и настроить расчет. Переходим ко второму и третьему пунктам нашего алгоритма. Регистрация и настройка выполняется в меню «Справочники», подменю «Налоги» (рис.7).

На рис.8 представлена сама форма регистрации и настроек.

Реквизиты, которые необходимо заполнить при регистрации, показаны на рис.9. Дополнительную информацию по заполнению этой формы можно получить по кнопке F1. Особое внимание стоит обратить на заполнение данных налоговой базы (мощность двигателя) и ставки налога.

Для ввода аналитики и счета затрат по транспортному налогу предназначена форма, изображенная на рис.10.

Если планируется проводить авансовые платежи, то сроки их уплаты проставляются в форме «Порядок уплаты».

Начисление, расчет налога и проверка декларации

Теперь вернемся к обработке «Закрытие месяца» и проверим расчет, который выполнила программа 1С (рис.12).

На рис.13 и рис.14 показана справка по расчету транспортного налога.

Транспортный налог – это налог, который уплачивают все владельцы транспортных средств, как физические, так и юридические лица, причем последние могут рассчитывать его при помощи 1С:Бухгалтерия, разберем порядок исчисления транспортного налога в этой программе.

Транспортный налог регулируется главой 28 Налогового кодекса Российской Федерации. Периодом по налогу является календарный год. Основными объектами налогообложения являются автомобили, мотоциклы, автобусы и другие транспортные средства.

Прежде чем рассчитывать транспортный налог в программе 1С Бухгалтерия 8, ред. 2.0 нужно внести сведения о транспортном средстве. Сделать это можно с помощью новой записи в справочнике «Регистрация транспортных средств», который находится на закладке «Основные средства».

Добавляем запись и выбираем ее вид «Регистрация транспортного средства». В новом окне указываем транспортное средство и сведения о нем: регистрационный знак, идентификационный номер и марку. Далее указываем, в каком налоговом органе зарегистрировано транспортное средство. Это может быть инспекция по месту нахождения предприятия или другая. Во втором случае налоговую инспекцию нужно предварительно занести в справочник «Регистрация в налоговом органе».

Затем в разделе «Транспортный налог» указываем параметры для его исчисления: код вида транспортного средства, налоговую базу и в чем она измеряется, налоговую ставку, а также налоговую льготу (если предприятие имеет на нее право) и экологический класс. Последнее понятие применяется не во всех регионах и устанавливает разные ставки по налогу в зависимости от его экологического класса.

Порядок исчисления транспортного налога регулируется главой 28 НК РФ, там же указаны и налоговые ставки, хотя регионы могут увеличивать или уменьшать их.

Если после внесения записи о транспортном средстве в справочник меняется порядок исчисления транспортного налога, например, ставка налога или льготы, то сведения нужно изменить. Делается это при помощи внесения новой записи «Регистрация транспортных средств» в справочник. Достаточно удобно и быстро сделать это, скопировав старую запись.

При снятии транспортного средства с учета в справочник тоже вносится новая запись, но уже с видом «Снятие с регистрационного учета». Здесь указывается дата снятия с учета и выбирается нужное транспортное средство.

Стоит ли переходить в негосударственный пенсионный фонд Пенсия переход в негосударственный пенсионный фонд

Счет 98 в 1с 8.3. Доходы будущих периодов: порядок учета и отражения в отчетности. Пример. Учет доходов будущих периодов в связи с договором аренды

Рынки ценных бумаг гипотезы об эффективности рынка Современная трактовка эффективности рынка

Презентация на тему роль государства в экономике

Экономические издержки безработицы Экономические издержки безработицы