Декларация по земельному налогу 2016 утверждена приказом ФНС России от 28.10.2011 № ММВ-7-11/ и действует в редакции приказа ФНС России от 14.11.2013 № ММВ-7-3/ Прежде чем рассматривать нюансы ее заполнения, выясним, кто должен по итогам 2016 года ее подготовить.

Для кого декларация по земельному налогу 2016 обязательна

Земельный налог платят компании и физлица, у которых земля находится на праве:

- собственности;

- постоянного (бессрочного) пользования;

- пожизненного наследуемого владения.

Однако декларацию по земельному налогу за 2016 год сдают не все. По итогам 2016 года ее обязаны представить те организации, которые платят земельный налог. А вот предприниматели отчитываться по земельному налогу не должны. Они перечисляют платеж согласно уведомлению, полученному из ИФНС. Даже если участок, которым владеет коммерсант, задействован в коммерческой сфере.

Таким образом, декларацию по земельному налогу 2016 подают только юридические лица (п. 1 ст. 398 НК РФ). Бизнесмены и иные граждане платят налог по полученным из ИФНС уведомлениям.

Куда сдавать декларацию по земельному налогу за 2016 год и в какой срок

Отчитаться по земельному налогу нужно в инспекцию по месту нахождения участка. Например, столичная компания, владеющая участком земли в Подмосковье, сдает декларацию в ИФНС Московской области. А если наделов два или больше и находятся они в разных регионах? Тогда по каждому заполняется декларация по земельному налогу 2016 и сдаются они в разные инспекции.

Отметим, что владельцы нескольких наделов не всегда оформляют несколько деклараций. Если земли находятся в одном муниципалитете, тогда на каждый участок или его долю заполняется отдельный лист Раздела 2 декларации. Если же участки находятся в ведении одной инспекции, но в разных местностях, то заполняется одна декларация, в которой каждый участок отражается под своим ОКТМО. Для наглядности мы привели в таблице случаи, когда по нескольким участкам готовится одна декларация по земельному налогу 2016 для юридических лиц, а когда несколько.

Таблица. Как оформляется декларация по земельному налогу владельцами нескольких участков

Для крупнейших налогоплательщиков установлено исключение. Независимо от того, где находится земля, они отчитываются в инспекцию, в которой состоят на учете (п. 4 ст. 397 НК РФ).

Отчитаться по земельному налогу нужно до 1 февраля включительно. Если это выходной, срок переносится на первый рабочий день. В2018 году этот день – среда, а значит, декларация по земельному налогу за 2016 года должна быть сдана не позднее 1 февраля 2018 года.

Обратим ваше внимание вот на какой нюанс. Платеж за год не обязательно должен быть перечислен в тот же срок, который установлен для подачи декларации. Срок уплаты годового налога (впрочем, как и авансовых платежей) устанавливают местные власти.

Изменения 2017. Статьи по теме:

Как вычислить показатели для декларации по земельному налогу за 2016 год

Декларация по земельному налогу для юридических лиц состоит из титульного листа и двух разделов. В первом вы указываете сумму, которую должны отправить в бюджет, а во втором – рассчитываете налог. Каких-либо особенностей в заполнении титульного листа нет. Поэтому сразу перейдем к разделам, и начнем со второго.

Раздел 2: определяем налоговую базу и земельный налог

В шапке укажите кадастровый номер земельного участка. Возьмите его из кадастрового паспорта, который должны были вам дать при постановке участка на учет.

По строке 010 укажите КБК, а по строке 020 – ОКТМО муниципалицета, в котором находится земля. Отметим, что для организаций утверждены свои КБК для земельного налога. Они отличаются от КБК, по которым платят физлица. Более того, КБК различаются в зависимости от того, где размещен надел. Например, КБК для земли Москвы, Санкт-Петербурга и Севастополя – 182 1 06 06031 03 1000 110, а КБК для участков в сельских поселениях – 182 1 06 06033 10 1000 110.

В строку 030 внесите код категории земель. Его можно взять из Приложения № 5 к Порядку заполнения декларации, утвержденному приказом ФНС России от 28.10.2011 № ММВ-7-11/

Строку 040 заполняют компании, купившие земельный участок для жилищного строительства. В ней ставится цифра 1 (если строка не превысит 3-х лет) и 2 (если срок больше 3-х лет).

В строку 050 занесите кадастровую стоимость земельного участка. Она меняется ежегодно, и новые значения выкладываются на сайте Росреестра. В декларации за 2016 год укажите стоимость на 1 января 2016 года.

В строку 060 записывают простую дробь. Этот показатель для тех, кто владеет наделом не один, а с кем-то.

Строки 070 – 120 заполняют те, у кого есть налоговые льготы. Льготы по земельному налогу содержатся в пункте 5 статьи 391 НК РФ. Кроме того, власти муниципальных образований могут ввести дополнительные послабления. Такое право им предоставлено пунктом 2 статьи 387 НК РФ.

В строке 130 укажите величину налоговой базы. Ее расчет зависит от того, один ли собственник земли и есть ли у него льготы. Показатель для строки 130 можно рассчитать по формуле:

Налоговая база (строка 130) = Кадастровая стоимость (строка 050) х Доля компании в праве собственности на землю (строка 060) – Льготы, на которые компания имеет право (строки 080 и 100)

В строку 140 занесите налоговую ставку, которая определяется местными властями в зависимости от вида земель. Например, в сельском поселении Знаменское Омской области налог с земель, не указанных в Решении Совета, исчисляется по ставке 1,5%. Такая же ставка установлена для этих земель в самом Омске.

В строку 150 занесите количество полных месяцев владения участком. Для тех, кто владеет наделом не полный год, есть особенности. Если право собственности возникло до 15 числа включительно, то этот месяц считается, а если после 15 числа, то нет. Скажем, организация завладела участком 14 октября. В этом случае в строке 150 нужно указать 3 месяца. Если участок был приобретен 20 октября, то налог бы исчислялся исходя из двух месяцев владения.

В строке 160 указывается коэффициент (Кв), который исчисляется теми, кто владел землей не полный год. Он определяется по формуле:

Коэффициент Кв (строка 160 раздела 2) = Количество полных месяцев владения участков в году (строка 150 раздела 2) : 12

Показатель строки 160 записывается десятичной дробью с точностью до десятитысячной доли (должно быть 4 знака после запятой).

Если земля находилась в собственности весь год, то в строке 150 она ставит 12, а в строке 160 1,0—.

Показатель строки 170 считается по формуле:

Сумма исчисленного земельного налога (строка 170 раздела 2) = Налоговая база (строка 130 раздела 2) х Налоговая ставка (строка 140 раздела 2) х Кв (строка 160 раздела 2) : 100

В случае, когда декларация по земельному налогу 2016 заполняется по участку под жилищное строительство, строка 170 рассчитывается иначе. Если срок строительства до трех лет (в строке 040 стоит значение 1), то используется следующая формула:

Строка 170 = строка 130 х строка 140 х строка 160: 100 х 2

Если срок строительства свыше трех лет, а в строке 040 стоит значение 2, то расчет происходит так:

Строка 170 = строка 130 х строка 140 х строка 160: 100 х 4

Строки 180 – 270 отведены для расчета суммы льготы с учетом коэффициента Кл (периода пользования льготой). Если у компании льгот нет, то в строке 190 ставится 1,0—, а в строках 180, 200 – 270 – прочерки.

В строке 280 укажите окончательную сумму земельного налога, которую следует отправить в бюджет за 2016 год. Рассчитайте ее так:

Земельный налог за год (строка 280 раздела 2) = Исчисленный налог (строка 170 раздела 2) – Налоговая льгота (строки 210, 230, 250, 270 раздела 2)

Раздел 1: указываем итоговые значения

Раздел 1 представляет собой два блока строк 010–040. Нужно оформить столько блоков, сколько у компании участков в муниципальном образовании.

Для КБК и ОКТМО предусмотрены строки 010 и 020.

В строку 021 перенесите сумму из строки 280 раздела 2. Если вторых разделов по соответствующим КБК и ОКТМО несколько, то в строку 021 нужно внести общую сумму.

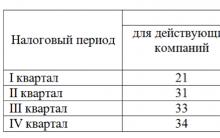

По строкам 023, 025, 027 отражаются суммы авансовых платежей, которые следовало перечислить за 1, 2 и 3 квартал. Отметим, что в конкретном муниципальном образовании отчетных периодов может не быть, то есть налог перечисляется только по итогам года. Устанавливать их или нет, решают местные власти (п. 3 ст. 393 НК РФ).

Сумма, подлежащая уплате за год = Налог за год (строка 021 раздела 1) – Авансовые платежи за отчетные периоды (строки 023, 025 и 027 раздела 1).

Если результат положительный, занесите его в строку 030, а в строке 040 поставьте прочерк. Если отрицательный, укажите его без минуса в строке 040. Тогда прочерк будет в строке 030.

ООО Дельта владеет совместно с Коровиным П.А. земельным участком. Доля организации составляет ½. Право собственности возникло 13 сентября 2016 года. Кадастровая стоимость надела – 3 450 800 руб. Ставка по наделу утверждена в размере 0,3%. По итогам 3 квартала уплачен авансовый платеж в размере 900 руб. Посмотрим, как должна быть заполнена декларация по земельному налогу за 2016 год.

Начнем с раздела 2. Налоговая база равна 1 725 400 руб. (3 450 800 руб. х 1/2).

Право на участок возникло 13 числа, значит, сентябрь будет учитываться. Всего компания в 2018 году владела наделом 4 месяца. Отразим их по строке 150. В строке 160 укажем коэффициент 0,3333 (4 мес. : 12 мес.). Исчисленный налог равен 1725 руб. (1 725 400 руб. х 0,3 х 0,3333: 100). Поскольку льгот у ООО Дельта нет, продублируем эту сумму в строке 280.

Переходим к разделу 2. По строке 021 укажем 1725 руб., а по строке 027 – 900 руб. В строку 030 запишем 825 руб. (1725 руб. – 900 руб.). Эту сумму ООО Дельта должна доплатить.

Образец заполнения декларации по земельному налогу за 2016 год

Бланк декларации по земельному налогу

Образец заполнения декларации по земельному налогу за 2016 год

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Декларация по земельному налогу - официальный документ, который содержит необходимую информацию по сбору и подлежит сдаче в уполномоченные органы в установленный законом срок. Как ее правильно заполнить, читайте в этой статье.

Составлять декларацию по земельному налогу нужно правильно. Поэтому мы расскажем обо всех этапах составления этого важного документа, а именно:

- кто обязан сдать;

- сроки сдачи;

- форма;

- штраф за непредоставление;

- образец заполнения;

- бланк.

Кто должен отчитаться?

Организации, которые имеют в собственности или владении земельные участки и признаются налогоплательщиками по земельному налогу в 2019 году. Так как налог местный, он подлежит уплате в бюджет по месту нахождения земли. Власти субъектов РФ устанавливают ставки земельного налога своими законодательными актами, поэтому они отличаются в разных регионах и не должны превышать допускаемых пределов.

В соответствии с внесенными поправками в ФЗ № 347 от 4 ноября 2014 года для индивидуальных предпринимателей платеж рассчитывают налоговые органы, после чего отправляют уведомление о его уплате по почте.

Сроки сдачи отчетности в 2019 году

Декларация по земельному налогу за 2019 год должна быть направлена юридическим лицом в территориальный налоговый орган не позже 01 февраля 2019 года, этот срок устанавливается НК РФ в пункте 3 статьи 398 .

Форма отчетности

Форма декларации по земельному налогу и порядок ее заполнения в 2019 году изменились. По итогам года нужно отчитываться на бланке, утвержденном приказом ФНС России от 10.05.2017 N ММВ-7-21/347@ «Об утверждении формы и формата представления налоговой декларации по земельному налогу в электронном виде и порядка ее заполнения» — с учетом изменений, внесенных приказом ФНС от 30.08.2018 N ММВ-7-21/509@. Форма по КНД — № 1153005. Декларацию по земельному налогу — скачать бланк можно будет в конце статьи.

Штраф за непредставление

Если срок сдачи декларации организация пропустит, то понесет ответственность в виде уплаты штрафа в размере 5 % от неуплаченной суммы налога либо на основании информации? представленной в заполненной декларации. Штраф начисляется за каждый полный или неполный месяц? прошедший со дня, установленного для представления отчета. Штраф не должен превышать 30 % от суммы налога и не может быть менее 1000 рублей.

Кто может сдать нулевую декларацию по земельному налогу?

В соответствии с письмом ФНС от 27.12.2018 № БС-4-21/25802, если участка, принадлежащего организации, нет в Едином государственном кадастре недвижимости , то подавать можно нулевую декларацию. Ведь рассчитать налоговую базу нужно самостоятельно, на основе сведений из ЕГРН. В ЕГРН сведений о стоимости земли нет? Тогда и база для исчисления налога отсутствует.

Налоговая декларация по земельному налогу: образец, правила и порядок заполнения

Порядок заполнения отчетной формы регулирует приложение № 3 к соответствующему приказу ФНС России. Бланк отчета состоит из трех страниц:

- 1-я страница — Титульный лист;

- 2-я страница — Раздел 1. Сумма земельного налога, подлежащая уплате в бюджет;

- 3-я страница — Раздел 2. Расчет налоговой базы и суммы земельного налога.

Налоговая декларация по земельному налогу: образец заполнения дан для российской коммерческой организации, ООО «ВЕСНА», которая зарегистрирована в городе федерального значения Санкт-Петербург. Осуществляет деятельность по оптовой торговле продуктами, напитками и табаком, у фирмы имеется в собственности один земельный участок, расположенный в этом же городе, кадастровый номер — 60: 003:56915938: 63/ 01012015. Кадастровая стоимость участка составляет 1 200 000 рублей. Организация владеет им уже 12 месяцев, налоговая ставка установлена в размере 1,5 %. КБК 182 1 06 06031 03 1000 110. ОКТМО — 40306000. ООО в течение года вносило в бюджет авансовые платежи и перечисляло следующие суммы:

- I квартал — 4500 рублей;

- II квартал — 4500 рублей;

- III квартал — 4500 рублей — порядок расчета авансовых платежей смотрите в блоке по заполнению Раздела 1. Образец заполненной декларации можно скачать в конце статьи.

1 страница - Титульный лист

Образец заполнения бланка:

Титульный лист заполняется непосредственно самим налогоплательщиком, за исключением поля «заполняется работником налогового органа».

Рассмотрим образец заполнения налоговой декларации по земельному налогу за 2019 год по каждому полю отдельно.

- В «ИНН» и «КПП» указываются соответствующие значения, затем они автоматически проставляются на каждой странице.

- В «Номер корректировки», если представляется впервые указываем 000, при последующих корректировках 001, 002 и так далее.

- В «Налоговый период», проставляем нужное число налогового периода. Для календарного года — 34.

- В «Отчетный год» — дату заполнения бланка.

- Каждая инспекция, в которую предоставляется отчетность, имеет свой личный не повторяющийся четырехзначный код, в своем ИФНС или на официальном сайте ФНС. 2 цифры кода в начале указывают на регион, другие 2 цифры указывают на код непосредственно самой инспекции. Декларация по земельному налогу за 2016 год сдается в ИФНС по месту нахождения участка или доли в участке. В нашем случае указана ИФНС № 9 Центрального района города Санкт-Петербурга.

- Налогоплательщик проставляет код по месту нахождения (учета). По условиям нашего задания — 270.

- Наименование организации вносим в самое пустое и длинное поле титульного листа, отделяя слова друг от друга пустой ячейкой. Для нашего примера: ООО «ВЕСНА».

- В следующей строке вписываем контактный телефон плательщика.

- Далее проставляем количество страниц, подлежащих сдачи в инспекцию. Наша фирма ООО «ВЕСНА» сдаёт отчет за 2019 год на 3 страницах, без приложений.

- В месте, где необходимо указать налогоплательщика, — проставляем значение 1 и ФИО директора или представителя по доверенности.

- В конце поставим дату и подпись.

- В «Наименовании документа, подтверждающего полномочия по доверенности» — прочерк, так как отчет подписал директор фирмы собственноручно.

2 страница — Раздел 1. Сумма земельного налога, подлежащая уплате в бюджет

- Сначала необходимо указать название соглашения о разделе продукции, так как в нашей ситуации оно отсутствует, ставим прочерк.

- В 010 пишем код бюджетной классификации КБК в соответствии с законодательными актами Российской Федерации о бюджетной классификации. Каждый раз проверяем актуальность указываемого КБК. Наш надел находится в городе федерального значения СПб — указываем КБК 182 1 06 06031 03 1000 110.

- В 020 «ОКТМО» указывается код муниципального образования, на территории которого осуществляется уплата обязательного сбора. Для нашего предприятия в декларации по земельному налогу 2019 впишем 40306000.

- 021 — общая сумма платежа, исчисленная и подлежащая уплате в бюджет по соответствующим кодам КБК и ОКТМО. Значение, указанное в пункте, 150 и 250, — 18000 рублей, правила подсчета смотрим в поле 170.

- С 023 по 027 записываются значения уплаченных авансовых платежей за 1, 2 и 3 квартал соответственно.

Авансовые платежи = 1/4 * процентную ставку * кадастровую стоимость земельного участка(доли)= 1/4 * 1,5 % * 1 200 000 = 45 000 рублей.

- 030 рассчитывается следующим образом: 021 — (023 + 025 + 027). Если в итоге получается значение со знаком «-», то везде проставляется прочерк.

- 040 = 021 - (023 + 025 + 027). Сумма исчисляется к уменьшению, следовательно, если в итоге выходит:

- отрицательное значение — ставим ее без знака минус;

- положительное — ставим прочерк. В полях 030 и 040 по условиям нашего примера проставляем прочерки.

- После заполнения всех данных в конце странице ставит свою подпись и дату директор организации или его представитель.

3 страница — Раздел 2. Расчет налоговой базы и суммы земельного налога

Рассмотрим образец заполнения налоговой декларации по земельному налогу 2019 по каждому полю отдельно.

- ИНН и КПП проставляется автоматически с первой страницы.

- Вносим кадастровый номер участка, данный номер вписан в свидетельство о госрегистрации права собственности, из выписки из ЕГРП или из кадастрового паспорта. 60: 003:56915938: 63/ 01012015

- 010 — из приказа Минфина № 150н от 16 декабря 2014 выбираем и указываем код бюджетной классификации.

- 020 — из Общероссийского классификатора территорий МО проставляем в декларацию по земельному налогу ОКАТО.

- 030 — из приложения № 5 к приказу ФНС № ММВ-7-11/696@ выбираем и указываем код категории земель. Прочие земли — 003008000000.

- 050 — из соответствующих документов Росреестра или из кадастрового паспорта берем кадастровую стоимость участка.

- 060 — прописываем размер доли. Если земля принадлежит полностью организации, ставим прочерк.

- С 070 по 100 в декларации заполняем соответствующую информацию о льготах, которую берем из и из документов, подтверждающих право на льготы. В большинстве случаев у коммерческих предприятий льготы отсутствуют. В нашем случае льгот тоже нет, значит, проставляются прочерки.

- 110 — здесь указывается кадастровая стоимость объекта. У нас 1 200 000 рублей.

- 120 — ставку берем из законодательных актов местного уровня регулирования, так как сбор является местным. Для категории нашего участка применяется ставка равная 1,5 %.

- 130 — указываем срок владения участком в течении налогового периода. Указывается в полных месяцах. Полных месяцев 12.

- 140 — рассчитывается следующим образом: стр. 160 (Кв) = Срок владения / 12 , у нас = 1, так как ООО «ВЕСНА» владело участком 12 месяцев.

- 150 — определяется по формуле: 110 (налоговая база) * 120 (ставку) * 140 (коэффициент Кв). Данная сумма отражается и по полю 250. 150 = 1 200 000 * 1,5 % * 1 = 18 000 рублей.

- С 180 по 240 — заполним данными по имеющейся льготе. В нашем случае их нет — проставляем прочерки.

- 250 — впишем общую сумму платежа, которую организация платит в бюджет.

Сколько деклараций заполнять и сдавать

Декларацию надо сдавать в ИФНС по месту нахождения земельного участка (п. 1 ст. 398 НК РФ). Если на территории одного муниципального образования (одного города федерального значения) у организации несколько участков, то представляется одна декларация, но на каждый из них следует заполнять отдельный разд. 2 декларации.

Если у организации есть несколько участков в городе федерального значения, то можно выбрать ИФНС по месту нахождения одного из них и представить туда декларацию по всем участкам, уведомив об этом другие ИФНС (Письмо ФНС от 26.04.2005 N 21-4-04/149@).

Если организация владеет несколькими участками в разных муниципальных образованиях, то количество деклараций зависит от количества ИФНС, которым подконтрольны эти территории (п. 2.11 Порядка заполнения декларации):

Если одной ИФНС - надо сдать одну декларацию, при этом на каждый из участков заполняется отдельный разд. 2 декларации с соответствующим кодом ОКТМО;

Если разным ИФНС - декларации нужно сдать в каждую из них.

Внимание! Узнать код ОКТМО можно с помощью сервиса "Узнай ОКТМО", размещенного на сайте ФНС (http://nalog.ru/rn77/service/oktmo/) (Информация ФНС).

Какие разделы декларации заполнять

Любая декларация по земельному налогу включает в себя (п. 1.2 Порядка заполнения декларации):

Титульный лист;

Разд. 1, предназначенный для отражения суммы налога, которая подлежит уплате в бюджет;

Разд. 2, предназначенный для расчета налога.

В каком порядке заполнять декларацию

Начните с титульного листа , в котором укажите данные об организации и подаваемой декларации. Потом заполните необходимое количество разд. 2 (по количеству земельных участков) и в конце - разд. 1 декларации.

Разд. 2 декларации заполняется отдельно по каждому земельному участку (доле земельного участка).

В разд. 2 указываются:

Кадастровый номер земельного участка;

В строке 010 - КБК;

В строке 020 - код ОКТМО, по которому уплачивается налог;

В строке 030 - код категории земли в соответствии с Приложением N 5 к Порядку заполнения декларации;

В строке 040 - если у вас земельный участок для жилищного строительства, то код периода строительства (1 - три года, 2 - свыше трех лет), все остальные организации ставят прочерк;

В строке 050 - кадастровая стоимость земельного участка. О том, что это такое и как ее узнать, читайте здесь;

В строке 060 - доля налогоплательщика в праве на земельный участок (заполняется только в отношении земельных участков, находящихся в общей собственности);

Строки 070 - 120 заполняют только те организации, у которых есть налоговые льготы, все остальные организации ставят прочерки;

В строке 130 - налоговую базу, которая, если нет льгот, определяется по формуле:

В строке 140 - налоговая ставка;

В строке 150 - количество полных месяцев владения земельным участком в течение года. Если земельный участок находился в собственности в течение всего года, то по строке 150 декларации указывается "12" (п. 5.18 Порядка заполнения декларации);

По строке 160 указывайте коэффициент Кв, который рассчитывается по формуле:

В строке 170 указывается сумма исчисленного налога, которая рассчитывается по формуле:

Пример. Расчет земельного налога за неполный месяц

Организация приобрела два земельных участка:

03.12.2015 - участок кадастровой стоимостью 580 000 руб.;

18.12.2015 - участок кадастровой стоимостью 680 000 руб.

В муниципальном районе для данной категории земли льгот не установлено, а налоговая ставка составляет 1,5%.

Земельный налог за 2015 г. подлежит уплате только за один участок, приобретенный 03.12.2015, поскольку право собственности на него возникло до 15-го числа месяца включительно. При этом количество полных месяцев владения земельным участком (строка 150 разд. 2 декларации) составит 1, а коэффициент Кв (строка 160 разд. 2 декларации) составит 0,0833 (1 мес. / 12 мес.).

Сумма исчисленного налога (строка 170 разд. 2 декларации) составит 725 руб. (580 000 руб. x 1,5% x 0,0833).

За участок, приобретенный 18.12.2015, платить земельный налог за 2015 г. не надо, поскольку право собственности на него возникло после 15 декабря.

Если у организации нет льгот, то в строке 180 ставится прочерк, а в строке 190 - "1,0---".

Строки 200 - 270 заполняют только организации, у которых есть льготы, остальные - ставят прочерки. Подробнее о том, как заполнить эти строки при наличии льготы, читайте здесь.

В строке 280 указывается сумма налога, подлежащая уплате в бюджет за участок, по которому заполнялся разд. 2 декларации. Эта сумма рассчитывается по формуле (п. 5.30 Порядка заполнения декларации):

Данные из строки 280 каждого разд. 2 декларации по всем земельным участкам надо отразить в строках 021 разд. 1 декларации (пп. 3 п. 4.3 Порядка заполнения декларации).

В разд. 1 декларации для отражения суммы налога к уплате по соответствующему ОКТМО предусмотрено два блока строк 010 - 040, в которых указываются:

В строке 010 - КБК;

В строке 020 - код ОКТМО по месту расположения земельного участка;

В строках 023, 025, 027 - если организация уплачивает авансовые платежи, то суммы авансовых платежей, подлежащих уплате в бюджет за I, II и III кварталы;

Подробнее о том, как рассчитываются авансовые платежи по земельному налогу, читайте здесь.

Сумму налога, подлежащую уплате или уменьшению за год, рассчитайте по формуле (п. 5 ст. 396 НК РФ, пп. 7, 8 п. 4.3 Порядка заполнения декларации):

Полученный результат впишите:

Если он имеет положительное значение (исчислена сумма к уплате) - в строку 030;

Если он имеет отрицательное значение (исчислена сумма к уменьшению) - в строку 040. В этом случае налог по итогам года платить не надо.

Пример. Заполнение декларации по земельному налогу

У организации в собственности - два земельных участка, расположенных в г. Москве в районе "Коньково". Данные о них указаны в таблице (п. 2 ч. 1 ст. 2 Закона "О земельном налоге").

Права на льготы у организации нет.

1. Расчет земельного налога по участку N 77:06:0006004:59.

Авансовые платежи за I, II и III кварталы - по 160 265 руб. (64 105 865 руб. x 1% x 1/4).

Налог, подлежащий уплате за год (строка 280 разд. 2 декларации), составит 160 264 руб. (64 105 865 руб. x 1% - (160 265 руб. + 160 265 руб. + 160 265 руб.)).

2. Расчет земельного налога по участку N 77:06:0006004:39.

Авансовых платежей нет.

Налог, подлежащий уплате за год (строка 280 разд. 2 декларации), составит 72 471 руб. (58 000 000 руб. x 1,5% x 0,0833).

3. Расчет общей суммы к уплате в бюджет.

Авансовые платежи (строки 023, 025, 027 разд. 1 декларации) за I, II и III кварталы - по 160 265 руб. (64 105 865 руб. x 1% x 1/4).

Налог, подлежащий уплате за год (строка 030 разд. 1 декларации), составит 232 735 руб. (160 264 руб. + 72 471 руб.).

обязательно сдается в ИФНС всеми организациями, имеющими в собственности участки земли. Ее заполнение не должно вызвать сложностей, но для начала придется ознакомиться с правилами составления декларации. Об этом - в нашей статье.

Сроки сдачи декларации по земельному налогу в 2016 году

Декларация по земельному налогу в обязательном порядке заполняется предприятиями, которые согласно законодательству обязаны его платить. Декларация по земельному налогу формируется на типовом бланке с соблюдением всех ограничений и правил, изложенных в приказе ФНС России от 28.10.2011 № ММВ-7-11/696@.

Готовая декларация подается в инспекцию до 1 февраля года, идущего за отчетным. Такое требование предусмотрено п. 3 ст. 398 НК РФ. Таким образом, декларацию за 2016 год нужно будет сдать до 01.02.2017.

Исключения из правила составления налоговой существуют для ИП, которые производят уплату на основании сведений из уведомления.

Образец заполнения декларации по земельному налогу

В структуру декларации по земельному налогу входят всего 3 страницы, каждая из которых представляет собой отдельный раздел. Специалисту нужно будет заполнить:

- Титульный лист, на котором приводятся регистрационные данные фирмы.

- Раздел 1, где накапливаются сведения об оплаченных авансах и итоговом налоге к уплате.

- Раздел 2, содержащий данные для определения налога к уплате.

Пример заполненной декларации по земельному налогу размещен ниже.

Наибольшие трудности вызывает 3-я страница декларации по земельному налогу (раздел 2), поэтому последовательность ее оформления придется рассмотреть более подробно:

- в верхнем поле под данными об ИНН и КПП вносится номер по кадастру из регистрационных документов;

- в поле 010 вписывается КБК;

- в поле 020 переносится ОКТМО;

- для отражения категории участка используется графа 030;

- в поле 050 вносится стоимость по кадастру;

- поле 060 оформляется только при разделе собственности в пропорциях;

- поля с 070 с 120 заполняются при наличии льгот;

- поле 130 - база обложения (стоимость по кадастру минус льготы);

- ставка налога отражается в поле 140;

- в поле 160 указывается коэффициент, показывающий время нахождения земли в собственности в течение 12 месяцев;

- в итоговой строке 170 декларации по земельному налогу отражается окончательная сумма, которая затем переносится в строку 280.

Где скачать бланк декларации по земельному налогу за 2014 год (есть ли различия с бланками 2015–2016 годов)?

Бланк налоговой декларации по земельному налогу легко получить по ссылке на данной странице.

Также можно прибегнуть к помощи ресурса ФНС России.

Декларация по земельному налогу за 2014 год осталась в неизменном виде и в 2015-м, и в 2016 году. Единственное новшество коснулось КБК: в 2015 году они были изменены приказом Минфина России от 16.12.2014 № 150н. Кроме того, желательно ежегодно уточнять кадастровую стоимость земельных участков.

Заполнять декларацию по земельному налогу нетрудно, однако придерживаться определенных правил все же придется. Они касаются требований к формату внесения сведений, порядку расчета и обязательным источникам получения информации для заполнения.

В зависимости от применяемой системы налогообложения, а также от имущества, находящегося в собственности, каждое юридическое лицо должно отчитываться по различным формам отчетности.

Все формы имеют утвержденные бланки и сдаются в вышестоящие органы. В данной статье речь пойдет об отчете по налогу за землю.

Что это за документ?

Декларация по сумме земельного налога, необходимая для сдачи отчетности за 2016-2017 годы, представляет собой форму, утвержденную Приказом Федеральной Налоговой Службы России от 28 октября 2011 года .

Документ состоит из двух разделов и титульного листа:

- Титульный лист заполняется сведениями об организации: наименование, адрес, ИНН, КПП, инициалы руководителя и т. п. Также здесь указывается период, за который данный отчет подается в ФНС.

- Первый раздел включает в себя итоговую сумму по налогу, рассчитанную и необходимую для уплаты.

- Второй раздел – это непосредственно , исходя из существующих данных по организации.

Кто его сдает, варианты предоставления

В случае, если юридическое лицо или ИП владеет земельным участком, то ежегодно ему необходимо отчитываться в налоговую инспекцию. Что подразумевается под земельными участками, и кто должен подавать данные по налогу?

- Сельскохозяйственные предприятия, общины, которые используют земельные наделы для выращивания продукции и получения прибыли.

- Дачные, садоводческие общества, во владении которых находятся участки, используемые под приусадебное хозяйство.

- Различные земельные владения, на которых расположены производственные постройки, помогающие вести хозяйственную или производственную деятельность.

- Зоны лесных угодий, которыми в долевом участии владеют группы граждан.

- Зоны, отведенные под оздоровительные предприятия, под туристические базы.

Есть ряд земельных участков, которые официально являются освобожденными от необходимости расчета и уплаты налога. К ним относятся:

- Земельный фонд, который является собственностью государства.

- Ряд участков, которые сняли с оборота в соответствии с законодательством РФ.

- Площади, которые представляют культурную, историческую ценность.

- Площади, отведенные под строительство многоэтажных домов.

По итогам года бухгалтер организации собирает всю необходимую информацию в отчет. Декларация предоставляется в налоговый орган двумя способами:

- С помощью программ электронной сдачи отчетности – документ оформляется и сдается электронно через интернет .

- Лично руководителем или сотрудником , на которого оформлена соответствующая доверенность. Документ заполняется и сдается на бумаге.

Сроки сдачи

Сроки по сдаче декларации установлены НК РФ. Отчет необходимо предоставить в налоговые органы не позже 1 февраля

следующего года, за который сдается отчет.

Сроки по сдаче декларации установлены НК РФ. Отчет необходимо предоставить в налоговые органы не позже 1 февраля

следующего года, за который сдается отчет.

Отделение ФНС, куда сдается отчетность, зависит от месторасположения земельного участка, по которому предоставляются данные.

Правила и порядок заполнения формы

При заполнении титульного листа у бухгалтера организации вопросов не возникнет. На нем указываются основные сведения и коды по фирме.

Декларация начинает заполняться со второго раздела, который называется «Расчет налоговой базы и суммы налога» :

- Заполнение и расчет ведется отдельно по каждому участку земли или доли в земельном владении с обязательным указанием кадастрового номера. Номер заполняется в отдельном поле.

- Обязательным полем к заполнению является Код бюджетной классификации (КБК), именно по его данным уплата налога ляжет на нужные реквизиты.

- Заполняется код ОКТМО – это признак территории муниципального образования, на которой расположен земельный объект.

- Вносится специальный код территории земли в строку 030.

- В строке 040 указывается значение 2 или 1. Здесь фигурируют данные о территории, на которой выполняется жилищное строительство. Это необходимо делать только юридическим лицам. Участки, застраиваемые физическими лицами постройками индивидуального пользования, под заполнение этой строки не попадают. Ставится цифра 2, если строительство планируется вести больше трех лет. Показатель «1» указывает, что срок строительства не превышает трех лет.

- Вносят данные о кадастровой стоимости участка (информация определяется на 1 января отчетного года) в поле 050.

- Далее указывается доля налогоплательщика во владении участком и при необходимости налоговая льгота. Если льгота присутствует, то далее в раздел вносятся данные о суммах, уменьшающих налоговую базу, не подлежащих обложению. И в результате в строку 130 попадает итоговая налоговая база.

- Необходимо внести в строку 150 количество полных месяцев, в течение которых налогоплательщик владел имуществом.

- В строке 170 указывается сумма налога, подлежащая уплате за конкретный объект.

В первом разделе указываются итоговые суммы налога, подлежащие уплате по каждому ОКТМО и КБК. Вносятся сведения об авансовых платежах, произведенных в налоговом периоде. Их сумма заполняется с нарастающим итогом, то есть указывается сумма выплат за первый квартал, за полугодие, за девять месяцев. Затем проставляется сумма к уплате на конец отчетного периода. В идеале – это сумма платежа за четвертый квартал.

Процесс заполнения формы в программе 1С вы можете посмотреть на следующем видео:

Что такое уточненная декларация?

Уточненную декларацию оформляют на предприятии в тот момент, когда были выявлены ошибки по прошлым периодам по уже сданным отчетам. Тогда создается новый документ, в который вносят верные данные.

Уточненную декларацию оформляют на предприятии в тот момент, когда были выявлены ошибки по прошлым периодам по уже сданным отчетам. Тогда создается новый документ, в который вносят верные данные.

На титульном листе указывается признак корректировки, например, 1, если отчет за конкретный период исправляется впервые. Если необходимо предоставить корректировку уже исправленного документа, то ставится номер 2 и т. д.

Стоит ли переходить в негосударственный пенсионный фонд Пенсия переход в негосударственный пенсионный фонд

Счет 98 в 1с 8.3. Доходы будущих периодов: порядок учета и отражения в отчетности. Пример. Учет доходов будущих периодов в связи с договором аренды

Рынки ценных бумаг гипотезы об эффективности рынка Современная трактовка эффективности рынка

Презентация на тему роль государства в экономике

Экономические издержки безработицы Экономические издержки безработицы