КРИТЕРИИ ЭФФЕКТИВНОСТИ РАЗВИТИЯ РЕГИОНАЛЬНОГО РЫНКА ЦЕННЫХ БУМАГ

Середников Д.А.

В статье определены методологические подходы к оценке эффективности регионального рынка ценных бумаг, предложен ряд практических подходов к количественной оценке его эффективности.

Экономическое развитие РФ зависит от роста реального сектора экономики, налаживания рыночных механизмов финансирования инвестиционного процесса, поэтому при выборе варианта влияния регионального рынка ценных бумаг на экономику региона необходимо исходить из социально-экономической эффективности данного процесса. Таким образом, возникает проблема оценки эффективности рынка ценных бумаг как механизма привлечения инвестиций в развитие производства.

Отечественные исследователи при изучении проблем привлечения инвестиций посредством рынка ценных бумаг опираются на теории эффективности, созданные в основном американскими учеными на материалах американского рынка. Но необходимо отметить, что российский рынок ценных бумаг развивается с учетом национальных особенностей.

В западной экономической литературе можно выделить два основных подхода к рассмотрению проблемы эффективности рынка ценных бумаг. Первый - «...казино, где цены на акции не определяются никакими объективными экономическими причинами» . Инвесторы просто пытаются угадать действия других инвесторов в отношении продажи тех или иных ценных бумаг в ближайшем будущем и не учитывают их инвестиционной стоимости, то есть перспективной оценки уровня цены на них и доходов по ним в будущем.

В настоящее время становится все больше приверженцев точки зрения Дж.М. Кейнса, который утверждал, что на рынке преобладает азартная игра и что «если смотреть на Уолл-стрит как на учреждение, имеющее своей социальной целью направлять новые инвестиции..., то его успехи никак нельзя назвать выдающимся триумфом капитализма» .

Решение проблемы эффективности института рынка ценных бумаг отчасти состоит в определении критериев эффективности. Отметим, что критерии, отражающие эффективность любого вида деятельности, занимают особое место в его характеристике, так как позволяют определить степень достижения поставленной цели. Они состоят из величин, измеряющих результат деятельности отраслей (инвесторов) на уровне экономики в целом. Принимая во внимание все доводы западных экономистов относительно эффективности рынка ценных бумаг, следовало бы придти к компромиссу двух взглядов на данную проблему и говорить о степени эффективности рынка. Распространенной является классификация степеней эффективности рынка по отношению к определенной информации, представленная У.Шарпом, которая, достаточно органично сочетается с позицией приверженцев институционализма, определяющих эффективность относительно трансакционных издержек.

В трудах западных экономистов не приводится классификаций степеней эффективности рынка относительно соответствия цены и инвестиционной стоимости ценной

бумаги, с этой точки зрения определяется только абсолютно эффективный рынок. Причина этого заключается в том, что основой данного определения являются не только количественные характеристики, но и квалификация аналитиков, дающих перспективные оценки. Более того, курсы ценных бумаг на наиболее эффективных рынках оказываются не связанными с инвестиционной стоимостью.

В отечественных исследованиях эффективность рынка ценных бумаг не рассматривается как экономическая категория, соответственно не приводится ни качественных, ни количественных подходов к оценке эффективности региональных рынков. Нет самостоятельных исследований, посвященных этой теме. Поэтому обычно говорят не об эффективности рынка, а об эффективном рынке, который, в свою очередь, рассматривают как ключевой фактор формирования благоприятного инвестиционного климата в России, как институт, способный обеспечить приток инвестиций в реальный сектор экономики, препятствующий спекулятивным процессам. Кроме того, эффективный рынок рассматривается в современной отечественной литературе как рынок, на котором существует совершенная конкуренция, то есть предполагающий множественность продавцов, покупателей, информационную прозрачность и равноправие участников в доступе к информации. Последний подход к определению эффективного рынка полностью основан на западной теории эффективности, при этом он не предлагает подходов к оценке эффективности, даже основанных на той же теории.

Результаты анализа широкого спектра методов исследования фондового рынка (от методов традиционного экономического анализа до современного аппарата эконо-мико-математического моделирования) показали, что наибольшее распространение имеет микроэкономический подход, то есть результат воздействия институтов рынка ценных бумаг на экономику чаще всего оценивается на основании показателей рентабельности отдельных участников рынка. Этот подход отражает интересы самих институтов рынка ценных бумаг, но недостаточен с позиций государственной политики.

В условиях трансформируемой экономики важно оценить, какую роль играет развитие потенциала институтов рынка ценных бумаг в создании условий экономического роста страны, округа, региона. С нашей точки зрения, в основу оценки эффективности развития регионального рынка ценных бумаг должны быть положены макроэкономические критерии. Однако в отличие от предыдущего подхода данный метод оценки представляет значительные методические трудности.

Анализ эффективности функционирования регионального рынка ценных бумаг и реального сектора экономики на уровне региона сопряжен с общей проблемой: для эффективного комплексного анализа требуются достоверные информационные базы данных. Все методы оценки рынка ценных бумаг опираются на информационную базу, от объективности которой зависит и объективность полученных результатов. С переходом к рынку существенно возросла необходимость объективно отразить полученный эффект и затраты на него, реально оценить рост или падение эффективности. Систематизация существующих подходов к проблеме оценки эффективности фондового рынка является методической основой для разработки собственной системы критериев эффективности рынка ценных бумаг на уровне региона. Данная система базируется, прежде всего, на основных положениях теории финансов, методах анализа рынка ценных бумаг и инвестиционных проектов с использованием коэффициентного, статистического, экономико-математического и других методов.

В рамках предложенного подхода к оценке эффективности рынка ценных бумаг

региона нами определена система критериев, адекватно отражающих влияние на уровень развития регионального рынка ценных бумаг и инвестиционный климат региона. По нашему мнению, при оценке регионального рынка ценных бумаг можно выделить две группы критериев, определяющих его эффективность:

Критерии, отражающие эффективность регионального рынка ценных бумаг с точки зрения его инвестиционного потенциала и уровня развития;

Критерии, отражающие эффективность инвестиционных вложений инвесторов на региональном рынке ценных бумаг и их социальную направленность.

К первой группе критериев отнесены основные характеристики развития регионального рынка ценных бумаг, влияющие на инвестиционный потенциал региона:

1) интеграция регионального рынка ценных бумаг в национальный рынок;

2) потенциал регионального рынка ценных бумаг;

3) эффективность инвестиций, направленных в региональную экономику.

Интеграция регионального рынка ценных бумаг в национальный рынок имеет как положительные, так и отрицательные стороны. Положительные - связаны с привлечением средств инвесторов других регионов, то есть расширением рынков для региональных бумаг, отрицательные - с оттоком средств региональных инвесторов в другие регионы.

Основными конкурентами в привлечении инвестиционных ресурсов для региональных эмитентов являются эмитенты национального уровня, так как ликвидность их ценных бумаг значительно выше, то есть операции с ними осуществляются постоянно, что обеспечивает определенный уровень цен. По той же причине для ценных бумаг региональных эмитентов национального уровня проблемы конкуренции на региональном уровне не имеют особого значения.

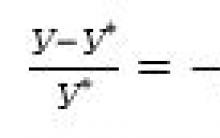

Из этого следует, что эффективность интеграции регионального рынка ценных бумаг с точки зрения баланса денежных потоков, проходящих через него, зависит от соотношения суммы входящих и исходящих потоков:

где КЕЫ^ - коэффициент эффективности интеграции регионального рынка ценных бумаг в национальный рынок;

Рт - приток денежных средств в региональную экономику через рынок ценных бумаг;

От - отток денежных средств из региона посредством рынка ценных бумаг.

Соответственно, если КЕ^ больше единицы, интеграцию регионального рынка в национальный можно назвать сравнительно эффективной.

Кроме того, можно утверждать, что, хотя данный коэффициент не определяет полностью эффективность регионального фондового рынка, так как является отражением одностороннего подхода, тем не менее, он достаточно точно её характеризует. Эффективность регионального рынка ценных бумаг, с одной стороны, зависит от эффективности национального рынка, с другой стороны, его эффективность определяется относительно эффективности других региональных рынков, как и национального в целом. Региональный рынок, интеграция которого в национальный рынок эффективна с точки зрения привлечения инвестиционных средств в региональную экономику, является относительно более эффективным, чем другие региональные рынки, так как способен привлекать средства инвесторов из других регионов.

Отметим, что потенциал развитого рынка ценных бумаг можно определить по соответствующему показателю капитализации, но методики его расчета для развивающегося регионального рынка не существует. Потенциал регионального рынка ценных бумаг можно определить как способность эмитентов региона привлекать в ценные бумаги средства инвесторов как напрямую, так и через сеть финансовых посредников.

Потенциал регионального рынка ценных бумаг тесно связан с экономическим потенциалом региона и находится в прямой зависимости от него, и чем больше соотношение потенциала регионального рынка ценных бумаг (Рет) и потенциальных инвестиционных возможностей региона (Pir) будет приближаться к единице, тем больше степень инвестиционной привлекательности региона и эффективнее функционирует рынок ценных бумаг:

kerr-^L, <2>

где KERR - коэффициент потенциала регионального рынка ценных бумаг;

Рет - инвестиционный потенциал регионального рынка ценных бумаг;

Pir - потенциальные инвестиционные возможности региона.

Для целей эффективности использования имеющихся в регионе ресурсов можно определить эффективность инвестиций, направленных в экономику региона, в том числе привлекаемых и через региональный рынок ценных бумаг, а для этого необходимо рассчитать частный индекс эффективности . Такой расчет выполняется путем определения коэффициентов, характеризующих отставание одного региона от средней величины уровня эффективности по федеральному округу, исходя из целей государственного управления. Данный коэффициент рассчитывается по формуле:

ЕЕК=-(3) KEFmr

где EEFj - коэффициент эффективности инвестиций, направленных в региональную экономику;

KEFr - отношение инвестиций, направленных в экономику региона, к валовому региональному продукту;

KEFmr- суммарное отношение инвестиций в экономиках федерального округа к его валовому региональному продукту.

Далее рассмотрим эффективность инвестиционных вложений с позиций различных типов инвесторов, ресурсы которых направлены на региональный рынок ценных бумаг. Такую оценку нам позволит провести вторая крупа критериев, в которую вошли такие показатели, как:

1) эффективность инвестиций институциональных инвесторов;

2) эффективность инвестиций стратегических инвесторов;

3) эффективность инвестиций предприятий региона.

Эффективность регионального рынка ценных бумаг рассматривается с точки зрения институциональных инвесторов, то есть инвесторов, заинтересованных, прежде всего, в динамике роста стоимости ценных бумаг и минимизации рисков. Их основная цель - получение дохода, который определяется как отношение дохода, полученного в качестве процентов, дивидендов, курсовой разницы (спекулятивного дохода), к тран-сакционным издержкам:

где ERFRi - эффективность регионального {шн^ау^енных бумаг с точки зрения инсти-

туционального инвестора;

/г - доход институционального инвестора, полученный им на ценные бумаги (спекулятивный доход) на региональном рынке ценных бумаг;

77?г - трансакционные издержки инвестора на региональном рынке ценных бумаг.

Эффективность регионального рынка ценных бумаг с точки зрения стратегических инвесторов, которые заинтересованы в управлении бизнесом, будет положительно отличаться на величину соотношения доходов, полученных от участия в управлении предприятием, и трансакционных издержек приобретения ценных бумаг на региональном рынке:

ЕШЯ, = +, (5)

где ЕШ^Кя! - эффективность регионального рынка ценных бумаг для стратегического инвестора;

/5/ - доход стратегического инвестора, полученный им на ценные бумаги на региональном рынке ценных бумаг;

1т - доход стратегического инвестора, полученный от участия в управлении предприятием;

ТШ - трансакционные издержки инвестора на региональном рынке ценных бумаг.

Эффективность инвестиций предприятий на региональном рынке ценных бумаг может быть рассмотрена с точки зрения оценки социально-экономического эффекта от развития рынка, что, по нашему мнению, является главным критерием формирования экономической политики в целом. Как уже говорилось ранее, одной из основных функций регионального рынка ценных бумаг является привлечение инвестиций посредством ценных бумаг в реальный сектор экономики, и мы считаем вполне правомерным говорить о социально-экономических результатах развития регионального рынка ценных бумаг. Определяя социально-экономический результат от развития регионального рынка ценных бумаг, следует учитывать, что этот результат значительно шире, но более размыт по сравнению с результатом, например, от внедрения новой техники или новых технологий. Широта результата связана с тем, что на рынке присутствуют как эмитенты ценных бумаг, привлекающие посредством их инвестиционные средства, так и инвесторы и посредники, получающие доход. Поэтому, социально-экономический результат от развития регионального фондового рынка, по нашему мнению, можно разделить на три основных направления:

Эффект от использования предприятиями инвестиционных ресурсов (1Ла)\ может быть представлен суммой результатов от внедрения новой техники и технологий, от реализации экологических программ и так далее. Эмитенты привлекают средства для расширения деятельности, реализации инвестиционных и социальных проектов и оказывает благоприятное воздействие на развитие экономики региона в целом;

Эффект от вложения предприятиями средств в ценные бумаги (\Jkivy. может быть определен в зависимости от использования полученных доходов, а именно, куда направляются полученные средства - на потребление или капитализацию. В первом случае речь идет о первичном социально-экономическом результате, выражающемся в повышении уровня жизни населения. Во втором случае речь идет о будущем результате. Здесь явно прослеживается как прямая, так и обратная взаимосвязь общего роста капитализации рынка ценных бумаг и роста уровня жизни населения;

Эффект от развития инфраструктуры регионального рынка (иМг): по на-

шему мнению, может быть отождествлен, как и результат экономический, с результатом от развития регионального рынка ценных бумаг в целом, поэтому вторичным результатом от развития инфраструктуры становятся результаты от вложения средств на фондовом рынке и результаты от развития реального сектора экономики региона. Первичным социально-экономическим результатом является создание новых рабочих мест в инфраструктуре рынка, что в свою очередь должно сказаться на повышении общего уровня жизни в регионе, демографической ситуации и миграции населения.

Сегодня как аксиома звучит утверждение о том, что именно человеческий капитал является одной из главных движущих сил экономического развития. В то же время, именно человек все чаще оказывается слабым звеном многих вызванных к жизни им же процессов, подвергается опасностям, порождаемым новыми процессами и технологиями. Это дает основание включить в качестве критериев эффективности стратегии развития рынка ценных бумаг блок социальной эффективности, чтобы оценить изменение благополучия и благосостояния населения региона.

Социально-экономический эффект инвестиций предприятий на региональном рынке ценных бумаг может быть представлен следующей формулой:

ЦЫ+иЫу+иЫг (6)

где ЕКРЯы - социально-экономический эффект инвестиций предприятий региона; иМ - эффект от использования инвестиционных ресурсов предприятиями; \Jkiv - эффект от вложения средств в ценные бумаги предприятиями; иМг - эффект от развития инфраструктуры регионального рынка ценных бумаг; ТШп - трансакционные издержки на внедрение новой техники, новых технологий, реализацию экологических программ на предприятии. Эффективность регионального рынка ценных бумаг - это причинно обусловленный процесс, действующий объективно во всех сферах жизнедеятельности. Таким образом, оценка, выполненная посредством представленных критериев, имеет решающее значение при рассмотрении концептуальных и практических вопросов повышения эффективности развития инвестиционного потенциала региона, поскольку, во-первых, позволяет дать наглядную картину взаимного влияния развивающегося местного рынка ценных бумаг и экономики региона; во-вторых, способствует созданию привлекательного регионального рынка ценных бумаг для различных типов инвесторов с учетом современных потребностей экономики и изменяющейся экономической среды.

ЛИТЕРАТУРА

1. Фишер Ст., Дорнбуш Р., Шмалензи Р. М.: Экономика. 1999. 353 с.

2. Кейнс Дж. М. Общая теория занятости, процента и денег. М.: Политиздат, 1948. 398 с.

3. Боткин О.П., Гараев М.М. Теоретические аспекты анализа эффективности развития экономики региона // Экономика региона. 2007. №4. С. 84-89.

Эффективность рынка (Market Efficiency) - это

Определений эффективного рынка (и разных подходов к определениям) существует много. Но в последнее время выкристаллизовалось следующее основное определение: рынок капитала является эффективным, если цены активов быстро реагируют на новую информацию. Иногда такое определение называют узким, подразумевая, что имеется в виду только информационная эффективность рынка.

Почему же рынок должен быть эффективным? Обычно в объяснение приводят три причины:

1. На рынке действует большое число конкурирующих независимых друг от друга инвесторов, каждый из которых анализирует и оценивает активы самостоятельно.

2. Новая информация поступает на рынок случайным образом.

3. Конкурирующие инвесторы пытаются быстро привести цены активов в соответствие с поступающей информацией.

Такое приведение цены актива в соответствие с новой информацией на эффективном рынке не смещено, хотя и может быть несовершенным. Это звучит замысловато, но является точным в математическом смысле. Означает оно, что рынок может либо слишком завысить цену актива по отношению к новой информации, либо, наоборот, занизить, но при этом в среднем (как по времени, так и по активам) оценка будет правильной (несмещенной), и предсказать заранее, когда она будет завышенной, а когда заниженной, невозможно.

Приведения цен в соответствие с поступающей информацией требует присутствия на рынке определенного минимального числа инвесторов, постоянно анализирующих информацию и совершающих договора в соответствии с результатами анализа. Чем большее число таких инвесторов присутствует на рынке, тем он эффективнее. А большое число агрессивных инвесторов, пытающихся сразу же привести цену актива в соответствие с новой информацией, означает большой объем торговли . Так что эффективность рынка растет с ростом объемов. Кроме того, рынок может быть эффективным в отношении одних активов (ликвидных), и в то же время — неэффективным в отношении других (малоликвидных).

Поскольку на эффективном рынке новая информация быстро отражается в цене, текущая актива отражает всю уже имеющуюся информацию. Следовательно, текущая цена актива всегда является несмещенной оценкой всей информации, имеющей отношение к данному активу, включая ожидаемый риск владения этим активом. Поэтому ожидаемая доходность , заложенная в цене актива, правильно отражает ожидаемый риск. Из этого следует, что на эффективном рынке текущие цены всегда справедливы, и меняются только под воздействием новой информации. Одно из определений эффективного рынка как раз и состоит в том, что это рынок, на котором цены всех активов всегда справедливы.

Таким образом, на эффективном рынке невозможно построить ни торговую систему, ни инвестиционную стратегию, которые могли бы обеспечить больше той, которая ожидается рынком в соответствии с риском инвестиций.

Чтобы ответить на вопрос, является ли реальный рынок акций эффективным, пришлось сформулировать гипотезу об эффективности рынка (ГЭР), и искать доказательства того, что она справедлива. Забегая вперед, можно отметить, что многие исследования поддерживают ГЭР, но многие и опровергают, так что вопрос об эффективности реального рынка остается открытым. Так как вопрос исключительно важен с практической стороны, придется уделить ему побольше внимания.

Гипотеза об эффективности рынка (ГЭР)

Для удобства проверок гипотеза об эффективности рынка была сформулирована в трех формах: слабой, средней и сильной.

1. Слабая форма: в текущих ценах активов учтена вся информация о прошлых действиях участников рынка. Т. е. учтена история цен сделок, котировок, торговых объемов - вообще вся информация, касающаяся торговли активами. Принято считать, что развитые рынки слабо эффективны. Это подразумевает бессмысленность использования технического анализа — ведь он основан исключительно на рыночной истории.

2. Средняя форма: в текущих ценах активов учтена вся общедоступная информация. Средняя форма ГЭР включает в себя слабую — ведь рыночная информация общедоступна. Кроме того, учтена информация о производственно-финансовой деятельности компаний — эмитентов ценных бумаг и об общей политико-экономической обстановке. Т. е. учтена вся информация о политической структуре, экономическая statistics и прогнозы, сведения о прибыли и дивидендах корпораций — все, что можно почерпнуть в публично доступных источниках информации. Средняя форма ГЭР подразумевает бессмысленность принятия инвестиционных решений на основе появившейся новой информации (например, публикации финансовой отчетности организации за очередной квартал) — эта информация учтена в ценах сразу же после того, как стала общедоступной.

3. Сильная форма: в текущих ценах активов учтена вся информация как из общедоступных, так и из закрытых источников. Кроме публично доступной, учтена и непубличная (инсайдерская) информация, имеющаяся, например, у менеджеров какой-нибудь фирмы относительно перспектив этой организации . Сильная форма включает как слабую, так и среднюю форму. , эффективный в сильной форме, можно назвать совершенным — подразумевается, что вообще вся информация общедоступна, бесплатна, и поступает ко всем инвесторам одновременно. На таком рынке бессмысленно принятие инвестиционных решений даже на основе конфиденциальной информации.

Усилий для проверки справедливости каждой из форм ГЭР было приложено много. Исследования проводились большей частью на акциях, торгуемых на фондовой бирже NYSE (). Притом выбирались акции, по которым имелась полная история торгов, т.е. ликвидные. А чем выше ликвидность конкретной акции, тем больше оснований ожидать, что рынок для нее будет эффективным. Как проводить аналогичные исследования на неликвидных активах, не очень ясно, и здесь вопрос остается открытым. Поэтому результаты исследований могут оказаться смещенными в пользу поддержки ГЭР.

Исследовалась возможность получения статистически значимого выигрыша по сравнению с простой покупкой актива в начале исследуемого периода и продажей в конце его (стратегия "купил и держи"). Учитывались и транзакционные расхода — комиссионные и проскальзывание (или разность дилерских цен на покупку и продажу актива).

В тех случаях, когда исследовался выбор активов или срезы рынка по активам, делалась поправка на риск (бета), чтобы не получилось так, что сверхдоходность обеспечивается простым увеличением риска. Здесь сверхдоходность определялась как разность между фактической доходностью инвестиций и доходностью, прогнозируемой на основе CAPM с учетом бета конкретной акции. Например, в исследуемом периоде рынок упал на 10%, а бета акции равна 1,5. Тогда прогнозируемая на основе CAPM доходность составляет -15%. Если фактическая доходность была -12%, то сверхдоходность равна +3%.

Следует еще раз уточнить, что эффективность рынка предполагается в среднем — по времени или по срезу активов. Поэтому и проверка эффективности проводилась на периодах времени, превышающих несколько экономических циклов. Есть много инвестиционных и торговых стратегий, дающих большой выигрыш на каком-то определенном участке бизнес-цикла, особенно на подъеме. В условиях же кризиса или застоя эти же стратегии могут генерировать убытки. Если же проводится единовременная выборка по какому-то параметру, то она проводилась на максимально доступном множестве активов.

Проверка слабой формы ГЭР

Для проверки справедливости слабой формы ГЭР проводилось две группы тестов.

1. Статистические проверки. Если рынок эффективен, то не должно быть корреляции доходности актива в разные интервалы времени, т.е. коэффициент автокорреляции доходности актива rt,t-n (корреляции доходности в выбранный интервал t и , отделенный от первого n интервалами при разных n) должен быть близким к нулю. Исследования на широком спектре активов подтвердили, что так оно и есть - для коэффициентов автокорреляции статистически значимых отклонений от нуля не наблюдалось.

Кроме того, проводился тест на случайный характер рядов изменений цен (runs test). Если в выбранном интервале цена актива растет, ему приписывается знак «плюс», если снижается — «минус». Тогда цен во времени выглядит примерно таким образом: «+-++++--++-----++++++-+...» ( растет в первый день, во второй снижается, затем растет четыре дня подряд и т.д.). Оказалось, что распределение серий непрерывных повторений плюсов и минусов не отличается от случайного распределения (т.е. такие же серии выпадений «орла» и «решки» можно получить, подбрасывая монетку).

2. Торговые стратегии, основанные на техническом анализе. Здесь возникли две трудности. Первая состояла в том, что многие рекомендации теханализа основаны на субъективной интерпретации данных (например, на одном и том же графике одни аналитики видят формацию «голова — плечи», а другие нет). Вторая — в том, что торговых стратегий можно придумать чуть ли не бесконечное множество, и невозможно проверить их все. Поэтому проверялись только наиболее известные стратегии, основанные на объективном анализе данных.

В результате оказалось, что подавляющее большинство торговых стратегий не дают статистически значимого выигрыша по сравнению со стратегией «купил и держи». Разумеется, с учетом комиссионных — многие «выигрышные» стратегии требуют проведения большого количества сделок, и в итоге затраты съедают весь дополнительный выигрыш. Но все-таки результаты не совсем однозначны — несколько последних исследований показало возможность получения выигрыша для некоторых стратегий. В целом исследования подтверждают распространенное убеждение в том, что на ликвидном рынке известные стратегии выигрыша не дают, но можно надеяться «обыграть» рынок, придумав новую стратегию. Таковая может обеспечивать сверхдоходность до тех пор, пока ей не станет следовать заметное число инвесторов.

Выводы. Развитые рынки эффективны в слабой форме, но есть некоторые данные, показывающие возможность неэффективности относительно некоторых торговых стратегий, разработанных на основе технического анализа.

Проверка средней формы ГЭР

1. Публикации финансовой отчетности. Как показали исследования, сверхдоходность от инвестиций (положительную) можно извлечь, покупая акции после выхода квартальных отчетов, в которых прибыль фирмы оказывается выше, чем в среднем ожидалось Analystami. Притом если такое расхождение превышает 20%, то сверхдоходность в срприбыль ревышает расхода на комиссионные. По имеющейся статистике , 31% сверхнормативного роста приходится на период перед объявлением, 18% — на день объявления, и 51% — на период после дня объявления (эффект обычно исчерпывается в течение 90 дней). Если данные хуже, чем ожидалось (негативный сюрприз), то рынок реагирует значительно быстрее, и остается неясным, можно ли получить сверхдоходность, продавая такие акции без покрытия.

2. Календарные эффекты. Было замечено, что в США в конце календарного года многие инвесторы продают те акции, по которым они понесли наибольшие убытки в истекшем году — для того, чтобы получить налоговые вычеты. В первую неделю января (большей частью в первый же торговый день) эти же акции откупаются обратно. Т. е. Рынок в конце года аномально понижается, а в начале года — аномально растет (январский эффект). Исследования показали, что такой эффект действительно существует, причем он тем больше, чем меньше размер организации. Причем он настолько велик, что значительно перекрывает транзакционные затраты. (На эффективном рынке нашлось бы достаточно инвесторов, покупающих на кредитные акции в конце года и продающих в начале, чтобы устранить аномалию). Другое объяснение январского эффекта — приукрашивание (window dressing) отче тности менеджерами инвестиционных фондов, поскольку они остерегаются показывать в балансах активы, по которым получен существенный убыток.

Из других календарных эффектов можно отметить эффект конца недели — изменения цен с закрытия рынка в пятницу по открытие рынка в понедельник в среднем негативны. Интересно, что такие изменения цен устойчиво позитивны в январе и устойчиво негативны во все остальные месяцы.

3. Важные события. Известно, что рынок бурно реагирует на публикацию важных событий в политике и экономике как мира (страны), так и отдельной корпорации — изменения цен бывают существенными и происходят очень резко. Можно ли воспользоваться этим для получения сверхдоходности? Как оказалось, ответ зависит от типа событий.

Неожиданные события в мире и новости о состоянии экономики. Если публикация проходит в то время, когда рынок закрыт, он открывается при ценах, полностью учитывающих новость (разумеется, в среднем), и дополнительную доходность извлечь не удается. Если публикация проходит при работающем рынке, адаптация цен проходит в течение примерно одного часа. А. Сплит акций. Вопреки распространенному мнению, публикация решения о сплите акций (обмене каждой старой акции фирмы на несколько новых с целью уменьшить цену акции и тем повысить ликвидность ) не позволяет извлечь дополнительную доходность.

(первичное АЙПИО акций). Организация из закрытой становится публичной, впервые размещая свои акции на бирже. В среднем цена акций при этом повышается на 15%, так что принимать участие в IPO выгодно. Но практически все повышение приходится на первый же день торгов . Так что в среднем наилучшей стратегией является подписка на размещаемые акции и продажа их в первый же день торгов . Инвесторы, купившие акции на рынке в первый день торгов в среднем проигрывают относительно рынка, так что исследования в этой области подтверждают справедливость средней формы ГЭР (как и для сплитов).

Прохождение листинга. С момента публикации решения организации о выходе на биржу и до сообщения о прохождении листинга средняя доходность несколько выше рыночной, после этого - ниже рыночной.

4. Существование индикаторов, которые могли бы использоваться для прогноза будущей доходности рынка. На эффективном рынке наилучшая оценка будущей доходности — историческая доходность на длинном периоде, и упомянутых индикаторов выделить невозможно. Оказалось, что на реальном рынке такие индикаторы все-таки есть. Можно пользоваться средней по рынку дивидендной доходностью (отношением дивиденда к цене акции) — чем она выше, тем выше будущая доходность рынка в целом. Кроме того, обнаружилась, что для прогнозирования доходности акций и облигаций можно использовать спрэд между средней доходностью Ааа и Ваа казначеек (по Moody’s), а также временной спрэд между долгосрочными и 1-месячными облигациями.

Однако краткосрочные (до 6 месяцев) прогнозы на основе таких индикаторов недостаточно успешны (в среднем транзакционные расхода не покрываются), а самый большой успех приходится на инвестиционный горизонт от двух до четырех лет. Кроме того, успешность прогнозов сильно зависит от состояния рынка — если рынок спокоен, степень достоверности прогнозов низкая. Если же рынка высока, то степень достоверности прогнозов возрастает.

5. Существование индикаторов, которые могли бы использоваться для прогноза будущей доходности индивидуальных активов. На эффективном рынке все без исключения активы должны иметь одинаковое отношение доходности к систематическому риску (бета) и располагаться ровно на линии фондовой биржи (ЛФР). Целью исследований было обнаружение таких индикаторов, которые позволили бы обнаружить недооцененные или переоцененные активы с учетом риска. Следует указать, что такого рода исследования проверяют объединенную гипотезу (эффективность рынка + справедливость CAPM), так как риск актива оценивается по CAPM. Поэтому способность указать активы, не лежащие на ЛФР, свидетельствует либо о неэффективности рынка, либо об ошибочности методики оценки риска — в рамках таких исследований разделить эти эффекты невозможно.

Исследования большинства индикаторов не позволили сделать вывод о неэффективности рынка или показали смешанные результаты. Однако обнаружились и некоторые индикаторы, следование которым позволяет извлечь доходность больше рыночной — они перечислены ниже.

Отношение Р/Е. Акции с низкими Р/Е (отношение цены акции к прибыли на акцию) систематически недооценены, а акции с высокими Р/Е — переоценены. Возможным объяснением является то обстоятельство, прибыли окие Р/Е присущи так называемым «акциям роста», а перспективы роста рынок систематически переоценивает — на деле рост идет более низкими темпами, чем предполагалось.

Рыночная фирмы. Акции малых компаний систематически недооценены. Эффект усиливается, если среди таких акций выбирать еще акции с низкими Р/Е. Следует учесть, что для акций малых компаний транзакционные затраты значительно выше, чем для крупных, поэтому выигрыш можно получить только на достаточно длительном периоде (обнаружено, что для акций США он все же немного меньше года).

Отношение P/BV. Акции с низкими P/BV (отношение цены акции к балансовой стоимости акционерного капитала на акцию) систематически недооценены, эффект наиболее сильный из перечисленных. Наиболее сильно эффект проявляется для малых компаний, в этом случае дополнительного влияния отношения Р/Е не прослеживается.

Выводы. В целом результаты проверки средней формы ГЭР для развитых рынков неоднозначны. Исследования показали эффективность рынка в отношении почти всех существенных событий, как в мире, так и внутри организации. В то же время установлена возможность прогнозирования будущей доходности фондового рынка при помощи таких индикаторов, как дивидендная доходность или спрэд на рынке облигаций. Явно свидетельствуют против ГЭР календарные эффекты, отклик рынка на сюрпризы в квартальной отчетности компаний, а также возможность использования для получения сверхдоходности инвестиций таких индикаторов, как Р/Е, рыночная капитализация и P/BV. В то же время степень неэффективности рынка почти всегда невелика (с учетом транзакционных расходов), и неясно, будет ли она сохраняться в будущем — по некоторым данным, с течением времени рынок становится эффективным относительно все большего числа тестов.

Проверка сильной формы ГЭР

Возможность использования нераскрытой информации для получения сверхдоходности широко признана. Иначе не было бы необходимости в принятии законов, ограничивающих инсайдерскую торговлю. Но вопрос не столь тривиален, как это кажется с первого взгляда. К инсайдерам относятся инвесторы, либо имеющие доступ к важной непубличной информации, либо имеющие возможность систематически опережать других инвесторов, действуя на основании публичной информации. Исследователи выделяют три группы таких инвесторов.

1. Корпоративные инсайдеры. Это лица, имеющие доступ к конфиденциальным данным по состоянию определенной фирмы. В США они обязаны предоставлять отчеты о своих операциях по акциям этой организации, и некоторые обобщенные данные публикуются. Эти данные подтверждают, что корпоративные инсайдеры систематически обеспечивают сверхдоходность инвестиций, особенно сильно эффект выражен, если рассматривать только покупки. (Поскольку такие инсайдеры часто получают вознаграждение в виде опционов, объем продаж в среднем значительно превышает объем покупок, поэтому продажи могут быть случайными, просто для реализации вознаграждения - перевода его в денежную форму.)

2. Аналитики . Аналитики инвестиционных компаний и банков делают рекомендации по покупке/продаже акций не только на основе общедоступной информации. Обычно они встречаются с высшим менеджментом, что позволяет оценить «человеческий фактор», а также более или менее детально знакомятся с планами компаний на будущее. Как оказалось, в среднем рекомендации Analystov (как в отношении выбора акций для включения в портфель, так и в отношении выбора времени для покупки / продажи) позволяют получить сверхдоходность. Особенно сильно эффект выражен для рекомендаций «Продавать», относительно редких. Это служит основанием для этических требований к Analystam не совершать операций с акциями, по которым инвестиционная организация, в которой они работают, дает какие-либо рекомендации.

3. Управляющие портфелями. Как и аналитики, управляющие являются профессионалами рынка акций. В ходе своей профессиональной деятельности управляющие не сталкиваются непосредственно с конфиденциальной информацией , однако же находятся максимально близко к тем кругам, где такая информация может циркулировать. Т. е. если существует группа инвесторов, способных, формально не будучи инсайдерами, все же получать сверхдоходность на основе служебной информации, то это скорее всего группа профессиональных управляющих. Увы, с учетом риска только примерно две трети управляющих показали сверхдоходность за длительный период, с учетом же комиссионных и прочих затрат — всего лишь одна треть. (В основном анализировались данные по паевым (mutual) фондам США — по ним имеется длительная открытая история доходности.) Кроме прочего, управляющие имеют возможность систематически опережать другие группы инвесторов, действуя на основе публичной информации - к ним она поступает в первую очередь. Однако и это, как показывают исследования, не приводит к возможности извлечения сверхдоходности.

Монопольный доступ к важной информации обеспечивает значительную сверхдоходность инвестиций для корпоративных инсайдеров, что опровергает сильную форму ГЭР. По группе профессиональных Аналистов данные смешанные, показана возможность получения сверхдоходности, но невысокой. И, наконец, данные по группе профессиональных управляющих активами поддерживают ГЭР — возможности получения сверхдоходности не выявлено. Поскольку средний вряд ли может превзойти управляющего как в доступе к инсайда, так и в скорости реагирования на поступление новой информации, для него рынок должен быть эффективным (по этим параметрам).

Эффективность Финансового рынка

Концепция эффективности финансового рынка - одна из центральных идей функционирования финансового рынка. Мы рассмотрим следующий круг вопросов: соотношение инвестиционной стоимости и рыночного курса; гипотеза эффективного рынка; слабая, средняя и сильная формы эффективности рынка; неоклассические теории; примеры из практики - механические стратегии торговли, индексные фонды; вопросы экзамена CFA.

Как мы отмечали, настоящий бум в Теории Финансов произошел с развитием вероятностных методов, возникших вместе с предположением неопределенности цены, спроса, предложения. В первой половине 20 века, начиная с диссертации Л.Башелье, появилась серия работ, в которых проводился эмпирический анализ различных финансовых характеристик с целью получения ответа на вопрос о предсказуемости движения цен. С этого времени достаточно активно обсуждается гипотеза о том, что логарифмы цен ведут себя как случайное блуждание (их приращения - независимые случайные величины). Гипотеза случайного блуждания была не сразу принята экономистами, но впоследствии именно она привела к концепции эффективного рынка (EMH - efficient market hypothesis).

Одной из целей инвестиционного анализа является оценка справедливой стоимости ценных бумаг, так называемой инвестиционной стоимости.

Инвестиционная стоимость ценной бумаги (investment value) - текущая стоимость ожидаемых доходов в будущем, оценка которой дана хорошо информированными и высококвалифицированными Аналистами.

Рассмотрим идеализированный рынок, обладающий следующими свойствами:

все инвесторы имеют бесплатный доступ к информации, в которой отражена абсолютно вся существующая информация касающаяся данной ценной бумаги;

все инвесторы являются хорошими Analystami;

все инвесторы внимательно следят за рыночными курсами и мгновенно реагируют на их изменения;

не сложно предположить, что на таком рынке курс ценной бумаги будет хорошей оценкой её инвестиционной стоимости, именно это свойство является критерием эффективности финансового рынка.

Эффективный рынок (абсолютно эффективный рынок) - это такой рынок, на котором цена каждой ценной бумаги всегда совпадает с её инвестиционной стоимостью.

На таком идеализированном рынке каждая всегда продается по справедливой стоимости, все попытки найти ценные бумаги с неверными ценами оказываются тщетными, информационное множество является полным, новая информация мгновенно отражается в рыночных ценах, все действия участников рынка являются рациональными и все едины в своих целевых установках.

Принято выделять три степени эффективности рынка, в соответствии со степенью информационной эффективности рынка.

Говорят, что рынок является эффективным в отношении какой-либо информации, если данная информация сразу и полностью отражается в цене, т.е. невозможно построить инвестиционную стратегию, использующую исключительно эту информацию, которая позволяла бы на постоянной основе получать сверхприбыль ( отличную от нормальной). В зависимости от объема информации, которая сразу и полностью отражается в цене, принято выделять три формы эффективности рынка.

Всю информацию разделим на три группы:

прошлая информация - прошлое состояние рынка (динамика курсов, объемы торгов, предложение );

вся информация - включает как публичную, так и внутреннюю информацию, которая известна лишь узкому кругу лиц (например, в силу служебного положения).

Выделяют три формы эффективности рынка:

слабая форма эффективности (weak-form efficiency) - в стоимости ценных бумаг полностью отражена прошлая информация;

средняя форма эффективности (semistrong efficiency) - в стоимости ценных бумаг полностью отражена публичная информация;

сильная форма эффективности (strong efficiency) - в стоимости ценных бумаг отражена вся информация.

Данное определение степени эффективности рынка не полностью формализовано и отчасти носит интуитивный характер - в частности, не указано ни значение нормальной прибыли, ни целевые установки участников рынка (например, их отношение к риску). Тем не менее, если принять некоторую модель формирования цен (например, ставшую уже классическоприбылиь CAPM), данные определения легко формализуются, что позволяет проверять гипотезу эффективности рынка совместно с выбранной моделью формирования цен. Все эти понятия - эффективность рынка, сверхприбыль, нормальная прибыль, риск - мы еще проиллюстрируем, когда будем рассматривать модель CAPM.

Какая из форм эффективности больше подходит современным развитым финансовымприбыль?

Чтобы ответить на этот вопрос, давайте посмотрим на современный финансовый рынок. На нем работают три вида Analystov:

fundamentalists ("фундаменталисты") - проводят - исходят в своих решениях из "глобального" состояния экономики, состояния тех или иных секторов, перспектив конкретных компаний, причем в своих оценках они исходят из рациональности действий участников рынка;

technicians ("техники") - проводят технический анализ - руководствуются в своих решениях "локальным" поведением рынка, для них особенно важно "поведение толпы" как фактора, существенно влияющего на их решение, учитывая, в том числе, и психологические моменты; большинство методов, которыми они пользуются, носят эвристический характер (т.е. слабоформализованны, не вполне обоснованны с математической точки зрения);

quants ("количественные аналитики") являются последователями Л.Башелье - проводят эмпирические исследования - выявляют закономерности на основе исторических данных, строят модели, формируют соответствующие стратегии.

Технический анализ основан, прежде всего, на анализе прошлых состояний рынка, поэтому при слабой форме эффективности рынка не имеет смысла тратить на него время и средства (информация о прошлых состояниях рынка уже учтена в цене). Фундаментальный анализ , как и эмпирические исследования, основан на публичной информации, поэтому при средней форме эффективности рынка бесполезно прибегать к фундаментальному анализу . Однако, как несложно заметить, все вышеописанные аналитики неплохо существуют и весьма востребованы в современном мире. Поэтому, строго говоря, современный финансовый рынок не может соответствовать всем требованиям ни одной степени эффективности финансового рынка.

С другой стороны, на современном финансовом рынке существенное несоответствие между курсом ценной бумаги и ее инвестиционной стоимостью - явление редкое. Дело в том, что существенная или недооценка ценной бумаги на рынке будет замечена внимательными Аналистами, которые попытаются извлечь из этого наживу. В результате, ценные бумаги, курс которых ниже инвестиционной стоимости, будут покупаться, вызывая рост курса из-за увеличения спроса на них. А ценные бумаги, курс которых выше инвестиционной стоимости, будут продаваться, вызывая падение курса из-за увеличения предложений. Казалось бы, что еще остается возможность получить наживу из небольшого или временного несоответствия, но в этом направлении возникнет препятствие в виде транзакционных расходов (например, из-за спреда, ликвидности), которые явно или неявно входят в расхода при любых операциях на бирже . В результате финансовый рынок является некоторой динамической системой, которая постоянно стремится к эффективности.

Благодаря этой самоорганизации финансовых рынков, современные развитые рынки акций можно отнести к классу слабо эффективных, хотя некоторые аномалии на нем всё же присутствуют.

Подчеркнем еще раз, что концепция эффективного рынка продолжает играть доминирующую роль в современной Теории Финансов. Тем не менее, данная концепция подвергается пересмотру. Прежде всего, это относится к предположению однородности всех инвесторов с точки зрения своих целевых установок и рациональности их решений. В частности, в концепции эффективного рынка не учтено, что инвесторы на финансовом рынке обладают разными инвестиционными горизонтами ("долгосрочные" и "краткосрочные" инвесторы), которые реагируют только на информацию относящуюся к их инвестиционному горизонту (так называемая, "фрактальность" интересов участников). Присутствие на рынке этих двух категорий инвесторов необходимо для стабильности рынка. На основе этого круга идей возникла концепция фрактальности (дробности) рынка, основы которой были заложены в работах Г. Харста (1951) и Б. Мандельброта (1965). Эта теория позволяет объяснить, в том числе, явления коллапса рынков акций, когда происходит не просто движение цен вниз, а возникает обвал рынка, при котором цены ближайших сделок разделяет пропасть. Как, например, было во время дефолта в Российской Федерации в 1998 году.

Вышеприведенные теоретические рассуждения имеют и чисто практическую реализацию. В качестве примеров рассмотрим применение механических стратегий торговли и индексные фонды.

Современный рынок акций, строго говоря, не является эффективным, поэтому новая информация постепенно отражается в цене актива. В результате формируется ценовой . Его можно использовать для получения прибыли, при условии своевременного обнаружения движения цены актива. Подобными методами пользуются некоторые механические системы торговли ценными бумагами. Для полноты картинприбылитим, что существует и другая разновидность механических стратегий торговли, которая действует по противоположному принципу - покупка актива начинается не тогда, когда он начинает расти, а когда его цена падает ниже некоторого уровня; и, соответственно, продают, когда его цена поднимается выше определенного значения.

Гипотеза эффективного рынка дала толчок к появлению первых индексных фондов, портфель которых воспроизводил некоторый биржевой индекс, т.е. содержал набор акций входящих в выбранный . Одним из первых фондов был "The Vanguard index Trust-500 Portfolio" (1976г.), созданный на основе индекса Standard&Poor"s-500 (США), в котором представлены акции 500 компаний (400 индустриальных, 20 транспортных, 40 потребительских и 40 финансовых). Подобный подход реализует идею пассивного управления хорошо диверсифицированным портфелем ценных бумаг. При таком подходе не требуется наличия высококвалифицированных Аналистов, кроме того, минимизируются транзакционные затраты, которые непременно возникают в случае активного управления портфелем. Несмотря на то, что пассивные методы управления портфелем не являются пределом мастерства портфельных менеджеров, тем не менее, индексные фонды показывают неплохие результаты. Если мы обратимся к статистике доходности российских ПИФов за 2006 год, то оказывается, что не так много фондов показали результат лучше, чем доходность индексных фондов. Более того, если мы рассмотрим результаты за 2005 и 2006 год, то лишь единицы на протяжении 2х лет показывали результат лучше, чем доходность индексных фондов, а существенно лучших результатов не показал никто. Это объясняется тем, что многие фонды используют рискованные стратегии, что позволяет получать лучший результат, в случае, когда им везет. Но стабильно показывать результат существенно лучше, чем доходность индексных фондов, ни одному ПИФу пока не удается, именно в силу относительной эффективности фондовой биржи.

Э ффективности рынка капитала

Цель рынка капитала - эффективное перераспределение денежных средств между заемщиками и заемщиками. Индивидуумы и компании могут иметь избыточные возможности инвестирования производства с ожидаемой нормой доходности, которая превосходит рыночную borrowing rate, но не имеют достаточно денежных средств использовать их все в своих целях. Однако, если рынок капитала существует, они могут занять требуемые деньги . Кредиторы, которые имеют избыточные средства после того как исчерпали все свои производственные возможности с нормой доходности большей чем borrowing rate, готовы дать их взаймы, потому что ставка кредитования выше, чем они могли бы заработать другим способом. Таким образом и кредиторы, и кредиторы состоятельны, если эффективные рынки капитала способствуют перераспределению денежных средств. Ставка кредитования (lending/borrowing rate) используется как важная часть информации каждым производителем, который станет предпринимать проект до тех пор пока норма доходности наименее рентабельного проекта хотя бы равна затратам по привлечению внешних средств(т.е. ставе кредитования). Таким образом, рынок называется распределено эффективным (allocationally efficient), если цены определяются из равенства минимально эффективной нормы доходности для всех производителей и накопителей. На распределено эффективном рынке, скудные накопления оптимально размещаются в производственные с доходом для каждого.

Описать эффективные рынки капитала полезно прежде всего для сравнения их с совершенными рынками капитала. Следующие условия необходимы для совершенного рынка:

Рынки frictionless, т.е. нет транзакционных затрат, все активы являются совершено делимыми и ликвидными, нет сдерживающих правил;

Наличие совершенной конкуренции на товарных рынках и рынках ценных бумаг. На товарных рынках это означает, что все производители предлагают товары и услуги по минимальной средней стоимости, на рынке ценных бумаг это означает, что все участники - диллеры;

Рынок информационно эффективный, т.е. бесплатная и получается одновременно всеми участниками;

Все участники рационально максимизируют ожидаемую полезность.

Удовлетворяющие этим условиям товарные рынки и рынки ценных бумаг будут одновременно распределено и операционно эффективными. Операционная эффективность имеет дело со ценой перераспределения денег. В случае если она равна нулю, имеет место операционная эффективность.

Эффективность рынка капитала гораздо шире, чем понятие совершенных рынков. На эффективном рынке цены полностью и немедленно реагируют на всякую актуальную информацию. Это означает, что, когда активы проданы, цены точно отражают распределение капитала.

Чтобы показать разницу между совершенными и эффективными рынками, ослабим некоторые допущения в определении совершенного рынка. К примеру, рынок останется эффективным, если перестанет быть frictionless. Цены будут так же совершенно реагировать на всевозможную информацию, если продавцы вынуждены совершенно точно платить брокерскую комиссию, или не будет бесконечно делимым. Более того, товарный рынок останется эффективным в отсутствии совершенной конкуренции . Отсюда, если может получать монопольную прибыль на товарном рынке, эффективный рынок капитала определит цену активов, которая полностью отражает современную стоимость ожидаемого потока монопольных прибылей. Таким обрприбыльы можем иметь неэффективное распределение на товарных рынках, но эффективный рынок капитала. Наконец, информация может быть платной на эффективном рынке.

Эффективность рынка капитала подразумевает операционную и распределенную эффективности. Цены активов являются точными показателями в смысле, что они полностью и моментально реагируют на всевозможную актуальную информацию и используются для направления потоков капитала от сбережений к инвестициям с наибольшей нормой доходности. Рынок капитала операционно эффективный, если посредники, обеспечивающие прохождение вышеуказанных потоков, делают это за минимальную сумму.

Рубинштейн (1975) и Латэм (1985) расширили определение эффективности рынка. По их определению рынок называется эффективным в отношении информационного события, если информация не является причиной изменения портфеля. Возможно, что люди могут не согласится с выводами из части информации так, что одни будут продавать, а другие в это время покупать, что приведет к безучастности цен. Если информация не изменяет цены, то рынок называется эффективным в отношении информации по Фама, но не по Рубинштейну-Латману. Последнее требует не только неизменности цен, но и отсутствия движения денег.

Источники

marketanalysis.ru Математичиские инструменты рынка акций

aton-line.ru Атон

mirslovarei.com/ Мир словарей - коллекция словарей и енциклопедій

ru.wikipedia.org ВикипедиЯ - свободная энциклопедия

Энциклопедия инвестора . 2013 .

соотношение цены активов и информации, которая является отражением всех имеющихся данных по активам, охватывает их доходность и отражает ожидаемый риск, анализируемый и самостоятельно оцениваемый конкурирующими инвесторами

Гипотеза об эффективности рынка, методы его анализа, постулаты, лежащие в основе теории оценки активов — всё это поможет читателю разобраться, какой рынок можно считать эффективным, а также какова роль концепции эффективности рынка в современных условиях

Развернуть содержание

Свернуть содержание

Эффективность рынка - это, определение

Эффективность р ынка - это информационная эффективность, т.е. эффективный рынок - это такой рынок, в ценах которого находит отражение известная информация о ситуации на рынке, то есть это тот уровень эффективности рынка, при котором вся относящаяся к ценной бумаге информация, как публичная, так и частная, полностью и моментально отражается на её стоимости, цены на таком рынке справедливы, что означает – их изменение носит случайный характер, они мгновенно и полностью отражаюткак положительно, так и отрицательно влияющую на них информацию.

Эффективность рынка - это рынок, на котором обеспечен равный свободный доступ к информации относительно существующих инвестиционных возможностей, то есть любой, кто участвует в торговой деятельности, имеет возможность использовать информацию, чтобы оценить поведение рассматриваемой ценной бумаги в прошлом и, соответственно, имеет возможность идентифицировать причины, которые привели к текущей рыночной цене ценной бумаги, ответственно спрогнозировав ее динамику в будущем на основе текущих индикаторов.

Эффективн ость рынк а - это рынок, на котором стоимость ценных бумаг мгновенно реагирует на новую информацию, полностью и правильно учитывая её при определении курса ценных бумаг, то есть рынок обладает эффективностью, если он "быстро адаптируется к новой информации".

Эффективность рынка - это информационная эффективность, то есть степень быстроты и полноты отражения всей информации, влияющей на ценообразование активов, в ценах на них.

Эффективность рынка - это рынок, на котором рыночная цена определяется путем непредвзятой оценки истинной ценности инвестиции.В зависимости от характера этой информации различают слабо эффективный, квазиэффективный и сильно эффективный рынки.

Инвесторам об эффективности рынка

Понятие эффективности рынка

Понятие эффективного рынка в теории базируется на следующих основных постулатах:

Информация становится доступной всем субъектам рынка одновременно и ее получение не связано с какими-либо затратами.

Отсутствуют трансакионные затраты, налоги и другие факторы, препятствующие совершению сделок.

Сделки, совершаемые отдельным физическим или юридическим лицом, не могут повлиять на общий уровень цен.

Все субъекты рынка действуют рационально, стремясь максимизировать ожидаемую выгоду.

Очевидно, что все эти четыре условия не соблюдаются ни на одном реальном рынке - для получения информации необходимы время и деньги, одни субъекты получают информацию раньше, нежели другие, существуют трансакционные затраты, да и налоги никто не отменял. Ввиду невыполнения этих условий необходимо провести различие между идеальной информационной эффективностью рынка и их экономической информационной эффективностью.

На идеально эффективном рынке, где соблюдаются все вышеперечисленные условия, цены всегда отражают всю известную информацию, новая информация вызывает немедленное изменение цен, а полчение сверхдоходов возможно только благодаря счастливой случайности. На экономически эффективном рынке цены не могут немедленно реагировать на поступление новой информации, однако при условии элиминирования информационных и трансакионных затрат сверхдоходы отсутствуют и на этом рынке.

Постулаты теории оценки активов

В предыдущем материале теория оценки активов (CAPM) излагалась на основе соображений здравого смысла. Более строгое построение теории основывается на системе постулатов. Их всего девять:

Фондовый рынок является рынком совершенной конкуренции. Это означает, что никакой отдельный инвестор (или группа) не способен своими действиями повлиять на цену, устанавливаемую на рынке - его богатство пренебрежимо мало по сравнению с богатством всех остальных инвесторов.

Инвесторы рационально стремятся максимизировать коэффициент Шарпа своих портфелей. (Напомним: коэффициент Шарпа равен разности ожидаемых доходностей портфеля и безрисковой ставки, деленной на ожидаемое стандартное отклонение доходности портфеля.) Тем самым инвесторы стремятся к максимизации не богатства, а собственной функции полезности (т.е. принимают решения с учетом риска). Стремление максимизировать богатство привело бы к предпочтению активов с наибольшей ожидаемой доходностью (и наибольшим риском).

Вся информация распространяется среди инвесторов бесплатно и одновременно.

Ожидания инвесторов гомогенны (однородны). Т.е. инвесторы одинаково оценивают распределение вероятности будущей доходности активов. Нарушение этого постулата ведет к возникновению множества эффективных границ и нарушению рыночного равновесия. Однако можно показать, что до тех пор, пока расхождения в ожиданиях инвесторов не становятся непомерно большими, влияние снятия этого ограничения на результаты CAPM мало.

У всех инвесторов инвестиционный горизонт один и тот же. Этот постулат необходим для существования единственной безрисковой доходности. Если инвесторы вкладывают средства на разные времена, то у них и безрисковая доходность разная. В этом случае линия фондового рынка "расплывалась" бы, особенно при удалении от точки М.

Фондовый рынок находится в равновесии. В том смысле, что цены всех активов правильно отражают присущий им риск.

Инвесторы могут давать в долг и получать кредит по одной и той же безрисковой ставке. Разница в ставках приводит к тому, что линия рынка капитала становится ломаной. Теория легко распространяется на случай различающихся ставок.

Не существует налогов, транзакционных издержек (комиссионных и проскальзывания), а также ограничений на продажу без покрытия. Транзакционные издержки приводят к тому, что линия фондового рынка трансформируется в полосу. Если существует налогообложение, не однородное по всем инвесторам, то плоскость «ожидаемая доходность/ожидаемый риск» трансформируется в трехмерное пространство, где третьим измерением будет ставка налогообложения. Если есть ограничения на продажи без покрытия, линия фондового рынка будет не прямой, а изогнутой.

Общее количество активов фиксировано, все активы торгуемы и делимы. По существу этот постулат означает, что при оценке активов фактором ликвидности можно пренебречь.

Из комментариев видно, что многие ограничения, вводимые постулатами, могут быть существенно ослаблены или вовсе сняты. При этом сохраняются практически все выводы CAPM, и только система доказательств существенно усложняется. Да и практика убеждает в устойчивости выводов CAPM - эта теория потому и получила широкое применение, что достаточно хорошо работает.

Здесь следует отметить, что CAPM во многом основана на предположении об эффективности рынка - первые пять постулатов как раз необходимы для того, чтобы рынок был эффективным. Можно считать, что строгое определение условий, при которых рынок будет эффективным, у нас уже имеется. Но что такое эффективный рынок?

Какой рынок можно считать эффективным?

Определений эффективного рынка (и разных подходов к определениям) существует много. Но в последнее время выкристаллизовалось следующее основное определение: рынок капитала является эффективным, если цены активов быстро реагируют на новую информацию. Иногда такое определение называют узким, подразумевая, что имеется в виду только информационная эффективность рынка.

Почему же рынок должен быть эффективным? Обычно в объяснение приводят три причины:

На рынке действует большое число конкурирующих независимых друг от друга инвесторов, каждый из которых анализирует и оценивает активы самостоятельно.

Новая информация поступает на рынок случайным образом.

Конкурирующие инвесторы пытаются быстро привести цены активов в соответствие с поступающей информацией.

Несколько слов о теории эффективности

Такое приведение цены актива в соответствие с новой информацией на эффективном рынке не смещено, хотя и может быть несовершенным. Это предложение звучит замысловато, но является точным в математическом смысле. Означает оно, что рынок может либо слишком завысить цену актива по отношению к новой информации, либо, наоборот, занизить, но при этом в среднем (как по времени, так и по активам) оценка будет правильной (несмещенной), и предсказать заранее, когда она будет завышенной, а когда заниженной, невозможно.

Процесс приведения цен в соответствие с поступающей информацией требует присутствия на рынке определенного минимального числа инвесторов, постоянно анализирующих информацию и совершающих сделки в соответствии с результатами анализа. Чем большее число таких инвесторов присутствует на рынке, тем он эффективнее. А большое число агрессивных инвесторов, пытающихся сразу же привести цену актива в соответствие с новой информацией, означает большой объем торговли. Так что эффективность рынка растет с ростом объемов. Кроме того, рынок может быть эффективным в отношении одних активов (ликвидных), и в то же время - неэффективным в отношении других (малоликвидных).

Поскольку на эффективном рынке новая информация быстро отражается в цене, текущая цена актива отражает всю уже имеющуюся информацию. Следовательно, текущая цена актива всегда является несмещенной оценкой всей информации, имеющей отношение к данному активу, включая ожидаемый риск владения этим активом. Поэтому ожидаемая доходность, заложенная в цене актива, правильно отражает ожидаемый риск. Из этого следует, что на эффективном рынке текущие цены всегда справедливы, и меняются только под воздействием новой информации. Одно из определений эффективного рынка как раз и состоит в том, что это рынок, на котором цены всех активов всегда справедливы.

Таким образом, на эффективном рынке невозможно построить ни торговую систему, ни инвестиционную стратегию, которые могли бы обеспечить доходность больше той, которая ожидается рынком в соответствии с риском инвестиций.

Чтобы ответить на вопрос, является ли реальный фондовый рынок эффективным, пришлось сформулировать гипотезу об эффективности рынка (ГЭР), и искать доказательства того, что она справедлива. Забегая вперед, можно отметить, что многие исследования поддерживают ГЭР, но многие и опровергают, так что вопрос об эффективности реального рынка остается открытым. Так как вопрос исключительно важен с практической стороны, придется уделить ему побольше внимания.

Гипотеза об эффективности рынка (ГЭР)

Для удобства проверок гипотеза об эффективности рынка была сформулирована в трех формах: слабой, средней и сильной.

Вся доступная информация, отраженная в этой схеме, может быть условно разделена на три группы. Первую группу составляет информация о прошлой динамике курсов, то есть исторические данные об изменении цен на различные бумаги. В совокупности с другими формами публичной информции она включается в состав второй группы - общедоступной информации. Кроме общедоступных существуют сведения, распространяющиеся в частном порядке, как правило, это информация инсайдеров о состоянии дел в конкретной компании, её ближайших планах и намерениях. Такие сведения формируют третий раздел классификации данных - частную информацию.

Слабая степень эффективности рынка

Считается, что рынок имеет слабую степень эффективности , если цены обращающихся на нем инструментов отражают только информацию, содержащуюся в динамике прошлых котировок. На таком рынке невозможно получить сверхприбыль, используя только данные об изменении курсов ценных бумаг в предыдущих периодах. Можно заключить, что рактически любой организованный фондовый рынок, на котором налажена система информирования об изменении цен, обладает слабой степенью эффективности. Этот вывод подтверждается результатами научных исследований: сколь угодно глубокий статистический анализ исторических данных об изменении цен не позволяет достаточно точно спрогнозировать их будущее поведение.

Проверка слабой формы ГЭР

Для проверки справедливости слабой формы ГЭР проводилось две группы тестов.

Статистические проверки. Если рынок эффективен, то не должно быть корреляции доходности актива в разные интервалы времени, т.е. коэффициент автокорреляции доходности актива должен быть близким к нулю. Исследования на широком спектре активов подтвердили, что так оно и есть – для коэффициентов автокорреляции статистически значимых отклонений от нуля не наблюдалось.

Кроме того, проводился тест на случайный характер рядов изменений цен (runs test). Если в выбранном интервале цена актива растет, ему приписывается знак «плюс», если снижается - «минус». Тогда динамика цен во времени выглядит примерно таким образом:

(актив растет в первый день, во второй снижается, затем растет четыре дня подряд и т.д.). Оказалось, что распределение серий непрерывных повторений плюсов и минусов не отличается от случайного распределения (т.е. такие же серии выпадений «орла» и «решки» можно получить, подбрасывая монетку).

Торговые стратегии, основанные на техническом анализе. Здесь возникли две трудности. Первая состояла в том, что многие рекомендации теханализа основаны на субъективной интерпретации данных (например, на одном и том же графике одни аналитики видят формацию «голова - плечи», а другие нет). Вторая - в том, что торговых стратегий можно придумать чуть ли не бесконечное множество, и невозможно проверить их все. Поэтому проверялись только наиболее известные стратегии, основанные на объективном анализе данных.

В результате оказалось, что подавляющее большинство торговых стратегий не дают статистически значимого выигрыша по сравнению со стратегией «купил и держи». Разумеется, с учетом комиссионных - многие «выигрышные» стратегии требуют проведения большого количества сделок, и в итоге издержки съедают весь дополнительный выигрыш. Но все-таки результаты не совсем однозначны - несколько последних исследований показало возможность получения выигрыша для некоторых стратегий. В целом исследования подтверждают распространенное убеждение в том, что на ликвидном рынке известные стратегии выигрыша не дают, но можно надеяться «обыграть» рынок, придумав новую стратегию. Таковая может обеспечивать сверхдоходность до тех пор, пока ей не станет следовать заметное число инвесторов.

Выводы. Развитые рынки эффективны в слабой форме, но есть некоторые данные, показывающие возможность неэффективности относительно некоторых торговых стратегий, разработанных на основе технического анализа.

Средняя степень рыночной эффективности

Если в текущих рыночных ценах находит отражение вся общедостпная, т.е. публичная информация, рынок обладает средней степенью эффективности . В этом случае становится невозможным получить сверхприбыль от обладания и такой информацией. Принято считать, что среднеэффективными являются наиболее известные в мире организованные фондовые рынки. Исследования показывают, что на таких рынках любая новая общедоступная информация находит отражение в цене в день своего обнародования, т.е. она сразу становится известной всем участникам рынка, поэтому возможность монопольного владения и выгодного использования такой информации отдельными игроками практически исключена.

Проверка средней формы ГЭР

Публикации финансовой отчетности. Как показали исследования, сверхдоходность от инвестиций (положительную) можно извлечь, покупая акции после выхода квартальных отчетов, в которых прибыль компании оказывается выше, чем в среднем ожидалось аналитиками. Притом если такое расхождение превышает 20%, то сверхдоходность в среднем превышает издержки на комиссионные. По имеющейся статистике, 31% сверхнормативного роста приходится на период перед объявлением, 18% - на день объявления, и 51% - на период после дня объявления (эффект обычно исчерпывается в течение 90 дней). Если данные хуже, чем ожидалось (негативный сюрприз), то рынок реагирует значительно быстрее, и остается неясным, можно ли получить сверхдоходность, продавая такие акции без покрытия.

Календарные эффекты. Было замечено, что в США в конце календарного года многие инвесторы продают те акции, по которым они понесли наибольшие убытки в истекшем году - для того, чтобы получить налоговые вычеты. В первую неделю января (большей частью в первый же торговый день) эти же акции откупаются обратно. Т. е. рынок в конце года аномально понижается, а в начале года - аномально растет (январский эффект). Исследования показали, что такой эффект действительно существует, причем он тем больше, чем меньше размер компании. Причем он настолько велик, что значительно перекрывает транзакционные издержки. (На эффективном рынке нашлось бы достаточно инвесторов, покупающих на кредитные деньги акции в конце года и продающих в начале, чтобы устранить аномалию). Другое объяснение январского эффекта - приукрашивание (window dressing) отче тности менеджерами инвестиционных фондов, поскольку они остерегаются показывать в балансах активы, по которым получен существенный убыток.

Из других календарных эффектов можно отметить эффект конца недели - изменения цен с закрытия рынка в пятницу по открытие рынка в понедельник в среднем негативны. Интересно, что такие изменения цен устойчиво позитивны в январе и устойчиво негативны во все остальные месяцы.

Важные события. Известно, что рынок бурно реагирует на публикацию важных событий в политике и экономике как мира (страны), так и отдельной корпорации - изменения цен бывают существенными и происходят очень резко. Можно ли воспользоваться этим для получения сверхдоходности? Как оказалось, ответ зависит от типа событий.

Неожиданные события в мире и новости о состоянии экономики. Если публикация проходит в то время, когда рынок закрыт, он открывается при ценах, полностью учитывающих новость (разумеется, в среднем), и дополнительную доходность извлечь не удается. Если публикация проходит при работающем рынке, адаптация цен проходит в течение примерно одного часа.

Сплит акций. Вопреки распространенному мнению, публикация решения о сплите акций (обмене каждой старой акции компании на несколько новых с целью уменьшить цену акции и тем повысить ликвидность) не позволяет извлечь дополнительную доходность.

IPO (первичное публичное размещение акций). Компания из закрытой становится публичной, впервые размещая свои акции на бирже. В среднем цена акций при этом повышается на 15%, так что принимать участие в IPO выгодно. Но практически все повышение приходится на первый же день торгов. Так что в среднем наилучшей стратегией является подписка на размещаемые акции и продажа их в первый же день торгов. Инвесторы, купившие акции на рынке в первый день торгов в среднем проигрывают относительно рынка, так что исследования в этой области подтверждают справедливость средней формы ГЭР (как и для сплитов).

Прохождение листинга. С момента публикации решения компании о выходе на биржу и до сообщения о прохождении листинга средняя доходность несколько выше рыночной, после этого – ниже рыночной.

Существование индикаторов, которые могли бы использоваться для прогноза будущей доходности рынка. На эффективном рынке наилучшая оценка будущей доходности - историческая доходность на длинном периоде, и упомянутых индикаторов выделить невозможно.

Оказалось, что на реальном рынке такие индикаторы все-таки есть. Можно пользоваться средней по рынку дивидендной доходностью (отношением дивиденда к цене акции) - чем она выше, тем выше будущая доходность рынка в целом. Кроме того, обнаружилась, что для прогнозирования доходности акций и облигаций можно использовать спрэд между средней доходностью Ааа и Ваа бондов (по Moody’s), а также временной спрэд между долгосрочными и 1-месячными облигациями.

Однако краткосрочные (до 6 месяцев) прогнозы на основе таких индикаторов недостаточно успешны (в среднем транзакционные издержки не покрываются), а самый большой успех приходится на инвестиционный горизонт от двух до четырех лет. Кроме того, успешность прогнозов сильно зависит от состояния рынка - если рынок спокоен, степень достоверности прогнозов низкая. Если же волатильность рынка высока, то степень достоверности прогнозов возрастает.

Существование индикаторов, которые могли бы использоваться для прогноза будущей доходности индивидуальных активов. На эффективном рынке все без исключения активы должны иметь одинаковое отношение доходности к систематическому риску (бета) и располагаться ровно на линии фондового рынка (ЛФР). Целью исследований было обнаружение таких индикаторов, которые позволили бы обнаружить недооцененные или переоцененные активы с учетом риска. Следует указать, что такого рода исследования проверяют объединенную гипотезу (эффективность рынка + справедливость CAPM), так как риск актива оценивается по CAPM.

Поэтому способность указать активы, не лежащие на ЛФР, свидетельствует либо о неэффективности рынка, либо об ошибочности методики оценки риска - в рамках таких исследований разделить эти эффекты невозможно.

Исследования большинства индикаторов не позволили сделать вывод о неэффективности рынка или показали смешанные результаты. Однако обнаружились и некоторые индикаторы, следование которым позволяет извлечь доходность больше рыночной - они перечислены ниже.

Отношение Р/Е. Акции с низкими Р/Е (отношение цены акции к прибыли на акцию) систематически недооценены, а акции с высокими Р/Е - переоценены. Возможным объяснением является то обстоятельство, что высокие Р/Е присущи так называемым «акциям роста», а перспективы роста рынок систематически переоценивает - на деле рост идет более низкими темпами, чем предполагалось.

Рыночная капитализация компании. Акции малых компаний систематически недооценены. Эффект усиливается, если среди таких акций выбирать еще акции с низкими Р/Е. Следует учесть, что для акций малых компаний транзакционные издержки значительно выше, чем для крупных, поэтому выигрыш можно получить только на достаточно длительном периоде (обнаружено, что для акций США он все же немного меньше года).

Отношение P/BV. Акции с низкими P/BV (отношение цены акции к балансовой стоимости акционерного капитала на акцию) систематически недооценены, эффект наиболее сильный из перечисленных. Наиболее сильно эффект проявляется для малых компаний, в этом случае дополнительного влияния отношения Р/Е не прослеживается.

Выводы. В целом результаты проверки средней формы ГЭР для развитых рынков неоднозначны. Исследования показали эффективность рынка в отношении почти всех существенных событий, как в мире, так и внутри компании.

В то же время установлена возможность прогнозирования будущей доходности рынка акций при помощи таких индикаторов, как дивидендная доходность или спрэд на рынке облигаций. Явно свидетельствуют против ГЭР календарные эффекты, отклик рынка на сюрпризы в квартальной отчетности компаний, а также возможность использования для получения сверхдоходности инвестиций таких индикаторов, как Р/Е, рыночная капитализация и P/BV. В то же время степень неэффективности рынка почти всегда невелика (с учетом транзакционных издержек), и неясно, будет ли она сохраняться в будущем - по некоторым данным, с течением времени рынок становится эффективным относительно все большего числа тестов.

Сильная степень эффективности рынка