1. В целях настоящей главы моментом определения налоговой базы, если иное не предусмотрено пунктами 3, 7 - 11, 13 - 15 настоящей статьи, является наиболее ранняя из следующих дат:

1) день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

2) день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

(п. 1 в ред. Федерального закона от 22.07.2005 N 119-ФЗ)

2. Утратил силу. - Федеральный закон от 22.07.2005 N 119-ФЗ.

3. В случаях, если товар не отгружается и не транспортируется, но происходит передача права собственности на этот товар, такая передача права собственности в целях настоящей главы приравнивается к его отгрузке.

(в ред. Федеральных законов от 29.05.2002 N 57-ФЗ, от 22.07.2005 N 119-ФЗ)

4 - 6. Утратили силу. - Федеральный закон от 22.07.2005 N 119-ФЗ.

7. При реализации налогоплательщиком товаров, переданных им на хранение по договору складского хранения с выдачей складского свидетельства, момент определения налоговой базы по указанным товарам определяется как день реализации складского свидетельства.

(в ред. Федерального закона от 22.07.2005 N 119-ФЗ)

8. При передаче имущественных прав в случае, предусмотренном пунктом 2 статьи 155 настоящего Кодекса, момент определения налоговой базы определяется как день уступки денежного требования или день прекращения соответствующего обязательства, в случаях, предусмотренных пунктами 3 и 4 статьи 155 настоящего Кодекса, - как день уступки (последующей уступки) требования или день исполнения обязательства должником, а в случае, предусмотренном пунктом 5 статьи 155 настоящего Кодекса, - как день передачи имущественных прав.

(п. 8 в ред. Федерального закона от 22.07.2005 N 119-ФЗ)

9. При реализации товаров (работ, услуг), предусмотренных подпунктами 1, 2.1 - 2.8, 3, 3.1, 8, 9, 9.1 и 12 пункта 1 статьи 164 настоящего Кодекса, моментом определения налоговой базы по указанным товарам (работам, услугам) является последнее число квартала, в котором собран полный пакет документов, предусмотренных статьей 165 настоящего Кодекса.

(в ред. Федеральных законов от 22.07.2005 N 119-ФЗ, от 27.07.2006 N 137-ФЗ, от 27.11.2010 N 309-ФЗ, от 19.07.2011 N 245-ФЗ, от 07.11.2011 N 305-ФЗ)

В случае, если полный пакет документов, предусмотренных статьей 165 настоящего Кодекса, не собран в течение сроков, указанных в пункте 9 статьи 165 настоящего Кодекса, момент определения налоговой базы по указанным товарам (работам, услугам) определяется в соответствии с подпунктом 1 пункта 1 настоящей статьи, если иное не предусмотрено настоящим пунктом. В случае, если полный пакет документов, предусмотренных пунктом 5 статьи 165 настоящего Кодекса, не собран на 181-й календарный день со дня проставления на перевозочных документах отметки таможенных органов, свидетельствующей о помещении товаров под таможенную процедуру экспорта или таможенную процедуру таможенного транзита при перевозке иностранных товаров от таможенного органа в месте прибытия на территорию Российской Федерации до таможенного органа в месте убытия с территории Российской Федерации либо свидетельствующей о помещении вывозимых с территории Российской Федерации и иных территорий, находящихся под ее юрисдикцией, продуктов переработки под процедуру внутреннего таможенного транзита, момент определения налоговой базы по указанным работам, услугам определяется в соответствии с подпунктом 1 пункта 1 настоящей статьи. В случае реорганизации организации, если 181-й календарный день совпадает с датой завершения реорганизации или наступает после указанной даты, момент определения налоговой базы определяется правопреемником (правопреемниками) как дата завершения реорганизации (дата государственной регистрации каждой вновь возникшей организации, а в случае реорганизации в форме присоединения - дата внесения в единый государственный реестр юридических лиц записи о прекращении деятельности каждой присоединяемой организации).

(в ред. Федеральных законов от 29.05.2002 N 57-ФЗ, от 22.08.2004 N 122-ФЗ, от 22.07.2005 N 118-ФЗ, от 22.07.2005 N 119-ФЗ, от 28.02.2006 N 28-ФЗ, от 27.07.2006 N 137-ФЗ, от 17.05.2007 N 85-ФЗ, от 27.11.2010 N 309-ФЗ)

В случае ввоза в портовую особую экономическую зону российских товаров, помещенных за пределами портовой особой экономической зоны под таможенную процедуру экспорта, или при вывозе припасов срок представления документов, установленный пунктом 9 статьи 165 настоящего Кодекса, определяется с даты помещения указанных товаров под таможенную процедуру экспорта или с даты декларирования припасов (а для налогоплательщиков, которые реализуют припасы, в отношении которых таможенное декларирование не предусмотрено таможенным законодательством Таможенного союза, - с даты оформления транспортных, товаросопроводительных или иных документов, подтверждающих вывоз припасов за пределы территории Российской Федерации воздушными и морскими судами, судами смешанного (река - море) плавания).

(в ред. Федеральных законов от 27.11.2010 N 309-ФЗ, от 19.07.2011 N 245-ФЗ)

9.1. В случае, если в течение сорока пяти календарных дней с момента перехода права собственности на судно от налогоплательщика к заказчику регистрация судна в Российском международном реестре судов не осуществлена, момент определения налоговой базы налоговым агентом устанавливается в соответствии с подпунктом 1 пункта 1 настоящей статьи.

(п. 9.1 в ред. Федерального закона от 07.11.2011 N 305-ФЗ)

10. В целях настоящей главы моментом определения налоговой базы при выполнении строительно-монтажных работ для собственного потребления является последнее число каждого налогового периода.

(в ред. Федеральных законов от 22.07.2005 N 119-ФЗ, от 27.07.2006 N 137-ФЗ)

11. В целях настоящей главы момент определения налоговой базы при передаче товаров (выполнении работ, оказании услуг) для собственных нужд, признаваемой объектом налогообложения в соответствии с настоящей главой, определяется как день совершения указанной передачи товаров (выполнения работ, оказания услуг).

(в ред. Федерального закона от 22.07.2005 N 119-ФЗ)

12. Принятая организацией учетная политика для целей налогообложения утверждается соответствующими приказами, распоряжениями руководителя организации.

Учетная политика для целей налогообложения применяется с 1 января года, следующего за годом утверждения ее соответствующим приказом, распоряжением руководителя организации.

Учетная политика для целей налогообложения, принятая организацией, является обязательной для всех обособленных подРАЗДЕЛений организации.

Учетная политика для целей налогообложения, принятая вновь созданной организацией, утверждается не позднее окончания первого налогового периода. Учетная политика для целей налогообложения, принятая вновь созданной организацией, считается применяемой со дня создания организации.

Абзацы пятый и шестой утратили силу. - Федеральный закон от 22.07.2005 N 119-ФЗ.

13. В случае получения налогоплательщиком - изготовителем товаров (работ, услуг) оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше шести месяцев (по перечню, определяемому Правительством Российской Федерации), налогоплательщик - изготовитель указанных товаров (работ, услуг) вправе определять момент определения налоговой базы как день отгрузки (передачи) указанных товаров (выполнения работ, оказания услуг) при наличии РАЗДЕЛьного учета осуществляемых операций и сумм налога по приобретаемым товарам (работам, услугам), в том числе по основным средствам и нематериальным активам, имущественным правам, используемым для осуществления операций по производству товаров (работ, услуг) длительного производственного цикла и других операций.

При получении оплаты, частичной оплаты налогоплательщиком - изготовителем товаров (работ, услуг) в налоговые органы одновременно с налоговой декларацией представляется контракт с покупателем (копия такого контракта, заверенная подписью руководителя и главного бухгалтера), а также документ, подтверждающий длительность производственного цикла товаров (работ, услуг), с указанием их наименования, срока изготовления, наименования организации-изготовителя, выданный указанному налогоплательщику-изготовителю федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в сфере промышленного, оборонно-промышленного и топливно-энергетического комплексов, подписанный уполномоченным лицом и заверенный печатью этого органа.

(п. 13 введен Федеральным законом от 22.07.2005 N 119-ФЗ)

14. В случае, если моментом определения налоговой базы является день оплаты, частичной оплаты предстоящих поставок товаров (выполнения работ, оказания услуг) или день передачи имущественных прав, то на день отгрузки товаров (выполнения работ, оказания услуг) или на день передачи имущественных прав в счет поступившей ранее оплаты, частичной оплаты также возникает момент определения налоговой базы.

(п. 14 введен Федеральным законом от 22.07.2005 N 119-ФЗ)

15. Для налоговых агентов, указанных в пунктах 4 и 5 статьи 161 настоящего Кодекса, момент определения налоговой базы определяется в порядке, установленном пунктом 1 настоящей статьи.

На каждом предприятии должна быть утверждена учетная политика для целей налогообложения, которая является обязательной для выполнения всеми структурными подразделениями компании. В соответствии с ней, на предприятии осуществляются различные финансовые операции, в числе которых расчет обязательных отчислений в бюджет. Особое значение при этом имеет момент определения налоговой базы. В законодательстве предусмотрен ряд правил, касающихся его. Они установлены в ст. 167 НК РФ. Рассмотрим далее эту норму более подробно.

Ст. 167 НК РФ

Данная статья включает в себя 16 пунктов. Все они посвящены моменту определения базы для исчисления налога. В пункте первом установлено общее правило. В соответствии с ним, если другое не предусматривается п. 3, 14, 7-11, 15 и п. 13 ст. 167 НК РФ, при расчете используется наиболее ранняя из дат, в которые произошло одно из установленных законом событий хозяйственной жизни. Эти факты прямо названы в пункте первом. Ими являются календарные числа, когда:

- Была осуществлена отгрузка товаров покупателю.

- Выполнены работы.

- Произошла передача имущественных прав приобретателю.

- Были зачислены средства от контрагента.

Особые случаи

Если отгрузка либо транспортировка товара не осуществляется, однако он переходит в собственность контрагента, то данный факт приравнивается к поставке продукции. Исключением является случай, описанный в п. 16 рассматриваемой статьи. При продаже налогоплательщиком продукции, переданной им на хранение в соответствии с договором с выдачей складского св-ва, моментом установления базы выступает день реализации свидетельства.

Предоставление юридических возможностей

При передаче имущественного права в случае, указанном в пункте 2 ст. 155, в расчет принимается дата уступки финансового требования либо прекращения обязательства. В ситуациях, предусмотренных пп. 3 и 4 указанной нормы вычисления привязываются к календарному числу выполнения соответствующих условий соглашения должником. В случае, установленном в п. 5 – дата передачи имущественного права.

Реализация продукции

При продаже, предусмотренной в подпунктах 1, 3.1, 2.10, 9.1, 9, 12, 8, 2.1-2.8, 3 п. 1 ст. 164, в качестве момента определения базы выступает последнее календарное число квартала, в котором субъектом был собран необходимый пакет документации, перечень которой установлен статьей 165. В ряде случаев плательщик не успевает подготовить бумаги в течение указанного срока. В такой ситуации при расчете используется дата, устанавливаемая согласно подпункту 1 п. 1 ст. 167 НК РФ. Аналогичным образом следует действовать в случае, если полный пакет документации, установленный п. 5 ст. 165, не собран через 180 дней с даты проставления на перевозочных бумагах отметки таможенной службы. Эта запись указывает на помещение продукции под процедуру экспорта или транзита при перевозке зарубежных изделий от контрольного пункта в месте прибытия на территорию России до участка убытия с нее либо под режим внутреннего транзита для объектов переработки, вывозимых из страны или районов, находящихся под ее юрисдикцией.

Реорганизация

Дата ее завершения может совпасть со 181-м днем или наступить позже. В этом случае момент установления базы устанавливается преемниками как календарное число окончания реорганизации. Речь, в частности, идет о дате регистрации каждого вновь возникшего предприятия. Если реорганизация проводилась в виде присоединения, то контрольным считается число, в которое была внесена отметка в ЕГРЮЛ о прекращении работы каждой компании, примкнувшей к главной фирме.

Ввоз в портовую ОЭЗ

При транспортировке в указанную зону отечественной продукции, помещенной за ее пределами под таможенный экспортный режим, период предоставления документации, предусмотренный пунктом 9 ст. 165, устанавливается с даты помещения изделий под указанную процедуру. Что касается вывозимых припасов, то контрольной будет считаться дата их декларирования. Для ряда плательщиков действуют специальные правила. В частности, субъекты, реализующие припасы, в отношении которых законодательство не предусматривает декларирование, применяют в качестве контрольной дату оформления транспортных, сопроводительных и прочих бумаг, удостоверяющих вывоз объектов за пределы российской территории морскими, воздушными судами, кораблями смешанного плавания. Если в течение 45 суток с даты перехода собственности на судно от плательщика к заказчику корабль не был зарегистрирован в международном реестре, действуют правила подпункта 1 п. 1 ст. 167 НК РФ.

Дополнительно

Моментом установления базы выступает последнее число каждого отчетного периода при:

- Производстве строительно-монтажных работ для собственных нужд.

- Реализации услуг, установленных п. 1 (подп. 9.2) ст. 164.

Для указанных в п. 4 и 5 ст. 161 агентов действуют правила, предусмотренные пунктом первым рассматриваемой статьи. При продаже недвижимости дата предоставления объекта покупателю по соответствующему акту выступает как день отгрузки.

Организационные моменты

Принятая в компании учетная политика для целей налогообложения должна быть утверждена соответствующими распоряжениями, приказами руководства. Она применяется с 1 января того года, который идет за периодом ее официального введения в действия. Учетная политика обязательная для исполнения всеми обособленными подразделениями. Если она была принята вновь сформированной компанией, то ее утверждение осуществляется не позднее завершения первого отчетного периода. Она считается применяемой с даты создания предприятия.

Специфика зачисления средств

Если плательщиком была получена частичная оплата за выпущенную им продукцию в счет будущих поставок изделий, для которых длительность цикла производства больше 6-ти мес., он вправе установить контрольную дату как число, в которое была совершена поставка. При этом у него должна вестись раздельная документация по выполняемым операциям и суммам обязательных бюджетных отчислений по приобретаемым объектам. К ним, в числе прочего, относят ОС, НМА. После того как субъектом будет получена оплата услуг, продукции, работ, он в надзорную службу предоставляет декларацию и контракт с покупателем (копию, заверенную гл. бухгалтером и руководителем). Кроме этого, предъявляется документ, которым удостоверяется продолжительность цикла производства продукции/работ/услуг. В нем указывается их наименование, срок изготовления, название предприятия. Данный документ выдается производителю федеральным исполнительным органом, осуществляющим нормативно-правовое регулирование в области оборонно-промышленного, топливно-энергетического, промышленного комплексов. Бумага должна быть подписана уполномоченным должностным лицом и заверена печатью указанной структуры.

Ст. 167 НК РФ с комментариями

В рассматриваемой статье предусмотрены общие и специальные правила установления контрольной даты, используемой при расчете НДС. Ею, в частности, может являться день оплаты или перехода реализуемого объекта в собственность покупателя/заказчика. Он указывается в документе, подтверждающем совершение соответствующей сделки. Вместе с этим следует принимать во внимание пункт 14 ст. 167 НК РФ. Разъяснения по нему даны в Письме Минфина от 01.09.2014. В соответствии с указанным пунктом, если в качестве момента определения базы выступает дата получения средств от контрагента, при непосредственном выполнении работ этот момент также возникает.

Особенности оформления

Необходимо принимать во внимание, что, согласно ч. 1 ст. 9 ФЗ №402, каждый факт экономической деятельности компании должен быть зафиксирован первичным документом. В ч. 2 этой статьи приведен перечень реквизитов, которые являются обязательными. К ним, в числе прочего, относят дату составления документа, содержание события хозяйственной жизни. Принимая это во внимание, датой отгрузки выступает календарное число первого по времени оформления первичной бумаги, составленного на заказчика/покупателя или перевозчика.

Нововведения

В п. 3 рассматриваемой статьи предусматривается, что, если продукция не отгружается и не перевозится, но при этом она переходит в собственность покупателя, данное событие приравнивается к поставке. Исключением является случай реализации недвижимого объекта. В соответствии с пунктом 16 рассматриваемой нормы, дата передачи такого имущества приобретателю выступает, как день отгрузки. Данный пункт был введен в норму ФЗ №81. Следует сказать, что ранее Минфин указывал, что в случае продажи недвижимости моментом установления базы по НДС выступает дата перехода объекта в собственность, указанная в соответствующем документе либо календарное число, в которое было осуществлено перечисление средств за него. Выбирается наиболее ранняя из них. В соответствии с п. 14 рассматриваемой нормы, если контрольной является дата, в которую было осуществлено зачисление средств от покупателя, на календарное число, в которое объект перешел в собственность другого субъекта, также возникает момент установления базы по НДС. Разъяснения по этому вопросу приводятся в Письме Минфина от 28.04. 2014.

Раздельное документирование

По смыслу п. 13 рассматриваемой статьи, плательщик-производитель вправе принимать в качестве контрольной даты календарное число, в которое было осуществлено предоставление продукции (работ). Это допускается при определенных условиях. В первую очередь должна быть получена оплата услуг, продукции либо работ (неполная в том числе). Кроме того, средства должны быть зачислены в счет будущих поставок продукции (работ), производственный цикл которых больше полугода. Для реализации своей возможности субъекту необходимо вести раздельное документирование выполняемых операций и сумм НДС по покупаемым объектам, в числе которых могут присутствовать НМА, ОС, имущественные права, используемые для их создания. Список продукции (работ), продолжительность цикла производства которых больше полугода и по которым нет необходимости начислять НДС на дату получения аванса, утверждается Правительством.

Документы

После получения предоплаты плательщик, изготавливающий продукцию (работы), длительность цикла производства которых больше полугода, должен предъявить контрольной службе (ФНС) декларацию и:

- Контракт с приобретателем. Допускается предоставление копии договора, заверенной подписью гл. бухгалтера и руководителя компании.

- Документ, удостоверяющий продолжительность производственного цикла изделий (работ/услуг). В нем указывается наименование объекта, срок изготовления, название организации, которая их создает. Документ выдается уполномоченным федеральным исполнительным институтом, который осуществляет выработку госполитики и нормативно-правовое регулирование в области топливно-энергетического, оборонно-промышленного, производственного комплексов. Бумага должна быть подписана уполномоченным служащим этой структуры и заверена печатью.

Начисление НДС на дату получения аванса не освобождает хозяйствующих субъектов от обязанности рассчитать данный налог на дату отгрузки продукции. Это требование предусмотрено в пункте 14 рассматриваемой статьи.

Расчет

Для начисления НДС применяется ставка в 18%. Она считается базовой. Законодательство предусматривает также льготную ставку в 10%. Она применяется для отдельных категорий продовольственной продукции, кроме деликатесов, изделий для детей, периодических изданий, книжной продукции, касающейся науки, образования и культуры, лекарственных препаратов и медицинских средств. В НК предусмотрена также ставка в 0%. Она применяется при реализации:

- Продукции, вывезенной под таможенной процедурой экспорта, помещенной под режим СТЗ. Действие нулевой ставки допускается при предоставлении в ФНС соответствующей документации.

- Услуг/работ, которые непосредственно связаны с транспортировкой/перевозкой продукции, помещенной под режим таможенного международного транзита.

- Продукции в сфере космической деятельности.

- Услуг по пассажирским перевозкам и транспортировке багажа. При этом должно выполняться условие. Пункт назначения/отправления должен располагаться за границей России.

- Продукции (работ/услуг) для официального применения зарубежными диппредставительствами и приравненными к ним организациями либо для личных нужд их персонала, членов семей, если в законодательстве соответствующей страны предусматривается подобный порядок или данная норма зафиксирована в международном соглашении.

Для обоснования использования нулевой ставки в отношении экспортируемых объектов и вычетов субъекты предоставляют в контрольные службы документы, перечень которых обозначен в статье 165.

167Статья 167 НК РФ. Момент определения налоговой базы НДС

(в ред. Федерального "закона" от 22.07.2005 N 119-ФЗ)

1. В целях настоящей главы моментом определения налоговой базы, если иное не предусмотрено "пунктами 3", "7" - "11", "13" - "15" настоящей статьи, является наиболее ранняя из следующих дат:

1) день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

2) день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав. (п. 1 в ред. Федерального "закона" от 22.07.2005 N 119-ФЗ)

2. Утратил силу. - Федеральный "закон" от 22.07.2005 N 119-ФЗ.

3. В случаях, если товар не отгружается и не транспортируется, но происходит передача права собственности на этот товар, такая передача права собственности в целях настоящей главы приравнивается к его отгрузке. (в ред. Федеральных законов от 29.05.2002 "N 57-ФЗ", от 22.07.2005 "N 119-ФЗ")

4 - 6. Утратили силу. - Федеральный "закон" от 22.07.2005 N 119-ФЗ.

7. При реализации налогоплательщиком товаров, переданных им на хранение по "договору складского хранения" с выдачей складского свидетельства, момент определения налоговой базы по указанным товарам определяется как день реализации складского свидетельства. (в ред. Федерального "закона" от 22.07.2005 N 119-ФЗ)

8. При передаче имущественных прав в случае, предусмотренном пунктом 2 "статьи 155" настоящего Кодекса, момент определения налоговой базы определяется как день уступки денежного требования или день прекращения соответствующего обязательства, в случаях, предусмотренных "пунктами 3" и "4 статьи 155" настоящего Кодекса, - как день уступки (последующей уступки) требования или день исполнения обязательства должником, а в случае, предусмотренном "пунктом 5" статьи 155 настоящего Кодекса, - как день передачи имущественных прав. (п. 8 в ред. Федерального "закона" от 22.07.2005 N 119-ФЗ)

Предусмотренный пунктом 9 статьи 167 момент определения налоговой базы, связанный со сроком представления документов, указанных в пункте 9 статьи 165, увеличивается на 90 дней в случае, если товары помещены соответственно под таможенный режим экспорта, международного таможенного транзита, свободной таможенной зоны, перемещения припасов в период с 1 июля 2008 года по 31 декабря 2009 года (Федеральный "закон" от 05.08.2000 N 118-ФЗ).

9. При реализации товаров (работ, услуг), предусмотренных "подпунктами 1", "2.1" - "2.7", "3", "8" и "9 пункта 1" статьи 164 настоящего Кодекса, моментом определения налоговой базы по указанным товарам (работам, услугам) является последнее число квартала, в котором собран полный пакет документов, предусмотренных "статьей 165" настоящего Кодекса. (в ред. Федеральных законов от 22.07.2005 "N 119-ФЗ", от 27.07.2006 "N 137-ФЗ", от 27.11.2010 "N 309-ФЗ")

В случае, если полный пакет документов, предусмотренных "статьей 165" настоящего Кодекса, не собран в течение сроков, указанных в "пункте 9 статьи 165" настоящего Кодекса, момент определения налоговой базы по указанным товарам (работам, услугам) определяется в соответствии с "подпунктом 1 пункта 1" настоящей статьи, если иное не предусмотрено настоящим пунктом. В случае, если полный пакет документов, предусмотренных пунктом 5 "статьи 165" настоящего Кодекса, не собран на 181-й календарный день со дня проставления на перевозочных документах отметки таможенных органов, свидетельствующей о помещении товаров под таможенную процедуру экспорта или таможенную процедуру таможенного транзита при перевозке иностранных товаров от таможенного органа в месте прибытия на территорию Российской Федерации до таможенного органа в месте убытия с территории Российской Федерации либо свидетельствующей о помещении вывозимых с территории Российской Федерации и иных территорий, находящихся под ее юрисдикцией, продуктов переработки под процедуру внутреннего таможенного транзита, момент определения налоговой базы по указанным работам, услугам определяется в соответствии с "подпунктом 1" пункта 1 настоящей статьи. В случае реорганизации организации, если 181-й календарный день совпадает с датой завершения реорганизации или наступает после указанной даты, момент определения налоговой базы определяется правопреемником (правопреемниками) как дата завершения реорганизации (дата государственной регистрации каждой вновь возникшей организации, а в случае реорганизации в форме присоединения - дата внесения в единый государственный реестр юридических лиц записи о прекращении деятельности каждой присоединяемой организации). (в ред. Федеральных законов от 29.05.2002 "N 57-ФЗ", от 22.08.2004 "N 122-ФЗ", от 22.07.2005 "N 118-ФЗ", от 22.07.2005 "N 119-ФЗ", от 28.02.2006 "N 28-ФЗ", от 27.07.2006 "N 137-ФЗ", от 17.05.2007 "N 85-ФЗ", от 27.11.2010 "N 309-ФЗ")

В случае ввоза в портовую особую экономическую зону российских товаров, помещенных за пределами портовой особой экономической зоны под таможенную процедуру экспорта, или при вывозе припасов срок представления документов, установленный "пунктом 9 статьи 165" настоящего Кодекса, определяется с даты помещения указанных товаров под таможенную процедуру экспорта или с даты декларирования припасов. (в ред. Федерального "закона" от 27.11.2010 N 309-ФЗ)

Абзац утратил силу с 1 января 2011 года. - Федеральный "закон" от 27.12.2009 N 368-ФЗ.

9.1. При исключении судна из Российского международного реестра судов

моментом определения налоговой базы налоговым агентом является день

внесения соответствующей записи в указанный реестр.

В случае если в течение 45 календарных дней с момента перехода права

собственности на судно от налогоплательщика к заказчику регистрация

судна в Российском международном реестре судов не осуществлена, момент

определения налоговой базы налоговым агентом определяется в соответствии

с "подпунктом 1" пункта 1 настоящей статьи.

(в ред. Федерального "закона" от 27.07.2006 N 137-ФЗ)

(п. 9.1 введен Федеральным "законом" от 20.12.2005 N 168-ФЗ)

10. В целях настоящей главы моментом определения налоговой базы при выполнении строительно-монтажных работ для собственного потребления является последнее число каждого налогового периода. (в ред. Федеральных законов от 22.07.2005 "N 119-ФЗ", от 27.07.2006 "N 137-ФЗ")

11. В целях настоящей главы момент определения налоговой базы при передаче товаров (выполнении работ, оказании услуг) для собственных нужд, признаваемой объектом налогообложения в соответствии с настоящей главой, определяется как день совершения указанной передачи товаров (выполнения работ, оказания услуг). (в ред. Федерального "закона" от 22.07.2005 N 119-ФЗ)

12. Принятая организацией учетная политика для целей налогообложения утверждается соответствующими приказами, распоряжениями руководителя организации.

Учетная политика для целей налогообложения применяется с 1 января года, следующего за годом утверждения ее соответствующим приказом, распоряжением руководителя организации.

Учетная политика для целей налогообложения, принятая организацией, является обязательной для всех обособленных подразделений организации.

Учетная политика для целей налогообложения, принятая вновь созданной организацией, утверждается не позднее окончания первого налогового периода. Учетная политика для целей налогообложения, принятая вновь созданной организацией, считается применяемой со дня создания организации.

Абзацы пятый и шестой утратили силу. - Федеральный "закон" от 22.07.2005 N 119-ФЗ.

13. В случае получения налогоплательщиком - изготовителем товаров (работ, услуг) оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше шести месяцев (по "перечню", определяемому Правительством Российской Федерации), налогоплательщик - изготовитель указанных товаров (работ, услуг) вправе определять момент определения налоговой базы как день отгрузки (передачи) указанных товаров (выполнения работ, оказания услуг) при наличии раздельного учета осуществляемых операций и сумм налога по приобретаемым товарам (работам, услугам), в том числе по основным средствам и нематериальным активам, имущественным правам, используемым для осуществления операций по производству товаров (работ, услуг) длительного производственного цикла и других операций.

При получении оплаты, частичной оплаты налогоплательщиком - изготовителем товаров (работ, услуг) в налоговые органы одновременно с налоговой декларацией представляется контракт с покупателем (копия такого контракта, заверенная подписью руководителя и главного бухгалтера), а также "документ", подтверждающий длительность производственного цикла товаров (работ, услуг), с указанием их наименования, срока изготовления, наименования организации-изготовителя, выданный указанному налогоплательщику-изготовителю федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в сфере промышленного, оборонно-промышленного и топливно-энергетического комплексов, подписанный уполномоченным лицом и заверенный печатью этого органа. (п. 13 введен Федеральным "законом" от 22.07.2005 N 119-ФЗ)

(наименование статьи в ред. Федерального закона от 29 мая 2002 г. N 57-ФЗ - Собрание законодательства Российской Федерации, 2002, N 22, ст. 2026; Федерального закона от 22 июля 2005 г. N 119-ФЗ - Собрание законодательства Российской Федерации, 2005, N 30, ст. 3130)

1. В целях настоящей главы моментом определения налоговой базы, если иное не предусмотрено пунктами 3, 7 - 11, 13 - 15 настоящей статьи, является наиболее ранняя из следующих дат:

1) день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

2) день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

(Пункт 1 в ред. Федерального закона от 22 июля 2005 г. N 119-ФЗ - Собрание законодательства Российской Федерации, 2005, N 30, ст. 3130)

2. (Пункт 2 утратил силу на основании Федерального закона от 22 июля 2005 г. N 119-ФЗ - Собрание законодательства Российской Федерации, 2005, N 30, ст. 3130)

3. В случаях, если товар не отгружается и не транспортируется, но происходит передача права собственности на этот товар, такая передача права собственности в целях настоящей главы приравнивается к его отгрузке (в ред. Федерального закона от 29 мая 2002 г. N 57-ФЗ - Собрание законодательства Российской Федерации, 2002, N 22, ст. 2026; Федерального закона от 22 июля 2005 г. N 119-ФЗ - Собрание законодательства Российской Федерации, 2005, N 30, ст. 3130).

4. (Пункт 4 утратил силу на основании Федерального закона от 22 июля 2005 г. N 119-ФЗ - Собрание законодательства Российской Федерации, 2005, N 30, ст. 3130)

5. (Пункт 5 утратил силу на основании Федерального закона от 22 июля 2005 г. N 119-ФЗ - Собрание законодательства Российской Федерации, 2005, N 30, ст. 3130)

6. (Пункт 6 утратил силу на основании Федерального закона от 22 июля 2005 г. N 119-ФЗ - Собрание законодательства Российской Федерации, 2005, N 30, ст. 3130)

7. При реализации налогоплательщиком товаров, переданных им на хранение по договору складского хранения с выдачей складского свидетельства, момент определения налоговой базы по указанным товарам определяется как день реализации складского свидетельства (в ред. Федерального закона от 22 июля 2005 г. N 119-ФЗ - Собрание законодательства Российской Федерации, 2005, N 30, ст. 3130).

8. При передаче имущественных прав в случае, предусмотренном пунктом 2 , момент определения налоговой базы определяется как день уступки денежного требования или день прекращения соответствующего обязательства, в случаях, предусмотренных пунктами 3 и 4 , - как день уступки (последующей уступки) требования или день исполнения обязательства должником, а в случае, предусмотренном пунктом 5 , - как день передачи имущественных прав (в ред. Федерального закона от 22 июля 2005 г. N 119-ФЗ - Собрание законодательства Российской Федерации, 2005, N 30, ст. 3130).

9. При реализации товаров (работ, услуг), предусмотренных подпунктами 1, 2-1 - 2-8, 3, 3-1, 8, 9, 9-1 и 12 пункта 1 , моментом определения налоговой базы по указанным товарам (работам, услугам) является последнее число квартала, в котором собран полный пакет документов, предусмотренных (в ред. Федерального закона от 22 июля 2005 г. N 119-ФЗ - Собрание законодательства Российской Федерации, 2005, N 30, ст. 3130; Федерального закона от 27 июля 2006 г. N 137-ФЗ - Собрание законодательства Российской Федерации, 2006, N 31, ст. 3436; Федерального закона от 27 ноября 2010 г. N 309-ФЗ - Собрание законодательства Российской Федерации, 2010, N 48, ст. 6250; Федерального закона от 19 июля 2011 г. N 245-ФЗ - Собрание законодательства Российской Федерации, 2011, N 30, ст. 4593; Федерального закона от 7 ноября 2011 г. N 305-ФЗ - Собрание законодательства Российской Федерации, 2011, N 45, ст. 6335).

В случае, если полный пакет документов, предусмотренных , не собран в течение сроков, указанных в пункте 9 , момент определения налоговой базы по указанным товарам (работам, услугам) определяется в соответствии с подпунктом 1 пункта 1 настоящей статьи, если иное не предусмотрено настоящим пунктом. В случае, если полный пакет документов, предусмотренных пунктом 5 , не собран на 181-й календарный день со дня

проставления на перевозочных документах отметки таможенных органов, свидетельствующей о помещении товаров под таможенную процедуру экспорта или таможенную процедуру таможенного транзита при перевозке иностранных товаров от таможенного органа в месте прибытия на территорию Российской Федерации до таможенного органа в месте убытия с территории Российской Федерации либо свидетельствующей о помещении вывозимых с территории Российской Федерации и иных территорий, находящихся под ее юрисдикцией, продуктов переработки под процедуру внутреннего таможенного транзита, момент определения налоговой базы по указанным работам, услугам определяется в соответствии с подпунктом 1 пункта 1 настоящей статьи. В случае реорганизации организации, если 181-й календарный день совпадает с датой завершения реорганизации или наступает после указанной даты, момент определения налоговой базы определяется правопреемником (правопреемниками) как дата завершения реорганизации (дата государственной регистрации каждой вновь возникшей организации, а в случае реорганизации в форме присоединения - дата внесения в единый государственный реестр юридических лиц записи о прекращении деятельности каждой присоединяемой организации) (в ред. Федерального закона от 22 августа 2004 г. N 122-ФЗ - Собрание законодательства Российской Федерации, 2004, N 35, ст. 3607; Федерального закона от 22 июля 2005 г. N 118-ФЗ - Собрание законодательства Российской Федерации, 2005, N 30, ст. 3129; Федерального закона от 22 июля 2005 г. N 119-ФЗ - Собрание законодательства Российской Федерации, 2005, N 30, ст. 3130; Федерального закона от 28 февраля 2006 г. N 28-ФЗ - Собрание законодательства Российской Федерации, 2006, N 10, ст. 1065; Федерального закона от 27 июля 2006 г. N 137-ФЗ - Собрание законодательства Российской Федерации, 2006, N 31, ст. 3436; Федерального закона от 17 мая 2007 г. N 85-ФЗ - Собрание законодательства Российской Федерации, 2007, N 23, ст. 2691; Федерального закона от 27 ноября 2010 г. N 309-ФЗ - Собрание законодательства Российской Федерации, 2010, N 48, ст. 6250).

В случае ввоза в портовую особую экономическую зону российских товаров, помещенных за пределами портовой особой экономической зоны под таможенную процедуру экспорта, или при вывозе припасов срок представления документов, установленный пунктом 9 , определяется с даты помещения указанных товаров под таможенную процедуру экспорта или с даты декларирования припасов (а для налогоплательщиков, которые реализуют припасы, в отношении которых таможенное декларирование не предусмотрено таможенным законодательством Таможенного союза, - с даты оформления транспортных, товаросопроводительных или иных документов, подтверждающих вывоз припасов за пределы территории Российской Федерации воздушными и морскими судами, судами смешанного (река - море) плавания) (абзац введен Федеральным законом от 30 октября 2007 г. N 240-ФЗ - Собрание законодательства Российской Федерации, 2007, N 45, ст. 5417; в ред. Федерального закона от 27 ноября 2010 г. N 309-ФЗ - Собрание законодательства Российской Федерации, 2010, N 48, ст. 6250; Федерального закона от 19 июля 2011 г. N 245-ФЗ - Собрание законодательства Российской Федерации, 2011, N 30, ст. 4593).

Предусмотренный настоящим пунктом момент определения налоговой базы, связанный со сроком представления документов, указанных в пунктах 1 - 4 , увеличивается на 90 календарных дней в случае, если товары помещены соответственно под таможенные режимы экспорта, международного таможенного транзита, свободной таможенной зоны, перемещения припасов в период с 1 июля 2008 года по 31 марта 2010 года включительно (абзац введен Федеральным законом от 27 декабря 2009 г. N 368-ФЗ - Собрание законодательства Российской Федерации, 2009, N 52, ст. 6444, положения абзаца применяются до 1 января 2011 года).

(Пункт 9 в ред. Федерального закона от 29 мая 2002 г. N 57-ФЗ - Собрание законодательства Российской Федерации, 2002, N 22, ст. 2026)

9-1. В случае, если в течение сорока пяти календарных дней с момента перехода права собственности на судно от налогоплательщика к заказчику регистрация судна в Российском международном реестре судов не осуществлена, момент определения налоговой базы налоговым агентом устанавливается в соответствии с подпунктом 1 пункта 1 настоящей статьи (пункт 9-1 введен Федеральным законом от 20 декабря 2005 г. N 168-ФЗ - Собрание законодательства Российской Федерации, 2005, N 52, ст. 5581; в ред. Федерального закона от 7 ноября 2011 г. N 305-ФЗ - Собрание законодательства Российской Федерации, 2011, N 45, ст. 6335).

10. В целях настоящей главы моментом определения налоговой базы при выполнении строительно-монтажных работ для собственного потребления является последнее число каждого налогового периода (в ред. Федерального закона от 22 июля 2005 г. N 119-ФЗ - Собрание законодательства Российской Федерации, 2005, N 30, ст. 3130; Федерального закона от 27 июля 2006 г. N 137-ФЗ - Собрание законодательства Российской Федерации, 2006, N 31, ст. 3436).

11. В целях настоящей главы момент определения налоговой базы при передаче товаров (выполнении работ, оказании услуг) для собственных нужд, признаваемой объектом налогообложения в соответствии с настоящей главой, определяется как день совершения указанной передачи товаров (выполнения работ, оказания услуг) (в ред. Федерального закона от 22 июля 2005 г. N 119-ФЗ - Собрание законодательства Российской Федерации, 2005, N 30, ст. 3130).

12. Принятая организацией учетная политика для целей налогообложения утверждается соответствующими приказами, распоряжениями руководителя организации.

Учетная политика для целей налогообложения, применяется с 1 января года, следующего за годом утверждения ее соответствующим приказом, распоряжением руководителя организации.

Учетная политика для целей налогообложения, принятая организацией, является обязательной для всех обособленных подразделений организации.

Учетная политика для целей налогообложения, принятая вновь созданной организацией утверждается не позднее окончания первого налогового периода. Учетная политика для целей налогообложения, принятая вновь созданной организацией, считается применяемой со дня создания организации.

(Абзац введен Федеральным законом от 29 декабря 2000 г. N 166-ФЗ - Собрание законодательства Российской Федерации, 2001, N 1, ст. 18; утратил силу на основании Федерального закона от 22 июля 2005 г. N 119-ФЗ - Собрание законодательства Российской Федерации, 2005, N 30, ст. 3130)

(Абзац введен Федеральным законом от 29 мая 2002 г. N 57-ФЗ - Собрание законодательства Российской Федерации, 2002, N 22, ст. 2026; утратил силу на основании Федерального закона от 22 июля 2005 г. N 119-ФЗ - Собрание законодательства Российской Федерации, 2005, N 30, ст. 3130)

13. В случае получения налогоплательщиком - изготовителем товаров (работ, услуг) оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше шести месяцев (по перечню, определяемому Правительством Российской Федерации), налогоплательщик - изготовитель указанных товаров (работ, услуг) вправе определять момент определения налоговой базы как день отгрузки (передачи) указанных товаров (выполнения работ, оказания услуг) при наличии раздельного учета осуществляемых операций и сумм налога по приобретаемым товарам (работам, услугам), в том числе по основным средствам и нематериальным активам, имущественным правам, используемым для осуществления операций по производству товаров (работ, услуг) длительного производственного цикла и других операций.

При получении оплаты, частичной оплаты налогоплательщиком - изготовителем товаров (работ, услуг) в налоговые органы одновременно с налоговой декларацией представляется контракт с покупателем (копия такого контракта, заверенная подписью руководителя и главного бухгалтера), а также документ, подтверждающий длительность производственного цикла товаров (работ, услуг), с указанием их наименования, срока изготовления, наименования организации-изготовителя, выданный указанному налогоплательщику-изготовителю федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в сфере промышленного, оборонно-промышленного и топливно-энергетического комплексов, подписанный уполномоченным лицом и заверенный печатью этого органа.

(Пункт 13 введен Федеральным законом от 22 июля 2005 г. N 119-ФЗ - Собрание законодательства Российской Федерации, 2005, N 30, ст. 3130)

14. В случае, если моментом определения налоговой базы является день оплаты, частичной оплаты предстоящих поставок товаров (выполнения работ, оказания услуг) или день передачи имущественных прав, то на день отгрузки товаров (выполнения работ, оказания услуг) или на день передачи имущественных прав в счет поступившей ранее оплаты, частичной оплаты также возникает момент определения налоговой базы (пункт 14 введен Федеральным законом от 22 июля 2005 г. N 119-ФЗ - Собрание законодательства Российской Федерации, 2005, N 30, ст. 3130).

15. Для налоговых агентов, указанных в пунктах 4 и 5 , момент определения налоговой базы определяется в порядке, установленном пунктом 1 настоящей статьи (пункт 15 введен Федеральным законом от 22 июля 2005 г. N 119-ФЗ - Собрание законодательства Российской Федерации, 2005, N 30, ст. 3130).

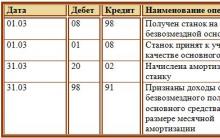

При поступлении предоплаты от покупателей организация обязана выставить счет-фактуру на полученный аванс в счет предстоящих поставок продукции (товаров, работ, услуг). Однако вариантов регистрации счетов-фактур на аванс несколько.

Выбор порядка регистрации счетов-фактур на аванс при настройке учетной политики организации.

Порядок регистрации счетов-фактур на аванс в 1С Бухгалтерия 8 редакция 3.0 определяется при настройке учетной политики организации.

Открыть для редактирования учетную политику организации можно в разделе «Справочники и настройки учета».

На закладке «НДС» есть реквизит «Порядок регистрации счетов-фактур на аванс «, который позволяет выбрать один из пяти способов регистрации счетов-фактур:

- регистрировать счета-фактуры всегда при получении аванса;

- не регистрировать счета-фактуры на авансы, зачтенные в течение 5-ти календарных дней;

- не регистрировать счета-фактуры на авансы, зачтенные до конца месяца;

- не регистрировать счета-фактуры на авансы, зачтенные до конца налогового периода;

- не регистрировать счета-фактуры на авансы (п. 13 ст. 167 НК РФ).

Рассмотрим подробнее особенности каждого из вариантов формирования счетов-фактур.

Вариант 1. «Регистрировать счета-фактуры всегда при получении аванса».

Данный вариант установлен в программе по умолчанию. При этом варианте счета-фактуры на авансы полученные будут создаваться по каждой поступившей сумме, кроме авансов, зачтенных в день поступления. Если отгрузка продукции произошла в день поступления средств на расчетный счет, то счет-фактура на аванс не создается.

Вариант 2 . »Не регистрировать счета-фактуры на авансы, зачтенные в течение 5 календарных дней».

При данном варианте счета-фактуры на авансы полученные будут создаваться только по тем суммам предоплаты, которые не были зачтены в течение 5 календарных дней после их получения. Этот вариант реализует правило, закрепленное в пункте 3 статьи 168 НК РФ, в соответствии с которым продавец должен выставить покупателю счет-фактуру на сумму предоплаты в течение пяти календарных дней после ее получения, если отгрузка товаров (выполнение работ, оказание услуг, передача имущественных прав) в счет полученной предоплаты производится также в течение указанных пяти дней (в соответствии с письмом Минфина России от 06.03.2009 № 03-07-15/39).

Вариант 3. »Не регистрировать счета-фактуры на авансы, зачтенные до конца месяца»

При данном варианте счета-фактуры на авансы полученные будут создаваться только по тем суммам предоплаты, которые не зачтены в течение месяца, в котором они были получены. Согласно разъяснениям Минфина России, приведенным в письме от 06.03.2009 № 03-07-15/39, для непрерывных долгосрочных поставок товаров (выполнения работ, оказания услуг) в адрес одного и того же покупателя (поставка электроэнергии, нефти, газа, оказание услуг связи и т.п.) счета-фактуры на авансы, полученные в счет таких поставок, выставляются покупателям не реже одного раза в месяц, не позднее 5-го числа месяца, следующего за истекшим месяцем. При этом сумма предоплаты определяется как разница между полученной в соответствующем месяце оплатой и стоимостью отгруженных в течение этого месяца товаров (работ, услуг).

Вариант 4. «Не регистрировать счета-фактуры на авансы, зачтенные до конца налогового периода».

При данном варианте счета-фактуры на авансы полученные будут создаваться только по тем суммам предоплаты, которые не зачтены в течение налогового периода (квартала), в котором они были получены. Вариант предназначен для организаций, которые готовы противостоять возможным претензиям налоговых органов в части сроков выставления счетов-фактур на аванс. Существует позиция, что платежи нельзя признать авансовыми, если оплата и отгрузка товара произошли в одном налоговом периоде. Поскольку налоговым периодом по НДС считается квартал (ст. 163 НК РФ), то на авансы, полученные в том квартале, в котором отгружен товар (выполнены работы, оказаны услуги), счета-фактуры продавец выставлять не должен.

Вариант 5. «Не регистрировать счета-фактуры на авансы (п. 13 ст. 167 НК РФ)».

Вариант предназначен для организаций, деятельность которых подпадает под действие пункта 13 статьи 167 НК РФ, т.е. которые занимаются изготовлением товаров (работ, услуг) по перечню, определяемому Правительством РФ с длительностью производственного цикла свыше шести месяцев. В случае получения предоплаты за указанные товары (работы, услуги) эти организации вправе определять момент возникновения налоговой базы как день отгрузки (передачи) этих товаров (выполнения работ, оказания услуг).

Установка порядка регистрации счетов-фактур для отдельных случаев.

По умолчанию установленный в параметрах учетной политики порядок применяется в отношении всех авансовых платежей, поступающих от покупателей. Если договор с конкретным покупателем имеет особенности, связанные с характером деятельности, влияющие на порядок выставления счетов-фактур на авансы, то для этого договора можно установить индивидуальный порядок формирования счетов-фактур на аванс. Для этого необходимо в форме договора с контрагентом снять флажок «Регистрировать счета-фактуры в порядке, соответствующим учетной политике» и выбрать свой порядок регистрации счетов-фактур на авансы по текущему договору.

О том, как автоматически формировать счета-фактуры на аванс , я расскажу в следующей статье.

Как открыть расчетный счет в ВТБ24 для юридических лиц Втб 24 не хотят закрывать счет

Демографическая ситуация в развитых странах

Возникновение и эволюция денег

Дистанционное заключение кредитного договора

Фридман, милтон - биография