В какой бы банк вы не обратились за кредитом, везде вас попросят представить определенный пакет бумаг для рассмотрения кредитной заявки. В этой статье расскажем о документах, которые вам понадобятся для подачи заявки на кредит в Сбербанке.

Общий пакет документов

Документы для кредита (и это касается не только Сбербанка, но и любого другого банка) в обязательном порядке включают общегражданский паспорт гражданина РФ.

Что касается прописки (регистрации), то большинство банков требуют наличия в паспорте отметки о постоянной регистрации (прописке). Сбербанк, в отличие от них, допускает, что будущий заемщик может быть временно прописан. Это, конечно же, существенно расширяет ваши возможности по получению кредита, но тогда вам потребуется еще и представить справку из паспортного стола, подтверждающую, что вы действительно до сих пор временно прописаны по конкретному адресу.

По данным вашего паспорта служба безопасности по «особым» базам проверяет очень много информации (судимости, наличие в базах номинальных директоров, кредитную историю). Ф.И.О. и номер паспорта, в этом случае, позволяют идентифицировать вас максимально однозначно (чтобы не вышло досадных «накладок»).

Если вы получаете пенсию, стипендию или зарплату на пластиковую карту Сбербанка, то для получения некоторых видов кредитов не нужно предоставлять ни справку о доходах, ни заверенную копию трудовой книжки, подтверждающую вашу занятость.

Если вы не являетесь участником зарплатного или социального проекта в Сбербанке, то вам придется предоставить документ, подтверждающий ваш доход в любом случае. Увы, у Сбербанка (в отличие от других банков) нет программ типа « » или «без подтверждения дохода».

Для подтверждения дохода

Классически – это справка о доходах по форме 2-НДФЛ, выданная вашим работодателем. Хочу сразу вас предупредить, если кто-то собирается «договориться» со знакомыми, чтобы им «сделали» форму 2-НДФЛ. Есть «слух», что Сбербанк имеет возможность проверить достоверность информации о доходах по базам налоговой инспекции (по фактически уплаченному налогу). Возможно, это и слух, но риск попасть в неформальные базы данных «обманщиков» достаточно высок. После этого получить кредит в другом банке будет очень проблематично. Точнее, невозможно.

Если по каким-то причинам вы не можете предоставить форму 2-НДФЛ, вы можете представить справку о доходах на бланке предприятия-работодателя с синей подписью и синей печатью. В справке обязательно должны быть указаны ваши Ф.И.О., полное точное наименование организации, почтовый адрес, телефон бухгалтерии, среднемесячный доход за последние шесть месяцев и сумма удержаний из заработной платы за этот же период. Для удобства можно скачать с сайта Сбербанка шаблон справки и попросить бухгалтерию заполнить именно ее, чтобы ничего не упустить и не забыть.

Если вы получаете пенсию, то для подтверждения вашего дохода, необходимо представить справку о назначенной (выплаченной) за последний месяц пенсии из отделения Пенсионного фонда или иного органа, выплачивающего вам деньги.

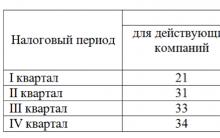

Индивидуальные предприниматели предоставляют копии налоговых деклараций с отметками о приеме налоговой инспекцией за последний календарный год или за последние пять отчетных периодов (если вы отчитываетесь поквартально).

К слову говоря, Сбербанк при рассмотрении кредитных заявок готов учитывать и ваши дополнительные доходы (особенно это актуально при ипотеке).

Если вы получаете доход от сдачи в аренду имущества (недвижимости или автотранспорта), то необходимо предоставить документы, подтверждающие наличие у вас в собственности имущества (при этом вы должны быть владельцем в течение не менее двух лет); договор аренды, найма, срок действия которого истекает не ранее чем через год; обязательно, внимание, копию декларации по форме 3-НДФЛ – ваша отчетность о том, что вы уплатили подоходный налог с этих доходов.

Если вы получаете доходы по договорам гражданского характера, можно предоставить сами договоры, платежные документы и декларацию по форме 3-НДФЛ.

Для подтверждения занятости необходимо предоставить либо заверенную копию трудовой книжки (в последнее время кадровые службы знают, как это правильно делается) или справку с работы произвольной формы, из которой явно следует, что вы трудоустроены.

Назовем для простоты дальнейших описаний этот пакет «базовым».

Документы для получения кредита и кредитной карты

Чтоб взять потребительский кредит без поручительства и обеспечения в сумме до 300 000 рублей, достаточно будет паспорта и документа, подтверждающего ваш доход (участникам зарплатных проектов достаточно только паспорта). При большей сумме или если вы являетесь ИП, вам придется предоставить еще и документ, подтверждающий занятость, то есть полный базовый пакет.

Если для получения кредита потребуется поручитель(и), то им придется предоставить в точности такие же документы, как и будущему заемщику. А вот лицам в возрасте от 18 до 20 лет еще придется доказать, что они приходятся родственниками поручителям.

Для оформления кредитной карты вам придется предоставить полный «базовый» пакет документов, причем не имеет значения, получаете вы зарплату на карту Сбербанка или нет.

Пакет документов для автокредита

По автокредитам (также как и по ипотеке) перечень документов гораздо больше: к ним добавляются еще и документы по автотранспорту. Если вы готовы заплатить более 30% первоначального взноса за автомобиль, тогда вы можете предоставить только паспорт и один из дополнительных документов на ваш выбор: водительские права, удостоверение личности военнослужащего, военный билет, загранпаспорт, свидетельство обязательного пенсионного страхования. Если у вас нет возможности заплатить такой большой первоначальный взнос по автокредиту, то вам придется предоставить полный «базовый» пакет документов.

Дополнительно необходимо будет представить документы по приобретаемому автомобилю. Обязательно договор купли-продажи машины, в качестве подтверждения целевого использования кредита. Счет на оплату полной стоимости автомобиля и платежный документ, что первоначальный взнос уже внесен. В обязательном порядке: страховой полис по программе КАСКО, либо квитанцию о полной самостоятельной оплате, либо счет от страховой компании, чтоб сумму страховки можно было включить в стоимость кредита).

Особенности пакета документов по ипотеке

В случае с ипотекой все гораздо серьезнее. Помимо «базового» пакета документов (с аналогичной поблажкой для участников зарплатного проекта), вам придется предоставить и документы по приобретаемой недвижимости.

Мы не будем максимально подробно расписывать все нюансы. Остановимся только на основных документах.

Если вы планируете купить готовую квартиру, то, как минимум, вам придется предоставить свидетельство о праве собственности продавца на квартиру вместе с документом, на основании которого возникло право собственности, а также выписку из регистрационной палаты об отсутствии обременения. В некоторых случаях может понадобиться кадастровый паспорт. Как правило, у продавцов квартир все эти документы уже готовы.

При покупке квартиры в строящемся доме (так называемая ипотека на долевку) понадобится договор долевого участия, а также достаточно объемный пакет документов по застройщику, если он не аккредитован Сбербанком. Если компания-строитель является партнером банка, то такой пакет документов предоставлять не нужно будет.

Дополнительно понадобятся документы о праве собственности на землю, на которой расположено строение. Как правило, банк финансирует приобретение отдельных строений только одновременно с приобретением земельных участков, на которых они расположены.

На сегодняшний день, банковские организации предоставляют клиентам множество различных видов кредитов, которые отличаются друг от друга по требованиям к заемщику, особенностям, а также обладают собственными преимуществами и недостатками. Различают следующе виды кредитования:

- целевой – денежные средства выдаются на приобретении какого-либо определенного товара или услуги;

- нецелевой – денежные средства выдаются на любые нужды;

- под залог транспортного средства;

- под залог имущества;

- под залог приобретаемого имущества (перечень документов вы найдете на нашем сайте);

- под поручительство третьих лиц и т.д.

Основные документы

При подаче заявления на получение кредита, вне зависимости от его вида, потребуется собрать и предоставить определенный набор бумаг. В перечень обязательных документов для кредита, например, в Сбербанке входят:

- оригинал и копия паспорта гражданина-заявителя;

- заверенная копия трудовой книжки или другой документ, способный ее заменить;

- справка о полученных доходах физических лиц.

Справку, содержащую информацию о полученных доходах за определенный период времени можно получить в бухгалтерии или кадровом отделе учреждения, в котором ведет трудовую деятельность заявитель. Стоит отметить, что разные банковские учреждения требуют предоставление этого документа за определенный период времени. Для того чтобы узнать необходимый срок, нужно проконсультироваться с сотрудником вашего банка.

Дополнительные документы

Помимо основного пакета, банковская организация может дополнительно потребовать подтвердить определенный социальный статус. Может потребоваться:

- паспорт заграничного типа (кстати, как оформить загранпаспорт нового образца, читайте );

- свидетельство ИНН;

- полис обязательного медицинского страхования;

- копии действующих кредитных договоров и выплаченных соглашений;

- справки, подтверждающие отсутствие имеющихся задолженностей по кредитам и займам;

- справки, подтверждающие факт наличия ценных бумаг, акций и т.д.;

- копии дипломов о полученном образовании.

Целевые кредиты

Обратите внимание

Часть денег, потраченных на обучение, вы можете вернуть в виде налогового вычета. Для этого необходимо собрать нужные документы и обратиться в налоговую инспекцию. Подробнее о вычете мы расскажем в . В другой статье вы можете прочитать, как вернуть деньги за лечение

Для оформления потребительского кредита нужны дополнительные документы, подтверждающие расход средств на товары или услуги, на которые были выданы денежные средства. Например:

- заем выданный на оплату учебы – подтверждением целевой траты денежных средств является соглашение, заключенное с образовательным учреждением;

- покупка какой-либо техники – в качестве подтверждения используется счет-фактура, полученная в магазине;

- жилищный кредит – подтверждением является договор покупки, разнообразные расходные документы и т.д.

Как можно понять, при использовании целевого кредита, необходимо предоставлять документы, которые подтвердят факт расходов средств на те вещи, на которые банк предоставил деньги в долг.

Дополнительная документация, требующаяся для оформления кредита под залог автомобиля

При оформлении займа под залог транспортного средства помимо основного набора документации большинство банковских организация также требуют:

- соглашение купли-продажи автомобиля;

- свидетельство или любой другой документ, подтверждающий право собственности заявителя на транспорт;

- заверенная копия технического транспорта авто;

- справку о регистрации;

- договор страховки.

Набор документов, необходимый для оформления кредита под залог недвижимости

При оформлении займа под залог приобретаемой или имеющейся в собственности недвижимости также потребуется предоставить дополнительные бумаги:

- документ, подтверждающий права собственности заявителя на залоговое имущество;

- кадастровый паспорт недвижимости;

- выписка из Единого государственного реестра прав на недвижимость;

- выписка расширенного типа, взятая из домовой книги.

Дополнительная документация для иных видов кредитования

Если банк заключает кредитное соглашение с индивидуальными предпринимателями, он требует предоставление следующих дополнительных документов:

- оригиналы из нотариально-заверенные копии документов о регистрации индивидуального предприятия;

- выписку с банковского счета организации;

- копию налоговой декларации, которая заполняется по третьей форме налогов на доходы физических лиц.

Какие документы нужны для оформления потребительского кредита — смотрите в видеосюжете:

Если вместо залога, заявитель оформляет кредит под поручительство третьих лиц, то они обязаны предоставить:

- оригиналы и заверенные копии документов, удостоверяющих личность;

- справки, свидетельства или заявления, подтверждающие трудовую занятость;

- любые документы, способные подтвердить финансовую состоятельность и т.д.

Таким образом, если вы желаете одолжить у банка деньги, то настоятельно рекомендуется заранее узнать, какие документы нужны для оформления потребительского кредита. Важно понимать, что банковские организации отличаются друг от друга, соответственно, и требования к предоставляемой документации также могут быть различны. Поэтому перед подачей заявки необходимо ознакомиться с правилами кредитования вашего банка.

Задавайте вопросы в комментариях к статье

Полный пакет документов для получения кредита.

Несмотря на общие принципы оформления кредитов, коммерческие банки и микрофинансовые организации устанавливают свои правила кредитования клиентов и предъявляют собственные, отличные от других, требования к пакету документов, необходимых для выдачи кредитных средств. При этом количество необходимых документов напрямую зависит от выбранной программы кредитования.

Самые лояльные кредиторы, специализирующиеся на быстрых кредитах, обычно требуют два любых документа, как правило, паспорт и военный билет либо паспорт с водительским удостоверением. Кредитование на основе двух документов особенно широко распространено при покупке товаров в кредит в торгово-розничной сети, супермаркетах и гепермаркетах бытовой техники.

Перечень документов, необходимых для классического оформления кредита на стандартных условиях.

- Письменного заявления на получение кредитных средств;

- Анкеты клиента;

- Оригинала и ксерокопии паспорта;

- Ксерокопии трудовой книжки или заверенной справки с отдела кадров о трудовом стаже на последнем рабочем месте;

- Справки о размере официальной заработной платы за необходимый кредитору период;

- Ксерокопии военного билета или водительского удостоверения при предъявлении оригиналов этих документов в банк;

- При участии в программах кредитования для пенсионеров – пенсионное удостоверение;

- При оформлении и получении – правоустанавливающие документы на эту собственность.

Документы для ипотечного кредита.

Банкиры требуют от своих потенциальных клиентов документы, чтобы удостовериться в благонадежности и достаточной платежеспособности заемщика.Пакет документов, который необходимо собрать для оформления ипотеки в разных банках может несколько отличаться, к тому же он может существенно различаться для наемных работников и для предпринимателей – владельцев бизнеса. В подавляющем большинстве случаев от заемщика требуется:

- Паспорт и ксерокопии всех его страниц. Служба безопасности банка должна обладать достоверными данными о заёмщике и при этом иметь возможность в любой момент проверить всю подноготную клиента в случае, каких либо сомнений о его благонадежности, или разыскать его, если он будет уклоняться от уплаты образовавшейся задолженности;

- Справка с основного места работы заемщика по форме 2-НДФЛ;

- Заверенные работодателем ксерокопии страниц трудовой книжки. Обычно это печать отдела кадров предприятия с подписью ответственного работника на каждой странице;

- Свидетельство о браке для семейных пар и свидетельство о расторжении брака для граждан, находящихся в разводе;

- Свидетельства о рождении детей, которым еще не исполнилось 18 лет на момент оформления кредитного договора;

- Справку от врача из психо-неврологического диспансера или водительские права;

- В качестве дополнительных требований могут быть востребованы справки о наличии просрочек и задолженностей из других банков, в которых клиент уже оформлял кредиты, квитанции об оплате услуг ЖКХ, документы об образовании и т.д.

Документы на автокредит.

Поскольку автокредитование считается наиболее распространенной формой приобретения автотранспортных средств, то и вопрос о том, как быстро и правильно собрать полный пакет документов является самым распространенным среди всех, связанных со сбором необходимой документации на получение кредита.Документы, которые необходимо предоставить менеджерам в банк, практически можно разделить на основной и дополнительный пакет.

Основной пакет документов:

- Письменное заявление на кредит, обычно на фирменном бланке банка-кредитора;

- Конечно же, паспорт и копии всех страниц;

- Справка о составе семьи;

- Справки о зарплате или иных доходах за оговоренный в договоре с банком период;

- Документы на автомобиль и договор-купли продажи;

- Документы об оценочной стоимости автотранспортного средства;

- Договор со страховой компании на оформление КАСКО и ОСАГО.

Дополнительные документы:

- Справка о размере заработной платы, или иных видов доходов всех членов семьи заемщика;

- Документы граждан, выступающих поручителями в автокредитовании;

- Копия и оригинал водительских документов заемщика;

- Ксерокопия трудовой книжки;

- Документы, свидетельствующие о семейном положении клиента;

- Военный билет;

- Дипломы, документы об образовании.

Не стоит забывать, что банки предоставляющие кредиты, преимущественно работают только с аккредитованными у них конкретными страховыми компаниями, что позволяет дополнительно проверять надежность и платежеспособность клиента со стороны страховой компании, обладающей своими механизмам проверки благонадежности клиентов.

Кроме получения автокредита в банке существует еще один, более простой и гораздо удобный способ – оформление кредита непосредственно в автосалоне или у официального дилера.

Документы на получение кредита в автосалоне:

- Заявление;

- Анкета клиента;

- Российский паспорт;

- Водительские права.

Документы на потребительский кредит в Сбербанке.

Многие обыватели предпочитают свои финансовые дела и особенно кредитные обязательства иметь только со Сбербанком РФ. Чтобы получить потребительский кредит в Сбербанке, от заемщика требуется:- Заявление и анкету установленного образца;

- Паспорт гражданина РФ;

- ИНН физического лица;

- Справка о занимаемой должности, а также стаже работы на последнем рабочем месте;

- Справка о размере зарплаты, пенсии или иных видов доходов;

- Трудовую книжку или заверенную копию;

- Свидетельство о браке/разводе, характеризующее текущее семейное положение клиента.

Документы для получения экспресс-кредита.

Экспресс-кредит подразумевает максимально короткие сроки выдачи займа, соответственно кредитор просто неспособен будет проверить достоверность всех документов клиента в столь срочном режиме. Поэтому заемщика проверяют всего по двум документам – по паспорту с местной регистрацией и любому второму общепринятому документу, которым может выступать оригинал пенсионного удостоверения, любые водительские права или даже военный билет.Всю остальную информацию – о величине доходов, наличии работы, семейном положении клиента, кредитор буде выяснять на основе анкетных данных, которые могут быть проверены уже после выдачи экспресс-кредита.

Документы на получение кредитной карты.

Безналичные способы оплаты товаров и широкие финансовые возможности кредитных карт обуславливают высокую степень востребованности кредиток среди населения.Чтобы получить кредитную карту достаточно быть старше 21 года и предоставить в банк минимальный пакет документов:

- Письменное заявление на оформление кредитной карты и открытие карточного счета;

- Цветное фото;

- Паспорт;

- Справка о доходах – зарплате, пенсии, социальных выплатах.

Обратите внимание, что если у человека даже при высоком уровне доходов и правильно оформленных документах существует задолженность по действующим кредитам или имеется соответствующая запись в кредитной истории о таких случаях в недавнем прошлом, банки могут отказать в предоставлении кредитной карты, либо ограничат кредитный лимит до минимума.

В предыдущих публикациях мы рассказывали об особенностях потребительского кредита в Сбербанке и процентах по нему предусмотренных. Но помимо условий погашения ссуды заёмщикам следует изучить и список документов для потребительского кредита в Сбербанке, без которых заявка будет отклонена. В этой статье мы подробнее остановимся на том, как рассматривает Сбербанк потребительский кредит, какие документы должны предоставлять зарплатные клиенты и заёмщики, таковыми не являющиеся.

Сбербанк: потребительский кредит и какие документы нужны для него

В запрошенный ПАО Сбербанк перечень документов для потребительского кредита всегда входят анкета-заявка и паспорт гражданина РФ с отметкой о регистрации. СБ РФ требует от «клиентов с улицы» также справки, подтверждающие их платёжеспособность.

СБ РФ предлагает населению два вида потребительских беззалоговых займов – необеспеченные ссуды и кредиты под поручительство физических лиц. При оформлении с поручительством в Сбербанке потребительского кредита пакет документов требуется не только от заёмщика, но и от поручителя.

Документы о доходах необходимые для кредита Сбербанка: список

Рассматривая вопрос о том, для клиентов, оформляющих потребительский кредит Сбербанка какие документы нужны в первую очередь, следует сказать о справках о доходе. Стандартный вариант для заёмщиков СБ РФ – это форма 2-НДФЛ от работодателя (юридического лица), выплачивающего зарплату официально.

Клиенты могут заменить эту форму, например, заверенной работодателем справкой по форме банка или госучреждения. Пенсионеры предоставляют справку из ПФ РФ, индивидуальные предприниматели – налоговую декларацию.

Документы о занятости для получения кредита СБ РФ: перечень

При оформлении в Сбербанке потребительского кредита необходимые документы всегда включают «бумагу», содержащую информацию о трудоустройстве заёмщика. Исключениями из данного правила выступают случаи, когда ссуды выдаются пенсионерам.

Проще всего для клиента вложить в документы для оформления потребительского кредита в Сбербанке копию своей трудовой книжки, заверенную работодателем. В качестве её замены может выступить выписка либо справка, содержащая сведения о местах работы клиента за 5 лет и его общем стаже.

Кредит по двум документам в Сбербанке: оформление онлайн

Для держателей зарплатных карт СБ РФ документы для получения потребительского кредита в Сбербанке могут быть представлены одной лишь анкетой-заявкой, заполненной и отправленной через интернет. Подобная ситуация возможна при оформлении заёмщиком ссуды через сервис Сбербанк Онлайн.

Выдавая заемные средства, кредитор должен быть уверен, что одолженная сумма вернется вместе с процентами в установленный в договоре срок. Банк будет судить о надежности человека на основании представленных бумаг. Список, какие документы нужны для кредита, во многом зависит от вида запрошенного займа, суммы, необходимости в залоговом обеспечении.

Наличие неполного пакета, предоставленного в финансовое учреждение, дает повод усомниться в надежности клиента и успехе предполагаемого сотрудничества.

Обязательный пакет документов

Суть кредитных отношений заключена в принципе возмездности – банк выдает средства и ожидает их возврата в течение определенного периода с начисленными процентами. Чтобы оформить кредит, нужно убедить банк в отсутствии риска невозврата и благополучного возврата ссуды с процентной прибылью.

По этой причине финансовое учреждение запросит обязательный пакет документов, без которого заключить кредитное соглашение невозможно. Прежде всего заемщику нужно предоставить:

- Паспорт или иной равноценный документ, удостоверяющий личность.

- Второй документ (им может быть СНИЛС, загранпаспорт, для мужчин – военный билет).

Не представив в офис кредитора свое основное удостоверение, гражданин не сможет получить даже самую небольшую сумму. Даже если согласовывается заявка онлайн, нужно помнить, что данное одобрение является предварительным. Для надлежащего оформления потребуется предъявление как минимум оригинала паспорта.

Минимальный перечень бумаг, как правило, необходим для взятия обычного потребительского займа в пределах 10–50 тысяч рублей. По мере увеличения кредитной линии претензии кредитора к кандидатуре становятся выше.

Обязательный перечень дополняется дополнительными справками для получения кредита в банке:

- справка с работы о зарплате за последние 3–6 месяцев позволит оценить уровень платежеспособности (это может быть 2-НДФЛ или справка по форме банка);

- заверенная копия трудовой свидетельствует о стабильном трудоустройстве.

В зависимости от особенностей программы, список может быть дополнен по усмотрению банка. Каждая заявка рассматривается индивидуально, а при намерении оформить заем с залоговым обеспечением будущему клиенту придется собрать дополнительный пакет подтверждающих бумаг.

Следующий список содержит все дополнительные бумаги, которые могут пригодиться, чтобы получить кредит по какой-либо из программ:

- права водителя (особенно актуальны для выдачи займа на покупку машины);

- регистрационное свидетельство на ТС;

- свидетельство о постановке на учет в качестве налогоплательщика;

- СНИЛС;

- заграничный паспорт;

- полис страхования на объект залога;

- свидетельства, подтверждающие право собственности на залоговое имущество;

- выписки, свидетельствующие о том, что кредитуемый владеет определенным количеством ценных бумаг или хранит средства на депозите;

- диплом об окончании обучения;

- кредитная документация из других банков;

- выписки о состоянии кредитного счета или отсутствии долга;

- свидетельства, подтверждающие семейный статус или наличие детей.

Более сложен процесс согласования кредита с залогом. Банк должен убедиться в высокой ликвидности объекта и наличии страхового обеспечения на непредвиденный случай.

При жилищном кредитовании часто объектом залога становится приобретаемый объект недвижимости или имеющаяся собственность. Чтобы оценить ценность залога и установить максимально возможный лимит займа, банк устанавливает, какие справки нужны для кредита с залоговым обеспечением.

Финансовое учреждение просит подготовить:

- договор купли-продажи, дарственную, свидетельство о наследстве, иную бумагу, подтверждающую право на собственность;

- свидетельство о проведении госрегистрации недвижимости в Росреестре;

- кадастровый паспорт, поэтажный план;

- разрешительную документацию на строительство;

- выписку из Единого госреестра;

- выписку из домовой книги.

Если оформляется ссуда для покупки автомобиля, рассматривают документы на движимое имущество:

- договор на покупку автомашины;

- квитанцию об уплате первого взноса из автосалона;

- регистрационное свидетельство от бывшего владельца (для автомобилей б/у);

Помимо этого, заемщик оформляет и представляет в банк договор страхования залогового объекта.

Документы, необходимые для поручителей и ИП

Частных предпринимателей банки кредитуют с меньшей охотой, ведь доходы от предпринимательства отличаются нестабильностью. При потребности в дополнительном привлечении средств ИП обращается в банк с запросом, заранее подготовив пакет бумаг.

Финансовое учреждение самостоятельно назначает, какие документы нужны для получения потребительского кредита для предпринимателя. Чаще всего список состоит:

- из отчетов о доходах 3-НДФЛ, поданных в ФНС за 2 последние года (текущий и предыдущий);

- свидетельства предпринимателя (с нотариально заверенной копией);

- банковских выписок с движением по счетам ИП;

- документации от поставщиков, актов выполненных работ, иных бумаг, свидетельствующих о деятельности ИП.

Принимая решение привлечь поручителя, заемщик должен учитывать, что список документации будет гораздо шире – в перечень обязательно войдут бумаги, подтверждающие личность поручителя, его ответственность, платежеспособность, величину ежемесячного дохода.

Информация, переданная в документах, позволит банку принять решение о выдаче займа или отказать заявителю на основании недостаточной платежеспособности. Чтобы взять кредит в банке, важно проконтролировать, что предъявленные документы рекомендовали заемщика как ответственного, благополучного гражданина, имеющего стабильный и достаточный доход. Чем шире представленный кредитору пакет, тем выше шансы на положительный ответ по заявке.

Стоит ли переходить в негосударственный пенсионный фонд Пенсия переход в негосударственный пенсионный фонд

Счет 98 в 1с 8.3. Доходы будущих периодов: порядок учета и отражения в отчетности. Пример. Учет доходов будущих периодов в связи с договором аренды

Рынки ценных бумаг гипотезы об эффективности рынка Современная трактовка эффективности рынка

Презентация на тему роль государства в экономике

Экономические издержки безработицы Экономические издержки безработицы