В 2018 году список отчетов в ПФР пополнился. Для каждой формы отчетности предусмотрены свои сроки отправки. А за нарушение установленных сроков организация выплатит солидные штрафы. Читайте в статье, какую отчетность сдавать в ПФР в 2018 году, какие сроки сдачи отчетности установлены. Вы сможете скачать памятку и с ее помощью продлить сроки отправки и избежать санкций.

Компании и предприниматели сдают отчетность в ПФР, если нанимают работников. Даже если это один сотрудник, отчетность в ПФР все равно надо сдавать. Разберемся, какие сроки сдачи отчетности в ПФР установлены в 2018 году.

Какую отчетность сдавать в Пенсионный фонд в 2018 году

Работодатели в 2018 году сдают в ПФР ежемесячную, ежеквартальную и одноразовую отчетность.

- работодатели сдают отчет по форме СЗВ-М. По сравнению с 2017-м годом бланк отчета не изменился. А срок отправки в 2018 году изменен. Теперь его нужно отправлять в ПФР не позднее 15 числа месяца, следующего за отчетным (п. 2.2 ст. 11 Закона № 27-ФЗ).

СЗВ-М можно составить одним из 2 вариантов:

- Если в организации трудится до 24 человек, то отчет можно составить на бумаге. Сдать такой отчет можно одним из способов:

- Лично принести в ПФР,

- Отправить почтой,

- Если численность персонала составляет 25 человек и больше, ПФР примет отчет только по электронным каналам.

- по форме ДСВ-3 в ПФР отчитываются работодатели, которые платят дополнительные страховые взносы в соответствии с Законом № 56-ФЗ от 30.04.2008г. Срок предоставления этого отчета – не позднее 20 дней после окончания отчетного квартала.

Начиная с 2018 года все работодатели сдают новую годовую отчетность в ПФР по форме СЗВ-СТАЖ. Страхователи сдают отчет до 1 марта года, следующего за отчетным. Так, отчет за 2017 год направляется в ПФР до 1 марта 2018 года.

СЗВ-СТАЖ сдается в ПФР еще в 2 случаях:

Форму СЗВ-СТАЖ работодатель не только сдает в ПФР, но и выдает работнику:

- При увольнении,

- По запросу работника – в течение 5 дней после обращения работника(п. 4 ст. 11 закона № 27-ФЗ).

Правила составления СЗВ-СТАЖ такие же, как СЗВ-М:

- При численности персонала до 24 человек отчет можно сдать на бумаге,

- При численности работников от 25 человек – по электронным каналам.

Есть группа отчетов в ПФР, которые сдают не все работодатели, а только те, у которых возникла необходимость:

|

Отчет |

Форма |

Когда сдавать |

|---|---|---|

|

Анкета застрахованного лица |

Если приняли на работу сотрудника, у которого нет СНИЛС |

|

|

Заявление об обмене страхового свидетельства |

Если у работника изменились анкетные данные, например, фамилия, имя или отчество |

|

|

Заявление о выдаче дубликата страхового свидетельства |

Если работник потерял или испортил страховое свидетельство (СНИЛС) |

|

|

Сведения о трудовом стаже до 2002 года |

По запросу ПФР |

Эти формы можно сдать в бумажном или электронном виде. С анкетой АДВ-1 и заявлениями АДВ-2 и АДВ-3 в ПФР могут обратиться как работодатель, так и сам работник.

Посмотрим теперь, в какие сроки отправлять отчетность в пенсионный фонд в 2018 году.

Отчеты в Пенсионный фонд в 2018 году: сроки сдачи

Итак, для работодателей осталось 2 обязательных отчета в ПФР:

Остальные отчеты сдаются не всеми работодателями, а только теми, у кого есть такая обязанность.

Форму СЗВ-М страхователи направляют в ПФР ежемесячно до 15 числа месяца, следующего за отчетным. Если крайняя дата отправки выпадает на выходной или праздничный нерабочий день, то срок переносится на следующий рабочий день.

В 2018 году будет 4 таких переноса:

- 15 апреля – воскресенье, отчитаться за март можно до 16 апреля,

- 15 июля – воскресенье, отчитаться за июнь можно до 16 июля,

- 15 сентября – суббота, отчитаться за август можно до 17 сентября,

- 15 декабря – суббота, отчитаться за ноябрь можно до 17 декабря.

С учетом переносов в 2018 году СЗВ-М сдавайте в такие сроки:

|

Отчетный месяц 2018 года |

Последний день отправки в 2018 году |

|---|---|

|

Сентябрь |

|

СЗВ-СТАЖ сдается один раз в год в срок до 1 марта года, следующего за отчетным. Для этого отчета также действует правило переноса, но и в 2018, и в 2019 году крайний срок выпадает на рабочий день:

|

СЗВ-СТАЖ |

Получатель |

Срок отправки, выдачи |

|---|---|---|

|

Годовой отчет за 2017 год |

||

|

Годовой отчет за 2018 год |

||

|

При выходе работника на пенсию |

В течение 3 дней после обращения работника |

|

|

При увольнении работника |

Работник |

Последний день работы |

|

По запросу работника |

Работник |

в течение 5 дней после запроса сотрудника |

|

При ликвидации компании |

30 дней после утверждения ликвидационного баланса, но не позднее даты передачи ликвидационных документов в ФНС |

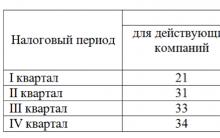

Если ваша организация перечисляет дополнительные страховые взносы, отправляйте отчет ДСВ-3 в следующие сроки:

Скачайте и держите на видном месте памятку по срокам сдачи отчетов в пенсионный фонд в 2018 году:

Штрафы за несвоевременную сдачу отчетности в ПФР в 2018 году

Отправка отчетности в ПФР с нарушением установленных сроков грозит компании и ее руководителю штрафом.

За непредоставление отчета или опоздание начисляется штраф в размере 500 руб. за каждого работника, указанного в отчетности (ст.17 24-ФЗ). Обратите внимание, что в расчет берется не число дней просрочки, а численность персонала. Например, если опоздали с отправкой СЗВ-М, в котором указано 15 человек, то штраф составит 7500 руб. (15*500руб.).

Если организация отправляет на бумаге отчет, в котором указано 25 сотрудников и более, то штраф составит 1000 руб. (ст.17 24-ФЗ).

За невыдачу СЗВ-СТАЖ уволенному сотруднику организация выплатит штраф от 30000 руб. до 50000 руб., а ее руководитель – от 1000 до 5000 рублей (п.1 ст.5,27 КоАП РФ).

Всю отчетность за работников можно разделить на три категории:

- Отчетность в ИФНС (Налоговая служба);

- Отчетность в ПФР (Пенсионный фонд);

- Отчетность в ФСС (Фонд социального страхования).

Отчетность в ИФНС

Среднесписочная численность работников

По итогам каждого года все ИП и организации (независимо от выбранной системы налогообложения) обязаны подавать в ИФНС сведения о среднесписочной численности своих работников (СЧР).

При расчете среднесписочной численности довольно много нюансов. Так, например, в отчете не нужно учитывать внешних совместителей, а также сотрудников, работающих по договорам ГПХ (гражданско-правового характера).

Справка по форме 2-НДФЛ

Справка 2-НДФЛ составляется по каждому работнику и сдается в ИФНС по итогам года, в срок до 1 марта (новый срок с 2020 года). В ней необходимо отразить сведения по всем сделанным сотруднику выплатам, предоставленным налоговым вычетам и удержанным суммам подоходного налога .

Нередки случаи, когда справка 2-НДФЛ может понадобиться непосредственно и самому сотруднику, например, при оформлении кредита, устройстве на новую работу или подаче декларации 3-НДФЛ.

Расчет по форме 6-НДФЛ

Расчет 6-НДФЛ – еще один вид отчетности для работодателей. Его должны сдавать организации и ИП с работниками, начиная с 1 квартала 2016 года.

В отличие от справок 2-НДФЛ (оформление которых никто не отменял) форма 6-НДФЛ составляется не отдельно по каждому сотруднику, а по всей компании или ИП в целом.

Расчет по страховым взносам

Расчет по страховым взносам – это относительно новый вид отчетности для всех работодателей. По нему обязаны отчитываться все организации и ИП с работниками начиная с 1 квартала 2017 года.

Новый отчет включает в себя сведения обо всех уплаченных работодателем страховых взносах за своих сотрудников (кроме взносов на травматизм, данные по которым включаются в отчет 4-ФСС).

Отчетность в ПФР

Отчет по форме СЗВ-СТАЖ

Сведения о страховом стаже застрахованных лиц по форме СЗВ-СТАЖ – это новая форма отчетности в ПФР для работодателей. Ее необходимо сдавать за год.

Отчет по форме СЗВ-М

Отчет по форме СЗВ-М – это новая ежемесячная отчетность в ПФР для работодателей. Её необходимо сдавать начиная с апреля 2016 года (в том числе за сотрудников работающим по договорам ГПХ).

Отчетность в ФСС

По итогам каждого квартала все работодатели должны сдавать в фонд социального страхования отчет по форме 4-ФСС. На его основании фонд возмещает работодателю часть сумм страховых выплат сотруднику.

С 1 января 2017 года в указанный расчет включаются сведения только по травматизму и профзаболеваниям.

В 2020 году срок сдачи отчетности в ФСС зависит от её формы. 4-ФСС в электронной форме необходимо подавать не позднее 25-го числа месяца, следующего за отчетным кварталом, а расчет на бумажном носителе – не позднее 20 числа.

На обязательное пенсионное страхование. Работодатели обязаны предоставлять в территориальное подразделение Пенсионного фонда отчетность по страховым взносам на ОПС и сведения персонифицированного учета по каждому своему сотруднику.

За последние несколько лет порядок предоставления отчетностей в ПФР претерпел некоторые изменения. В том числе это связано с изменениями в пенсионной системе: с недавнего времени в нашей стране существуют два вида самостоятельных пенсий - и , которые ранее были частями трудовой.

В 2016 году была введена новая форма отчетности, которую можно подавать как в бумажном, так и в .

Как отчитываться в ПФР за работников?

За своих работников отчитываются все , которые платят нанятым гражданам заработную плату или другой вид вознаграждения за проделанную работу. Это касается и индивидуальных предпринимателей, у которых числится хотя бы один сотрудник. Для отчетности в Пенсионный фонд Российской Федерации работодатели должны быть зарегистрированы в системе ОПС .

Граждане, зарегистрированные как ИП, которые работают «на себя» и , данные сведения не предоставляют.

Существует несколько видов специально разработанных форм документов, по которым работодатели передают в Пенсионный фонд России. Также делать это необходимо в определенные сроки.

В какой форме необходимо предоставлять отчеты?

С 2014 года представлять отчеты за каждого из своих работников работодатель должен по единой форме отчетности . В сравнении с предоставлением отчетов в ПФР до 2014 года, единая форма имеет свои преимущества:

- сокращается объем отчетной информации;

- исключаются несоответствия между данными по страховым взносам, которые предоставляет страхователь, и данными по .

В единой форме отчетности содержится вся информация об уплате страховых взносов с 2014 года, при этом страховая и накопительная части пенсий не выделяются . Уплата взносов и задолженность по ним за период с 2010 года по 2013 год также имеется в данной форме.

В разделе два появился новый подраздел формы под номером четыре. В нем указываются данные об уплате страховых взносов по дополнительным тарифам, которые зависят от результатов проведения .

Данная оценка проводится с 2014 года один раз в пять лет . До этого периода учитываются результаты аттестации рабочих мест.

Также в единой форме не указывается сумма уплаченных взносов в индивидуальных сведениях.

Новая ежемесячная форма отчетности с 2019 года

В прошлом году Государственной думой РФ был принят Федеральный закон № 385 от 29 декабря 2015 года , который вступил в действие с 1 января 2016 года. В соответствии с ним приостанавливаются отдельные положения законодательных актов и вносятся определенные изменения.

С первого апреля 2016 года вступила в силу статьи 2 закона № 385-ФЗ, которая внесла свои коррективы в Федеральный закон № 27 от 01.04.1996 года . Согласно этой статье отчетными периодами, за которые плательщики должны предоставить в ПФР отчетность, признаются месяц, первый квартал, полугодие, девять месяцев и календарный год.

Таким образом, с 01.04.2016 года для страхователей действует новая ежемесячная форма отчетности в Пенсионный фонд. В соответствии с ней все работодатели за каждый месяц обязаны представлять отчетность о каждом своем работнике, в том числе и о лицах, с которыми заключен договор гражданско-правового характера. То есть кроме официально трудоустроенных работающих граждан в список должны быть включены работники, проходящие испытательный срок, находящиеся в декрете, работающие по совместительству и так далее. Также необходимо отмечать тех граждан, которые уволились или были уволены, но проработали какое-то время в течение отчетного месяца.

В данной новой отчетности должна содержаться следующая информация о застрахованном лице :

- (страховой номер индивидуального страхового счета);

- ФИО (полностью);

- ИНН (при наличии).

Порядок сдачи отчетности

Всем работодателям, а именно организациям и индивидуальным предпринимателям, у которых имеется хотя бы один работник, работающий по трудовому или гражданско-правовому договору, нужно в положенные сроки представлять в Пенсионный фонд РФ отчеты о страховых взносах , которые работодатели уплачивают за своих работников. Для этого разработаны специальные формы.

- Ежеквартальная отчетность по страховым взносам в ПФР и в ФФОМС сдается по форме РСВ-1.

- (адвокаты, нотариусы, ИП, не имеющие работников, и другие) освобождены от сдачи отчетности. Но главы крестьянских и фермерских хозяйств являются исключением, они обязаны отчитываться в ПФР по форме РСВ-2.

- Ежемесячная отчетность оформляется по каждому работнику по форме СЗВ-М.

Все формы отчетностей имеются в открытом доступе на официальном сайте Пенсионного фонда и являются бесплатными .

Передавать данные следует до установленных законодательством сроков, в противном случае к страхователям применяются штрафные санкции.

Сроки предоставления отчетности в ПФР

Каждый , у которого имеются рабочие места, обязан ежеквартально в течение года предоставлять единую отчетность в территориальные органы Пенсионного фонда России. Делать это необходимо не позднее 15 числа второго календарного месяца, следующего за отчетным периодом, если отчетность предоставляется в бумажном виде.

Если представление отчетности происходит в форме , то сделать это нужно не позднее 20 числа второго календарного месяца, следуемого за отчетным периодом. При этом, если численность работников более 25 человек, то электронный документ должен быть заверен электронно-цифровой подписью.

Так как в нашей стране существуют выходные и нерабочие праздничные дни, предусмотренные законодательством РФ, то последний день срока может выпадать именно на эту дату. В этом случае последним днем срока считается ближайший рабочий день , который следует за выходным или праздничным нерабочим днем.

Так в 2018 году последними датами сдачи отчетности в бумажном виде являются:

- 15 февраля;

- 15 мая;

- 15 августа;

- 15 ноября.

Подавать отчетность в электронной форме в 2018 году следует не позже:

- 20 февраля;

- 20 мая;

- 22 августа;

- 21 ноября.

Сведения по новой форме, которая действует с апреля 2016 года, необходимо передавать ежемесячно, не позднее 10 числа следующего месяца.

Парикмахер Зиновьева Елизавета Константиновна с недавнего времени стала индивидуальным предпринимателем. В торгово-развлекательном центре она арендует небольшую площадь, где имеется специальное оборудование, необходимое для предоставления парикмахерских услуг. В связи с большим количеством клиентов ИП Зиновьева в конце марта наняла пять человек на должность парикмахеров. Но в конце апреля по личным обстоятельствам один сотрудник уволился по собственному желанию без отработки.

Так как со всеми своими работниками у Елизаветы Константиновны заключен трудовой, либо гражданско-правовой договор, она обязана отчитываться перед Пенсионным фондом РФ:

- ежеквартально по форме РСВ-1;

- ежемесячно по форме СЗВ-М.

В отчете она должна указывать персональные данные всех работников, в том числе и тех, которые работают по совместительству, то есть четырех человек. Но так как один сотрудник отработал месяц и уволился в конце апреля, то в списке формы СЗВ-М за апрель он также должен быть указан. Другими словами, в ежемесячной отчетности, которую ИП Зиновьева предоставит в ПФР за апрель, должно быть обозначено 5 человек.

Штраф за несвоевременное предоставление данных

Статьей и Федерального закона № 212 от 24.07.2009 года предусмотрено взыскание средств со счетов плательщика в банках в случае неуплаты или неполной уплаты в установленный срок. При этом денежные средства снимаются со счетов страхователя в рублях РФ. Но если средств на рублевых счетах недостаточно, то снимают денежные единицы с валютных счетов плательщика. В этом случае взыскание производится в сумме, эквивалентной сумме платежа в рублях РФ, по курсу Центробанка Российской Федерации.

Если работодатель передаст сведения о работнике позже 10 числа, или данные о застрахованном лице будут неполными или недостоверными, то к страхователю будут применены финансовые санкции в размере 500 рублей за каждого сотрудника .

Таким образом, плательщик может быть оштрафован за:

- непредставление данных о работниках;

- несвоевременное предоставление отчетов в ПФР;

- сведения, в которых содержится ошибка (опечатка);

- предоставление неполных данных о работниках;

- недостоверные сведения.

Решение о взыскании передается плательщику в течение шести дней после дня его вынесения.

Заключение

Все организации без исключения и индивидуальные предприниматели, которые имеют как штат сотрудников, так и одного работника, обязаны ежемесячно уплачивать за них по определенным тарифам. В подтверждение этого страхователи отчитываются в Пенсионный фонд России, предоставляя отчеты. В обязательном порядке необходимо передать в ПФР отчетность по формам РСВ-1, которую нужно предоставлять один раз в квартал, и СЗВ-М, которую с апреля 2016 года необходимо отправлять в ПФР каждый месяц . В некоторых случаях могут потребоваться другие формы.

Сделать это можно в бумажном или в электронном виде , но обязательно до установленных сроков. Если в данные переданы позже, или в них содержится ошибка, то работодатели будут оштрафованы.

За предпринимателями и фирмами, нанимающими специалистов для выполнения работ, закреплена обязанность представлять в контролирующие инстанции сведения о перечисленных за сотрудников страховых взносах. Ежемесячная отчетность в ПФР с 2017 года сдается в обязательном порядке, в противном случае фискальные органы вправе наложить на фирму серьезные денежные штрафы и не засчитать специалистам стаж.

Какая информация содержится СЗВ-М и зачем она Фонду?

Форма «СЗВ-М» (официальное наименование – «Сведения о застрахованных лицах») действует с 1.04.16 г. Ее смысл и назначение – передать контролирующим структурам информацию о нанятых специалистах, за которых работодатель перечисляет во внебюджетные фонды страховые взносы.

Отчетность в ПФР нужна государственным чиновникам для того, чтобы отследить лиц, достигших пенсионного возраста, но продолжающих трудовую деятельность. Согласно действующему законодательству, на их пенсии не распространяется ежегодная индексация.

СЗВ-М включает данные на застрахованных лиц. Законодательство относит в эту категорий всех граждан, за которых перечисляются пенсионные взносы. Не важно, как они наняты: по ТК РФ или по ГК РФ. Не имеет значения, находятся ли они в трудоспособном или в пожилом возрасте.

Кому нужно готовить СЗВ-М для фискальных органов?

Отчет в ПФР в 2017 году ежемесячно следует сдавать всем без исключения организациям и ИП, использующим труд наемных специалистов. Не важно, как оформлены отношения: по трудовому контракту или в рамках Гражданского Кодекса.

Если у фирмы нет ни одного наемного сотрудника, кроме учредителя (так называемая «нулевка»), она вправе не готовить СЗВ-М. Это возможно, если одновременно соблюдаются три условия:

- организация не ведет реальной финансово-хозяйственной деятельности;

- за учредителем компании не закреплен оклад, и его работа не оплачивается;

- между учредителем и фирмой не заключено договора (ни трудового, ни по ГК РФ).

От обязанности сдавать отчетность в ПФР в 2017 освобождаются кооперативы и товарищества, если они не используют наемных труд, а председатель структуры, выбранный общим собранием, не подписал с ней контракт и не получает оклада за проделываемую работу.

Обязанность готовить помесячный СЗВ-М не теряется у фирмы, имеющей в штате сотрудников, но не начислявшей им заработную плату в отчетном периоде. Отчет должны готовить и те структуры, учредитель которых оформлен официально и получает оклад.

Несмотря на то что в наступающем году контроль и получение страховых взносов сделается зоной ответственности ФНС, ежемесячная отчетность в ПФР должна подаваться именно во внебюджетный Фонд, расположенный по месту юридического адреса организации-страхователя.

Для структур, имеющих обособленные подразделения (филиалы) место подачи отчетности зависит от наличия у них собственных балансов, лицевых счетов и расчета заработной платы.

Если все это имеется, «обособки» должны отчитываться в территориальное отделение Фонда по месту своего нахождения. Если нет, сведения подает головное подразделение структуры, где аккумулируются данные по филиалам. Оно обращается в «свое» отделение ПФР.

Способ и дедлайны подачи отчетной формы

Порядок сдачи отчетности в ПФР за 2017 год зависит от величины штата компании. Если в коммерческой структуре трудится не более 24 человек, контролирующие органы дают ей право выбора одного из двух способов предоставления СЗВ-М: на бумажном носителе (за подписью уполномоченных лиц) или электронно, через ТКС.

Если штат компании составляет 25 человек или более, она обязана подать СЗВ-М посредством сети интернет. Документы на бумажных носителях приниматься не будут.

Действующий дедлайн для представления готового документа в Фонд – 15-е число месяца, идущего за отчетным. Если эта дата – «красный» день календаря, срок сдвигается до первого рабочего числа.

Сроки представления отчета в ПФР в наступающем году систематизированы в таблице:

| Номер месяца, за который заполнен бланк | Крайняя дата подачи СЗВ-М |

| I | 15/02 |

| II | 15/03 |

| III | 17/04 |

| IV | 15/05 |

| V | 15/06 |

| VI | 17/07 |

| VII | 15/08 |

| VIII | 15/09 |

| IX | 16/10 |

| X | 15/11 |

| XI | 15/12 |

| XII | 15/01/17 |

Кого следует включать в СЗВ-М?

В структуре отчета должны присутствовать данные на всех специалистов, с которыми организация:

- заключила трудовые контракты;

- оформила договоры по ГК РФ;

- продолжает работу по ранее заключенным соглашениям (независимо от их типа);

- расторгла договоры в прошлом месяце (т.е. в ходе отчетного периода).

Важно: В СЗВ-М должны присутствовать сведения о сотрудницах, находящихся в отпуске по беременности и родам или по уходу за ребенком до 1,5 лет. В документ включаются данные о специалистах, ушедших в очередные оплачиваемые отпуска или взявших отгулы за свой счет.

Важно учитывать, что произошли небольшие изменения отчетности в ПФР в 2017 году. Теперь бухгалтер должен раскрывать в документе данные о гражданах, с которыми компания заключила договор авторского заказа или издательское соглашение, лицензионный договор о предоставлении в пользование произведений науки или искусства.

Важно не упустить ни одного сотрудника, за которого перечисляются взносы, в противном случае документ будет считаться составленным неверно.

Документ имеет регламентированную структуру, прописанную в Постановлении ПФР №83п от 2016 года. Согласно положениям этого нормативно-правового акта, отчет включает 4 обязательных к заполнению раздела. Рассмотрим их содержание более подробно.

- Раздел №1

Данные о компании-нанимателе. В этой части документа прописывается:

- сокращенное наименование организации (ИП);

- регистрационный номер в ПФР;

- ИНН и КПП (последний реквизит прописывают только компании, у ИП он отсутствует).

Информация из раздела дает необходимые сведения о страхователе, позволяющие его идентифицировать.

- Раздел №2

Обозначение периода, по данным которого заполняется СЗВ-М. Бухгалтеру следует прописать номер месяца (цифрами) и указать год.

- Раздел №3

Обозначение типа подготовленного отчета. Возможно три варианта:

- исходный – первоначальные данные, подаваемые в Фонд;

- дополняющий – бланк, вносящий поправки и коррективы в предоставленные ранее сведения;

- отменяющий – отчет, имеющий целью отменить неверную информацию, внесенную в предыдущую версию документа.

Бухгалтеру необходимо выбрать один вариант и прописать в специальном поле его код: «исх», «доп» или «отмн».

- Раздел №4

Включает сведения о застрахованных лицах, работающих в организации по договорам разных типов. Отчет в Пенсионный Фонд в 2017 содержит следующую информацию:

- ФИО гражданина (без сокращений);

- номер СНИЛС;

Наибольшее количество вопросов вызывает ИНН. Сегодня этот реквизит не признается обязательным, поэтому Фонд должен принять СЗВ-М без его указания. Однако, по оценкам специалистов, в ближайшем будущем он приобретет статус необходимого, поэтому уже сейчас следует инициировать его получение сотрудниками организации.

Данные о сотрудниках в отчете в ПФР за 2017 год оформляются в виде таблицы, где каждому специалисту отводится отдельная строка.

В нижней части отчета, под четырьмя заполненными разделами, ставится подпись руководителя организации (или иного уполномоченного лица) с расшифровкой и полным наименованием должности, дата и оттиск печати фирмы.

Выдача СЗВ-М трудоустроенным специалистам

Действующее законодательство (ст. 11 27-ФЗ) обязывает компанию-нанимателя выдавать сотрудникам копии ежемесячной отчетности на бланке СЗВ-М.

Если сотрудник завершает взаимоотношения с компанией, она обязана предоставить ему документ на руки:

- при выходе на пенсию – не позднее 10 календарных дней с момента получения заявления от работника;

- При увольнении – в последний трудовой день в компании или в ту дату, когда завершаются обязательства по договору подряда или соглашению иного типа.

Чтобы избежать проблем с контролирующими органами, компании следует позаботиться о сохранении доказательств получения СЗВ-М специалистом. Для этого форму обычно готовят в двух экземплярах. Один передается гражданину, второй остается в бухгалтерии (кадровом отделе) с его распиской «Получено такого-то числа».

Ответственность за непредставление СЗВ-М

Несвоевременная сдача отчетности в ПФР или ее неподготовка караются штрафными санкциями. В 2017 году штраф составляет 500 рублей на одного работника. Это небольшой удар для бюджета фирмы, если в ней трудится 1-2 специалиста. Однако для организации с персоналом в 50-100 человек сумма становится ощутимой: 500* 100 = 50 тыс. руб.

Аналогичные санкции могут быть наложены на компанию или ИП в случае предоставления недостоверной, заведомо ложной информации об оформленных работниках.

Сдача отчетности в ПФР в 2017 не ограничивается одним бланком. По сотрудникам, заканчивающим рабочую деятельность, подается СПВ-2. На его основании контролирующие структуры определяют размер пенсии специалиста. Назначение формы – отразить информацию о продолжительности стажа, наличии дополнительных льгот.

Отчет заполняется по унифицированному бланку, утвержденному ПФР в 2014 году (Постановление №237п). К нему обязательно прилагается опись, заполненная в формате АДВ-6-1. Готовый комплект документов направляется в Фонд на бумажном носителе или посредством сети интернет.

Основание для подготовки СПВ-2 – заявление наемного служащего, который принял решение уйти на заслуженный отдых. В документ вносятся данные:

- о сотрудниках, работавших в организации по трудовому контракту (срочному или бессрочному);

- о специалистах, находившихся с компанией в гражданско-правовых отношениях, если за них уплачивались страховые взносы.

Законодательство обязывает бухгалтера сдать готовый отчет ПФР в 2017 году в 10-дневный срок с момента получения письменного заявления от работника. Форма визируется директором фирмы, на ней ставится печать.

Отчет содержит следующие данные о застрахованном лице:

- ФИО, страховой номер;

- сведения о продолжительности работы за последние 3 месяца (отражается информация о квартале, в котором предположительно будет назначена пенсия);

- данные о перечисленных взносах в межотчетном периоде;

- сведения о выплатах по дополнительному тарифу (установлены законодательством для лиц из Списков 1 и 2 вредных и опасных условий труда).

Несвоевременная сдача отчетности в Пенсионный Фонд в 2017 году, заполненной по форме СПВ-2, не влечет применения штрафных санкций в отношении организации. Однако непредставление документа или допущенные в нем ошибки станут серьезной проблемой для уходящего на пенсию специалиста. Фонд может не зачесть последний стаж работы, что приведет к сокращению размера пенсионных выплат.

Что такое отчетность в ПФР в 2017 году по форме СЗВ-К?

Согласно положениям законодательства, СЗВ-К – это форма, содержащая информацию о трудовом стаже сотрудника, накопленном до 2002 года. Эти данные дублируются в других документах, подаваемых в Пенсионный Фонд, несмотря на это данный вид отчета до сих пор не отменен. В 2016 году нет ни одного нормативного документа, утверждающего порядок и периодичность его подготовки. Считается, что он подается по запросу.

Фома содержит следующую информацию о сотруднике: ФИО, дату рождения, место прописки на 31.12.2001 г. и информацию о его занятости на 01.01.2012 г.:

- место трудоустройства;

- должность, профессия;

- иные периоды, включаемые в стаж (например, отпуск по уходу за ребенком до полутора лет);

- трудовой стаж;

- условия, дающие законодательную возможность досрочно уйти на пенсию.

Для заполнения формы следует использовать данные из трудовой книжки сотрудника или иных документов, подтверждающих его стаж (трудовых договоров, справок, ведомостей на перечисление зарплаты и т.д.).

Срок, в который подается отчет в Пенсионный Фонд, определяет сам контролирующий орган, направивший в организацию запрос. Обычно он равен одному календарному месяцу.

Место представления СЗВ-К – территориальное отделение ПФР по району юридического адреса компании. Подать сведения можно на бумажном носителе (заверив печатью организации и подписями уполномоченных лиц) либо посредством электронного документооборота. При сдаче отчета лично его следует распечатать в двух экземплярах. Один остается в Фонде, второй – у организации.

Поквартальные отчеты в Пенсионный Фонд в 2017 году

С 2017 года получение и контроль страховых взносов перейдет в ведение Федеральной налоговой службы. Это означает, что фирмы и предприниматели будут представлять сведения по ним «свое» отделение ИФНС. Для систематизации квартальных данных предусмотрена новый формат – Единый расчет по взносам, который объединит пока действующие 4-ФСС, РСВ-1, РСВ-2 и РВ-3.

По новой форме подается отчетность в ПФР с 1 апреля 2017, т.е. в ней отражаются данные начиная с I квартала наступающего года. Для отражения информации за IV квартал 2016 используются прежние бланки. Обязанность готовить документ лежит на компаниях и индивидуальных предпринимателях, перечисляющих страховые взносы за себя и сотрудников, нанятых по трудовым и гражданско-правовым договорам, главах фермерских хозяйств.

Структура Единого расчета включает следующие позиции:

- титульный лист, содержащий данные о компании или ИП;

- сводную информацию о страховых обязательствах организации;

- расчет сумм взносов на медицинское, пенсионное и социальное страхование;

- расходы по оплате листков нетрудоспособности;

- расшифровка расходов, оплаченных из федерального бюджета;

- персонифицированный учет по нанятым специалистам.

Срок представления данной формы отчетности в ПФ РФ в 2017 – 30-е число месяца, идущего за отработанным кварталом. Если эта дата оказывается «красной» в календаре, дедлайн переходит на первый рабочий день за ней. Способ подачи сведений зависит от численности персонала хозяйствующего субъекта. Если в нем трудится не более 24 человек, можно принести документ в «свою» ИФНС на бумажном носителе (заверенный подписью директора и оттиском печати). Если штат более 25 человек, допускается только электронный способ передачи сведений.

Если бухгалтер в ходе дальнейшей работы обнаружит в квартальном Едином расчете ошибки и неточности, он должен представить в ИФНС уточненную форму. В ней содержатся разделы, претерпевшие изменения, и данные персонифицированного учета.

Новая отчетность в ПФР с 2017 года подробно рассмотрена в памятке, которую выпустила ФНС для бухгалтеров компаний и самозанятого населения. В ней подробно расписывается, куда и какие формы следует подавать, на какие реквизиты нужно уплачивать разные виды страховых взносов.

Какую отчетность нужно сдавать в ПФР в 2017 году? Какие действуют формы пенсионной отчетности и сроки сдачи? Списки отчетности представим ниже.

Отчетность в ПФР не отменили

С 2017 года единый расчет по страховым взносам, форма которого утверждена Приказом ФНС России от 10.10.2016 № ММВ-7-11/551, нужно представлять в налоговые инспекции. Впервые его нужно представить за 1 квартал 2017 года. Однако в 2017 году, по-прежнему, потребуется сдавать отчетность в территориальные подразделения ПФР. Ее не отменили. Однако состав пенсионных отчетов стал совсем другим.

Ежемесячная отчетность о застрахованных лицах

В 2017 году в органы ПФР по итогам каждого месяца необходимо представлять форму отчета СЗВ-М. Форма этого отчета утверждена Постановлением Правления ПФР от 01.02.2016 № 83п. По этой форме и нужно отчитываться перед ПФР с 2017 года.

Сведения по форме СЗВ-М в 2017 году на 25 и более человек отправляйте в ПФР в электронной форме с усиленной квалифицированной подписью. Если не соблюдать это правило, то с организации или ИП могут взыскать штраф в размере 500 рублей в отношении каждого застрахованного физлица. С должностного лица штраф может от 300 до 500 рублей.

При этом имейте в виду , что сдавать в ПФР отчеты по форме СЗВ-М в 2017 году нужно в новые сроки. Если прежде этот отчет сдавали не позднее 10 числа месяца, то с 2017 года времени стало больше. По итогам каждого месяца отчеты нужно сдавать не позднее 15 числа. « ».

Ежегодный отчет в ПФР о стаже

Не позднее 1 марта года, следующего за отчетным, страхователи обязаны сдавать в подразделения ПФР отчет о каждом работающем у него застрахованном лице (включая лиц, заключивших договоры гражданско-правового характера, на вознаграждения по которым в соответствии с законодательством РФ о налогах и сборах начисляются страховые взносы). Это новый отчет, обязанность по представлению которого появилась с 2017 года (п.2 ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ). Этот отчет называют «отчет о стаже». Однако его форма пока не утверждена.

Стоит заметить, что сведения, которые бухгалтерам потребуется отображать в отчете о стаже, перечислены в законодательстве. В годовом отчете нужно будет показывать:

- страховой номер индивидуального лицевого счета;

- фамилию, имя и отчество;

- дату приема на работу (для застрахованного лица, принятого на работу данным страхователем в течение отчетного периода) или дату заключения договора гражданско-правового характера, на вознаграждение по которому в соответствии с законодательством Российской Федерации начисляются страховые взносы;

- дату увольнения (для застрахованного лица, уволенного данным страхователем в течение отчетного периода) или дату прекращения договора гражданско-правового характера, на вознаграждение по которому в соответствии с законодательством Российской Федерации начисляются страховые взносы;

- периоды деятельности, включаемые в стаж на соответствующих видах работ, определяемый особыми условиями труда, работой в районах Крайнего Севера и приравненных к ним местностях;

- другие сведения, необходимые для правильного назначения страховой пенсии и накопительной пенсии;

- суммы пенсионных взносов, уплаченных за застрахованное лицо, являющееся субъектом системы досрочного негосударственного пенсионного обеспечения;

- периоды трудовой деятельности, включаемые в профессиональный стаж застрахованного лица, являющегося субъектом системы досрочного негосударственного пенсионного обеспечения;

- документы, подтверждающие право застрахованного лица на досрочное назначение страховой пенсии по старости.

Читайте также Прощение выданного работнику процентного займа: условия отсутствия страховых взносов

Впервые сдавать в ПФР годовой отчет о стаже нужно будет только в 2018 году (по итогам 2017 года). Его потребуется представить не позднее 1 марта 2018 года.

Отчет по дополнительным взносам

В некоторых случаях организации вправе уплачивать в ПФР дополнительные страховые взносы в соответствии с Федеральным законом от 30.04.2008 № 56-ФЗ «О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений». Это можно делать:

- если обязанность уплачивать дополнительные страховые взносв за счет средств организации установлена приказом или трудовым (коллективным) договором;

- если работник подал заявление об удержании из его выплат и уплате дополнительных страховых взносов.

По каждой платежке на перечисление дополнительных страховых взносов требуется сформировать отдельный реестр (форма ДСВ-3) работников, за которых были перечислены дополнительные взносы (ч. 4 ст. 9 Федерального закона от 30.04.2008 № 56-ФЗ).

Сформированные реестры в 2017 году нужно сдавать в территориальные подразделения ПФР не позднее 20 календарных дней со дня окончания квартала, в котором уплачены ДСВ (ч. 5, 6, 7 ст. 9 Федерального закона от 30.04.2008 № 56-ФЗ). Соответственно, если дополнительные взносы перечислялись, допустим, в первом квартале 2017 года, то отчитаться по ним нужно не позднее 20 апреля 2017 года. Форма реестра ДСВ-3 на 2017 года утверждена Постановлением Правления ПФР 09.06.2016 № 482п.

Уточненные РСВ-1 за периоды до 2017 года

В 2017 году уточненные расчеты РСВ-1 за периоды, истекшие до 1 января 2017 года, следует сдавать в ПФР по прежним формам РСВ-1. То есть если, к примеру, если в январе 2017 года организация решит уточнить РСВ-1 за 2016 год, то уточненный расчет нужно подавать в подразделение ПФР по форме РСВ-1, утвержденной Постановлением Правления ПФР от 16.01.2014 № 2п. Скорректированную информацию за прошлые периоды органы ПФР передадут налоговикам самостоятельно (ст. 23 Федерального закона от 03.07.2016 № 250-ФЗ). Сами налоговики принимать «уточненки» за периоды до 2017 года не будут.

Стоит ли переходить в негосударственный пенсионный фонд Пенсия переход в негосударственный пенсионный фонд

Счет 98 в 1с 8.3. Доходы будущих периодов: порядок учета и отражения в отчетности. Пример. Учет доходов будущих периодов в связи с договором аренды

Рынки ценных бумаг гипотезы об эффективности рынка Современная трактовка эффективности рынка

Презентация на тему роль государства в экономике

Экономические издержки безработицы Экономические издержки безработицы