Документ получен до 25 числа месяца, следующего за истекшим кварталом

Основные условиям для вычета входного НДС следующие:

- товар (работа, услуга, имущественные права) приняты к учету на основании первичных документов;

- товар (работа, услуга, имущественные права) предназначены для использования в деятельности, облагаемой НДС;

- от поставщика получен соответствующий счет-фактура.

С 1 января 2015 года при получении счета-фактуры после окончания квартала, но до наступления срока сдачи декларации за данный период (т.е. до 25 числа следующего месяца), покупатель вправе заявить налоговый вычет НДС за период принятия товаров (работ, услуг, имущественных прав) к учету (абз. 2 п. 1.1 ст. 172 НК РФ, письмо Минфина России от 02.02.2016 N 03-07-11/4712).

Например, если товар принят к учету 20 марта, а счет-фактура продавца получен только 20 апреля, то покупатель вправе заявить НДС к вычету в декларации за 1 квартал.

Документ получен после сдачи декларации за истекший квартал

В данном случае налогоплательщик вправе воспользоваться абз. 1 п. 1.1 ст. 172 НК РФ и заявить налоговый вычет по приобретенным товарам (работам, услугам, имущественным правам) в любом из кварталов в пределах трех лет после принятия их на учет.

Однако, по мнению Минфина и ФНС, такое право у налогоплательщика возникает только при приобретении товаров (в т.ч. импортных), работ, услуг или имущественных прав, то есть в отношении вычетов, установленных п. 2 ст. 171 НК РФ. А к вычетам НДС, по которым установлен особый порядок заявления, положения п. 1.1 ст. 172 НК РФ не применяются.

Например, нельзя самостоятельно выбирать период для налогового вычета в следующих случаях (письмо ФНС России от 13.04.2016 N СД-4-3/6497@, письма Минфина России от 26.04.2016 N 03-07-08/24230, от 09.04.2015 N 03-07-11/20290, от 21.07.2015 N 03-07-11/41908, от 09.10.2015 N 03-07-11/57833):

- при получении в качестве вклада (взноса) в уставный (складочный) капитал (фонд) имущества, НМА и имущественных прав, НДС при передаче которых восстановил акционер (участник, пайщик) (п. 11 ст. 171 НК РФ);

- по НДС, уплаченному покупателем - налоговым агентом (п. 3 ст. 171 НК РФ);

- по НДС, исчисленному продавцом с полученных авансов в счет предстоящих поставок товаров (работ, услуг, имущественных прав) (п. 8 ст. 171, п. 6 ст. 172 НК РФ);

- по НДС, предъявленному покупателю при перечислении им авансов продавцу в счет предстоящих поставок товаров, (работ, услуг, имущественных прав) (п. 12 ст. 171 НК РФ);

- по НДС, уплаченному продавцом в бюджет с полученных авансов в случае изменения условий либо расторжения соответствующего договора и возврата сумм авансовых платежей (п. 5 ст. 171 НК РФ).

- при экспорте товаров и по работам, услугам, реализация которых облагается налогом по ставке 0% (п. 3 ст. 172 НК РФ).

Таким образом, если запоздал счет-фактура, например, по уплаченным продавцу авансам, правило о трехлетнем периоде вычета НДС не применяется. В данном случае нужно сдать уточненную декларацию за прошлый период.

Правило пункта 1 статьи 54 НК РФ об исправлении в текущем периоде ошибок, повлекших в прошлом переплату налога, при неправильном исчислении НДС не применяется. НДС-ошибки (искажения) исправляются только в периоде их совершения (письмо Минфина от 25.08.2010 N 03-07-11/363).

Запоздал первичный документ

Порядок признания расходов для целей налогообложения прибыли отличается от порядка налоговых вычетов НДС, поэтому с налоговыми расходами ситуация иная.

Товарная накладная

Для целей налогообложения себестоимость товаров признается в расходах при их реализации на сторону покупателю (пп. 3 п. 1 ст. 268 НК РФ). По сырью и материалам, приходящимся на произведенную продукцию, расход признается на дату передачи в производство сырья и материалов (п. 2 ст. 272 НК РФ).

То есть дата признания расхода при списании стоимости товаров или материалов в производство не привязана к дате поступления первичного документа от поставщика. Поэтому, если товар не продан, а лежит на складе, налоговая база по налогу на прибыль из-за запоздавшей накладной не искажается. Даже если накладные поступят в следующем периоде, к корректировке налогового учета и подаче уточненной декларации по налогу на прибыль это не приведет.

Однако, в данном случае важно отразить фактически поступившие ТМЦ своевременно, поскольку искажаются данные бухгалтерского учета и строчки бухгалтерской отчетности (промежуточной или годовой). ТМЦ, поступившие без документов поставщика, признаются в бухучете неотфактурованными поставками (п. 36 Методических указаний по бухгалтерскому учету МПЗ, утв. Приказом Минфина РФ от 28.12.2001 N 119н). Поступившие ТМЦ по неотфактурованным поставкам покупатель оформляет самостоятельно соответствующим первичным документом.

Например, можно использовать акт по форме N ТОРГ-4, доработав его необходимыми реквизитами. Акт оформляется в двух экземплярах. Один необходим покупателю для оприходования поступившего без документов поставщика товара, второй экземпляр акта направляется поставщику.

Длящиеся услуги (работы)

По длящимся услугам Минфин и ФНС разъясняют: если первичный учетный документ, подтверждающий факт оказания длящихся услуг за истекший месяц, составлен непосредственно после окончания месяца, в котором имела место хозяйственная операция, в течение разумного срока, но до даты представления декларации (до 28 числа), расходы по таким первичным документам, следует учитывать в том отчетном периоде, к которому они относятся, о чем должно быть указано в документе (письмо ФНС России от 21.08.2015 N ГД-4-3/14815@, письмо Минфина РФ от 28.04.2016 № 03-03-06/1/24705).

Например, если организация получила акт за услуги интернет в марте, но датированный 1 апреля, то данные расходы учитываются при определении налоговой базы за 1 квартал.

Однако, НК РФ устанавливает три варианта признания при налогообложении расходов по длящимся внереализационным и прочим расходам (например, арендные (лизинговые) платежи, коммунальные и интернет услуги и иные подобные расходы) (пп. 3 п. 7 ст. 272 НК РФ):

- дата расчетов в соответствии с условиями заключенных договоров;

- дата предъявления налогоплательщику документов, служащих основанием для произведения расчетов;

- последнее число отчетного (налогового) периода.

При этом под датой предъявления налогоплательщику документов, служащих основанием для произведения расчетов, следует понимать дату составления указанных документов (письмо Минфина России от 03.11.2015 N 03-03-06/1/63478).

Один из вариантов нужно закрепить в учетной политике для целей налогообложения.

Таким образом, по длящимся расходам не нужно ждать запоздавший документ от продавца, достаточно закрепить в учетной политике используемый вариант признания расходов, например, последнее число отчетного периода или дату расчетов согласно договору.

Работы (услуги) производственного характера

Датой осуществления материальных расходов (работы и услуг производственного характера, выполняемые сторонними организациями или ИП) признается дата подписания акта приемки-передачи покупателем (пп. 6 п. 1 ст. 254, п. 2 ст. 272 НК РФ, письмо Минфина России от 03.11.2015 N 03-03-06/1/63478). Таким образом, если с опозданием получен акт на работы (услуги), относящиеся к материальным расходам, то компания вправе признать расходы на дату подписания ее руководителем данного акта.

Однако возможна ситуация, когда бухгалтерией с опозданием получен акт, подписанный обеими сторонами, и там указана дата прошлого периода.

Пунктом 1 статьи 54 НК РФ определены два случая, разрешающих перерасчет налоговой базы и суммы налога на прибыль текущего периода с учетом выявленных ошибок прошлых отчетных (налоговых) периодов:

- если невозможно определить период совершения ошибок (искажений);

- если допущенные ошибки (искажения) привели к переплате налога за прошедший период.

С 2015 года для отражения корректировки налоговой базы текущего периода на ошибки прошлых периодов в приложении № 2 к листу 02 декларации по налогу на прибыль предусмотрена отдельная строка 400.

При этом Минфин разъяснил случаи, когда налогоплательщик не вправе исправить в текущем периоде «прошлогоднюю» ошибку, повлекшую переплату налога, а все равно должен сдать уточненку:

- если ошибка в расчете налоговой базы по налогу на прибыль допущена в "нулевой" или "убыточной" декларации (письмо Минфина от 07.05.2010 N 03-02-07/1-225);

- если в текущем периоде, когда выявлена ошибка, получен убыток (письмо Минфина от 13.04.2016 N 03-03-06/2/21034);

Как норма пункта 1 статьи 54 НК РФ может быть применима к неучтенным расходам из-за получения первичных документов в поздних периодах?

По мнению Минфина (письмо от 13.04.2016 N 03-03-06/2/21034) неотражение в целях налогообложения прибыли расходов, возникших в прошлых налоговых периодах, но выявленных в текущем отчетном (налоговом) периоде в результате получения первичных документов, является искажением налоговой базы предыдущего налогового периода, следовательно, на указанные операции распространяются положения статьи 54 НК РФ. То есть данные расходы можно учесть в текущем налоговом периоде их обнаружения.

Однако, по нашему мнению, для этого необходимы веские причины. Например, есть почтовые документы, подтверждающие получение документов после сдачи отчетности или документально подтверждена их потеря при пересылке и повторная отправка, или документы были утеряны курьером и об этом составлен соответствующий акт. Поэтому не рекомендуется без причины «искусственно» переносить расходы на другие периоды, дабы не показывать в декларации убытки.

В отличие от вычетов НДС, когда НК РФ прямо закреплено право на вычет в течение 3х лет после принятия к учету товаров (работ, услуг), для целей признания расходов по налогу на прибыль, такой порядок не допустим. В НК РФ закреплены даты признания расходов и менять их по своему желанию налогоплательщик не вправе.

Есть прецеденты, когда налогоплательщик, убрав расходы, к примеру, из налоговой базы 2012 года признает их в 2013 году, а в 2016 году приходит выездная проверка и из проверяемого периода 2013 года данные расходы исключает. Но и в 2012 году ИФНС расходы не признает, поскольку период проверки устанавливается согласно пункту 4 статьи 89 - три года, предшествующих году проверки (т.е. 2013 - 2015г.).

Например, в Постановлении АС Восточно-Сибирского округа от 08.04.2016 г. № Ф02-1542/2016 рассмотрен спор налогоплательщика и инспекции по расходам, относящимся к 2011 году, но признанным в 2012 году. Указанные расходы были исключены налоговиками из налоговой базы 2012 года. Суды трех инстанций, включая кассацию, установили, что проверка проводилась за 2012 год, и 2011 год не входил в проверяемый период, поэтому инспекция по результатам проверки не устанавливала налоговые обязательства по налогу на прибыль за 2011 год.

Таким образом, при признании налоговых расходов и налоговых вычетов по опоздавшим документам действуют разные правила. При признании расходов в целях налогообложения прибыли налогоплательщик ограничен датами признания расходов, установленными НК РФ, но в некоторых случаях вправе воспользоваться нормой статьи 54 НК РФ и признать «прошлые» расходы в текущем периоде. Тогда как вычет НДС в большинстве случаев можно заявить в любом квартале в пределах 3х лет, но к НДС-ошибкам нормы статьи 54 НК РФ не применяются.

Аудиторы, налоговые консультанты и юристы компании «Правовест Аудит», входящей в Wiseadvice Consulting Group, всегда готовы оказать вам практическую помощь в самых сложных и нестандартных ситуациях.

Уточнённая декларация по НДС это документ, который подаётся налоговикам в случае, если налогоплательщик допустил ошибку в расчётах по налогу.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Законодательство предусматривает подачу уточнённых деклараций по всем налогам, включая НДС. Делать это нужно по правилам.

Законные основания

В этой статье сказано, что обязанностью налогоплательщика является подача уточнённой декларации в случае обнаружения ошибок в расчётах за прошлый или текущий налоговый периоды.

Уточнённая декларация по НДС подаётся в тот же налоговый орган, что и обычная декларация.

В такой декларации должны быть только корректировочные данные по НДС, предыдущих расчётов быть не должно.

Какие могут быть причины

Как уже упоминалось, причиной подачи корректировочной декларации может быть ошибки в расчётах бухгалтера.

Некоторые бухгалтера подают «уточнёнку», если налог был доначислен или уменьшен в ходе налоговой проверки.

Делать этого не нужно. В п. 1 ст. 81 НК РФ чётко сказано, что подавать корректировочную декларацию нужно, если ошибка была обнаружена самостоятельно.

Результаты проверки фиксируются в материалах, которые остаются у налоговиков. Они самостоятельно отражают уточнённые данные в карточке лицевого счёта налогоплательщика.

Если налогоплательщик подаст уточнённую декларацию, это будет двойное отражение одних и тех же показателей.

Другие документы, запрашиваемые налоговыми органами

Не только корректировочную декларацию необходимо представлять в налоговый орган.

Налоговики потребуют также сопроводительное письмо, в котором обязательно должно быть указано:

- Налог, по которому подаётся «уточнёнка». В данном случае, необходимо указать НДС.

- Отчётный и налоговый период, по которым произошёл перерасчёт.

- Причины подачи такой декларации.

- Показатели, которые поменялись. Необходимо указывать только новые значения.

- Строки декларации, которые подлежали исправлению.

- Реквизиты платёжных документов, по которым были перечислены недостающие суммы по налогу.

- Подпись либо руководителя, либо главного бухгалтера, если он имеет такие полномочия.

Также необходимо подложить копию , которая подтверждает, что налогоплательщик оплатил налог и пени.

При камеральной проверке налоговики могут затребовать и первичные документы, по которым была выявлена ошибка.

Порядок подачи уточненной декларации по НДС

Порядок подачи уточнённой декларации по НДС указан в ст. 81 НК РФ.

Она подаётся, когда:

- сумма пересчитанного налога меньше того значения, которое указано в уже поданной декларации;

- пересчитанная сумма по НДС больше той, которая указана в уже сданной декларации.

С уменьшенной суммой к уплате

Если налогоплательщик подаёт декларацию по НДС к уменьшению уплаченной суммы налога, то сразу же последует камеральная проверка. Если давно не проводилась выездная проверка, то может иметь место и она.

Если в ходе проверки налоговиками будет подтверждён факт уменьшения НДС, то на лицевом счёте налогоплательщика образуется переплата.

Её можно вернуть на расчётный счёт налогоплательщика, или «пустить» во взаимозачёт по НДС или другим налогам.

В любом случае, налогоплательщику нужно будет писать заявление на имя руководителя налоговой инспекции либо о , либо о .

Требуется доплата НДС

Если необходимо подать «уточнёнку» по НДС при увеличении налога, и доплатить налог, то сначала нужно уплатить сумму недоплаты, а потом сдавать декларацию.

Такой порядок действий необходим, чтобы налоговики не «накрутили» налогоплательщику штраф за несвоевременную неуплату налога.

Если налогоплательщик видит, что сумма доплаты дошла до получателя, сдать декларацию он может в этот же день. Но, как правило, сдавать нужно на следующий рабочий день.

Нередко налоговики накладывают и штраф по . Для более понятного восприятия можно ознакомиться с к данной статье.

Однако если налогоплательщик «успел» оплатить и штраф и пени до проведения камеральной проверки, штраф можно будет оспорить в суде. Если же не успел – штраф нужно уплатить как можно быстрее.

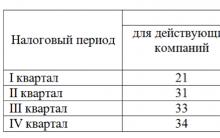

Когда подается корректировка (сроки подачи)

В зависимости от того, когда была обнаружена ошибка в расчётах, зависит и срок подачи уточнённой налоговой декларации по НДС.

Если налогоплательщик обнаружил ошибку за текущий налоговый период, то он должен как можно быстрее подать «уточнёнку».

Если уточнённая декларация подаётся до истечения срока подачи декларации по НДС за текущий налоговый период, то налоговики «засчитывают» именно корректировочную декларацию. Только ошибка должна быть за этот же налоговый период.

Если же налогоплательщик подаёт уточнённую декларацию после истечения сроки сдачи декларации по НДС, но раньше срока его платы, то налоговики не наложат на него ни штраф, ни пени.

Дело в том, что налогоплательщик «исправился» раньше, чем налоговые инспекторы обнаружили ошибку.

Если же налогоплательщик подаёт «уточнёнку», когда все сроки уже прошли, он подлежит ответственности по ст. 122 – за несвоевременную уплату налога.

Однако в п. 4 ст. 81 НК РФ перечислены случаи, когда налогоплательщик может избежать ответственности за налоговое правонарушение.

Это такие случаи, как:

- если налогоплательщик обнаружил ошибку и оплатил недоимку с пенями раньше, чем этот факт был обнаружен налоговиками;

- если после подачи уточнённой декларации, была проведена выездная или камеральная проверка, в ходе которой налоговики не обнаружили той ошибки, которую указывает налогоплательщик.

Сдавать корректировочную декларацию нужно в тот же срок, который предусмотрен для подачи декларации в этом налоговом периоде – до 20 числа месяца, который следует за окончанием налогового периода, то есть квартала.

Судебная практика

Судебная практика по подаче уточнённой декларации по НДС неоднозначна. В некоторых случаях, суды поддерживают налоговиков, а в некоторых – и предпринимателей.

Если налоговики выписывают штраф по уточнённой декларации по НДС за неуплаченную вовремя сумму налога, то налогоплательщик может оспорить это решение в суде в случае, если оплата налога и пени произошла раньше, чем налоговики узнали об этом.

Если налогоплательщик не уплатил пени, это не является налоговым правонарушением. Такого мнения придерживаются практически все суды. Однако некоторые суды признают правомерным наложение штрафа за неуплату пеней.

Ведь они являются неотъемлемой частью освобождения налогоплательщика от ответственности по ст. 122 НК РФ.

Также суды однозначно находятся на стороне бизнеса, если по одной и той же уточнённой декларации налоговики проводят несколько камеральных проверок.

Исключением из правил является предоставление нескольких деклараций подряд с пометкой «уточнённая» по одному и тому же налогу, за один и тот же налоговый период.

Заполнение уточненной декларации

Подавать уточнённую декларацию нужно в том же налоговом периоде, в котором и была обнаружена ошибка.

Кроме того, есть некоторые правила, которые необходимо соблюдать при подаче корректировочной декларации. Как заполнить корректировочную декларацию?

Бланк уточнённой декларации выглядит точно так же, как бланк исходной декларации. На титульном листе, в строке «номер корректировки» необходимо поставить цифру «1».

Это означает, что налогоплательщик подаётся уточнённую декларацию в первый раз. Если таких деклараций будет больше, то соответственно на каждой нужно ставить порядковый номер корректировки.

В уточнённой декларации нужно указывать уже правильные значения, старые показывать не нужно.

К декларации необходимо приложить сопроводительное письмо и копию платёжного документа, который подтверждает доплату налога (если причина корректировки была именно в этом) и пени по нему.

Какие могут быть вопросы

Если бухгалтер впервые подаёт уточнённую декларацию, у него могут возникнуть некоторые вопросы.

Если подается до истечения срока сдачи

Если уточнённая декларация подаётся до истечения подачи декларации за текущий период, то это не считается налоговым правонарушением.

Это означает, что налогоплательщик выявил ошибку до того как её обнаружили налоговые инспекторы. Об этом говорится в ст. 81 НК РФ.

Чем грозит подача корректировки декларации (последствия)?

Подача уточнённой декларации не может обойтись без последствий для налогоплательщика. «Минимальные» последствия – это камеральная проверка.

Если налогоплательщик обнаружил ошибку в расчётах, что привело к завышению налоговой базы, налоговики могут назначить и выездную проверку, особенно если она давно не проводилась.

Если подаётся корректирующая декларация к увеличению, то налоговики проведут только камеральную проверку.

Если «уточненка» сдается в период камеральной проверки?

Если налогоплательщик предоставляет в налоговую инспекцию уточнённую декларацию, когда камеральная проверка исходной декларации ещё не завершена и акт по не составлен (либо ещё не вручён налогоплательщику), то это может привести к определённым последствиям.

В этом случае, налоговики прервут камеральную проверку исходной декларации, и начнут проверять уточнённую.

Однако такая ситуация невозможна для НДС. В этом случае, налоговики обязаны завершить исходную проверку, выдать акт налогоплательщику, и только после этого начинать камеральную проверку уточнённой декларации.

Видео: санкции по фактам, приведшим к необходимости подачи уточненной декларации

Согласно пункту 1.1 статьи 172 НК РФ налоговые вычеты могут быть заявлены в налоговых периодах в пределах трех лет после принятия на учет приобретенных налогоплательщиком на территории РФ товаров (работ, услуг), имущественных прав или ввезенных импортных товаров.

Однако, по мнению Минфина и ФНС, такое право у налогоплательщика возникает только при приобретении товаров (работ, услуг или имущественных прав), то есть в отношении вычетов, установленных пунктом 2 статьи 171 НК РФ. А к вычетам НДС, по которым установлен особый порядок заявления, положения о трехлетнем праве на вычет не применяются.

Например, чиновники против самостоятельного выбора периода для налогового вычета в следующих случаях (письма Минфина России от 17.11.2016 № 03-07-08/67622, от 26.04.2016 № 03-07-08/24230, от 09.04.2015 № 03-07-11/20290, от 21.07.2015 № 03-07-11/41908, от 09.10.2015 № 03-07-11/57833, письмо ФНС России от 09.01.2017г. № СД-4-3/2@):

- при получении имущества в качестве вклада в уставный капитал (п. 11 ст. 171 НК РФ);

- по НДС, уплаченному налоговым агентом (п. 3 ст. 171 НК РФ);

- по НДС, исчисленному продавцом с полученных авансов в счет предстоящих поставок товаров (работ, услуг, имущественных прав) (п. 8 ст. 171, п. 6 ст. 172 НК РФ);

- по НДС, предъявленному покупателю при перечислении им авансов продавцу в счет предстоящих поставок товаров, (работ, услуг, имущественных прав) (п. 12 ст. 171 НК РФ);

- по НДС, уплаченному продавцом в бюджет с полученных авансов при изменении условий либо расторжении договора и возврата авансов (п. 5 ст. 171 НК РФ).

- по командировочным расходам (п. 7 ст. 171 НК РФ).

Контролеры считают, что указанные вычеты заявляются только в квартале, когда на это возникает соответствующее право. То есть, соблюдены условия статей 171, 172 НК РФ.

Правило пункта 1 статьи 54 НК РФ об исправлении в текущем периоде ошибок, повлекших в прошлом переплату налога, при неправильном исчислении НДС не применяется. НДС-ошибки (искажения) исправляются только в периоде их совершения (письмо Минфина от 25.08.2010 № 03-07-11/363). Поэтому, если, к примеру, вы забыли в периоде отгрузки принять к вычету НДС по полученному авансу, необходимо сдать уточненку, а не заявлять вычет в текущем периоде. Так разъясняет Минфин.

Кроме того, разрешается частичный перенос вычетов на разные налоговые периоды. Но опять же, не по всем операциям. Если речь идет об основных средствах, оборудовании к установке и (или) нематериальных активах, то НДС можно заявить к вычету только в полном объеме.

Это следует из пункта 1 статьи 172 НК РФ, где сказано, что вычеты сумм налога, предъявленных продавцами налогоплательщику при приобретении либо уплаченных при ввозе на территорию РФ основных средств, оборудования к установке, и (или) НМА производятся в полном объеме после их принятия на учет. Смотрите по данному вопросу письмо Минфина России от 09.04.2015 N 03-07-11/20293. Перенос вычета в пределах 3х лет возможен, но только целиком.

Как считать 3 года для вычета НДС?

В силу пункта 2 статьи 173 НК РФ налоговая декларация, в которой заявлен вычет, должна быть подана не позднее трех лет после окончания соответствующего налогового периода (то есть квартала, в котором возникло право на вычет). Одним из важных моментов при применении вычета по НДС является определение начального периода течения трехгодичного срока для его предъявления.

В Определении Конституционного Суда РФ от 24.03.2015 № 540-О сделан вывод, что трехлетний срок, установленный пунктом 2 статьи 173 НК РФ, является пресекательным, он не продлевается на срок для подачи декларации в налоговые органы.

Например, если 25 июля компания подаст в ИФНС декларацию по НДС за 2 квартал 2017 года, в которой заявит налоговый вычет на основании счетов-фактур, относящихся к 2 кварталу 2014 года, то трехгодичный срок будет пропущен. В данной ситуации он начинает течь с 1 июля 2014 года и заканчивается 30 июня 2017 года. Поэтому налоговый вычет может быть заявлен в декларации, представленной не позднее 30.06.2017г.

Аналогичная позиция содержится в письме ФНС России от 09.07.2014 № ГД-4-3/13341@. Минфин в письме от 15.07.2015 № 03-07-08/40745 при решении данного вопроса рекомендовал руководствоваться Определением № 540-О.

Вместе с тем, как неоднократно указывал Конституционный Суд, возмещение НДС возможно и за пределами трехлетнего срока, если использованию права налогоплательщика в течение этого срока препятствовали уважительные причины. Связанные, в частности, сневыполнением налоговым органом возложенных на него обязанностей или с невозможностью получить возмещение несмотря на своевременно предпринятые действия со стороны налогоплательщика, и т.п.

Применяется ли трехлетнее ограничение, если НДС с аванса исчислен более трех лет назад, а отгрузка произведена только сейчас?

В целях пункта 2 статьи 173 НК РФ соответствующим налоговым периодом является период времени, в котором у налогоплательщика возникло право на отражение в налоговой декларации по НДС суммы налоговых вычетов.

В анализируемом случае налоговый вычет представляет собой НДС, ранее уплаченный с аванса. Поэтому до отгрузки товаров, в счет которых получен аванс, налогоплательщик этот вычет заявить не вправе (п. 6 ст. 172 НК РФ). Учитывая, что право на вычет в анализируемой ситуации возникает у организации только при отгрузке товаров, трехлетний срок для вычета не пропущен.

Применяется ли трехлетнее ограничение при экспортных вычетах?

В письме ФНС России от 13.04.2016 г. № СД-4-3/6497@ сформирована позиция по применению пункта 1.1. статьи 172 НК РФ в случае экспорта товаров. Президиум ВАС РФ в Постановлении от 19.05.2009 г. № 17473/08 пришел к выводу, что по правилам НК РФ понятие «налоговый период» связано не с моментом, в котором применяются налоговые вычеты, а с моментом, за который определяется налоговая база для целей уплаты НДС по операциям реализации.

Таким образом, суммы НДС, предъявленные при приобретении товаров (работ, услуг), использованных в экспортных операциях, экспортер вправе заявить к вычету на момент определения налоговой базы, за исключением случаев, когда налоговая декларация подана налогоплательщиком по истечении трех лет после окончания соответствующего налогового периода. Положения пункта 1.1 статьи 172 НК РФ о вычете НДС в течение трех лет после принятия товаров на учет на экспортный вычет не влияют.

Указанное относится к вычетам по товарам (работам, услугам), принятым к учету до 1 июля 2016 года, или относящихся к сырьевому экспорту. Поскольку с 1 июля 2016 года вычет НДС по товарам (работам, услугам), относящимся к несырьевому экспорту, принимается на общих основаниях и 3 года считаются по общему правилу.

Счет-фактура выставлен с опозданием

Еще в начале 2016 года Минфин России разъяснил, что счета-фактуры, выставленные продавцом с нарушением пятидневного срока, предусмотренного пунктом 3 статьи 168 НК РФ, не основание для отказа в налоговом вычете покупателю (письмо от 25.01.2016 № 03-07-11/2722).

Однако, если товары приняты к учету в январе 2017 года, а счет-фактура выставлен только июнем, то принять НДС к вычету можно, начиная со 2 квартала. Поскольку в периоде поступления товара счет-фактура еще не был выставлен продавцом, а, следовательно, отсутствовал у покупателя.

Трехгодичный срок для вычета НДС отсчитывается с даты принятия товаров к учету, а не с даты выставления счета-фактуры.

Счет-фактура выставлен в срок, а получен с опозданием

С 1 января 2015 года в силу пункта 1.1 статьи 172 НК РФ при получении счета-фактуры после окончания квартала, но до наступления срока сдачи декларации (до 25 числа следующего месяца), покупатель вправе заявить налоговый вычет НДС за период принятия товаров (работ, услуг, имущественных прав) к учету. Например, товар принят к учету 30 июня, а счет-фактура получен только 15 июля. Покупатель вправе заявить НДС к вычету в декларации за 2 квартал, а также в любой декларации в течение 3х лет, о чем говорилось выше.

Если товар принят к учету 30 июня, счет-фактура выставлен 5 июля, а получен 25 июля, то покупатель также вправе заявить НДС к вычету в декларации за 2 квартал, а также в любой декларации в течение 3х лет.

Но как поступить, если с опозданием получен счет-фактура, например, на аванс? Ведь чиновники разъясняют, что в этом случае нельзя самостоятельно выбирать налоговый период для вычета. В данной ситуации следует руководствоваться общими правилами вычетов НДС, в силу которых в отсутствие счета-фактуры вычет невозможен. Поэтому, если вы уже сдали налоговую декларацию и получили авансовый счет-фактуру датированный прошлым периодом, дату получения подтвердит почтовый штемпель с датой на конверте и журнал входящей корреспонденции.

Право на вычет возникнет в периоде поступления такого счета-фактуры при соблюдении иных условий. Регламент регистрации опоздавших счетов-фактур целесообразно закрепить в учетной политике.

Корректировочный или исправленный счет-фактура?

Согласно пункту 3 статьи 168 НК РФ при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены и (или) уточнения количества (объема) отгруженных товаров (работ, услуг) продавец выставляет покупателю корректировочный счет-фактуру. Это необходимо сделать не позднее 5-ти календарных дней, считая со дня составления документов, указанных в пункте 10 статьи 172 НК РФ.

К таковым относятся: договор, соглашение, иной первичный документ, подтверждающий согласие (факт уведомления) покупателя на изменение стоимости из-за корректировки цены и (или) количества (объема) отгруженных товаров (работ, услуг).

То есть, для выставления корректировочного счета-фактуры обязательно согласие покупателя, оформленное документально.

Если данные условия выполняются, то корректировки НДС проводятся продавцом и покупателем в текущем периоде, путем регистрации корректировочного счета-фактуры в книге покупок или продаж. Уточненные декларации за прошлые периоды не сдаются.

Например, корректировочный счет-фактура составляется при предоставлении в текущем периоде ретроскидок на ранее отгруженные товары, работы, услуги (письмо Минфина России от 19.03.2015 № 03-07-09/14942). Или при частичном возврате товаров не принятых покупателем на учет (письмо Минфина России от 01.04.2015 № 03-07-09/18053). Однако, если счет-фактура изначально был составлен с ошибкой, продавец должен выставить исправленный, а не корректировочный счет-фактуру (письмо Минфина России от 25.02.2015 № 03-07-09/9433).

Налоговые последствия по НДС при получении исправленного счета-фактуры совсем иные:

- Покупатель должен аннулировать неправильный счет-фактуру в доплисте книги покупок за прошлый налоговый период, представить уточненную декларацию по НДС с уменьшением суммы налоговых вычетов, доплатив при необходимости налог и пени.

- Зарегистрировать исправленный счет-фактуру в текущем квартале, заявив налоговый вычет в правильной сумме. Аналогичные разъяснения давала ФНС России в отношении исправленных счетов-фактур и универсального передаточного документа (Письмо от 21.04.2014 № ГД-4-3/7593 (по вопросу 2).

Таким образом, порядок переноса налоговых вычетов на поздние периоды содержит много особенностей. По общему правилу налог к вычету можно заявить в любом квартале в пределах 3х лет. Но всегда необходимо учитывать и частные нормы НК РФ, установленные для вычетов по конкретным операциям.

Можно ли перенести часть вычета по НДС на следующий квартал? Как гласит закон, вычеты по НДС налогоплательщик вправе заявить в течение трех лет после принятия товаров на учет (п. 2 ст. 171, п. 1.1 ст. 172 НК РФ). Новое правило позволяет налогоплательщикам самостоятельно решать, какую сумму брать к вычету, чтобы избежать сумм к возмещению, и, соответственно, камеральной налоговой проверки, поскольку проверки вносят в жизнь бухгалтера дополнительную суету, связанную с предоставлением подтверждающих расходы документов.

Новая норма закона не запрещает дробить вычет, о чем говорят многие разъяснения Минфина. В своих письмах Минфин разрешает налогоплательщикам сумму "входного" НДС по одному счету-фактуре заявить к вычету частями в разных налоговых периодах (письма № 03-07-11/20290 и 03-07-11/20293 от 09.04.2015). Но данное разрешение не действует для входного НДС по приобретенным основным средствам, оборудованию к установке и нематериальным активам, когда входящий НДС принимается к вычету в полном объеме (п. 1 ст. 172 НК РФ). Данное правило не применяется и к вычетам, например, исчисленным с сумм оплаты, предварительной оплаты; предъявленным продавцом товаров (работ, услуг) в отношении сумм оплаты, частичной оплаты; уплаченным в качестве налогового агента и др. Данные виды вычетов можно заявлять в том налоговом периоде, в котором у налогоплательщика выполнены соответствующие условия.

Порядок действий по принятию вычета НДС по частям

Как действовать, если компания получила от поставщика счет-фактуру и хочет заявить вычет НДС по нему частями, проще говоря, поделить входной НДС на части и перенести вычет НДС на следующий период?

Сначала компания принимает счет-фактуру. В бухгалтерском учете сумма по счету-фактуре приходуется полностью, и НДС по ней отражается на счете 19 по общим правилам. Что же касается налогового учета, то в книге покупок регистрируется только часть счета-фактуры. В следующем квартале компания может завить еще часть вычета по этому же счету-фактуре. Такие действия можно производить до тех пор, пока в книге покупок не будет зарегистрирован данный счет-фактура полностью. Т.е. если все суммы по данному счету-фактуре сложить, должна получиться общая сумма, которая была выставлена поставщиком. При этом данный счет-фактура будет регистрироваться в несколько раз.

Пример.

ООО "Крот" в июне 2015 г. приобрело у ООО "Зоокорм" корма для кошек и собак для перепродажи на общую сумму 590 000 руб. (в т.ч. НДС - 90 000 руб.). Бухгалтер ООО "Крот" разделила данные суммы на три части поквартально по 30 000руб. (II, III и IV кварталы 2015 г.).

Бухгалтерские проводки по принятию НДС к вычету частями.

Д-т 41 К-т 60 = 590 000 руб. – получена сумма кормов по счету-фактуре

Д-т 19 К-т 60 = 90 000 руб. - отражена сумма "входного" НДС;

Д-т 68 К-т 19 = 30 000 руб. (90 000 руб. : 3) - отражена первая часть вычета НДС.

Т.е. бухгалтер ООО "Крот" на сумму 30 000руб. регистрирует счет-фактуру в книге покупок за II квартал 2015 г. Аналогичные проводки и записи в книге покупок будут проведены в III и IV квартале 2015 г.

В какой день следующих кварталов следует делать проводку по частичному возмещению? В принципе, никаких ограничений по данной дате нет. Но лучше всего определить какой-то день, например, первый день квартала, и закрепить его в учетной политике.

Возникает вопрос: можно ли перенести вычет по входящему счету-фактуре не наследующий квартал, а на любой другой последующие кварталы? Так могут захотеть сделать компании, у которых в каком-то квартале не было доходов. В принципе, так делать можно, лишь бы частичные вычеты были заявлены в пределах срока .

Сверка НДС в ИФНС

Как быть со сверкой по НДС в налоговой, если налогоплательщик решил заявить вычет НДС частично? Ведь с 2015 года декларация по НДС включает в себя разделы, где содержится информация из книги покупок и книги продаж. Налоговики при получении декларации по НДС делают перекрестную сверку между записями покупателя в книге покупок и продавца в книге продаж. И если покупатель отразит сумму в книге покупок в неполном объеме, то при электронной сверке в налоговой возникнет разница.

Какие последствия для покупателя и продавца могут возникнуть при не стыковке такого рода? Скорее всего, из налоговой придет требование о предоставление пояснений. К тому же, инспекторы могут запросить необходимые документы, подтверждающие данные операции (п. 8.1 ст. 88 НК РФ). В данном случае компании не нарушают нормы закона, и соответственно, могут дать необходимые пояснения и предоставить подтверждающие документы.

Опасно ли разбивать вычет по НДС на части?

На основании п. 1.1 ст. 172 НК РФ вычет по НДС можно заявить в течение трех лет после принятия на учет приобретенных в РФ товаров (работ, услуг), имущественных прав или товаров, ввезенных на территорию РФ и иные территории, находящиеся под ее юрисдикцией.

Причем, в законе нет четких указаний, в какой период можно заявить вычет. Также закон не предусматривает и запрет на разбивку вычета по частям.

Таким образом, вычет по входящему НДС можно заявлять частями по одному счету-фактуре в течение 3 лет, о чем говорят письма Минфина № 03-07-РЗ/28263 от 18.05.2015, 03-07-11/20293 от 09.04.2015.

Новое правило поможет избежать бухгалтерам выездных налоговых проверок при высокой доле вычетов – 89% (п. 3 Приложения № 2 к приказу ФНС России № ММ-3-06/333@ от 30.05.2007) и камеральных налоговых проверок при заявлении НДС к возмещению. (п. 8 ст. 88 НК РФ).

Конечно, при электронном сопоставлении данных между покупателями, отразившими неполную сумму НДС и поставщиками может возникнуть разница. Но запись в книге покупок у покупателя означает лишь то, что данная сумма уже была выставлена продавцом и передана в налоговую. Главное – чтобы сумма у покупателя по счету-фактуре, была равна либо меньше, чем заявленная продавцом по этому же счету-фактуре. А сумма всех частей входного НДС по одному счету-фактуре покупателя не превышала бы общую сумму поэтому же счету-фактуре продавца.

Бесплатная книга

Скорее в отпуск!

Для того, чтобы получить бесплатную книгу, введите данные в форму ниже и нажмите кнопку "Получить книгу".

Дубинянская Е.Н.

,

Руководитель Отдела Аудита и Финансов

ЗАО «Объединенная Консалтинговая Группа »

Ошибки возникают у налогоплательщика по разным причинам. Он может допустить неточности в исчислении налога при определении налоговой базы и ставки или неправильно заполнить счет-фактуру, книгу продаж (покупок). Кроме того, бывают и технические ошибки. За любые ошибки придется отвечать, поэтому лучше, когда бухгалтер сам найдет и исправит их.

Ошибки при исчислении налога по общему правилу исправляются путем подачи в налоговую инспекцию уточненной декларации.

Специфика этого налога состоит в том, что налогоплательщику, который обнаружил ошибку по НДС, зачастую бывает недостаточно составить только уточненную налоговую декларацию за период, в котором было допущено искажение налоговой базы.

Бухгалтер должен внести корректировки в счет-фактуру, или в книгу продаж или книгу покупок. Правила внесения исправлений в эти документы регулируются не Налоговым кодексом, а Постановлением Правительства РФ от 02.12.2000 № 914 «Об утверждении Правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость» (далее - Постановление № 914, Правила).

1. выставить или получить счет-фактуру;

2. зарегистрировать ее в книге продаж или книге покупок;

3. сделать записи по отражению НДС в бухгалтерском учете;

4. и, наконец, заполнить налоговую декларацию за .

Порядок исправления ошибок по НДС зависит от того, на каком этапе исчисления налога и в каких документах была допущена неточность.

Бухгалтеру следует начать исправление ошибки по НДС именно с того этапа, на котором ошибка была допущена. (В любом случае корректировка ошибки по налогу на добавленную стоимость, которая привела к искажению налоговой базы, завершается так же, как и по любому другому налогу, - составлением уточненной налоговой декларации).

Рассмотрим подробно каждый этап исправления ошибок по НДС.

Ошибки в счете-фактуре.

Ошибка может быть связана с неправильным оформлением счетов-фактур поставщиком (подрядчиком, исполнителем). В этом случае налоговый вычет по исправленному счету-фактуре покупатель сможет применить только в том налоговом периоде, когда получен исправленный документ (во всяком случае именно об этом говорится в Письме ФНС России от 06.09.2006г. № ММ-6-03/896@). Соответственно, в книге покупок этот счет-фактура должен быть зарегистрирован датой его получения (т.е. датой получения исправленного документа).

В книгу покупок исправления вносятся путем составления дополнительных листов, то есть путем аннулирования записей о неправильных счетах-фактурах (п. 7 Правил). При этом реквизиты неправильного счета-фактуры указываются со знаком «минус». Сведения об исправленных счетах-фактурах отражаются в книге покупок в обычном порядке - в период их получения.

В Письме Минфина от 27.07.2006г. № 03-04-09/14 указано, что такого порядка надо придерживаться независимо от того, какой конкретно реквизит счета-фактуры был заполнен поставщиком неправильно (или отсутствовал): ИНН, КПП, адрес продавца или покупателя, номер платежного поручения при предоплате и т.д.

Поставщик, выставивший счет-фактуру с ошибкой, после его исправления должен составить дополнительный лист к книге продаж (п. 16 Правил). В этом дополнительном листе аннулируется ошибочная запись и отражается правильная.

Ошибки сделаны в книге покупок и книге продаж.

Ошибки могут возникать и при составлении книги продаж или книги покупок.

Так, если счет-фактура оформлен правильно, но были допущены ошибки при его регистрации в книге покупок (или книге продаж), тоже требуется составление дополнительных листов.

Если счет-фактура был ошибочно зарегистрирован в книге покупок (например, был отражен счет-фактура по товарам, которые не были приняты к учету), то в дополнительном листе за тот период, в котором он был зарегистрирован, эта запись аннулируется (отражается со знаком «минус»).

Если в счете-фактуре все было правильно заполнено, но данные из него неправильно перенесены в книгу покупок, то требуется заполнение дополнительного листа. По устным разъяснениям чиновников, в таком случае в дополнительном листе делается две записи: одна - аннулирующая неправильную запись в книге покупок (со знаком «минус»), вторая - правильная запись (со знаком «плюс»).

Так же исправляет ошибку продавец при неправильной регистрации счета-фактуры в книге продаж.

Если счет-фактура ошибочно не был зарегистрирован (хотя был получен в истекшем налоговом периоде), то организация должна внести необходимые изменения в книгу покупок тем налоговым периодом, к которому относится такой счет-фактура, и представить уточненную декларацию (п. 2 Письма ФНС России от 06.09.2006 № ММ-6-03/896@).

Исправление ошибок в бухгалтерских регистрах.

После того, как бухгалтер исправил показатели в счете-фактуре и откорректировал книгу продаж или книгу покупок (составив дополнительные листы), он обязан сделать исправительные записи в бухгалтерском учете.

В зависимости от характера обнаруженной ошибки исправления в учетные регистры могут вноситься несколькими способами, в том числе:

Способом дополнительных бухгалтерских записей;

Методом «красного сторно».

Отметим, что способ дополнительных бухгалтерских записей применяется в случае, если корреспонденция счетов не нарушена, а только изменена сумма операции. Исправление ошибки делается путем составления дополнительной записи с той же корреспонденцией счетов на сумму разницы между правильной суммой операции и суммой, отраженной в предыдущей бухгалтерской записи.

Сторнировочный метод применяется, как правило, в случае, если в учетных регистрах приведена неправильная корреспонденция счетов либо преувеличена сумма операции.

Корректировки по НДС отражаются на тех же счетах бухгалтерского учета, на которых изначально были отражены записи по начислению или вычету налога на добавленную стоимость. Ошибки, допущенные в определении налоговой базы, исправляются путем корректировки проводок, в которых отражается сумма продаж.

Основанием для корректировочных записей по НДС в бухучете являются, как правило, исправленные счета-фактуры, дополнительные листы книги продаж и книги покупок, а также справка бухгалтера. Не исключена ситуация. когда бухгалтер мог совершить ошибку только в отражении операции в учете, в этом случае составление дополнительных листов книги продаж или книги покупок не требуется.

В бухгалтерской справке приводятся описание допущенной ошибки, все необходимые расчеты и проводки, которые следует внести в регистры бухучета. При оформлении бухгалтерской справки следует руководствоваться принципами оформления любых первичных учетных документов. Т.к. в ней указываются все обязательные реквизиты, перечисленные в п. 2 ст. 9 Федерального закона от 21.11.1996 № 129-ФЗ «О бухгалтерском учете».

Следует помнить, что правила внесения корректировок в регистры бухгалтерского учета зависят от момента обнаружения ошибки.

Если ошибка относится к истекшим отчетным периодам, то исправления за тот период в (в отличии от налогового) не вносятся. Порядок исправления ошибок в бухгалтерском учете изложен в п. 11 Указаний о порядке составления и представления бухгалтерской отчетности (см. Приказ Минфина России от 22.07.2003 № 67н).

Ошибки текущего отчетного года, выявленные до его окончания, исправляются в том месяце отчетного периода, в котором они были обнаружены. Если ошибка совершена в истекшем отчетном периоде, но обнаружена после окончания отчетного года, за который бухгалтерская отчетность еще не утверждена, исправительные записи в учете датируются декабрем истекшего отчетного года.

Если ошибка совершена в прошлых отчетных периодах, по которым уже составлена и утверждена бухгалтерская отчетность, то исправительные записи бухгалтер отражает в регистрах текущего периода (на дату обнаружения ошибки).

Рассмотрим примеры.

Пример 1 .

Бухгалтер ООО «Товары для офисов» 12 декабря 2007г. выявил ошибку в счете-фактуре от 25.09.2007г. Этот счет-фактура был выписан в адрес покупателя (ООО «Ласточка» при отгрузке продукции и зарегистрирован в книге продаж в сентябре 2007г. В документах была неправильно указана цена реализованной продукции. В частности, вместо цены за бумагу писчую - 450 руб. была указана цена другого товара – 250 руб.

1. Исправляя ошибку в счете-фактуре, бухгалтер ООО «Товары для офиса» зачеркнул неверные показатели в графах 4, 5, 8 и 9 и вместо них написал правильные суммы.

На основании исправлений в счете-фактуре бухгалтер внес соответствующие корректировки в книгу продаж за сентябрь 2007 г. В дополнительный лист книги продаж были переписаны итоговые данные из книги продаж за сентябрь 2007г., указаны показатели из неправильного счета-фактуры со знаком «минус» и отражены правильные суммы. В строке «Всего» дополнительного листа были выведены новые итоги книги продаж за сентябрь 2007 г.

2. Далее, бухгалтер ООО «Товары для офиса», исправив счет-фактуру от 25.09.2007г. и заполнив дополнительный лист к книге продаж за сентябрь 2007г., отразил эти корректировки в бухгалтерском учете. Для этого он составил бухгалтерскую справку от 12.12.2007, в которой были приведены пояснения по поводу допущенной ошибки.

Ошибка по определению налоговой базы и исчислению НДС была допущена в сентябре 2007г. К моменту ее обнаружения бухгалтерская отчетность за этот период уже была сдана. Поэтому исправительные проводки были произведены 12 декабря 2007г. - на дату внесения исправлений в счет-фактуру, заполнения дополнительного листа к книге продаж и составления бухгалтерской справки.

В бухгалтерском учете ООО «Товары для офиса» были сделаны такие записи:

Д 62 К 90-1 – 25 000 руб. - отражена выручка от продажи писчей бумаги покупателю – ООО «Ласточка» в количестве 100 пачек;

Д 90-2 К 68.НДС – 3 813,56 руб. - отражена сумма НДС, исчисленная к уплате в бюджет;

Д 62 К 90-1 – 20 000 руб. (45 000 руб. – 25 000 руб.) - увеличена сумма выручки от продажи писчей бумаги (исправлена ошибка);

Д 90-1 Кредит .НДС – 3050,85 руб. (6 864,41 руб. – 3 813,56 руб.) - доначислена сумма НДС, подлежащая уплате в бюджет.

Следует учитывать, что бухгалтер ООО «Товары для офиса» мог внести исправления иным способом, а именно, сторнированием прежних (неправильных) записей в полной сумме и отражения правильных сумм:

Д 62 К 90-1 – сторно 25 000 руб. - сторнирована сумма выручки от продажи писчей бумаги (исправлена ошибка);

Д 62 К 90-1 – 45 000 руб. - отражена выручка от продажи писчей бумаги фактическая (исправлена ошибка);

Д 90-2 К 68.НДС – сторно 3 813,56 руб. сторнирована сумма НДС, начисленная к уплате в бюджет по счету-фактуре;

Д 90-2 К 68.НДС – 6 864,41 руб. - отражена сумма НДС к уплате в бюджет.

Пример 2.

В январе 2008 г. бухгалтером ООО «Карандаш» выявлено, что в декабре 2006 г. (!) не была учтена выручка от продажи товаров в сумме 118 000 руб. (в том числе НДС 18 000 руб.). При этом стоимость проданных товаров была учтена в расходах декабря 2006г.

Счет-фактура по данной продаже был выставлен в декабре 2006г., но не был зарегистрирован в книге продаж.

Допустим, что сумма пени по НДС составила 5000 руб. Пени и доплата по налогам за 2006 г. перечислены в январе 2008 г.

Поскольку ошибка относится к 2006г., за который уже утверждена и сдана бухгалтерская отчетность. Следовательно, в бухучете ошибка исправляется записями месяца, в котором она обнаружена, - января 2008 г.

Январь 2008г.

Д 62 К 91.1 – отражен доход (выручка), относящийся к прошлым периодам – 118 000 руб.

Д 91.1 К 68.НДС – начислен НДС с выручки от продажи товаров – 18 000 руб.

Ошибка в расчете НДС исправляется путем составления дополнительного листа к книге продаж за декабрь 2006г, составления уточненной налоговой декларации за этот же месяц. При этом по данным декларации необходимо доплатить сумму НДС, а также пени. И только после этого следует представить уточненную декларацию в налоговые органы.

Пример 3.

Обратимся к условиям примера 1 - Как может исправить ошибки по НДС в бухгалтерском учете покупатель – ООО «Ласточка»?.

ООО «Ласточка», заполнив дополнительный лист к книге покупок за сентябрь 2007г. и отразив в нем исправления по счету-фактуре, полученном от поставщика – ООО «Товары для офиса», составило бухгалтерскую справку от 12 декабря 2007г. В ней разъяснялись причины исправлений, внесенных в книгу покупок за истекший налоговый период, а также были указаны правильные суммы НДС, которые следует отразить в бухучете. Ошибки по НДС были допущены в III квартале 2007г., и бухгалтерская отчетность за этот отчетный период уже сдана. Поэтому исправительные записи в бухучете ООО «Ласточка» были отражены 12 декабря 2007г. (на дату внесения исправлений в книгу покупок и составления бухгалтерской справки).

В бухучете ООО «Ласточка» были сделаны такие записи:

Д 41 К 60 – 21 186,44 руб. - отражена стоимость бумаги, приобретенной у ООО «Товары для офиса»;

Д 19 К 60- 3 813,56 руб. - отражена сумма НДС, предъявленная поставщиком;

Д 68 К 19 – 3 813,56 руб. - принята к вычету сумма предъявленного НДС по писчей бумаге;

Д 41 К 60 – 16 949 руб. (45 000 – 25 000 руб. – 6 864,41 руб.) - увеличена стоимость бумаги, приобретенной у поставщика (основание - исправленная от 25.09.2007г.);

Д 19 К 60 – 3 051 руб. (6 864,41 руб.- 3 813,56 руб.) - увеличена сумма НДС по бумаге (основание - исправленный счет-фактура);

Д 68 К 19 – 3 051 руб. - принята к вычету дополнительная сумма НДС.

Аналогично ситуации, описанной в первом примере, исправительные записи можно было сделать и методом «сторно».

Стоит ли переходить в негосударственный пенсионный фонд Пенсия переход в негосударственный пенсионный фонд

Счет 98 в 1с 8.3. Доходы будущих периодов: порядок учета и отражения в отчетности. Пример. Учет доходов будущих периодов в связи с договором аренды

Рынки ценных бумаг гипотезы об эффективности рынка Современная трактовка эффективности рынка

Презентация на тему роль государства в экономике

Экономические издержки безработицы Экономические издержки безработицы