В настоящее время люди имеют достаточно большой выбор всевозможных вариантов заработка. Для возможности с регулярностью получать денежные средства, можно организовать собственное дело либо устроиться на работу, в какую-либо компанию. Помимо всего также имеет место, и альтернативный способ получения прибыли. Он имеет название – инвестирование. Человек, занимающийся данным видом деятельности, инвестирует свои финансы в ценные бумаги, недвижимость или открывает личные счета в банках тем самым увеличивая свой капитал.

Полезные сведения

Из этой публикации мы узнаем о том, . Давайте подробно говорить об этом. Итак, инвестором может быть как юридическое, так и физическое лицо. В роли инвестора также может выступать и государство, которое занимается вложением свободных активов. Человек, являющийся инвестором в будущем, может столкнуться с различного вида рисками убытков от проведения своих операций.

Кто признаётся инвестором

Прежде чем говорить о том, кто такой инвестор и какие его права, нужно рассказать нашим читателям о том, кто считается инвестором сегодня. В Законодательстве РФ установлены четкие критерии, с помощью которых можно определить, тех лиц, кто является инвестором. К ним, как правило, относятся:

- дилеры,

- брокеры,

- частные пенсионные фонды или кредитные или страховые компании. Они создаются для возможности оптимизировать деятельность различного вида субъектов (малый и средний бизнес).

Также инвесторами могут быть организации, занимающиеся управлением частных или инвестиционных фондов.

Классификация инвесторов

По стратегии работы инвесторы делятся на следующие категории:

- Портфельные инвесторы – создают формирование личного портфеля разного вида финансовых инструментов, учитывая их сроки, уровни возможных рисков и ликвидности. Инвестор занимается вложением собственных денежных средств в целях увеличения своего капитала.

- Стратегические инвесторы – полностью контролируют определенное акционерное предприятие.

- Спекулятивные инвесторы – занимаются торговлей на фондовом рынке, проводя краткосрочные сделки для получения прибыли от транзакций.

Благодаря существующей тактике инвестирования инвесторы подразделяются на:

- Консервативные инвесторы – являются участниками валютного рынка. Инвестируют свои средства в менее рискованные активы. Как правило, портфель активов формируется на длительный срок, а инструменты в нем остаются прежними.

- Рискованные инвесторы – инвесторы занимаются выбором более доходных, но в свою очередь довольно рискованных финансовых активов. В дальнейшем, можно получить совсем обратный результат: инвестору выпадает возможность получить наибольшую прибыль от проведенной инвестиционной операции, либо он лишается сразу всего.

- Умеренные инвесторы – участники валютного рынка, выбирающие средний уровень риска в инвестировании. Исходя из этого, занимаются формированием личного инвестиционного портфеля

Инвесторы, как правило, классифицируются по типу. Существуют как профессиональные, так и непрофессиональные инвесторы.

Инвесторы, как правило, классифицируются по типу. Существуют как профессиональные, так и непрофессиональные инвесторы.

- Профессиональными являются лица, которые считают данное дело основным способом своего дохода.

- А непрофессионалы, наоборот, занимаются инвестирование своих средств в целях полуячения дополнительного дохода

Инвесторы, относящиеся к профессионалам, также могут подразделяться на следующие типы: 1

Управляющие инвесторы – лица, оказывающие помощь различным субъектам, в возможности вложить финансы в более прибыльные финансовые активы, как правило, от своего имени. В результате проведения успешной сделки, клиент получает прибыль. Но он в свою очередь обязан оплатить услуги управляющего инвестора.

Спекулянты – целью этих инвесторов является получение прибыли от разницы между продажей и покупкой различных финансовых активов.

Непрофессиональные инвесторы подразделятся на такие типы как:

- Самостоятельные инвесторы – люди, располагающие своими личными знаниями и умением в области инвестирования. Они выбирают для себя самую успешную и выгодную стратегию. Данные инвесторы сами отвечают за проведение рискованных инвестиционных сделок.

- Несамостоятельные. Данные инвесторы не принимают самостоятельных решений в инвестировании своих денежных средств. У них просто нет свободного времени на это. Они, как правило, доверяют свои финансы опытному брокеру.

Статус инвестора

Из этой статьи вы сможете узнать о том, как стать инвестором с нуля. Инвестирование является отличным методом для увеличения общей суммы финансовых средств. Большинство людей задаются вопросом: Какие же существую способы инвестирования, как можно этим заняться? Но частой ошибкой в данном случае является их уверенность в получении прибыли от инвестирования уже через два, три месяца после начала занятия данным видом деятельности. Можем ответить, что инвестирование сможет принести долгожданный доход лишь спустя определенное время, по этой причине дадим один совет вам нужно — запастись терпением! Помните о том, что вложение собственных денежных средств не должно быть спонтанным.

В заключение

Из этой статьи вы смогли узнать о том, как стать инвестором. Здесь мы рассказали вам с чего начать подобное дело. Для того, чтобы начать заниматься инвестированием, нет надобности иметь крупную сумму денег. Вполне возможно для начала инвестировать немного средств, но их вложение должно осуществляться с постоянной регулярностью. А молодым инвесторам, не следует инвестировать сразу крупную сумму финансов, так как у них нет определенного опыта в данной сфере. Это в результате, может привести к полной потере денег.

Само собой разумеется, что любые материальные отношения должны регулироваться определёнными правилами и людьми. Поэтому в этой статье мы подробно узнаем о том, кто такие инвесторы, какова их роль в и влияние на экономическое развитие различных предприятий.

Определение

Сразу же отметим, что на сегодняшний день всемирная тенденция такова, что ни один перспективный проект не получит должного развития без привлечения к нему определенных финансовых деятелей.

Итак, кто такие инвесторы? Согласно принятой терминологии, это лица (причем как физические, так и юридические), которые вкладывают свои собственные деньги в разнообразные проекты с одной единственной целью - получить максимальную для себя прибыль.

Расширение возможностей

Привлечение инвесторов дает человеку шанс поднять его бизнес на новый, более высокий уровень. Кроме того, чтобы лучше понять, кто такие инвесторы, следует учесть, что выделяемые ими деньги чаще всего используют для расширения, например, производственных мощностей, модернизации технологий и оборудования, обучения персонала, ведения научно-исследовательской деятельности.

Источники инвестиций

Получить деньги сегодня для выполнения запланированных задач можно:

- в банковском учреждении;

- в венчурном фонде;

- у частного инвестора.

Каждый из этих пунктов рассмотрим детально.

В первую очередь отметим, что любой банк - хранилище большого количества денег, но это вовсе не означает, что его владелец будет разбрасываться ими во все стороны. Важно понимать, что банкиры в своих инвестициях максимально стремятся избежать риска. С этой целью они предъявляют своим заемщикам очень жёсткие требования.

Абсолютно все банки выступают в роли инвестора лишь при условии стабильного финансового положения компании, пытающейся взять деньги в долг. Зачастую банковское учреждение требует предоставить залог или же возвращать кредит с начислением определённых процентов. При этом банкиры пристально изучают документацию, и если возникает хоть малейшее сомнение в платежеспособности клиента, то в выдаче денег будет отказано.

Особняком стоят в ряду инвесторов Именно их проще всего привлечь к вложению денежных средств в инновационные проекты.

В свою очередь, частные инвестициивозможны лишь тогда, когда конкретный человек видит свою личную заинтересованность в той или иной деятельности и понимает, что благодаря ей вложенные деньги вернутся с прибылью. Собственно говоря, каждый такой инвестор выбирается индивидуально в зависимости от направления бизнеса. Вместе с тем клиент будет обязан предоставить либо бизнес-план, либо же технико-экономические расчеты, на основании которых будет определяться рациональность дальнейшего сотрудничества между потенциальными партнерами. Но в любом случае частные инвестицииполучить гораздо проще, нежели договориться с банком или венчурным фондом.

Рынок ценных бумаг

Данный сегмент мирового также насыщен различными действующими лицами. Мы же отметим такого персонажа, как финансовый инвестор. Основной задачей этого физического или юридического лица является заработать как можно больше, используя для этого свой инвестиционный портфель и чётко продуманную собственную стратегию. Ознакомимся с типами данных вкладчиков.

- Агрессивный инвестор. Им движет желание достичь максимальной прибыли. Очень часто он вкладывает деньги в новые, абсолютно неизведанные проекты, способные в перспективе принести славу и огромный доход. При этом и риск очень высок.

- Консервативный инвестор. Имеет основной своей целью получить прибыль на основе просчитанных инвестиций. Он никогда не гонится за максимумом, но стремится к надежности и безопасности вклада.

- Умеренный инвестор. В его инвестиционном портфеле всегда наблюдается баланс между авантюризмом и логикой. Очень часто он приобретает акции известнейших и очень стабильных корпораций и компаний.

Разделение прибыли

В любом деле есть свои нюансы. В связи с этим не стоит думать, что деньги, выделяемые на развитие предприятия или же бизнеса, даются просто так. Все компании-инвесторы стремятся лишь к тому, чтобы получать максимально возможные дивиденды. Хотя существуют примеры, когда заемщик в прямом смысле «зажимает» деньги для выплат процентов. Так, на основании списка S&P 500 такие мировые гиганты, как Berkshire Hathaway, Google и Apple не слишком стремятся делиться прибылью со своими вкладчиками, и это при том, что их никак нельзя назвать убыточными. Как утверждают эксперты, если бы данные компании повернулись к своим акционерам лицом и стали платить несколько большие деньги, чем сейчас, то стоимость акций указанных титанов рынка новых технологий значительно увеличилась.

Надеемся, чтоблагодаря этой статьевам стало понятно, кто такие инвесторы и для чего они существуют.

В данной статье разберём популярный вопрос «инвесторы - это кто такие?». Какую роль играют инвесторы в современном мире в целом и на российском рынке в частности? Рассказываем доступным языком, кто и зачем чаще всего выступает в роли инвестора, а также стоит ли пробовать инвестировать в текущей экономической обстановке.

Кто такой «инвестор»

Что такое «инвестор»? В самом широком смысле этого слова инвестором является любой человек или любая компания, решившие вложить финансовые средства в развитие какого-либо проекта (стартапа). Кто может быть инвестором? В подобной роли могут выступать как частные физические лица или индивидуальные предприниматели, так и целые организации и специализированные фонды.

Направляя свои средства в какое-либо дело, вкладчик надеется, что его вложения в будущем приумножатся в несколько раз и принесут ему серьёзный доход. Более редким случаем инвестирования является стремление поддержать конкретный проект или стимулировать развитие отрасли.

Главная цель инвестирования - получение максимальной прибыли в будущем, приумножение богатства.

Законодательное регулирование инвестирования

Главным законом, регулирующим отрасль инвестиций в России является федеральный закон №39-ФЗ. Этот документ менялся более 5 раз, последний раз - в 2017 году. Данный федеральный закон описывает особенности сферы инвестирования в России, определяет, кто может выступать в качестве инвестора, в какие проекты можно вкладываться, а в какие нельзя, гарантии и порядок защиты вложений. Начинающий инвестор обязательно должен ознакомиться с содержанием этого закона.

Основные характеристики инвестиций

Если вы заинтересовались, как стать инвестором с нуля, вам будет полезно узнать некоторые особенности данной сферы и главные характеристики инвестиций:

- Инвестиции - это всегда риск. В действительности даже кажущиеся прибыльными проекты в перспективе могут принести убытки и наоборот, изначально невзрачные идеи «выстреливают», принося вкладчикам существенный доход.

- Экономическое или финансовое образование не всегда гарантирует успех. Гораздо большее значение имеет аналитический склад ума, отслеживание тенденций рынка, планирование, а также, к сожалению, удача.

- Вкладывать следует только свободные средства, которые не требуются (а также не потребуются в ближайшее время) для бизнеса и жизни.

- Несколько инвестиционных проектов с большей вероятностью принесут доход, чем один. Однако для нескольких вложений потребуется значительно больше средств. В любом случае, вкладывать все деньги в один проект точно не стоит.

- Не ждите баснословной прибыли. Случаи, когда первоначальный капитал увеличивается в десятки раз - скорее исключение из правил. Хорошим результатом будет рост свыше 50%, а наиболее стандартным - от 30% до 50%.

Разновидности инвестиций

Если вы ещё только начинаете разбираться в данной сфере и ищете что-то похожее на книгу «Инвестирование для чайников», вам будет полезно узнать, что существует несколько разновидностей инвестиций, а также несколько вариантов классификации инвестиции в бизнес-проекты .

По форме вложений

По форме вложений выделяют следующие разновидности инвестиций:

- Финансовые. К ним относится покупка акций и ценных бумаг компании, то есть, по сути, передача им финансовых средств.

- Реальные (материальные). Эта разновидность инвестирования предполагает покупку для компании каких-либо материальных благ - оборудования, техники, сырья.

- Спекулятивные. Особенная разновидность, целью которой является получение прибыли в максимально короткие сроки. Например, покупка валюты или драгоценных металлов при ожидании увеличения цены на них.

Cуществует несколько разновидностей инвестиций, а также несколько вариантов классификации инвестиции в бизнес-проекты.

По сроку инвестирования

Эта классификация более простая, так как разделяет все вложения по сроку ожидаемой от них прибыли:

- краткосрочные (до 1 года);

- среднесрочные (от 1 года до 3 лет);

- долговременные (свыше 3 лет).

По форме собственности инвестируемых ресурсов

Данная классификация разделяет все вложения в зависимости от их собственника:

- Частные. В качестве инвестора выступает физическое или юридическое лицо, индивидуальные предприниматели. Наиболее распространённая форма инвестиций.

- Иностранные. Для реализации проекта привлекаются средства иностранных граждан или компаний.

- Государственные или муниципальные. В роли вкладчика выступают государственные или муниципальные учреждения. Например, для строительства олимпийских объектов в Сочи или стадионов для чемпионата мира по футболу привлечены существенные бюджетные средства с целью впоследствии получать прибыль (в том числе в бюджет) от использования этих объектов.

- Смешанные - когда для реализации проекта привлекаются средства разных собственников.

Поиск инвестора для своей бизнес-идеи

Многие предприниматели озабочены поиском инвестора для своего бизнеса. Средства нужны для развития уже действующих компаний и для открытия бизнеса. Москва и другие крупные города более перспективны в части поиска средств для предпринимательства. Но с другой стороны, интернет во многом упрощает этот процесс.

Найти инвестора в действующий бизнес несколько проще, чем привлечь средства на этапе разработки проекта. В таком случае предприниматель может продемонстрировать будущим инвесторам успехи, уже достигнутые компанией на рынке.

Поиск спонсора для своего проекта можно осуществлять разными способами, но наиболее эффективными являются следующие:

- Регистрация на платформах, где инвестор ищет проекты для инвестирования. В сети довольно много крупных и проверенных платформ, позволяющим зарегистрировать свой проект в системе, чтобы найти для него средства. При регистрации указываются основные характеристики проекта, отрасль, необходимые средства.

Платформа покажет ваше объявление всем заинтересованным лицам и вы сумеете собрать нужную сумму на его реализацию. Среди российских лидируют сервисы: AngelList, StartupPoint, Napartner, Wanted Venture Capital, PitchBook. - Самостоятельный поиск через публикации в интернете и социальных сетях. Этот вариант больше подходит для действующих проектов. Если у вашей компании есть сайт или активные страницы в популярных социальных сетях, можно размещать информацию о поиске средств там.

Плюсом данного способа является возможность наглядно представлять все достижения компании и подробно пояснять преимущества вложения в неё. Минус - только незначительная часть целевой аудитории потенциальных вкладчиков увидит это объявление. - Обращение в инвестиционные фонды. Предприниматель, разработавший какой-либо проект, может попробовать обратиться напрямую в инвестиционные фонды. Если проект или бизнес-план покажутся представителям фонда перспективными, они одобрят инвестирование.

- Краудфандинг. Это не совсем инвестиции, а сбор добровольных пожертвований на проект, который, однако, может быть полезен компаниям, ищущим средства. Отличие от инвестиций в том, что вкладчики не получают долю прибыли за своё пожертвование. Самой известной краудфандинговой платформой является Kickstarter, а среди российских - Starttrack и «Планета».

Найти инвестора в действующий бизнес несколько проще, чем привлечь средства на этапе разработки проекта.

Первые шаги в мире инвестиций в бизнес - полезные рекомендации

Как начать инвестировать в бизнес? Если вы располагаете свободными средствами и хотите в перспективе приумножить их, начать нужно с определения стартового капитала. Сколько средств вы можете инвестировать без риска разориться? Второй шаг - определение срока инвестирования. Вы хотите быструю прибыль через несколько месяцев или готовы ждать несколько лет?

Затем определите, какая отрасль бизнеса вас интересует или какая на данный момент является более перспективной. Изучите соответствующие форумы, специализированную литературу. Постарайтесь найти мнения экспертов, отслеживайте их прогнозы.

С чего начать поиск объекта для инвестирования? Следующим шагом должно стать изучение специализированных платформ, где ищущие инвесторов предприниматели размещают свои проекты. Оценивайте качество выполнения каждого заинтересовавшего бизнес-плана, анализируйте, насколько реальны обещания окупаемости. Если какой-то проект заинтересовал вас, вступите в переписку с его автором и обсудите все детали сотрудничества.

Стратегия инвестирования

Инвестиции для начинающих вовсе могут показаться лотереей или игрой в казино. Но тем не менее каждый успешный инвестор имеет собственную стратегию вложения средств.

Прочитайте рекомендации, представленные в книгах всемирно известных Уоррена Баффета, Джона К. Богла, Бертона Малкиела, Бартона Биггса и других. Советы опытных вкладчиков, увеличивших свои богатства через инвестирование, безусловно помогут вам сформировать собственный подход к этому делу.

Примеры удачного вложения средств

Практика показывает, что большинству успешных или даже просто стабильных проектов нужен инвестор . Они существуют за счёт привлечения частных вложений. В истории бизнеса есть немало примеров успешного инвестирования, показывающих, что даже кажущийся изначально убыточным проект в итоге может принести прибыль создателям и поверившим в него инвесторам.

Например, китайская технологическая компания Xiaomi, укрепляющаяся в настоящее время и на российском рынке, в качестве начальных инвестиций имела 507 миллионов долларов. В настоящее время стоимость её активов превышает 10 миллиардов долларов, то есть первоначальный капитал увеличился в 20 раз.

Облачный сервис Dropbox сейчас любят более 200 миллионов пользователей по всему миру. Между тем компания начинала с капитала в 257,2 миллиона долларов. За 6 лет цена на Dropbox дошла до 10 миллиардов долларов, то есть увеличилась больше чем на 9 миллиардов долларов.

Российская экономика также может продемонстрировать примеры успешного вложения и приумножения средств. Например, сервис для изучения английского языка LinguaLeo - изначально русскоязычный, а сейчас адаптированный для Турции и Бразилии - с 2009 года постепенно шёл к успеху засчёт привлечения инвестиций. Несмотря на то, что у компании было много трудностей, часть из которых не решена до сих пор (низкий процент платных подписчиков), LinguaLeo вышли на чистую прибыль и осваивают новые рынки.

Заработок на инвестициях во многом непредсказуем.

Реальные провалы вложенных средств

В сожалению, изучая инвестирование для начинающих, нельзя избежать упоминания провального инвестирования. Вложение средств всегда связано с рисками, а утверждать со стопроцентной уверенностью, какой проект будет успешен, не могут даже самые опытные бизнесмены. Одна из проблем инвестирования в том, что внезапно выйти в убыток может даже самый продвинутый проект.

Например, социальная сеть MySpace в 2006 году входила в топ-5 самых посещаемых сайтов в США. На тот момент её стоимость составляла 580 миллионов долларов - именно за эту сумму MySpace приобрел медиахолдинг News Corp. Покупка обещала быть выгодной, но всего за несколько лет цена активов MySpace упала до 34 миллионов долларов (то есть убыток составил 546 млн долларов).

Печальный пример неудачных инвестиций есть и в России. В 2007 году банк ВТБ (второй по величине в России на тот момент и сейчас) реализовал 22,5% своих акций по смешной цене в 13,6 копейки (впрочем, порог вхождения был 30 тысяч рублей). Целью этого мероприятия было привлечение к инвестированию широких слоёв населения страны.

В ходе кампании удалось привлечь 1,5 миллиарда долларов, а акционерами ВТБ стали 120 тысяч человек. Однако уже в том же 2007 году цена акции опустилась ниже 13 копеек, а в кризисный 2008 - ниже трёх копеек. Акционеры потеряли ¾ своих вложений.

Кто такие инвесторы? Многие люди знакомы с этим понятием, однако их полное представление немного размыто. Для полноты картины следует понимать, какие существуют инструменты для инвестиций, какие рассматриваются доли риска и каков принципы работы иностранных инвестиций. Этому учат в институах и на финасовых курсах, однако мы пройдемся по этой теме в общих чертах и поймем, кто такие инвесторы.

Инвесторы, как правило, это те люди (либо организации), которые заинтересованы в собственном финансовом благосостоянии. Вместе с тем их капитал может дать основу для стороннего бизнеса, который в дальнейшем будет приносить неплохую финансовую отдачу. Человек, имеющий хорошую идею и четкий план действий, может найти себе инвестора для бизнеса и предложить ему определенный финансовый откат (в процентном соотношении). При благоприятных обстоятельствах спонсор и владелец бизнеса останутся в плюсе. Существует целая классификация инвестментов. Давайте с этим разберемся.

Понятие и определение

Инвестор - это человек (либо целая организация), выделяющий капитал в какую-либо сферу жизни или деятельности. Цель - получение в будущем финансовой отдачи. В понятии инвестиций задействованы такие следующие аспекты: капитал, ценные бумаги, валюта, товар, маркер, различные опционы, фьючерсы, драгоценности и тому подобные вещи.

Другими словами, это валютные вкладчики, которые могут обеспечивать финансированием как собственный бизнес, так и сторонний. Люди, которые покупают акции, также являются инвесторами. Вместе с тем они автоматически становятся акционерами (человек, владеющий каким-либо набором акций).

Кто такие инвесторы? Какие существуют финансовые инструменты?

Инвестором называют любое лицо, которое совершает вклад капитала с расчетом на получение прибыли. Эти люди используют капиталовложения для того, чтобы нарастить свои собственные деньги и обеспечить свое будущее финансовое благо. В некоторых случаях цель заключается в том, чтобы получать денежные средства после выхода на пенсию, к примеру с аннуитета (ежегодная финансовая рента). У «инвестмента» есть широкий выбор инструментов, который, помимо перечисленного выше, включает еще и взаимные и биржевые фонды, облигации, пенсионные планы, недвижимость, золото, серебро и прочие ценности.

Вкладчики, как правило, выполняют технический или фундаментальный анализ для того, чтобы определить благоприятные возможности для капиталовложения. Естественным образом, они добиваются свести к минимуму риски для повышения максимизации прибыли. Отвечая на вопрос о том, кто такие инвесторы, можно добавить, что эти люди являются еще и прогнозистами-аналитиками, ведь без этого никак.

Допуски риска

Депозиторы всегда имеют различные допуски риска. Коэффициент возможных потерь считается исходя из таких аспектов, как временные рамки, сумма капитала, процентная составляющая и актуальность рассматриваемой области сферы жизни (либо деятельности).

Многие предпочитают совершать финансовые вклады с низким уровнем риска. В таком случае их ждет консервативная (т.е. минимальная) прибыль. Подобные инвестиции зачастую связаны с продуктами облигаций и депозитными сертификатами. Крупнейшие инвесторы России придерживаются именно такого принципа. В свое время Уоррен Баффет говорил, что выгодный вклад - это 20 % готовой отдачи. Исходя из этого, можно поставить в пример таких российских миллиардеров, как Алишер Усманов, Роман Абрамович, Юрий Мильнер, Михаил Прохоров и другие.

Существуют и те, кто склонен брать на себя дополнительный риск при попытке получить с инвестиции большую прибыль. Как правило, это капвложение в развитие определенной валюты, рынка или акций. Депонентов, предпочитающих большую долю риска, можно сравнить с трейдерами (валютными торговцами), однако между ними есть существенное различие. Дело в том, что инвестор может ожидать свою прибыль от года до десятилетия, в то время как трейдер рассчитывает на более краткосрочную перспективу. Классификация трейдеров подразделяется на скальп-трейдеров и свинг-трейдеров. Первые осуществляют принцип «вложение-отдача» в течение нескольких секунд или минут, а вторые удерживают свои позиции на несколько дней или недель. Существует еще один класс биржевых торговцев - это брокеры, однако они уже не относятся классу трейдеров. Это, по сути, те же инвесторы, только они вкладывают не свои собственные деньги, а банковские (то есть брокер - это наемный биржевой торговец банка).

Юридические положения

Термин «защита прав инвесторов» определяет сущность мероприятий по соблюдению, сохранению и обеспечению прав и требований человека, который использует инвестиции. Защита основывается на юридических положениях. Предположение о необходимости защиты исходит из опыта, что финансовые инвесторы, как правило, структурно уступают поставщикам финансовых услуг и продуктов, в силу того что у них отсутствуют профессиональные знания и опыт. Государства с более развитой защитой, как правило, более эффективны в экономическом плане, нежели те, где права инвесторов носят неопределенный характер. Защита предполагает формирование точной финансовой отчетности государственных компаний и учреждений. Исходя из имеющихся данных, лицо, заинтересованное в получении прибыли, может принимать обоснованное решение.

Кто такой иностранный инвестор? Международные капиталовложения

Иностранные вложения включают в себя потоки капитала из одной страны в другую, предоставляя широкие доли собственности в отечественных компаниях (либо активов). Они расширяют практику ведения межгосударственного бизнеса. Современная тенденция склоняется к глобализации инвестиционных фондов, где транснациональные компании имеют возможность вкладывать денежные средства в различных странах.

В завершение: подведем итоги

Как вы уже могли понять, инвестор - это, проще говоря, денежный вкладчик, совершающий инвестицию. Тенденция транснациональных капвложений набирает обороты каждый день. Кто может быть инвестором? В современном представлении им может быть как определенная компания или организация, так и целое государство.

Инвестирование любого профиля связано с риском, а получение стабильного дохода от вложенных в тот или иной проект средств требует знаний и дисциплины.

Именно поэтому инвесторов стали делить на категории.

Как стать квалифицированным инвестором (англ. qualified investor) и что это значит, как обойти жесткие требования и получить те же самые возможности? Это и многое другое вы найдете прямо здесь.

Содержание статьи:

Зарождение рыночных отношений в новой России предполагало полную свободу в инвестиционной деятельности, начинающие биржевики могли использовать любые инструменты для увеличения своего капитала. Но не все люди с большими деньгами вникали в суть процесса, многие предпочитали вкладывать свои средства в сомнительные проекты, а когда рискованные сделки приносили убытки, возникали конфликты.

Многочисленные судебные разбирательства и скандалы заставили ЦБ инициировать дополнения к закону 1996 года и разделить субъекты на две категории:

- Квалифицированные инвесторы ;

- неквалифицированные инвесторы .

С 2007 года доступ к рискованным, хотя и высокодоходным, сделкам для неквалифицированных участников был закрыт. Введение регулятором новых правил призвано защитить неопытных инвесторов с небольшим начальным капиталом от убытков, например, от вложений в финансовую пирамиду.

Неквалифицированных инвесторов разделили на две группы – тех, кто имеет на счету до 400 тыс. рублей и тех, у кого эта сумма больше.

Лица из первой группы входят в список особо защищаемых клиентов, для них доступны первый и второй уровень котировальных списков, у второй группы есть возможность использовать маржинальное кредитование, то есть торговать с плечом, им доступны некоторые бумаги из третьего списка.

Брокерам запрещено использовать средства лиц без квалификационного статуса при заключении рискованных контрактов из списка инструментов для квалифицированных трейдеров, такие действия могут привести к лишению лицензии также с риском лишения лицензии будут действия по перечислению ценных бумаг между счетами и по зачислению на счета депо неквалифицированных лиц.

Штрафом наказываются сделки, выполненные в интересах квалифицированного инвестора за счет средств лица не имеющего статуса. Компания, незаконно присвоившая статус может быть оштрафована на сумму от 700 тысяч рублей до 1 миллиона , для должностных лиц штраф составляет от 30 до 50 тысяч рублей с возможной дисквалификацией на один или два года.

Требования к статусу квалифицированного инвестора

Думаете как стать квалифицированным инвестором?

Совсем недавно ЦБ ужесточил условия получения квалификации и, хотя большинство солидных брокерских компаний высказались против введения новых требований, решение было принято.

Требования к статусу квалифицированного инвестора предполагают, что у кандидата (физического лица) есть финансовые резервы, позволяющие использовать сумму не менее 6 млн рублей , в том числе учитываются не только счета в банках, но и ценные бумаги (акции, сертификаты, договора, облигации и т. д.), а также драгоценные металлы или их эквивалент.

Обязателен определенный стаж работы в данной сфере, не менее 2-х лет в качестве сотрудника компании-брокера со статусом квалифицированного инвестора или 3 года и более в компании не имеющей такого статуса.

Теоретическая подготовка кандидата подтверждается дипломом ВУЗа соответствующего профиля, при этом на момент выдачи документа у ВУЗа должно быть право на аттестацию подобного рода специалистов.

Альтернативой диплому могут служить аттестаты: специалиста по проверке финансово-хозяйственной деятельности (аудитора ), специалиста в сфере страхования (актуария ) или профессионала трейдинга.

- Еще один вариант документального подтверждения образования – сертификат международных организаций: FRM (Financial Risk Manager), CFA (Chartered Financial Analyst) и CHA (Certified International Investment Analyst).

Но подтверждение образования и обладание определенной суммой могут оказаться недостаточными аргументами для признания лиц квалифицированными инвесторами, претендентам предстоит доказать свои деловые качества реальной деятельностью.

Кроме наличия 6 млн. рублей, образования, можно еще выполнять определенные обороты средств. В течение трех месяцев трейдер обязан заключить, как минимум 10 контрактов по купле или продаже и не менее одного в месяц с общим объемом от 6 млн рублей, сделки подтверждаются отчетом брокера.

Имея на руках подтверждение о работе на бирже в виде брокерского отчета, копию трудовой книжки от работодателя вместе с копией лицензии подтверждающей статус компании, если таковой есть, документы об образовании и справки банка о наличии средств, необходимо обратиться к брокеру с заявлением о присвоении соискателю соответствующей квалификации. Как правило, хватает выполнения двух необходимых требований.

Для компаний, то есть юридических лиц, требования при приобретении статуса более высокие. Минимальный собственный капитал компании должен составлять 200 млн рублей , а сумма активов за год от 2 млрд рублей , в такую же сумму должен оцениваться и годовой оборот компании за последний отчетный период. Все эти показатели подтверждаются в виде бухгалтерских данных.

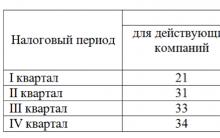

Деятельность юридического лица – соискателя квалификационного статуса, оценивается количеством сделок за последние четыре квартала, минимум для каждого квартала – пять сделок, а для каждого месяца одна. Минимальная совокупная цена всех заключенных договоров (сделок) 50 млн рублей

. В этот общий объем могут входить следующие финансовые и фондовые инструменты:

Деятельность юридического лица – соискателя квалификационного статуса, оценивается количеством сделок за последние четыре квартала, минимум для каждого квартала – пять сделок, а для каждого месяца одна. Минимальная совокупная цена всех заключенных договоров (сделок) 50 млн рублей

. В этот общий объем могут входить следующие финансовые и фондовые инструменты:

- федеральные долговые обязательства;

- облигации, сертификаты или векселя субъектов России;

- долговые обязательства муниципалитетов;

- облигации и акции российских участников фондового рынка;

- именные ипотечные сертификаты;

- акции и облигации зарубежных эмитентов;

- паи в отечественных и зарубежных инвестиционных фондах;

- производные финансовых инструментов (договоры).

Как обойти статус квалифицированного инвестора и купить иностранные акции

Не всегда есть возможность получить квалификацию, недостаток финансов, отсутствие профильного образования и недостаточный стаж могут поставить крест на расширении спектра доходных сделок в трейдинге. Так как закон касается только брокеров с российской регистрацией, то стоит прибегнуть к услугам иностранных брокеров, тем более что многие из них российские компании с иностранными регистрациями.

На первый взгляд, такое обращение кажется рискованным шагом, но это только, на первый взгляд. А если присмотреться, то выяснится, что многие российские брокеры открывают свои счета в ЕС. Налоговая система этих стран позволяет неплохо экономить, а значит предлагать своим клиентам минимальные суммы комиссий при заключении сделок.

Профессиональные участники торгов

Для некоторых организаций статус предусмотрен по умолчанию, это прежде всего те, кто профессионально работает на фондовом и валютном рынках:

- брокерские фирмы, дилеры и управляющие компании;

- кредитные учреждения;

- страховые организации, в том числе агентства, страхующие вклады;

- акционерные фонды инвестиционного направления;

- некоммерческие организации в виде фондов с российскими учредителями для поддержки бизнеса;

- частные пенсионные фонды;

- Внешэкономбанк;

- Банк России;

- международные финансовые структуры, такие как МВБ.

Список далеко не полный, на самом деле таких организаций намного больше, их отличительной особенностью является возможность работать в качестве квалифицированного инвестора в любом направлении, в то время как у лиц, приобретающих этот статус такой свободы нет.

Преимущества статуса квалифицированного инвестора

Так как получение квалификации в области инвестирования связано с соблюдением целого ряда условий, необходимо предварительно ознакомиться со всеми плюсами этой категории, так что дает статус квалифицированного инвестора? Наиболее очевидные и привлекательные стороны – непосредственное участие в купле-продаже различных активов зарубежных фирм и инвестиционных фондов с высоким риском и высоким доходом.

Не менее ценное приобретение при получении статуса – получение информации, закрытой для большинства трейдеров. Информированность позволяет выбрать оптимальный вариант вложения средств. Но необходимо помнить, что лица с этим статусом не попадают под действие закона, защищающего интересы инвесторов на рынке ценных бумаг.

Несколько ярких примеров работы трейдеров высокой квалификации

Свобода выбора при вложении средств иногда дает поразительные результаты, у всех на слуху имя Джорджа Сороса , который в 1992 году обвалил английский фунт и заработал около 1,5 миллиардов долларов, при этом казначейство Великобритании понесло убытки в 3,5 миллиарда фунтов. Его агрессивная стратегия принесла не только убытки Британской казне, но и задержала введение евро в качестве денежной единицы Европейского Союза.

А его слова: «Неважно, прав ты или неправ, важно лишь то, сколько денег ты заработаешь, когда прав и сколько потеряешь, когда ошибся.» только подтверждают цинизм его позиции.

Еще одна знаменитость биржевой торговли – Уоррен Баффетт , который начал зарабатывать в возрасте 6 лет. Наличие хорошего образования и многолетнего опыта, позволили ему накопить капитал в $73 млрд . Его успех – это сплав тщательного анализа и профессиональной интуиции.

Особенностью стратегии Баффета являются длинные инвестиции его любимый срок продажи акций – никогда. Он игнорирует новомодные веяния, не вкладывает денег IT технологии и не пользуется компьютером. Его рекомендации призывают к терпеливому ожиданию результата:

«Вы не получите ребенка через месяц, даже если от вас забеременеют 9 женщин».

Таланты есть и в России – Юрий Мильнер умудрился превратить $1 млрд в $3,2 млрд всего за четыре года, его стратегия – полная противоположность стратегии Баффета, он зарабатывает, чтобы тратить и тратит, чтобы зарабатывать. Сфера его интересов – перспективные интернет проекты, научные разработки. Мильнер финансирует премии за выдающиеся достижения в области физики, математики и медицины, которые в разы больше знаменитой нобелевской премии.

Но не всегда опыт и знания приносят успех, Чарльз Стедман это доказал на личном примере, четыре его фонда были лидерами среди худших за 30 лет. Он не задумываясь воплощал свои безумные идеи, теряя деньги и вкладчиков, но находились новые вкладчики готовые оплачивать авантюры Стедмана и он прожил безбедную жизнь на чужие деньги.

Квалификация и возможности

И хотя квалифицированному трейдеру доступно только то направление, которое он выбрал, тем не менее кроме дополнительной информированности и расширенного списка инструментов, у него есть преимущества: использование кредитного плеча 1 к 3 и права последнего слова при принятии решения.

- Есть еще один существенный момент, касающийся инвесторов с квалификацией, там, где работают трейдеры с опытом и знаниями, почти не бывает мошенников, так как реализовать мошеннические схемы не представляется возможным.

Как отметил один американский предприниматель Джеффри Сильверман :

«Торговля ценными бумагами была и всегда останется тяжелым путем к легкой жизни».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

Стоит ли переходить в негосударственный пенсионный фонд Пенсия переход в негосударственный пенсионный фонд

Счет 98 в 1с 8.3. Доходы будущих периодов: порядок учета и отражения в отчетности. Пример. Учет доходов будущих периодов в связи с договором аренды

Рынки ценных бумаг гипотезы об эффективности рынка Современная трактовка эффективности рынка

Презентация на тему роль государства в экономике

Экономические издержки безработицы Экономические издержки безработицы