Сервис позволяет:

- Подготовить отчет

- Сформировать файл

- Протестировать на ошибки

- Распечатать отчет

- Отправить через интернет!

Бланк налоговой декларации по транспортному налогу 2018. Скачать форму

Начиная с отчетности за 2017 год Декларация по транспортному налогу подается по новой форме, утвержденной приказом ФНС России от 05.12.2016 № ММВ-7-21/668@. В этой форме транспортной декларации добавлена возможность отражения налоговой льготы по транспортному средству, имеющему разрешенную максимальную массу свыше 12 тонн, зарегистрированному в реестре транспортных средств системы взимания платы (ПЛАТОН) (с учетом Федерального закона от 03.07.2016 № 249-ФЗ).

Бланк налоговой декларации по транспортному налогу 2016. Скачать форму

Заполнение формы декларации производится с учетом Приказа Министерства финансов РФ от 20 февраля 2012 г. N ММВ-7-11/99 @ (ред. от 25.04.2014) «Об утверждении формы и формата представления налоговой декларации по транспортному налогу в электронной форме и порядка ее заполнения».

Данный образец бланка налоговой декларации по транспортному налогу за 2016 год программы БухСофт заполняют автоматически!

Транспортную декларацию за 2016 год нужно сдать в инспекцию не позднее 1 февраля 2017 года. По общему правилу отчитаться надо по местонахождению компании или обособленного подразделения (п. 24.3 Правил, утвержденных приказом МВД России от 24 ноября 2008 г. № 1001), то есть именно туда, где зарегистрирован автомобиль.

Формирование декларации по транспортному налогу в электронном виде

Формат декларации по транспортному налогу утвержден приказом ФНС России от 05.12.2016 N ММВ-7-21/668@. Декларация за 2017 год подается в соответсвии с утвержденной этим приказом формой и форматом.

- для организации - ИНН и КПП, которые присвоены организации тем налоговым органом, в который представляется декларация (особенности указания ИНН и КПП по реорганизованным организациям в пункте 2.9 настоящего Порядка).

В поле "ИНН" для российской организации указывается ИНН в соответствии со свидетельством о постановке на учет российской организации в налоговом органе по месту ее нахождения, для иностранной организации, осуществляющей деятельность на территории Российской Федерации - в соответствии со свидетельством о постановке на учет иностранной организации в налоговом органе. - В поле "КПП" для российской организации указывается КПП в соответствии со свидетельством о постановке на учет российской организации в налоговом органе, для иностранной организации, осуществляющей деятельность на территории Российской Федерации, - в соответствии со свидетельством о постановке на учет иностранной организации в налоговом органе.

- Для российской организации КПП по месту нахождения обособленного подразделения КПП указывается в соответствии с уведомлением о постановке на учет российской организации в налоговом органе.

- ИНН и КПП для крупнейших налогоплательщиков указываются на основании уведомления о постановке на учет в налоговом органе организации в качестве крупнейшего налогоплательщика.

- Номер корректировки.

При представлении в налоговый орган первичной декларации в поле "Номер корректировки" проставляется "0--", при представлении уточненной декларации - указывается номер корректировки (например, "1--", "2--" и так далее). - Налоговый период, за который представляется декларация.

Коды, определяющие налоговый период, приведены в приложении N 1 к настоящему Порядку. - Отчетный год, за который представляется декларация.

- Код налогового органа, в который представляется декларация, указывается согласно документам о постановке на учет в налоговом органе.

- Коды места представления декларации по транспортному налогу приведены в приложении N 3 к настоящему Порядку.

- Полное наименование организации, соответствующее наименованию, указанному в ее учредительном документе (при наличии в наименовании латинской транскрипции таковая указывается).

- Код вида экономической деятельности налогоплательщика согласно Общероссийскому классификатору видов экономической деятельности (ОКВЭД) ОК 029-2014 (КДЕС ред. 2).

- Номер контактного телефона налогоплательщика должен состоять из кода страны, кода населенного пункта, номера телефона без знаков и пробелов. Например, "84950000000".

- Количество страниц, на которых составлена декларация.

- Количество листов подтверждающих документов или их копий, включая документы или их копии, подтверждающие полномочия представителя налогоплательщика (в случае представления декларации представителем налогоплательщика), приложенных к декларации.

- в случае подтверждения достоверности и полноты сведений в декларации руководителем организации-налогоплательщика проставляется "1"; в случае подтверждения достоверности и полноты сведений представителем налогоплательщика проставляется "2";

- при представлении декларации налогоплательщиком по строке "фамилия, имя, отчество полностью" указываются построчно полностью фамилия, имя, отчество руководителя организации. Проставляется личная подпись руководителя организации и дата подписания;

- при представлении декларации представителем налогоплательщика - физическим лицом по строке "фамилия, имя, отчество полностью" указываются построчно полностью фамилия, имя, отчество представителя налогоплательщика. Проставляется личная подпись представителя налогоплательщика, дата подписания;

- при представлении декларации представителем налогоплательщика - юридическим лицом по строке "фамилия, имя, отчество полностью" указываются построчно полностью фамилия, имя, отчество физического лица, уполномоченного в соответствии с документом, подтверждающим полномочия представителя налогоплательщика - юридического лица удостоверять достоверность и полноту сведений, указанных в декларации.

По строке "наименование организации - представителя налогоплательщика" указывается наименование юридического лица - представителя налогоплательщика. Проставляется подпись лица, сведения о котором указаны по строке "фамилия, имя, отчество полностью", юридического лица - представителя налогоплательщика, и дата подписания. - подпись руководителя организации либо его представителя и дата подписания проставляются также в разделе 1 декларации, включая приложения к форме декларации, по строке "Достоверность и полноту сведений, указанных на данной странице, подтверждаю". Дата подписания заполняется в соответствии с пунктом 2.4 настоящего Порядка.

- способ представления декларации - указывается код согласно приложению N 4 к настоящему Порядку;

- количество страниц декларации;

- количество листов подтверждающих документов или их копий, приложенных к декларации;

- дата представления декларации, заполняется в соответствии с пунктом 2.4 настоящего Порядка;

- номер, под которым зарегистрирована декларация;

- фамилия и инициалы имени и отчества работника налогового органа, принявшего декларацию;

- подпись работника налогового органа, принявшего декларацию.

- По коду строки 150 указывается доля налогоплательщика в праве на транспортное средство (в виде правильной простой дроби).

- По коду строки 180 указывается повышающий коэффициент (Кп), установленный пунктом 2 статьи 362 Кодекса.

Программа БухСофт производит автоматическое заполнение налоговой декларации по транспортному налогу по следующим правилам:

Порядок заполнения Титульного листа декларации

3.1. Титульный лист декларации заполняется налогоплательщиком, за исключением раздела "Заполняется работником налогового органа".

3.2. При заполнении Титульного листа указываются:

3.3. В разделе Титульного листа "Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю" указывается:

3.4. По строке "Наименование документа, подтверждающего полномочия представителя налогоплательщика" указывается вид документа, подтверждающего полномочия представителя налогоплательщика.

3.5. Раздел "Заполняется работником налогового органа" содержит сведения о представлении декларации:

Порядок заполнения Раздела 1 "Сумма налога, подлежащая уплате в бюджет" декларации

4.1. При наличии у налогоплательщика объектов налогообложения, находящихся на территории нескольких муниципальных образований, отнесенных к ведению одного налогового органа, в котором осуществлена постановка на учет налогоплательщика по месту нахождения транспортных средств, заполняется одна декларация.

4.2. По коду строки 010 указывается код бюджетной классификации (далее - КБК) в соответствии с нормативными правовыми актами о бюджетной классификации, по которому подлежит уплате (или возврату) сумма транспортного налога, указанная в строке с кодом 030 (или 040).

В каждом блоке строк с кодами 020 - 040 указывается:

4.3. по коду строки 020 - код по ОКТМО, по которому подлежит уплате сумма транспортного налога;

4.4. по коду строки 021 - исчисленная сумма транспортного налога, подлежащая уплате в бюджет за налоговый период, которая формируется как сумма значений по коду строки 300 всех представленных страниц Раздела 2 декларации с соответствующим кодом по ОКТМО.

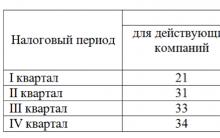

4.5. Сумма авансового платежа по транспортному налогу по истечении первого, второго и третьего квартала текущего налогового периода исчисляется как одна четвертая произведения соответствующей налоговой базы и налоговой ставки (пункт 2.1 статьи 362 Кодекса) с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в налоговом (отчетном) периоде (пункт 3 статьи 362 Кодекса), с учетом повышающего коэффициента (пункт 2 статьи 362 Кодекса) и указывается, соответственно:

- по коду строки 023 - сумма авансовых платежей по транспортному налогу, исчисленная к уплате в бюджет за первый квартал текущего года, в рублях;

- по коду строки 025 - сумма авансового платежа по транспортному налогу, исчисленная к уплате в бюджет за второй квартал текущего года, в рублях;

- по коду строки 027 - сумма авансового платежа по транспортному налогу, исчисленная к уплате в бюджет за третий квартал текущего года, в рублях.

По кодам строк 023, 025, 027 исчисленная сумма авансовых платежей по транспортному налогу в отношении транспортного средства, имеющего разрешенную максимальную массу свыше 12 тонн, зарегистрированного в реестре транспортных средств системы взимания платы (далее - реестр), принимает значение "0".

4.6. по коду строки 030 - сумма транспортного налога, исчисленная к уплате в бюджет, по данным налогоплательщика по соответствующим ОКТМО, в рублях.

Значение по строке 030 с соответствующими ОКТМО определяется как разница между исчисленной суммой транспортного налога, подлежащей уплате в бюджет за налоговый период, указанной по строке 021, и суммами авансовых платежей по транспортному налогу, исчисленных к уплате в бюджет в течение налогового периода, указанными по кодам строк 023, 025 и 027 с соответствующими ОКТМО, в рублях.

В случае, если полученная сумма принимает отрицательное значение, то по строке 030 ставится прочерк.

4.7. по коду строки 040 - сумма транспортного налога, исчисленная к уменьшению по итогам налогового периода, определяемая как разница между исчисленной суммой транспортного налога, подлежащей уплате в бюджет за налоговый период, указанной по коду строки 021, и суммами авансовых платежей по транспортному налогу, подлежащими уплате в бюджет в течение налогового периода, указанными по кодам строк 023, 025 и 027 с соответствующими ОКТМО, в рублях.

В случае, если полученная сумма принимает отрицательное значение, то по строке с кодом 040 указывается данное значение без знака "-", а если положительное, то по строке с кодом 040 ставится прочерк.

Порядок заполнения Раздела 2 "Расчет суммы налога по каждому транспортному средству" декларации

5.1. Раздел 2 заполняется налогоплательщиком по каждому транспортному средству, зарегистрированному в соответствии с законодательством Российской Федерации. В случае изменения места нахождения организации и снятия с учета в течение налогового периода транспортного средства на территории, подведомственной налоговому органу, по предыдущему месту нахождения организации, декларация представляется в налоговый орган по новому месту нахождения организации и регистрации транспортного средства. При этом раздел 2 декларации представляется по каждому ОКТМО, на территории которых зарегистрированы (были зарегистрированы) в налоговом периоде на налогоплательщика транспортные средства с учетом коэффициента, определяемого по коду строки 160 декларации.

В случае, если законодательством субъекта Российской Федерации предусмотрено зачисление транспортного налога в региональный бюджет без направления по нормативам суммы налога в бюджеты муниципальных образований, одна декларация может заполняться в отношении общей суммы транспортного налога в отношении всех транспортных средств, местом нахождения которых является территория субъекта Российской Федерации, подлежащей уплате в бюджет субъекта Российской Федерации, по согласованию с налоговым органом по данному субъекту Российской Федерации, полученному до начала налогового периода, за который представляется такая декларация. В этом случае при заполнении декларации указывается код по ОКТМО, соответствующий территории муниципального образования, подведомственной налоговому органу по месту представления декларации.

5.2. По коду строки 020 указывается соответствующий код по ОКТМО.

5.3. По коду строки 030 указывается код вида транспортного средства в соответствии с приложением N 5 к настоящему Порядку.

5.4. По коду строки 040 указывается идентификационный номер транспортного средства по документу о регистрации транспортного средства. По наземным транспортным средствам указывается идентификационный номер - VIN, по водным транспортным средствам указывается идентификационный номер судна - ИМО, по воздушным транспортным средствам указывается серийный (идентификационный) номер судна.

5.5. По коду строки 050 указывается марка транспортного средства согласно документу о государственной регистрации транспортного средства.

5.6. По коду строки 060 указывается регистрационный знак транспортного средства (по наземным транспортным средствам указывается государственный регистрационный знак транспортного средства, по водным транспортным средствам указывается регистрационный номер судна, по воздушным транспортным средствам указывается регистрационный знак судна).

5.7. По коду строки 070 указывается дата регистрации транспортного средства в соответствии с документом о государственной регистрации транспортного средства.

5.8. По коду строки 080 указывается дата прекращения регистрации транспортного средства.

Дата прекращения регистрации транспортного средства должна соответствовать дате прекращения регистрации транспортного средства (снятия с учета), полученной от регистрирующего органа.

5.9. По коду строки 090 указывается налоговая база, которая определяется:

- в отношении транспортных средств, имеющих двигатели, - как мощность двигателя транспортного средства в лошадиных силах;

- в отношении воздушных транспортных средств, для которых определяется тяга реактивного двигателя, - как паспортная статическая тяга реактивного двигателя (суммарная паспортная статическая тяга всех реактивных двигателей) воздушного транспортного средства на взлетном режиме в земных условиях в килограммах силы;

- в отношении водных несамоходных (буксируемых) транспортных средств, для которых определяется валовая вместимость, - как валовая вместимость в регистровых тоннах.

По водным и воздушным транспортным средствам в строке с кодом 090 указывается мощность двигателя транспортного средства в лошадиных силах. Если транспортное средство имеет несколько двигателей, то налоговая база в отношении данного транспортного средства определяется как сумма мощностей этих двигателей в лошадиных силах.

По водным и воздушным транспортным средствам, не указанным в подпунктах 1, 1.1 и 2 пункта 1 статьи 359 Кодекса, налоговая база определяется как единица транспортного средства. В этом случае в строке с кодом 090 проставляется "1".

5.10. По коду строки 100 указывается код единицы измерения налоговой базы в соответствии с приложением N 6 к настоящему Порядку.

5.11. По коду строки 110 указывается экологический класс транспортного средства.

5.12. По коду строки 120 указывается срок использования транспортного средства (данный показатель определяется в календарных годах от года выпуска транспортного средства и указывается только в случаях установления дифференцированных налоговых ставок).

Количество лет, прошедших с года выпуска транспортного средства, определяется по состоянию на 1 января текущего года в календарных годах, начиная с года, следующего за годом выпуска транспортного средства.

Например, для исчисления транспортного налога за 2016 год в отношении транспортного средства 2008 года выпуска количество лет, прошедших с года выпуска этого транспортного средства, составит 8 лет (период с 2009 по 2016 годы).

5.13. По коду строки 130 указывается год выпуска (при наличии) транспортного средства, указанный в правоустанавливающих документах на транспортное средство.

5.14. По коду строки 140 указывается количество полных месяцев владения транспортным средством в отчетном году с учетом положений пункта 3 статьи 362 Кодекса.

5.15. По коду строки 160 указывается коэффициент (Кв), определяемый как отношение числа полных месяцев, указанных по строке 140, к числу календарных месяцев в налоговом периоде (отчетном периоде), значение коэффициента указывается в виде десятичной дроби с точностью до десятитысячных долей в соответствии с пунктом 3 статьи 362 Кодекса.

5.16. По коду строки 170 указывается налоговая ставка транспортного налога, установленная законом соответствующего субъекта Российской Федерации по месту нахождения транспортного средства.

5.17. По коду строки 190 указывается сумма исчисленного налога, значение которой определяется как произведение налоговой базы, указанной в строке с кодом 090, налоговой ставки, указанной в строке с кодом 170, доли в праве, указанной в строке с кодом 150, коэффициента, указанного в строке с кодом 160, и повышающего коэффициента, указанного в строке с кодом 180.

5.18. По коду строки 200 указывается количество полных месяцев использования налоговой льготы.

5.19. По коду строки 210 указывается коэффициент Кл, который определяется как отношение числа полных месяцев, в течение которых представляется налоговая льгота, к числу календарных месяцев в налоговом периоде (отчетном периоде). Значение коэффициента указывается в виде десятичной дроби с точностью до десятитысячных долей.

5.20. По коду строки 220 в первом поле указывается код налоговой льготы в виде освобождения от налогообложения по транспортному налогу в соответствии с приложением N 7 к настоящему Порядку, во втором поле - основание для ее использования: статья, пункт и подпункт закона субъекта Российской Федерации.

Строка с кодом 220 не заполняется по налоговым льготам, установленным законом субъекта Российской Федерации в виде уменьшения суммы транспортного налога, подлежащей уплате в бюджет (код 20220), и в виде снижения налоговой ставки транспортного налога (код 20230).

При указании кода налоговой льготы 30200 второе поле основание применения льготы не заполняется.

Если в соответствии с абзацем третьим статьи 356 Кодекса законами субъектов Российской Федерации по месту нахождения транспортных средств предусмотрены налоговые льготы, то во втором поле указывается основание для их использования: номер, пункт и подпункт статьи закона субъекта Российской Федерации о транспортном налоге, в соответствии с которым предоставляется соответствующая налоговая льгота (для каждой из указанных позиций отведено по 4 знакоместа, при этом заполнение второй части показателя осуществляется слева направо и, если реквизит имеет меньше четырех знаков, свободные знакоместа слева от значения заполняются нулями).

Значение по коду строки 220 заполняется в случае установления льготы по транспортному налогу.

5.21. По коду строки 230 указывается сумма налоговой льготы.

В случае установления льготы по транспортному налогу в виде освобождения от налогообложения сумма налоговой льготы рассчитывается как произведение налоговой базы, указанной в строке с кодом 090, налоговой ставки, указанной в строке с кодом 170, доли в праве, указанной в строке с кодом 150, повышающего коэффициента, указанного в строке с кодом 180, и коэффициента, указанного в строке с кодом 210.

Код строки 230 = код строки 090 x код строки 170 x код строки 150 x код строки 180 x код строки 210.

5.22. По коду строки 240 в первом поле указывается код налоговой льготы в виде уменьшения суммы транспортного налога, во втором поле - основание для ее использования: статья, пункт и подпункт закона субъекта Российской Федерации.

Значение по коду строки 240 заполняется в случае, если законами субъектов Российской Федерации по месту нахождения транспортных средств будут предусмотрены налоговые льготы и основания для их использования налогоплательщиками в соответствии с абзацем третьим статьи 356 Кодекса. Коды налоговых льгот указаны в приложении N 7 к настоящему Порядку.

5.23. По коду строки 250 указывается сумма налоговой льготы в рублях.

В случае установления льготы по транспортному налогу законом субъекта Российской Федерации, уменьшающей исчисленную сумму налога в процентах (например, исчисленная сумма налога уменьшается на 50%), сумма налоговой льготы рассчитывается как произведение налоговой базы, указанной в строке с кодом 090, налоговой ставки, указанной в строке с кодом 170, доли в праве, указанной в строке с кодом 150, повышающего коэффициента, указанного в строке с кодом 180, коэффициента, указанного в строке с кодом 210, и процента, уменьшающего исчисленную сумму налога, деленное на сто.

Код строки 250 = код строки 090 x код строки 170 x код строки 150 x код строки 180 x код строки 210 x (процент, уменьшающий исчисленную сумму налога) : 100.

5.24. По коду строки 260 в первом поле указывается код налоговой льготы в виде снижения налоговой ставки транспортного налога, во втором поле - основание для ее использования: статья, пункт и подпункт закона субъекта Российской Федерации.

Значение по строке с кодом 260 заполняется в случае, если законами субъектов Российской Федерации по месту нахождения транспортных средств будут предусмотрены налоговые льготы и основания для их использования налогоплательщиками в соответствии с абзацем третьим статьи 356 Кодекса.

5.25. По коду строки 270 указывается сумма налоговой льготы, в рублях.

В случае установления льготы по транспортному налогу законом субъекта Российской Федерации в виде снижения налоговой ставки сумма налоговой льготы исчисляется как разность суммы налога, исчисленной по полной налоговой ставке, и суммы налога, исчисленной по пониженной налоговой ставке, умноженная на долю в праве, указанной в строке с кодом 150, повышающий коэффициент, указанный в строке с кодом 180, и коэффициент, отражаемый в строке с кодом 210:

Код строки 270 = код строки 090 x (налоговая ставка - пониженная ставка) / 100 x код строки 150 x код строки 180 x код строки 210.

5.26. По коду строки 280 указывается код налогового вычета на транспортное средство, имеющее разрешенную максимальную массу свыше 12 тонн, зарегистрированное в реестре.

5.27. По коду строки 290 указывается сумма налогового вычета в рублях в отношении каждого транспортного средства, имеющего разрешенную максимальную массу свыше 12 тонн, зарегистрированного в реестре.

В случае, если при применении налогового вычета, предусмотренного пунктом 2 статьи 362 Кодекса, сумма налога, подлежащая уплате в бюджет, принимает отрицательное значение, сумма налога принимается равной нулю (пункт 2 статьи 362 Кодекса).

По коду строки 300 указывается сумма транспортного налога, исчисленная по итогам налогового периода налогоплательщиками-организациями в отношении каждого транспортного средства, подлежащая уплате в бюджет, значение которой определяется как разность значений строк с кодами 190 и 230 или разность значений строк с кодом 190 и значений строк с кодами 250, 270.

В случае наличия налогового вычета, сумма исчисленного налога уменьшается на сумму налогового вычета, указанного по строке 290.

Код строки 300 = код строки 190 - код строки 230 или;

Код строки 300 = код строки 190 - код строки 250 - код строки 270 или;

Код строки 300 = код строки 190 - код строки 290 или;

Код строки 300 = код строки 190 - код строки 250 - код строки 270 - код строки 290.

В данной статье речь пойдет о том, как правильно следует заполнять декларацию по транспортному налогу (ДТН), когда сдавать и другие важные нюансы в заполнении и правилах подачи данного документа

28.10.2016Кем сдается ДТН за 2016г. для юрлиц?

Эксперты сразу отмечают, что ДТН ИП сдавать не нужно, сдавать данный документ необходимо только тем, у кого имеются машины.

Если на балансе той или иной фирмы/компании/организации имеется авто, которое подлежит обложению транспортным налогом (ТН), то на руководителе лежит обязанность по уплате данного налога и подаче ДТН один раз в год. Сдается документ в ИФНС согласно месту регистрации автомобиля. К примеру, та или иная фирма/компания имеет обособленное подразделение, которое зарегистрировано в другой налоговой инспекции, нежели головная организация/компания. В случае, если авто зарегистрировано на балансе обособленного подразделения, тогда ДТН подается в ИФНС по месту регистрации подразделения.

Сроки подачи ДТН за 2016г.

ДТН за 2016г. для юрлиц должна подаваться до 01.02.2017г. ТН за 2016г. для юрлиц перечисляется в сроки, которые были установлены законом соответствующего субъекта РФ, однако при этом срок не может быть установлен на дату, которая будет ранее 01.02.2017г.

Здесь важно обратить внимание на то, что ТН за 2016г. для юрлиц организации/компании должны рассчитывать самостоятельно. Вполне логично, что подачей ДТН занимаются также они. Для ИП, на балансе которых зафиксированы авто, производят уплату ТН аналогично процедуре уплаты налога для физлиц - единожды в год до 1 декабря следующего года. Перечисляется он в бюджет, основываясь на уведомления, полученные из ИФНС. По этой причине ИП производить отчет по ТН не обязаны.

Действующая форма ДТН была утверждена приказом №ММВ-7-11/99@ ФНС РФ от 20.02.2012г. Но в настоящее время был разработан обновленный проект новой формы документа. С ним можно без труда ознакомиться, если перейти по следующей ссылке: regulation.gov.ru. Если проект будет одобрен и утвержден, тогда за 2016г. составлять отчет необходимо будет уже по обновленной форме.

Титульный лист - на нем должны содержаться данные относительно той или иной организации/компании. Здесь нужно обратить особое внимание на код ОКВЭД, потому как в новой ДТН он должен быть указан новый. Посмотреть его можно в Общероссийском классификаторе видов экономической деятельности ОК029-2014.

Раздел №2 должен заполняться первоначально. Потребуется составить отдельный раздел №2 по каждому транспорту в отдельности. В строку 020 (С020) внести код ОКТМО, согласно которому производится уплата ТН.

В С030 указывает код транспорта, взятый из Приложения №5 к Порядку заполнения ДТН. Таким образом, если заполняется раздел №2 для легкового авто, то необходимо проставить код 510 00, по грузовому авто, которое не относится к специальным - 520 01.

В С040-С060 указываются показатели транспорта, взятые из свидетельства относительно регистрации или ПТС, а именно марка, VIN номер, мощность двигателя авто и тому подобное.

В С070 записывается дата регистрации, в С080 - дата снятия с регистрации авто.

В С090 ставится налоговая база по ТН (для основной категории автомобилей - это мощность, выраженная в лошадиных силах).

В С100 вписывается код единицы измерения налоговой базы, опираясь на Приложение №6 к Порядку заполнения ДТН. Если в строку 090 были поставлены лошадиные силы, то в С100 необходимо поставить 251.

В С110 записывается срок использования транспорта в календарных годах, начиная от года выпуска транспорта. Возраст можно определить таким образом: если авто было выпущено в 2008г., то его возраст в ходе подачи ДТН за 2016г. будет равен 8 годам (то есть с 2009г. по 2016г.).

В С130 следует указывать год выпуска транспорта, который указан в правоустанавливающих документах на тот или иной автомобиль.

В С140 вписывается количество полных месяцев владения тем или иным транспортом в 2016г. Другими словами, если во владении автомобиль находился на протяжении всего года, тогда следует поставить цифру «12».

В С150 записывается доля в праве владения транспортом, которая присуща определенному руководителю компании/фирмы.

В С160 следует проставить коэффициент владения Кв (при владении автомобилем весь год, коэффициент необходимо ставить «1», то есть коэффициент считается путем деления количества месяцев на 12).

В С170 проставляется налоговая ставка.

В С180 вписывается повышающий коэффициент.

В С190 необходимо вписать сумму, рассчитанную следующим образом: за основу следует брать налоговую базу, ставку, коэффициент Кв, повышающий коэффициент.

В С200 - С270 необходимо вписать информацию относительно налоговых льгот, если таковые имеют место быть.

В С280 - С290 записываются данные относительно налогового вычета, если заполняется раздел №2 по авто-большегрузу, которые зарегистрированы в системе уплаты «Платон».

В С300 рассчитывается сумма налога к уплате по результатам налогового периода.

В данном документе раздел №1 заполнять необходимо в самую последнюю очередь. В нем отражается код ОКТМО, также суммы рассчитанного налога и авансовых платежей. Здесь также следует рассчитать величину налога к доплате по результатам года (указывается она в С030). Если было получено отрицательное значение суммы к доплате, тогда по результатам года отмечается налог к уменьшению. Полученное значение записывается в С040 без знака «минус», а производить уплату налогов по результатам года нет необходимости.

ДТН (бланк)

Заполнение ДТН за 2016г. (образец):

Заполнение новой формы ДТН: основные правила

1. Состав налоговой ДТН.

1.1. ДТН обязательно нужно заполнять налогоплательщику-организации, которая уплачивает ТН на основании главы 28 НК РФ, а также законов субъектов РФ, и представлять в налоговые органы: исходя из места нахождения транспорта либо постановки на учет самого крупного налогоплательщика.

1.2. ДТН состоит из Титульного листа, Раздела №1 под названием «сумма ТН, которая подлежит уплате в бюджет», Раздела №2 «Расчет суммы ТН на каждое транспортное средство».

1.3. Заполняя ДТН, следует применять справочники соответственно приложениям к настоящему Порядку. К таковым можно отнести:

1.3.1. Справочник кодов (СК), который определяет налоговый период.

1.3.2. СК, который определяет способ формы реорганизации/ликвидации фирмы/компании или ее обособленного подразделения.

1.3.3. СК по виду места представления декларации.

1.3.4. СК, который определяет способ и вид представления декларации.

1.3.5. СК, который определяет виды транспортных средств.

1.3.6. СК, который определяет налоговые льготы/вычеты.

1.3.7. Общероссийский классификатор единиц измерения.

2. Основные требования к порядку заполнения ДТН.

2.1. Документ должен составляться за налоговый период, то есть один календарный год.

2.2. Любые значения стоимостных показателей документа должны указываться исключительно в полных рублях. Значения тех или иных показателей, которые менее 50 копеек, отбрасываются, а значения 50 копеек и более округляются до полного рубля.

2.3. Страницы ДТН отличаются сквозной нумерацией, которая начинается с Титульного листа (страница №00001). Номер следует записывать в специальном поле, предназначенном для нумерации («Стр.») в направлении слева-направо. Начинать следует с первого (левого) знакоместа в таком порядке: первая страница - «00001», десятая страница - «00010». Допускать исправление возможных ошибок с применением корректирующего или другого аналогичного средства нельзя. Также нельзя допускать двустороннюю печать ДТН в бумажном варианте, а также скрепление листов документа, которое может привести к какой-либо порче бумажного носителя. В ходе заполнения полей ДТН применяются черные, синие, фиолетовые чернила. Текстовые поля ДТН заполняются исключительно заглавными печатными символами.

2.4. Для каждого показателя ДТН в утвержденной машиноориентированной фирме предусмотрено отдельное поле, которое состоит из соответствующего числа знакомест. В одно поле вносится только один показатель. Исключение здесь составляют только те показатели, у которых в роли значений выступают дата/десятичная дробь/правильная дробь. Указывая дату, необходимо использовать по порядку такие поля: день (два знакоместа), месяц (два знакоместа), год (четыре знакоместа), разделение при этом осуществляется знаком «точка». Правильную/десятичную дробь в утвержденной машиноориентированной форме необходимо вписывать в два поля, которые разделены между собой знаком «/», «.» соответственно. Заполнять поля ДТН значениями числовых (ЧП)/текстовых/кодовых показателей необходимо по принципу «слева-направо», начинать при этом с левого (первого) знакоместа. В ходе заполнения полей документа посредством ПО необходимо обязательно значения ЧП выравнивать по правому/последнему знакоместу. Если какой-либо ЧП отсутствует, то в полях, отведенных для него, проставляются прочерки (в каждом знакоместе). Если при указании определенного ЧП заполнять все знакоместа не нужно, тогда в пустых ячейках правой части поля правильно будет поставить прочерк. Что касается дробных ЧП, то их следует заполнять, придерживаясь аналогичных правил заполнения целых ЧП. Бывает такое, когда знакомест несколько больше, чем цифр, тогда следует в свободных полях поставить прочерки. Представляя ДТН, подготовленную посредством ПО, при распечатке ее на принтере можно не беспокоиться об отсутствии обрамления знакомест/прочерков для тех знакомест, которые были незаполненными. Размеры и расположение поддаваться изменениям не должны. Печать ЧП выполняется исключительно шрифтом Courier New, высота при этом должна быть установлена на уровне 16-18 пунктов.

2.5. Поле, носящее название «Код по ОКТМО», содержит в себе информацию о кодировке того муниципалитета, на территории которого производится уплата ТН. Такие данные о кодировочной системе размещаются в Общероссийском классификаторе территорий муниципальных образований - ОК 033-2013 (в дальнейшем в статье будет употребляться следующее название этого документа - код по ОКТМО). При вписывании соответствующей кодировки, следует учитывать такой нюанс, что для отдельно взятого кода отводится одиннадцать ячеек. Поэтому, если кодированное значение содержит меньшее количество цифр (их может быть восемь, вместо одиннадцати), то свободные ячейки оставляются справа от кода. При этом пустые ячейки не оставляют, а проставляют в них прочерки. Примером этого может служить следующая запись: код по ОКТМО - 12345678, значит, его в ячейки записывают так - «12345678---».

2.6. Итоговая ДТН за определенный отчетный период должна сдаваться до определенного строка, то есть к 1 февраля того года, что идет после отчетного периода - Кодекс, статья №363.1, пункт 3. Если же данная дата выпадает по календарю на нерабочий день - либо праздничный, либо выходной, то срок сдачи этого документа переносится на другой день, то есть на первый рабочий день по календарю после нерабочего дня. Это же правило распространяется и на сроки уплаты налога на транспортное средство.

2.7. Декларационный документ по уплате налога на имеющийся автотранспорт в местную налоговую службу налогоплательщик может предоставлять несколькими способами:

2.7.1. Лично.

2.7.2. Через официального представителя.

2.7.3. С помощью почтовой службы в виде заказного письма с описью вложенных документов.

2.7.4. В электронном виде через Интернет.

Эти способы описаны в Кодексе - статья №80. Также не запрещено предоставлять ДТН в бумажном варианте, с приложенным к нему электронным вариантом на съемном носителе. Но оба варианта должны соответствовать установленным форматам (так, бумажный вариант подобного декларационного документа должен содержать двумерный штрих-код). Для электронного варианта ДТН предусматривается такой формат, который содержит в себе электронно-цифровую подпись - Порядок, утвержденный в приказе №БГ-3-32/169, Министерства по налогам и сборам в нашем государстве. Этот документ носит название «Об утверждении Порядка представления налоговой декларации в электронном виде по телекоммуникационным каналам связи», он прошел регистрационную процедуру в 2002 году - номер №3437, и опубликован в «Российской газете» - №89 в 2002 году. Днем отправления подобного декларационного документа, если используется почтовая служба, считают дату, указанную на почтовом отправлении, в которое вложена опись предоставляемых документов. При отправлении ДТН с помощью телекоммуникационных каналов связи днем отправки считают дату отправления электронного письма. Во втором случае сотрудники налоговой службы предоставляют отправителю квитанцию о том, что электронное письмо с вложенным декларационным документом получено.

2.8. Обязательно вверху каждой страницы ДТН нужно указать два параметра:

2.8.1. ИНН налогоплательщика.

2.8.2. Его КПП - код причины постановки на учет.

2.9. В декларационном документе по уплате налога на транспортное средство, который передается в местную налоговую службу организацией-правопреемником и является отчетным за последний налоговый период, вносятся уточнения по данным прошедшей реогранизации. Такая реорганизация проводиться в нескольких случаях:

2.9.1. При присоединении данной организации к другому юрлицу.

2.9.2. При слиянии нескольких юрлиц.

2.9.3. При преобразовании одного юрлица в другое.

Титульный лист ДТН в этих случаях должен содержать следующую кодировку по реквизиту «по месту нахождения (учета)»: либо «260», либо «216» - Порядок, Приложение №3. При этом верхняя часть данной страницы обязательно содержит информационные сведения об организации-правопреемнике - его КПП и ИНН. В том поле, где должны прописываться реквизиты налогоплательщика, указывают полное название организации, которая прошла процедуру реорганизации, и код ОКТМО соответствующего территориального муниципального округа, где проводилась данная процедура.

В полях «ИНН/КПП реорганизованной организации» вписываются новые данные, которые были присвоены местной налоговой службой реорганизованной организации.

Сопутствующую информацию по кодировке, что относится не только к реорганизации, но и к ликвидации данной организации, можно найти в Приложении №2 этого Порядка.

2.10.Крупнейшие налогоплательщики должны подавать свой отчетный документ ДТН в местную налоговую службу в соответствии со своим статусом. При этом в нем записываются два кодированных номера:

2.10.1. Того отделения налоговой службы, на территории которого располагается автотранспорт, принадлежащий налогоплательщику.

2.10.2. По месту учета самого налогоплательщика.

Титульный лист бланка ДТН и порядок его заполнения

3.1. Налогоплательщик сам заполняет титульный лист данного декларационного документа. Исключение составляет раздел, в котором указано, что он заполняется сотрудником налоговой службы.

3.2. Обязательно при заполнении данной страницы нужно указать:

3.2.1. КПП/ИНН, что присваиваются юрлицу в момент его регистрации местной налоговой службой, куда и будет сдаваться данный декларационный документ - Порядок, пункт №2.9.

Эти сведения о юрлице должны соответствовать:

Свидетельству, что выдается при постановке на учет юрлица в местной налоговой службе - форма №12-1-7. Данная форма утверждена приказом №ГБ-3-12/309 Министерства по налогам и сборам нашего государства, в котором речь идет об утверждении порядка и условий присвоения и применения идентификационных номеров налогоплательщикам, а также другой сопутствующей документации, что используется при учете в налоговой службе юрлиц и физлиц. Этот приказ прошел регистрацию в Министерстве юстиции нашего государства - №1664 в декабре 1998 года, и размещен в Бюллетене нормативных актов федеральных органов исполнительной власти - №1, 1999 г.

Свидетельству о постановке на учет юрлица в местной налоговой службе по форме №09-1-2. Она утверждена приказом №БГ-3-09/178 Министерства по налогам и сборам нашего государства в марте 2004 года. В этом приказе идет речь о Порядке и условиях присвоения, применения, в том числе и изменения идентификационных номеров, что присваиваются налогоплательщикам, а также форм документации, используемых при постановке на учет, снятии с такового юрлиц и физлиц. Он зарегистрирован в Министерстве юстиции нашего государства в марте 2004 года под регистрационным номером 5685, пропечатан в «Российской газете» № 64 за этот же год. При дальнейшем его применении вносился ряд изменений в ноябре 2009 года, которые подтверждались соответствующим приказом №114н Министерства финансов нашего государства (регистрация его Министерством юстиции была произведена в начале 2010 года под номером 16121, о чем писалось в «Российской газете» за этот же год - №27).

Свидетельству о постановке на учет организации в местной налоговой службе по форме №1-1-Учет. Она утверждена в приказе №САЭ-3-09/826 Федеральной налоговой службы нашего государства в декабре 2006 года. В нем прописаны все формы документации для российских организаций и физлиц, что могут использоваться при постановке на учет, при снятии с него - регистрация в Министерстве юстиции нашего государства под номером 8683 в декабре этого же года, об этом есть подтверждение в «Российской газете» № 4, выпущенной в 2007 году. В него вносились изменения:

- первое - в июле 2008 года по приказу №ММ-3-6/314@1 Федеральной налоговой службы - регистрация этого документа произведена в июле 2008 года в Министерстве юстиции под номером 12064, о чем сообщалось в «Российской газете» №168 за 2008 год;

- второе - в феврале 2010 года по приказу №ММ-7-6/54@<*> - регистрация в Министерстве юстиции нашего государства проведена в марте этого же года, с последующей публикацией в «Российской газете» № 66 за 2010 год.

Свидетельству о взятии на учет отечественной организации в местном отделении налоговой службы по форме №1-1-Учет, которая прописана в приказе №ЯК-7-6/488@ Федеральной налоговой службы в августе 2011 года. В этом приказе говорится об официальном утверждении различных форм документации, в том числе и их форматов, что должны применяться в процессе взятия на учет и снятии с него (для отечественных организаций, физлиц, также сюда относят ИП), об утверждении самого свидетельства о взятии на учет в местном отделении налоговой службы, о соответствующем уведомлении, которые отправляются в электронном виде с помощью телекоммуникаций. Этот документ прошел регистрацию в российском Министерстве юстиции в сентябре 2011 года под номером 21794 и был напечатан в «Российской газете» - №213 того же года.

3.2.2. Код причины постановки на учет, который соответствует местонахождению отечественной организации, должен соответствовать перечисленным ниже документам.

Уведомлению о подобной постановке для учета юрлиц в государственной налоговой службе по форме №12-1-8 (данная форма утверждена в соответствии с приказом №ГБ-3-12/309 МНС нашего государства в ноябре 1998 года).

Уведомлению о взятии на учет отечественной организации в местном отделении налоговой службы, в соответствии с формой №12-1-8. Такая форма документа утверждена приказом №ГБ-3-12/309 в ноябре 1998 года.

Уведомлению об учете юрлица в местной налоговой службе, в соответствии с формой 09-1-3, которая утверждалась МНС в приказе №БГ-3-09/178 в марте 2004 года.

Уведомлению о взятии на учет отечественной организации в местном отделении налоговой службы - форма №1-3-Учет (соответствует принятому приказу №САЭ-3-09/826@ ФНС в декабре 2006 года).

Свидетельству о взятии на учет отечественной организации в местном отделении налоговой службы, в соответствии с формой №1-1-Учет (она утверждена ФНС в приказе №ЯК-7-6/488@, август 2011 года).

3.2.3. Основаниями для внесения в ДТН таких данных о налогоплательщике, которым является иностранная организация, что работает на территории нашего государства, как КПП и ИНН, служат документы, представленные ниже.

Свидетельство о взятии на учет в налоговой службе, форма такого Свидетельства - 2401ИМД.

Информационное письмо о подобном учете, форма - 2201И.

Оба эти документы утверждены в приказе под номером АП-3-06/124 от Министерства по налогам и сборам нашего государства в апреле 2000 года. В нем идет речь об официальном утверждении положений, в которых говориться о нюансах учета иностранных организаций в государственной налоговой службе. Данный приказ прошел регистрацию в Министерстве юстиции нашего государства под номером 2258 в июне 2000 года и был опубликован в «Бюллетене нормативных актов федеральных органов исполнительной власти» - №25 того же года. В процессе его применения были приняты изменения, которые прописаны в приказе №117н Минфина нашего государства в сентябре 2010 года. Этот приказ прошел регистрацию в ноябре 2010 года в Министерстве юстиции, его номер -18935, что подтверждается публикацией в «Российской газете» - №265 того же года.

3.2.4. Для организаций-налогоплательщиков, имеющих статус крупнейших, номера КПП и ИНН вносятся в ДТН на основании соответствующего Уведомления, которое подтверждает его взятие на учет в налоговой службе - форма 9-КНУ. Эта форма соответствует приказу №САЭ-3-09/178@, который вышел в апреле 2005 года. Он был зарегистрирован в мае того же года в Минюсте нашего государства под номером 6638, о чем сообщалось в «Бюллетене нормативных актов федеральных органов исполнительной власти» - №23, 2005 г.

3.2.5. О номере корректировки.

В любом бланке первичного декларационного документа для налоговой службы, в том числе и ДТН, должен проставляться такой реквизит, как «номер корректировки». Это будет «0- -». Если последует уточняющий вариант этой же декларации, то нужно проставить в этой ячейке последующий номер - «1- -», «2- -» и так далее.

Если налогоплательщик обнаружил в уже переданном в местное отделение налоговой службы бланке ДТН неточности, то он должен подать уточненный вариант предыдущего декларационного документа. К таким неточностям следует относить:

- факт неотражения необходимой информации либо ее неполноты;

- ошибки, что приводят к занижению величины данного налога, и не только (например, те, в результате которых была уплачена излишняя сумма);

- недостоверная информация.

Налогоплательщику российское законодательство дает право на перерасчет величины налоговой базы, а также суммы данного налога за определенный отчетный период, когда были перечисленные несоответствия допущены.

Уточненный вариант ДТН должен быть предоставлен в налоговую службу согласно той форме, что работала на момент протекания определенного отчетного периода, за который вносятся эти уточнения.

Не нужно учитывать результаты налоговых проверок, когда проводится перерасчет налоговой базы (это правило относится и к перерасчету суммы для выплаты транспортного налога) за время протекания определенного отчетного периода. Обычно такие проверки проводятся сотрудниками налоговой службы.

Если определить период, во время которого совершались какие-либо перечисленные ошибки, нет возможности, то перерасчетные процедуры для налоговой базы (в том числе и суммы данного налога) проводится за тот отчетный период, когда эти неточности были обнаружены.

3.2.6. Сведения о налоговом отчетном периоде, за который предоставляется ДНТ.

В Приложении №1 к данному Порядку прописаны все коды, что соответствуют определенному отчетному периоду.

3.2.7. Сведения за отчетный год, которые вносятся в заполняемую ДТН.

3.2.8. Информация о кодировке налоговой службы, куда подается декларационный документ об уплате налога на автотранспорт, в соответствии с документальным подтверждением о взятии на учет в местном отделении ФНС - Порядок, пункты 3.2.1. - 3.2.4.

3.2.9. Подается информация о кодировании представления ДТН - Порядок, Приложение №3.

3.2.10. Записывается полное название организации-налогоплательщика, которое совпадает с названием, что указывается во всей документации учредительного характера (в случае, когда в наименовании употребляются латинские символы, перевод их на кириллицу не требуется).

3.2.11. Информация о кодировании вида экономической деятельности организации-налогоплательщика, в соответствии с Общероссийским классификатором - ОКВЭД ОК029-2014 (КДЕС ред. 2).

3.2.12. Вносится номер телефона, предоставляемый в качестве контактного номера. При этом он должен включать в себя:

3.2.12.1. код страны;

3.2.12.2. код города/населенного пункта;

3.2.12.3. сам номер без пробелов и черточек.

3.2.13. Полное количество страниц, которые содержатся в заполненной ДТН.

3.2.14. Полное количество листов всей подтверждающей документации (к ней относятся также копии подаваемых документов), в том числе и те, что подтверждают полномочия официального представителя организации-налогоплательщика (если он занимается предоставлением ДТН в налоговую службу), которые следует приложить к заполненному бланку декларационного документа.

3.2.15. Титульный лист бланка ДТН содержит раздел, озаглавленный как «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю…».

3.3. В нем нужно указать:

3.3.1. Цифру «1», если достоверность и полнота сведений, которые занесены в бланк ДТН руководящим лицом организации-налогоплательщика.

3.3.2. Цифру «2», если достоверность и полнота сведений подтверждается официальным представителем этой организации-налогоплательщика.

3.3.3. В ячейках «Фамилия»/ «Имя»/ «Отчество» соответствующие сведения о руководящем лице организации-налогоплательщике должны записываться в определенные строки в полном объеме.

3.3.4. Если подобные сведения в ячейках «Фамилия»/ «Имя»/ «Отчество» должны вноситься физлицом, которое является официальным представителем организации-налогоплательщика, то они также записываются в соответствующие строки в полном объеме, при этом обязательно следует поставить его личную подпись и дату подписания.

3.3.5. Если официальным представителем организации-налогоплательщика является юрлицо, то в этом случае также в строки «Фамилия»/ «Имя»/ «Отчество» соответствующие данные вносятся в полном объеме, согласно документам, предоставленным физлицом, что подтверждают его официальные полномочия как представителя налогоплательщика-юрлица. При этом название этого налогоплательщика-юрлица должно быть записано в строке «Наименование организации-представителя налогоплательщика», после чего ставиться подпись официального лица, данные которого уже внесены в строки «Фамилия»/ «Имя»/ «Отчество», и дата подписания.

3.3.6. Личная подпись руководящего работника организации-налогоплательщика или официального представителя, а также дата подписания данного декларационного документа, проставляются:

3.3.6.1. в разделе №1 ДТН;

3.3.6.2. в приложении к форме этой декларации;

3.3.6.3. по строке «Достоверность и полноту сведений, указанных на данной странице, подтверждаю…».

При этом дата должна проставляться согласно Порядку - пункт 2.4.

3.4. Вид документа, что является подтверждением официальных полномочий представителя налогоплательщика, указывается в строке «Наименование документа, подтверждающего полномочия представителя».

3.5. Тот раздел ДТН, который должен заполняться сотрудником налоговой службы, требует предоставления следующей информации:

3.5.1. в графе способ передачи заполненного документа записывают кодировку, в соответствии Порядком, а именно Приложением №4;

3.5.2. полный объем страниц документа;

3.5.3. полный объем количества листов документов (в том числе их копий), что подтверждают достоверность информации, поданной в ДТН;

3.5.4. дата передачи заполненного бланка ДТН, записывается в соответствии с Порядком - пункт 2.4;

3.5.5. номер регистрации данного декларационного документа;

3.5.6. ФИО сотрудника налоговой службы, что принял ДТН;

3.5.7. личная подпись сотрудника налоговой службы, что принял данный декларационный документ.

Раздел №1 ДТН и порядок его заполнения

Раздел №1 носит название «Сумма транспортного налога, подлежащая уплате в бюджет», и чтобы его заполнить, нужно придерживаться установленного Порядка.

4.1 Если налогоплательщик имеет объекты, подлежащие налогообложению, которые находятся на территории не одного муниципального образования, а нескольких, но при этом они относятся к ведению одного отделения налоговой службы, заполняется один декларационный документ на уплату налога на автотранспорт.

4.2 В строке 010 проставляют КБК - специальная кодировка, разработанная для бюджетной классификации. Эта кодировка соответствует нормам, установленным в правовых актах о бюджетной классификации нашего государства. Именно по КБК определяется сумма налога на транспортное средство, которая подлежит уплате/возврату. Она указывается в другой строке - 030 или 040. Рассмотрим блок строк раздела №1, закодированных с 020 по 040. В них нужно указать:

4.3 С020 - проставляем кодировку из ОКТМО (по ней и уплачивается необходимая налоговая сумма).

4.4 С021 - записываем исчисленный размер налоговой суммы ТН, которую необходимо выплатить в госбюджет за определенный отчетный период (она формируется как результат суммы цифровых показателей по С300 всех страниц из Раздела №2 ДТН с соответствующим кодом ОКТМО).

4.5 В статье №362 Кодекса (а именно пункте 2.1) прописывается порядок исчисления суммы авансового платежа по ТН за 1, 2 и 3 квартальные периоды текущего отчетного периода: ¼ от (налоговая база Х налоговая ставка) с учетом коэффициента, что должен определяться как число полных месяцев, того периода когда налогооблагаемый транспорт был зарегистрирован на имя налогоплательщика, разделенное на количество месяцев в отчетном периоде (пункт 3 той же статьи Кодекса). Полученные цифровые показатели должны проставляться в данном разделе в соответствующих строках:

С023 - цифровой показатель авансовой суммы платежа по ТН, которая соответствует 1 кварталу отчетного годового периода.

С025 - цифровой показатель авансовой суммы платежа по ТН, которая соответствует 2 кварталу отчетного годового периода.

С027 - цифровой показатель авансовой суммы платежа по ТН, которая соответствует 3 кварталу отчетного годового периода.

4.6 С030 содержит данные, которые соответствуют сумме ТН, которая должна соответствовать ОКТМО. Ее цифровой показатель определяется следующим образом: от показателя исчисленной суммы ТН, которая должна быть выплачена в госбюджет за определенный отчетный период (она указана в С021), вычитается сумма платежей по авансам ТН, что указывались в С023, С025, С027 в соответствии с ОКТМО. Но в С030 можно поставить прочерк, это только можно сделать в том случае, когда цифровой показатель, полученный в результате вышеописанных математических операций, получился со знаком «минус».

4.7 С040 - записывают цифровой показатель, что соответствует сумме ТН, которая исчисляется к уменьшению по итоговым результатам отчетного периода. Он определяется так: от исчисленного показателя суммы ТН, что подлежит к уплате в госбюджет за отчетный период (указан в С021), вычитается показатель сумм авансовых платежей по ТН, что должны быть выплачены на протяжении отчетного периода (указаны в С023, 025, 027 в соответствии с ОКТМО).

При получении отрицательного результата, то есть цифрового показателя со знаком «минус», в данной С040 следует поставить прочерк.

Раздел №2 и порядок его заполнения

Раздел №2 ДТН озаглавлен как «Расчет суммы ТН по каждому транспортному средству». Его следует заполнять, ориентируясь на общеустановленный Порядок.

5 Налогоплательщик должен в данный раздел внести все данные по каждому отдельно взятому транспортному средству, которое прошло процедуру регистрации согласно законодательству нашего государства. Если местонахождение данной организации-налогоплательщика изменилось, либо произошло снятие с учета автотранспорта на протяжении отчетного периода, то ДТН должна предоставляться не по прежнему месту регистрации, а по новому его местонахождению либо регистрации. Для этого в декларационном документе и создан раздел №2, в котором следует расписать по отдельности каждый ОКТМО для транспортных средств с учетом коэффициента (он определяется в соответствии со С160) за соответствующий отчетный период. Если по региональным законодательным нормам зачисление ТН должно производиться в бюджет отдельно взятого региона без направления сумм данного налога в муниципальный бюджет, то ДТН заполняется в отношении общего показателя суммы ТН с учетом всех транспортных средств налогоплательщика, местонахождением которых является территория нашего государства. Такой налог на транспорт подлежит уплате в бюджет того субъекта РФ, на котором находится и зарегистрирован объект налогообложения, это в обязательном порядке согласовывается с местной налоговой службой. В этом варианте в ДТН указывают кодировку ОКТМО, что соответствует определенному территориальному подразделению муниципального образования, которое является подведомственным местному отделению налоговой службы, куда и представляется данный декларационный документ.

5.1 С020 - кодировка, взятая из ОКТМО.

5.2 С030 - кодировка вида транспорта, которая прописана в Приложении №5, прилагаемому к этому Порядку.

5.3 С040 - идентификационный номер транспортного средства, который соответствует регистрационному документу данного транспорта. Так, для транспорта наземного типа следует записать VIN, для транспорта водного типа - ИМО, для транспорта воздушного типа - серийный номер судна.

5.4 С050 содержит в себе информацию о марке транспорта (ее можно взять из документации о госрегистрации данного автотранспортного средства).

5.5 С060 - следует указать знак регистрации налогооблагаемого транспорта, для транспорта водного типа - номер регистрации судна, для воздушного типа - регистрационный знак судна.

5.6 С070 - записывается календарное число, когда транспортное средство было зарегистрировано (данные содержатся в документе о его госрегистрации).

5.7 С080 - записывается дата, когда было прекращено действие регистрации налогооблагаемого транспорта. Это число должно совпадать с датой снятия этого транспорта с регистрационного учета (такой документ выдают налогоплательщику в местном отделении регистрирующего органа).

5.8 В С090 вносят данные по налоговой базе. Она определяется:

5.8.1 в зависимости от мощности двигателя транспорта (то есть в лошадиных силах), который имеет такие двигатели;

5.8.2 в зависимости от паспортной статистической тяги реактивного двигателя (может быть исчислена, как суммарная величина всех двигателей реактивного типа) для транспорта воздушного типа в режиме взлета в земных условиях - в килограммах силы;

5.8.3 в зависимости от валовой вместимости для транспортного средства водного несамоходного (то есть буксируемого) типа - в регистровых тоннах.

5.9 В С090 для транспорта водного и воздушного типа необходимо указать мощность двигателя, которая исчисляется в лошадиных силах. В случае, когда такой транспорт может иметь в наличии сразу несколько двигателей, то налоговую базу нужно определять как суммарную: мощности этих двигателей плюсуются между собой, полученный показатель определяется в лошадиных силах. Если в Кодексе (статья №359, пункт 1, подпункты 1, 1.1, 2) нет указаний для транспорта воздушного и водного типа, то налоговая база должна быть определена единицей этого транспортного средства. Значит, в С090 следует записать «1».

5.10 С100 - кодировка для единицы измерения налоговой базы, которая соответствует Приложению №6, которое прилагается к Порядку.

5.11 С110 - указывают, какой экологический класс имеет налогооблагаемый транспорт.

5.12 С120 - проставляется срок эксплуатации налогооблагаемого транспорта, но указывается не всегда, а только тогда, когда установлена дифференциация налоговых ставок (эту цифру можно определить в годах по календарю, отталкиваясь от года выпуска этого автотранспорта).

Так, количество лет, которые прошли с момента выпуска автомобиля, должно определяться по состоянию на начало текущего года (то есть на 1 января) в годах по календарю, начиная с того года, который идет после года выпуска налогооблагаемого транспорта. Например, для того чтобы исчислить ТН за текущий 2016 год для транспорта, выпущенного в 2008 году, нужно подсчитать года за период с 2009 года по текущий 2016 год. В результате получим 8 лет.

5.13 С130 - информация, касающаяся года выпуска налогооблагаемого автотранспорта (показатель берется из правоустанавливающих документов на него).

5.14 С140 - следует проставить количество полных месяцев, в течение которых налогоплательщик владеет транспортным средством (за отчетный период). При регистрации транспорта до 15-го числа определенного месяца (включительно) либо его снятии с регистрационного учета (это может быть и исключение из судового госреестра), то за полный месяц будет принят тот месяц, когда данное событие произошло. При регистрации транспортного средства после 15-го числа определенного месяца либо снятия его с регистрационного учета, то месяц регистрации не будет учтен при определении коэффициента. Этот коэффициент определяется следующим образом: число месяцев в полном объеме, на протяжении которых этот транспорт был зарегистрирован на имя налогоплательщика, разделить на число месяцев по календарю, что соответствуют отчетному периоду - Кодекс, статья №362, пункт 3.

5.14.1 С150 - проставляется доля налогоплательщика в праве на владение налогооблагаемым транспортом. Это должен быть вид правильной простой дроби:

5.15 С160 - проставляется коэффициент, определяемый в Кв. Он исчисляется так: число месяцев в полном объеме (оно указано вС140) разделить на число месяцев отчетного периода в соответствии с календарем. Это будет вид десятичной дроби, точность которой определяется до десятитысячных долей. Если регистрационная процедура налогооблагаемого транспорта, либо снятия его с регистрационного учета, на протяжении отчетного периода величина суммы налога (как и величина сумм аванса по налоговому платежу) исчисляется с учетом коэффициента. Данный коэффициент нужно определять с помощью простой математической операции: число месяцев в полном объеме, на протяжении которых этот транспорт был зарегистрирован на имя налогоплательщика, разделить на число месяцев в отчетном периоде по календарю - Кодекс, статья №362, пункт 3.

5.16 С170 - вписывается цифровой показатель налоговой ставки ТН, что установлена законодательной системой нашего государства для определенного субъекта РФ, в зависимости от местонахождения данного транспорта.

5.16.1 С180 - вносится показатель повышающего коэффициента Кп (он установлен в Кодексе - статья №362, пункт 2).

5.17 С190 - цифровой показатель суммы исчисленного ТН. Он определяется как произвдение следующих значений: налоговая база (значение со С090) х налоговая ставка (значение со С170) х доля в праве владения (значение со С150), х коэффициент (значение со С160), х повышающий коэффициент (значение со С180).

5.18 С200 - количество месяцев в полном объеме применения льготы.

5.19 С210 - записывается значение коэффициента - Кл. Он определяется в виде отношения: число месяцев в полном объеме, во время которых была предоставлена налоговая льгота, разделить на количество месяцев отчетного периода по календарю. Полученное цифровое значение записывается в виде десятичной дроби, точность которой указывается до десятичной доли.

5.20 С220 имеет несколько полей. В поле 1 записывают кодировку налоговой льготы, которая предоставляется в виде освобождения от уплаты ТН - Порядок, Приложение №7. В поле 2 указывается основание для применения данной льготы (это может быть статья либо пункт соответствующего законодательного документа субъекта нашего государства). Эта строка не содержит сведений о привилегиях, которые устанавливаются законодательными документами субъектов нашего государства:

- в виде уменьшения величины суммы ТН, что подлежит уплате в госбюджет (кодировка - 20220);

- в виде снижения налоговой ставки (кодировка - 20230).

Если указана кодировка 30200, то поле 2 заполнять не нужно.

Если налогоплательщик пользуется привилегиями, предусмотренными в Кодексе - статья №356, абзац 3, по месту нахождения налогооблагаемого транспорта, то в поле 2 записывается основание для их применения (номера закона, статьи, пункта и т. д.). Для этого отводиться четыре ячейки, при этом заполнение их производится слева направо. В случае меньшего количества цифровых знаков, в свободные ячейки ставят нули - «0».

Например, налогоплательщиком используется льгота, оговоренная в законе субъекта РФ в статье №7, пункте 5, подпункте 10.2. Значит, запись в С220 будет следующей:

Такая запись производиться в том случае, когда льгота установлена по ТН.

5.21 С230 - проставляется цифровое значение суммы налоговой льготы. Если льгота по ТН представляет собой освобождение от уплаты данной налоговой выплаты, то ее величина рассчитывается следующим образом: налоговая база (значение С090) х налоговая ставка (значение С170) х доля в праве на владение (значение С150) х повышающий коэффициент (значение С180) х коэффициент (значение С210).

5.22 С240 имеет два поля. Поле 1 содержит кодировку налоговой льготы в виде уменьшения величины суммы ТН. Поле 2 - основание для ее применения (это может быть номер статьи закона субъекта РФ, ее пункт, подпункт). Заполнение С240 возможно только в случае, если привилегии для налогоплательщиков ТН соответствуют Кодексу - статья №356, абзац 3 (он содержит и перечисление подобных льгот, и оснований для их применения). Кодировка льгот по ТН представлена в Приложении №7.

5.23 С250 - строка для внесения размера льготы по ТН. Если установленная законом субъекта нашего государства льгота по ТН, направлена на уменьшение исчисленной суммы налоговой выплаты в процентном соотношении (например, сумма ТН снижается на 30%), то сумма такой льготы рассчитывается следующим образом: налоговая база (значение со С090) х налоговая ставка (значение со С170) х доля в праве на владение (значение со С150) х повышающий коэффициент (значение со С180) х коэффициент (значение со С210) х %, на который уменьшается сумма ТН: 100.

5.24 С260 - имеет два поля. Поле 1 содержит кодировку льготы по ТН в виде снижения ставки ТН. Поле 2 - основание для ее применения (номер закона субъекта РФ, с указанием соответствующей статьи, пункта, подпункта и т. д.). Эта строка заполняется в случае, когда в законодательной документации субъектов нашего государства по месту нахождения налогооблагаемого транспорта предусматриваются привилегии по уплате ТН и основания для их использования (это должно соответствовать Кодексу - статья №356, абзац 3). Кодировка расписана в Приложении №7.

5.25 С270 - цифровой показатель суммы льготы по ТН. Если льгота по ТН устанавливается законодательными документами субъектов нашего государства в виде уменьшения ставки по данному налогу, то ее сумма должна высчитываться следующим образом: сумма налога, высчитанная по полной ставке, минус сумма налога, высчитанная по сниженной ставке, х на долю в праве на владение (значение со С150) х повышающий коэффициент (значение со С180) х коэффициент (значение со С210).

5.26 С280 - содержит кодировку налогового вычета на налогооблагаемый транспорт, который имеет разрешенный предел массы более 12 тонн, что прошел процедуру регистрации в реестре системы взимания платы.

5.27 С290 - записывается величина суммы вычета по ТН в отношении отдельно взятого налогооблагаемого транспортного средства с массой более 12 тонн (по максимуму), что внесено в реестр системы взимания платы. Если при использовании вычета по данному налогу (он предусматривается Кодексом - статья №356, пункт 2), размер суммы ТН будет со знаком «минус», то есть с отрицательным значением, то сумма ТН будет равна «0».

5.28 С300 - записывается размер суммы ТН, который исчисляется по итогам отчетного периода по отдельно взятому налогооблагаемому транспортному средству, что подлежит уплате в госбюджет. Данное цифровое значение определяется по следующей схеме:

- значение со С190 минус значение со С230;

- значение со С190 минус значение со С250 минус значение со С270.

При использовании вычета по ТН, размер суммы исчисленного ТН снижается на размер суммы выплаты по С290:

- значение со С190 минус значение со С290;

- значение со С190 минус значение со С250 минус значение со С270 минус значение со С290.

Приложение №1 «Кодировка, определяющая отчетный период»

Приложение №2 «Кодировка форм реорганизации и ликвидации организации»

Приложение №3 «Кодировка представления налоговой ДТН»

Приложение №4 «Кодировка, что определяет способ представления ДТН в налоговую службу»

Приложение №5 «Кодировка видов налогооблагаемого транспорта»

Приложение №6 «Кодировка единиц измерения налоговой базы (на основании выписки - ОКЕИ)

<*> Кодировка условная, ее действие распространяется до внесения изменений в Общероссийский классификатор единиц измерения (ОКЕИ) по части определения кодировки единиц измерения - килограмма силы.

Приложение №7 «Кодировка для льгот по ТН и соответствующих вычетов»

Юридические лица должны сдать декларацию по транспортному налогу за 2018 год не позднее 1 февраля 2019 года. Отчитаться с первого раза можно, используя готовый образец с подсказками. Скачать бесплатно форму и образец транспортной налоговой декларации 2018 можно в этой статье.

Декларация по транспортному налогу за 2018 год: кто сдает

Сдать налоговую декларацию по транспорту за 2018 год обязаны все организации, в собственности которых имеются транспортные средства. Полный список транспорта, по которому нужно отчитаться, приведен в статье 358 НК РФ. Это – легковые и грузовые автомобили, мотоциклы, автобусы, самоходные машины, механизмы на пневматическом и гусеничном ходу и другие.

Владение автомобилем в 2018 году на протяжении всего нескольких месяцев не освобождает организацию от сдачи декларации (ст. 357 НК РФ). Как и продажа транспортного средства в середине года - нужно отчитаться в налоговую по итогам года.

Не сдают декларацию только ИП. Они уплачивают налог на основании уведомления, которое высылает инспекция. Юридические лица сдают транспортную декларацию в обязательном порядке раз в год. Причем даже в тех случаях, когда региональными законами предусмотрена ежеквартальная уплата авансовых платежей по транспортному налогу. Промежуточных расчетов по налогу в ИФНС сдавать не требуется.

За 2018 год нужно подать декларацию в 2019 году. Крайний срок сдачи налоговой декларации по транспортному налогу - не позднее 1 февраля 2019 года. Это единый срок для всех налогоплательщиков - юридических лиц. В 2019 году срок сдачи декларации не переносится, поскольку он выпадает на среду.

Декларацию по транспортному налогу за 2018 год нужно направить не позднее 1 февраля 2019 года в налоговую инспекцию по месту учета (п. 1 ст. 363.1 НК РФ). Если собственник автомобиля - филиал или подразделение, то отчетность по транспорту надо сдавать в инспекцию этого подразделения, а не головного офиса. Декларацию можно направить в ИФНС:

- на личном приеме в инспекции;

- по интернету;

- по почте.

Декларация по транспортному налогу за 2018 год: форма

Сдать декларацию по транспортному налогу необходимо по форме, которую ФНС ввела приказом от 05.12.16 № ММВ-7-21/668@. Последнее изменение в бланке - плательщики налога могут отразить в документе расходы по "Платону" - системе взимания платы за проезд большегрузов свыше 12 тонн по федеральным трассам. На эти расходы можно уменьшить транспортный налог. Для этого в разделе 2 заполняют две новые строки - 280 (код вычета) и 290 (размер вычета). Также в бланке декларации теперь есть дополнительные строки, в которых отражают дату начала и прекращения регистрации транспортного средства и год выпуска машины.

Налогоплательщикам следует учитывать изменения в транспортном налоге 2019 . Глава ФНС 20 ноября 2018 года на встрече с президентом РФ предложил отказаться от двух деклараций: по транспортному и земельному налогам. В Минфине УНП подтвердили, что есть планы сократить отчетность. Земельный налог считают с кадастровой стоимости участка, а транспортный - с мощности автомобиля (ст. 359, 390 НК РФ).

Данные о базе передают ГИБДД и Росреестр (ст. 85 НК РФ). Поэтому налоговики знают, сколько должна заплатить компания. Планируется, что контролеры будут сверять рассчитанный налог с уплаченной суммой. Если она окажется меньше, то компании направят требование об уплате недоимки. Инспекторы посчитают, что компания согласна с начислениями, если она не оспорит требование. Иначе она в ответ на требование сообщит об ошибках. Правила заработают не раньше 2020 года. Сначала нужно внести поправки в НК. В следующем году еще надо отчитываться за транспорт и землю. А вот отчетность за 2020 год, вероятно, уже не потребуется сдавать.

Образец заполнения декларации по транспортному налогу за 2018 год

Как заполнить декларацию по транспортному налогу за 2018 год

В декларации два раздела и титульный лист. На титульном листе проставляют наименование организации, ИНН и т.д. После заполните раздел 2. В нем покажите расчета налога за каждый автомобиль. После этого в разделе 1 запишите итоговую сумму за все транспортные средства.

Чтобы отразить налог по разным кодам ОКТМО, в разделе 1 декларации предусмотрено три блока строк 020-0. Если за год компания не меняла юридический адрес, то заполняйте только один блок.

Порядок заполнения строк раздела 1

| Номер строки | Что записать | Комментарий |

|---|---|---|

| 010 | КБК | В этом году код - 182 1 06 04011 02 1000 110 |

| 020 | ОКТМО | Запишите код, по которому будете платить налог |

| 021 | Итоговая сумма | Сумму строк 250 всех разделов 2 декларации |

| 023, 025, 027 | Авансовые платежи | Строки надо заполнять, если региональный закон требует платить авансы. Если вы перечисляете налог один раз за год, то поставьте в строках прочерки |

| 030 | Сумма к уплате |

Это разница между итоговым налогом и перечисленными авансами. Если компания не платит авансы, то в строку 030 возьмите данные из строки 021. Если в регионе установлена обязанность по уплате авансов, то воспользуйтесь формулой: Стр.030 = Стр. 021 – (Стр.023 + Стр.025 + Стр. 027) |

| 040 | Переплата | Заполнять эту строку нужно, если сумма уплаченных авансов больше итогового налога |

Рассмотрим заполнение декларации построчно. Если у компании два и более транспортных средства, то заполните раздел 2 на каждое из них.

Таблица по заполнению раздела 2

| Номер строки | Что записать | Комментарий |

|---|---|---|

| 020 | ОКТМО | Что узнать код, воспользуйтесь бесплатным электронным сервисом «Узнай ОКТМО» на официальном сайте ФНС www.nalog.ru |

| 030 | Код вида транспортного средства | Коды перечислены в Приложении 5 к приказу ФНС России от 20.02.2012 № ММВ-7-11/99@. Например, 520 01 – для грузовика, 510 04 – для легкового автомобиля |

| 040, 050 и 060 | Данные об автомобиле: VIN, марка и государственный номер | Сведения есть в ПТС |

| 070 | Налоговая база | Налог для собственников легковых и грузовых машин в зависимости от мощности автомобиля |

| 080 | Код единицы измерения налоговой базы | Коды перечислены в Приложении 6 к Порядку заполнения декларации. Например, чтобы посчитать налог за машину, нужно знать ее мощность именно в лошадиных силах, а не в ваттах. Код – 251 |

| 090 | Экологический класс | Заполните строку, если такие сведения есть в ПТС. Иначе поставьте прочерк |

| 100 | Возраст автомобиля | Строку заполняют юридические лица, если в регионе ставки зависят от того, сколько лет прошло с года выпуска автомобиля. Если нет - ставят прочерк |

| 110 | Количество полных месяцев владения транспортом |

Если количество полных месяцев владения транспортом - целый год, то ставьте 12. Месяц считается полным, если выполняется одно из условий: 1) компания поставила машину на учет до 15-го числа включительно; 2) компания сняла машину с учета после 15-го числа (то есть 16-го числа и позднее). Если вы поставили машину на учет в ГИБДД после 15-го числа или сняли с учета до этой даты, то месяц считается неполным |

| 120 | Доля | Владельцы записывают 1/1. |

| 130 | Коэффициент владения | Разделите число полных месяцев владения (строка 110) на 12 месяцев |

| 140 | Ставка транспортного налога | Ставки устанавливают местные власти. Поэтому значения можно узнать из закона региона. Чтобы узнать ставку, зайдите на сайт ФНС в раздел "Электронные сервисы", "Справочная информация о ставках и льготах по имущественным налогам". |

| 150 | Повышающий коэффициент | Заполняют только владельцы машин, включенных в специальный перечень Минпромторга |

| 160 | Сумма транспортного налога |

Определить сумму налога можно по формуле: Транспортный налог = Налоговая база × Ставка налога × Коэффициент владения × Повышающий коэффициент Или по строкам: Строка 160 = Строка 070 × Строка 140 × Строка 130 × Строка 150 |

| 170 –240 | Информация о льготах | Организации, у которых нет льгот по налогу, строку не заполняют |

| 250 | Итоговый налог | Если льгот нет, то значение этой строки и строки 160 совпадают |

Приближается срок сдачи налоговых деклараций по транспортному налогу. Организации обязаны предоставить их в ИФНС не позднее 1 февраля 2018 г. Что изменилось, как правильно заполнить отчет и о чем не забыть?

Срок уплаты транспортного налога

Организация платит транспортный налог за каждый зарегистрированный на нее автомобиль. Эта обязанность сохраняется до снятия машины с учета в ГИБДД, даже если вы ее не используете (п. 1 ст. 358 НК РФ, письмо Минфина РФ от 18.02.2016 № 03-05-06-04/9050).

Налог по автомобилю, зарегистрированному на обособленное подразделение, оплачивается по месту нахождения ОП (п. 1 ст. 363 НК РФ, письмо Минфина РФ от 29.10.2013 № 03-05-04-04/45850).

Налог перечисляют по итогам года, а в некоторых регионах есть и квартальные авансы.

КБК — 182 1 06 04011 02 1000 110.

Транспортный налог является региональным, поэтому:

- ставку налога в пределах, установленных гл. 28 НК РФ;

- порядок и сроки уплаты налога;

- налоговые льготы и основания для их использования определяют законы субъектов РФ, на территории которых зарегистрирован автомобиль.

Порядок расчета транспортного налога

Согласно ст. 362 НК РФ организации рассчитывают сумму налога самостоятельно.

Налоговый период - календарный год.

Налог рассчитывается за год по каждому автомобилю, зарегистрированному на организацию (пп. 1 п. 1 ст. 359 НК РФ).

Налог по автомобилю = мощность двигателя в л.с. х ставка налога.