Если в бух. и нал. учете способ начисления амортизации линейный, можно ли начислять амортизацию с ускоренным коэффициентом?

Если в бух. и нал. учете способ начисления амортизации линейный, можно ли начислять амортизацию с ускоренным коэффициентом? В течение какого времени можно заявить вычет по ндс к возмещению по лизинговым платежам?

В бухучете при линейном способе начисления амортизации невозможно применение механизма ускоренной амортизации.

В налоговом учете применение повышающих коэффициентов при лизинге возможно, причем независимо от способа начисления амортизации. Однако ускоренную амортизацию нельзя начислять по ОС 1, 2 и 3 амортизационных групп.

Право на вычет НДС по лизинговым платежам возникает при выполнении 4-х условий:

НДС предъявлен поставщиком;

Услуги приняты к учету;

Услуги приобретаются для облагаемых НДС операций;

Есть правильно оформленный счет-фактура (УПД).

Право на вычет НДС сохраняется в течение 3-х лет с момента принятия к учету услуг лизинга.

Обоснование

Какие основные средства в налоговом учете можно амортизировать с применением повышающих коэффициентов (ускоренная амортизация)

Некоторые объекты в налоговом учете можно амортизировать с применением повышающих коэффициентов (т. е. в ускоренном режиме). К ним относятся основные средства, которые:

Кроме того, повышающий коэффициент (не выше 2,0) можно применять при амортизации объектов, которые эксплуатируются в и (или) в условиях повышенной сменности. Состав таких объектов ограничен. Во-первых, в него не входят основные средства первой, второй или третьей амортизационных групп, амортизация по которым начисляется нелинейным методом. Во-вторых, для применения повышающего коэффициента необходимо, чтобы основное средство было принято на учет до 1 января 2014 года. И в-третьих, организация сама должна пользоваться объектами. Если объект передан в аренду, начислять по нему амортизацию с применением повышенного коэффициента нельзя. Даже если арендатор эксплуатирует этот объект в агрессивной среде и (или) в условиях повышенной сменности. Это следует из подпункта 1 пункта 1 статьи 259.3 Налогового кодекса РФ и письма Минфина России от 27 июля 2015 г. № 03-03-06/1/43040 .

Если после 1 января 2014 года в результате капвложений (модернизация, реконструкция и т. п.) первоначальная стоимость таких основных средств изменилась, организация может амортизировать их в прежнем порядке, то есть с применением повышающего коэффициента (письмо Минфина России от 23 января 2015 г. № 03-03-06/1/1777).

Внимание: одновременное применение нескольких повышающих коэффициентов при амортизации одного и того же объекта основных средств запрещено (п. 5 ст. 259.3 НК РФ).

Сергея Разгулина, действительного государственного советника РФ 3-го класса

Такой порядок предусмотрен пунктом 18 ПБУ 6/01.

Повышающий коэффициент

Если организация применяет способ уменьшаемого остатка при расчете амортизации основных средств, то она может использовать повышающий коэффициент к норме амортизации, но не более 3,0 (п. 19 ПБУ 6/01). Конкретную величину этого коэффициента необходимо закрепить в учетной политике (п. 7 ПБУ 1/2008). Ранее максимальное значение коэффициента (3,0) могли применять только малые предприятия. Ограничения по применению этого коэффициента сняты с 1 января 2006 года. Это означает, что все организации могут применять коэффициент 3,0 только при амортизации основных средств, введенных в эксплуатацию после 31 декабря 2005 года. По остальным основным средствам нужно применять повышающие коэффициенты, первоначально установленные при их вводе в эксплуатацию. Такой порядок следует из приказа Минфина России от 12 декабря 2005 г. 147н , что подтверждено письмом Минфина России от 22 июня 2007 г. № 03-05-06-01/71 .

- Из рекомендации

Олега Хорошего, начальника отдела налога на прибыль организаций департамента налоговой и таможенной политики Минфина России- являются объектами с высокой энергетической эффективностью или имеют высокий класс энергетической эффективности (если определение такого класса предусмотрено законодательством). К таким основным средствам можно применить повышающий коэффициент не выше 2,0 (подп. 4 п. 1 ст. 259.3 НК РФ). Перечень объектов с высокой энергетической эффективностью утвержден постановлением Правительства РФ от 17 июня 2015 г. № 600 ;

- переданы в лизинг . К таким объектам лизингодатель или лизингополучатель (в зависимости от того, на чьем балансе учитывается предмет лизинга) вправе применить повышающий коэффициент не выше 3,0. Повышающий коэффициент не применяется к основным средствам первой, второй или третьей амортизационных групп. Такое ограничение установлено абзацем 2 подпункта 1

- используются исключительно в научно-технической деятельности . К таким объектам можно применить повышающий коэффициент не выше 3,0. Об этом сказано в подпункте 2 пункта 2 статьи 259.3 Налогового кодекса РФ;

- используются в деятельности, связанной с добычей углеводородного сырья на новых морских месторождениях . К таким объектам можно применить повышающий коэффициент не выше 3,0. Этим правом могут воспользоваться только операторы месторождений или организации, получившие лицензию на разработку месторождений. Отметим, что разница между суммами амортизации, начисленными с применением повышающего коэффициента и без него, должна быть восстановлена и включена в состав внереализационных доходов, если основные средства будут использоваться в другой деятельности. Восстанавливать расходы не придется только в том случае, если характер использования объектов изменится после того, как остаточная стоимость будет меньше 20 процентов от первоначальной. Такой порядок предусмотрен подпунктом 3 пункта 2 статьи 259.3 Налогового кодекса РФ;

- включены в первую–седьмую амортизационные группы. Но только если они произведены в рамках специальных инвестиционных контрактов. Что это за объекты, определит Правительство РФ. Повышающий коэффициент применяйте не выше 2,0 (подп. 6 п. 1 ст. 259.3 НК РФ).

- Из рекомендации

- линейным способом;

- способом уменьшаемого остатка;

- способом списания стоимости по сумме чисел лет срока полезного использования ;

- способом списания стоимости пропорционально объему продукции (работ) .

- Из рекомендации

Ольги Цибизовой , заместителя директора департамента налоговой и таможенной политики Минфина России

Когда входной НДС можно принять к вычету

Условия вычета

Отметим, что заявить вычет можно даже по счету-фактуре, выставленному до перехода права собственности на товары. Например, в договоре поставки предусмотрено, что право собственности переходит к покупателю после оплаты. Даже если продавец выставил счет-фактуру до этого момента, по оприходованному товару покупатель вправе принять предъявленный НДС к вычету. Об этом – в письме Минфина России от 30 декабря 2014 № 03-07-11/68585 .

Ситуация: можно ли перенести вычеты по НДС на следующие налоговые периоды, если все условия для принятия налога к вычету выполнены в текущем налоговом периоде

Да, можно, но только те налоговые вычеты, которые предусмотрены статьи 171 Налогового кодекса РФ. С 1 июля 2016 года к ним относятся вычеты входного НДС по товарам (работам, услугам), приобретенным для поставок на экспорт несырьевых товаров (п. 3 ст. 172 НК РФ). В остальных случаях вычеты по товарам (работам, услугам), которые использованы в операциях, облагаемых НДС по нулевой ставке, переносить нельзя .

Вычеты, которые можно перенести

Покупатель (заказчик) вправе принять к вычету предъявленную ему сумму НДС в течение трех лет после того, как товары, работы или услуги были приняты к учету . Вообще это правило распространяется только на вычеты, которые перечислены в статьи 171 Налогового кодекса РФ (абз. 1 п. 1.1 ст. 172 НК РФ). Например, на вычеты НДС, которые импортер уплатил на таможне при ввозе товаров в Россию. Но с 1 июля 2016 года его можно применять и в отношении входного НДС по расходам, связанным с экспортными поставками несырьевых товаров (п. 3 ст. 172 НК РФ). Ведь в этих случаях действует общий порядок налоговых вычетов , не зависящий от факта подтверждения экспорта (п. и ст. 165, п. 3 ст. 172 НК РФ).

Трехлетний срок отсчитывайте с момента, когда активы были оприходованы. А вычет можно заявить до конца квартала, в котором этот срок истек.

Например, если товары были приняты к учету 23 июня 2015 года, то право на вычет НДС по этим товарам сохраняется за покупателем до 30 июня 2018 года (п. 3 ст. 6.1 НК РФ). То есть последней декларацией, в которой сумму вычета можно заявить к возмещению из бюджета, будет декларация за II квартал 2018 года. Такие разъяснения дает Минфин России в письме от 12 мая 2015 № 03-07-11/27161 .

Вычет по частям

В течение трех лет на основании одного и того же счета-фактуры НДС можно принимать к вычету по частям, то есть в разных кварталах. Однако это правило имеет два ограничения. Во-первых, оно тоже распространяется только на вычеты, которые перечислены в

Для приобретения дорогостоящих объектов основных средств бизнесмены часто прибегают к использованию заемных финансовых ресурсов. Одним из распространенных вариантов такого финансирования является лизинг. Он не только дает возможность купить необходимое оборудование или технику, но и позволяет оптимизировать затраты по налогам на прибыль и на имущество. Для этого используется метод ускоренной амортизации. Рассмотрим, когда может применяться ускоренная амортизация, и какие преимущества и недостатки имеет этот метод.

Механизм ускоренной амортизации

Ускоренный метод начисления амортизации заключается в применении повышающего коэффициента, на который увеличивается «стандартная» для данного объекта амортизационная норма. Коэффициент ускорения амортизации при лизинге может принимать значения, не превышающие 3. Он применяется как в бухгалтерском, так и в налоговом учете. Однако для этого должны соблюдаться определенные условия:

- Ускоренная амортизация в бухгалтерском учете может применяться только, если организация использует метод уменьшаемого остатка (п.19 ПБУ 6/01).

- Коэффициент ускорения амортизации при лизинге в налоговом учете не может быть использован в отношении основных средств из первой-третьей амортизационных групп (п. 2 ст. 259.3 НК РФ). Т.е. речь идет об объектах со сроком полезного использования до 5 лет.

- Положение об использовании ускоренной амортизации и величина коэффициента должно быть отражено в договоре лизинга.

- Использовать ускорение может только та организация (лизингодатель или лизингополучатель), на балансе которой отражается имущество. Это также необходимо прописать в договоре лизинга.

Преимущества ускоренной амортизации

Основным достоинством метода ускоренной амортизации является возможность оптимизировать налоговые платежи.

Налог на имущество исчисляется, исходя из остаточной стоимости основных средств. Если объект амортизируется ускоренно, то его остаточная стоимость уменьшается более быстрыми темпами. Соответственно и «полная» амортизация, т.е. списание всей стоимости объекта произойдет быстрее. Поэтому налог на имущество будет уплачиваться в меньшей сумме и в течение меньшего количества периодов.

С точки зрения налога на прибыль, амортизация – это затраты. Поэтому чем она выше, тем меньше сумма налога к уплате. Т.е. и в данном случае ускоренная амортизация основных фондов приведет к снижению налоговой нагрузки. Однако в части налога на прибыль следует учитывать следующее:

Вся стоимость объекта списывается на затраты в течение срока его службы. Общая сумма начисленной амортизации не меняется из-за использования ускоряющего коэффициента. Просто в этом случае списание происходит быстрее и налог на прибыль снижается более существенно в первые годы после приобретения объекта. Т.е. по сути экономия здесь связана с понятием временной стоимости денег – с точки зрения этой концепции лучше уменьшить платежи текущего года, чем предполагаемые в будущем.

Пример

Организация приобрела в лизинг автомобиль стоимостью 1 млн руб. со сроком полезного использования 10 лет. В бухгалтерском учете амортизация по данному автомобилю начисляется методом уменьшаемого остатка, в налоговом – линейным методом. Согласно договору лизинга, ускоренная амортизация автомобиля используется с коэффициентом 2. Рассмотрим начисление амортизации за второй год использования объекта

В бухгалтерском учете:

- Аб. = ОС х Н х К, где

- ОС – остаточная стоимость на начало второго года

- ОС = ПС – ПС х Н, где

- ПС – первоначальная стоимость

- Н – норма амортизации

- Н = 100/ СПИ (срок полезного использования)

- К = 2 – коэффициент ускорения

Аб. = (1000 т. р. – 1000 т. р. х (100% / 10)) х 10% х 2 = (1000 т. р. – 100 т. р.) х 10% х 2 = 900 т.р. х 10% х 2 = 180 т.р.

В налоговом учете:

Ан = ПС х Н х К = 1 000 т.р. х 10% х 2 = 200 т.р.

«Подводные камни» ускоренной амортизации

Итак, ускоренная амортизация при лизинге в 2018 г. позволяет существенно экономить на налоговых платежах. Однако ее использование не лишено недостатков.

- Ухудшение финансового результата. Если речь идет о покупке дорогостоящего объекта, использование ускоряющего коэффициента может привести к получению организацией убытков в первые годы после заключения лизинговой сделки. Наличие убытков может вызвать вопросы контролирующих органов, а также трудности при работе с банками, потенциальными инвесторами и т.п.

- Усложнение учета. С точки зрения бухгалтерского учета единственный допустимый ускоренный способ начисления амортизации основных фондов – способ уменьшаемого остатка. Он не имеет аналогов в налоговом учете. Поэтому метод ускоренной амортизации предполагает в любом случае появление налоговых разниц между двумя видами учета. Это видно, в частности, из приведенного выше примера. Кроме того, и сам способ уменьшаемого остатка сложнее по сравнению с традиционно применяемым линейным.

Вывод

Ускоренная амортизация позволяет быстрее списывать стоимость приобретенных в лизинг объектов основных средств. Это дает возможность снижать затраты по налогам на прибыль и на имущество. Однако использование ускорения усложняет учет и может при некоторых условиях привести к появлению убытков. Поэтому, принимая решение об использовании ускоренной амортизации, нужно учитывать все возможные последствия.

Перечень ситуаций, допускающих применение ускоренных темпов начисления амортизации:

- Условия агрессивности среды. Применение повышающего коэффициента закреплено за основными средствами, эксплуатируемыми в условиях высокой агрессивности среды. Повышающий норму амортизации коэффициент не более 2.

- Ведение сельскохозяйственной промышленной деятельности предусматривает ускоренную амортизацию всех объектов основных средств (подп. 2 п. 1 ст. 259.3 НК РФ). Повышающий коэффициент увеличения нормы амортизации не более 2.

- Работа предприятия в промышленно-производственной или туристско-рекреационной зоне дает право применение коэффициента в пределах 2 на все объекты основных средств, используемых в деятельности (подп. 3 п. 1 ст. 259.3 НК РФ).

- Условие энергетической эффективности ОС. При законодательном определении класса энергоэффективности основного средства коэффициент для объектов с высокой эффективностью не более 2.

ОБРАТИТЕ ВНИМАНИЕ! С 01.01.2018 повышающий коэффициент 2 не применяется в отношении зданий с высокой энергоэффективностью (подп. 2 п. 1 ст. 1закона «О внесении изменений…» от 30.09.2017 № 286-ФЗ).

- Нахождение на балансе лизингодателя (лизингополучателя) основного средства – предмета договора лизинга применяется коэффициент 3.

См. также «Амортизация лизингового имущества у лизингополучателя».

- Использование для морской добычи углеводородов. Право на ускоренную амортизацию не более чем в 3 раза имеют организации, обладающие лицензией на данную деятельность, и операторы морской нефтедобычи. Распространяется такая льгота на оборудование, используемое для разработки нового месторождения (п. 8 ст. 2, ч. 1 ст. 6 закона № 268-ФЗ).

- С 01.01.2018 применяется ускоренная амортизация в 3-кратном размере в отношении активов водоснабжения и водоотведения по списку, утвержденному Правительством РФ.

В Налоговом кодексе не содержится запрета на использование нескольких коэффициентов для разных групп основных средств. Критерии применения коэффициентов должны быть указаны в учетной политике предприятия.

В последующем будут внесены дополнительные поправки, позволяющие всем предприятиям использовать коэффициент не выше 2 для основных средств, включая технологическое оборудование, перечень которого будет утвержден Правительством РФ к 2019 году.

Как влияет модернизация на применение ускоренной амортизации, читайте в статье «Модернизация ОС не отменяет его ускоренную амортизацию».

Применение повышающих коэффициентов для ОС, функционирующих в агрессивной среде

Применение повышенной нормы амортизации допустимо при эксплуатации ОС в условиях агрессивной среды, повышенной сменности. Увеличение – не более 2. Дата постановки ОС на учет должна быть не позднее 01.01.2014. Применение подобной нормы запрещено для объектов ОС 1, 2 и 3-й амортизационных групп при использовании нелинейного метода.

Под агрессивной средой понимают природные или техногенные факторы внешней среды, ускоряющие износ основного средства (абз. 3 подп. 1 п. 1 ст. 259.3 НК РФ):

- климатические условия Крайнего Севера;

- контакт ОС со взрывоопасными или токсичными материалами и т. д.

Согласно позиции чиновников, использовать повышающие коэффициенты можно при соблюдении следующих требований:

- в сопроводительной документации не указано, что они предназначены для работы в агрессивной среде;

- если такое упоминание имеется, то пользоваться льготой можно, если условия эксплуатации не соответствуют указанным в прилагаемых к активу документах.

В Минфине считают, что если в документах указано на возможность работы в агрессивной среде, то применение ускоренной амортизации не оправдано.

Судьи, напротив, указывают на то, что для применения повышающих коэффициентов достаточно самого факта наличия агрессивной среды (постановление ФАС Поволжского округа от 13.02.2014 № А65-9516/2013).

Применение коэффициентов распространяется только на объекты, подверженные влиянию агрессивной среды. Остальные ОС предприятия, если они при этом находятся в условиях нормальной эксплуатации, не могут амортизироваться быстрее (письма Минфина России от 14.10.2009 № 03-03-05/182, ФНС России от 17.11.2009 № ШС-17-3/205@).

Ускоренная амортизация объектов лизинга

Организации, имеющие на балансе объект лизинга, могут начислять амортизацию ускоренными темпами с коэффициентом не более 3. Исключение составляют объекты 1, 2 и 3-й амортизационных групп.

Когда объектом лизинга является все предприятие как единый имущественный комплекс, ускоренная амортизация начисляется по всем ОС, кроме относящихся к 1, 2 и 3-й амортизационным группам (письмо Минфина России от 24.09.2007 № 03-03-06/1/692).

Чиновники Минфина России указывают на то, что лизингодатель имеет право продолжать начисление ускоренными темпами даже в случае, если произошла смена лизингополучателя (письмо от 14.07.2009 № 03-03-06/1/463).

Новый лизингополучатель может применять повышающие значения в пределах 3 при получении объекта лизинга, находящегося ранее в аренде у другого пользователя. Новый владелец может самостоятельно устанавливать размер увеличения, не ориентируясь на прошлые данные (письмо Минфина России от 09.09.2013 № 03-03-06/1/37022).

Если объект лизинга используется по договору, заключенному ранее 01.01.2002, то на него начисляется ускоренная амортизация по следующим правилам (п. 3 ст. 259.3 НК РФ):

- начисления соответствуют методу, использовавшемуся на момент передачи имущества;

- начисление происходит с использованием коэффициента не более 3;

- имущество, амортизируемое нелинейным способом, должно быть выделено в отдельную подгруппу.

Когда нельзя применять повышающие коэффициенты, см. в статье «Сданные в аренду ОС нельзя амортизировать в ускоренном режиме».

Условия получения права на ускоренную амортизацию

С 1 января 2017 минимально допустимый срок налоговой амортизации всех объектов основных средств четвертой группы, включая другие машины и оборудование, может составлять 2 года. Эта норма касается только плательщиков налога на прибыль, которые для определения объекта налогообложения обязаны корректировать финансовый результат до налогообложения на налоговые разницы. Также для получения такого права необходимо соблюдение одновременно следующих условий:

- ОС не были введены в эксплуатацию и не использовались на территории Украины;

- ОС введены в эксплуатацию в рамках одного из налоговых (отчетных) периодов начиная с 1 января 2017 года до 31 декабря 2018 года;

- ОС используются в собственной хозяйственной деятельности и не продаются или не передаются в аренду другим лицам (за исключением налогоплательщиков, основным видом деятельности которых являются услуги по предоставлению в аренду имущества).

При этом еще одним условием использования ускоренной амортизации данной группы объектов является применение исключительно прямолинейного метода амортизации.

Что дает ускоренная амортизация налогоплательщику?

Налогоплательщик получает возможность больше сэкономить на платежах по налогу на прибыль в течение первых двух лет эксплуатации такого объекта. Рассмотрим, как это выглядит на примере.

Пример. Экономия на уплате налога на прибыль

Предприятие в феврале 2017 г. приобрело металлообрабатывающий станок FDB MASCHINEN Turner 410x1500SM за 314 995 грн с НДС. Первоначальная стоимость станка составляет 314 995×5/6=262 495,83 грн. Избран прямолинейный метод амортизации и нулевая ликвидационную стоимость. Сравнивая варианты со сроком эксплуатации 2 года и 5 лет, из таблицы ниже видно, что предприятие экономит на налоге на прибыль за первые 2 года эксплуатации станка 47 249,25 грн против 18 899,70 грн. Разница составляет 28349,55 грн. Это та сумма средств, которую предприятие сэкономит на уплате налога на прибыль в течение первых двух лет эксплуатации данного станка.

Читайте также Расходы не связанные с хозяйственной деятельностью. Налоговый и бухгалтерский учет. Часть 2

Ускоренная амортизация позволяет использовать высвободившиеся средства от уплаты налога на прибыль за первые 2 года на другие нужды предприятия, например, на обновление тех же ОС. Такая возможность распространяется на машины и оборудование приобретенные в 2017 и 2018 годах.

Что делать, если условия будут соблюдены

В случае нарушения вышеприведенных условий относительно применения ускоренной амортизации предприятие должно сделать корректировки. Например, налогоплательщик решил продать или перестать использовать приобретенное основное средство в своей хозяйственной деятельности до окончания периода начисления ускоренной амортизации. Тогда в налоговом (отчетном) периоде, когда произошло такое нарушение, он будет обязан на весь период ее начисления:

- увеличить финансовый результат до налогообложения – на всю сумму начисленной в бухгалтерском учете ускоренной амортизации (т. е. для срока эксплуатации 2 года);

- уменьшить финансовый результат до налогообложения – на сумму амортизации начисленной по правилам пункта 138.3 (то есть для минимального срока 5 лет или большего).

Читайте также Сомнительная и безнадежная дебиторская задолженность 2016

Пример 2. Корректировки в случае нарушения условий

Предприятие ввело в эксплуатацию приобретенный станок (см. пример 1) в феврале и решило амортизировать прямолинейным методом, применив норму Раздела ХХ Подраздела 4 пункта 43 НКУ, то есть 2 года (вместо 5 лет в соответствии с пунктом 138.3 НКУ). Первым месяцем начисления амортизации станка становится март 2017 г. В декабре 2017 г. оборудование было продано. Следовательно, станок амортизировался 10 месяцев (с марта по декабрь). Амортизация за один месяц равна 131 247,92/12=10 937,33 грн. За 10 месяцев будет начислена амортизация в размере 109 373,27 грн (=131 247,92×10/12).

Если бы предприятие амортизировало станок прямолинейным методом со сроком 5 лет, то месячная сумма амортизации была 52 499,17/12=4 374,93 грн. За 10 месяцев начисленная сумма амортизации составила бы 43 749,31 грн (=52 499,17×10/12). Следовательно, в декларации за 2017 год такой плательщик налога должен выполнить следующие корректировки:

- увеличить финансовый результат на 109 373,27 грн;

- уменьшить финансовый результат на 43 749,31.

Возможные проблемы и учетная политика

Рассмотрев вышеприведенные корректировки, видим, что применение ускоренной амортизации ОС не создает никаких проблем для налогоплательщика при их эксплуатации, например, в ситуации досрочного выбытия. Даже в случае его реорганизации или выделения право на продолжение применения ускоренной амортизации объекта ОС четвертой группы переходит правопреемнику плательщика налога на прибыль (Раздел ХХ Подраздел 4 пункт 43 НКУ).

Читайте также Новая декларация по налогу на добавленную стоимость с 01.03.2017. Анализ изменений

По нашему мнению, решение о применении ускоренной амортизации ОС четвертой группы должно быть обязательно закреплено в приказе об учетной политике по предприятию для предотвращения недоразумений с налоговым органом.

Итак, ускоренная амортизация объектов четвертой группы является вполне целесообразной для использования предприятиями, которые корректируют финансовый результат на налоговые разницы, которые надо учесть бухгалтеру, руководству и собственнику.

При поддержке: Слышали о преимуществах вывода бизнеса в оффшоры но не знаете с чего начать? У вас есть возможность зарегистрировать оффшор с компанией urafinance.com в короткие сроки по приемлемой цене. Подробнее читайте на их сайте.

Ускоренная амортизация основных средств 4-й группы с 2017 года

Методы ускоренной амортизации

Сущность расчетов ускоренной амортизации в бухгалтерском, управленческом, налоговом учете предприятий заключается в начислении и перенесении на затраты большей части стоимости в первые годы использования ОС и НМА. Быстро пополняя амортизационный фонд, субъекты предпринимательской деятельности высвобождают дополнительные финансовые ресурсы для скорейшего приобретения более совершенного оборудования, интеллектуальных ресурсов (компьютерных программ, прав на использование изобретений).

Ускоренное перенесение на расходы стоимости основного капитала предполагает использование в расчетах специальных коэффициентов, формул. В странах с индивидуальными техническими, экономическими условиями используются разные способы расчетных показателей:

Способы амортизации

- Положениями бухгалтерского учета РФ (п.19 ПБУ 6) предусмотрена возможность по решению предприятия начисления ускоренной амортизации ОФ линейным методом и способом уменьшаемого остатка с учетом периода полезного применения объекта и специального индекса ускорения до 3 единиц. Аналогичный порядок установлен пунктом 29 ПБУ 14 для амортизации НМА.

- В странах с высокими показателями технического переоснащения (Германия, Япония, Великобритания) для расчетов используется ежегодное 25% снижение остаточной стоимости машин, оборудования.

- Во Франции ускоренная амортизация применяется избирательно, к отдельным группам ОФ. Компьютерную технику, программное обеспечение к ней разрешено амортизировать на протяжении первого годичного цикла эксплуатации. Разрешается ускоренно переносить в расходы стоимость ОФ, используемых для экологических целей и сохранения энергии.

- Мировые лидеры химической промышленности используют метод двойной регрессии и кумулятивный метод, которые позволяют в начальный период применения перенести на расходы и пополнить амортизационный фонд от 67 до 73% стоимости машин, других технических средств.

При выборе конкретного способа расчета каждым предприятием учитываются установленные на территории государства правила учета, экономически выгодные условия.

Расчет амортизации ускоренным методом

Для начисления чаще всего используется метод ускоренного уменьшения остаточной стоимости или линейный метод с повышенным коэффициентом. При использовании метода уменьшаемого остатка используется формула:

Уск. А мес = О * КУА / СПИ * 12, где

Пример 1. Остаточная стоимость станка с числовым программным управлением на начало года составляет 800 000 рублей. Срок эффективного применения 5 лет. По решению предприятия индекс ускорения принят в размере 3.

Рассчитанная сумма за месяц составит 800 000 * 3 / 5 х 12 = 40 000 рублей.

При использовании линейного метода норма ускоренной амортизации определяется по формуле:

K = (1/n) x 100% х КУА, где

- К – ежемесячная норма амортизации

- N - срок полезного использования в календарных месяцах расчетной эксплуатации

- КУА – установленный по решению предприятия коэффициент ускоренной амортизации

Пример 2. Определенная для расчетов стоимость компьютера составила 100 000 р. Срок полезного использования 3 года. Предприятие приняло решение о применении для расчетов индекса 3.

К = 1/36 х 100% х 3 = 8,333

Расчетная сумма за месяц – 100 000 х 8,333 = 8 333 р.

Использование за рубежом кумулятивного метода также предусматривает ускоренное начисление.

Правильность расчетов

Пример 3. Первоначальная амортизируемая стоимость оборудования составила 3 000 000 р. Период полезного применения шесть лет. Принято решение использовать кумулятивный метод амортизации.

Определяем кумулятивное число для расчета 1+2+3+4+5+6=21.

- в первый год ускоренный коэффициент составит 6/21 = 0,2857

- во втором годовом цикле - 5/21 = 0,2381

- третьем – 4/21 = 0,1905

- четвертом - 3/21 = 0,1429

- пятом – 2/21 = 0,0952 и шестом -1/21 = 0,0476

Сумма амортизации оборудования в первом годовом цикле составит 3 000 000 х 0,2857 = 857 100 р.

Применение метода двойной регрессии является разновидностью способа расчета по уменьшаемому остатку.

Когда методы ускорения амортизации выгодны?

Применение методов ускорения переноса стоимости ОФ на расходы деятельности выгодно, прежде всего, динамично развивающимся субъектам предпринимательства во всех сферах экономической деятельности. Для убыточных, застойных предприятий такие расчеты не принесут эффекта.

Основные выгоды применения ускоренной амортизация для большого количества предприятий:

- высвобождение дополнительных ресурсов для технического обновления ОФ и НМА

- уменьшение налоговых отчислений. Увеличение расходов снижает налогооблагаемую прибыль, соответственно уменьшается сумма налога. Ускоренная амортизация быстрее приводит к снижению остаточной стоимости на календарную дату, принимаемую для базового расчета налога на имущество. Это приводит к уменьшению размера ежегодной суммы налога на имущество предприятия

Российские нормативные акты в сфере бухгалтерского и налогового учета разрешают применять ускоренную амортизацию для объектов лизинга. Это позволяет лизингополучателям уменьшить налоговые отчисления и быстрее выкупить полученные по лизинговым договорам ОФ с долгосрочным полезным применением, превышающим пять лет.

На территории использование методов ускоренной амортизации выгодно в первую очередь быстро развивающимся предприятиям, получающим новую технику по договорам лизинга. Применение ускоренных способов расчета экономически оправдано также для налогоплательщиков, входящих в льготные категории, согласно требованиям Налогового кодекса.

использование основных средств

Ускоренная налоговая амортизация актуальна только для плательщиков налога на прибыль, причем именно тех, которые применяют корректировки (обязательно или добровольно - без разницы).

Кроме того, учтите, что ускоренная налоговая амортизация - это ваше право, а не обязанность. Поэтому даже если вы вправе ее применять, этого можно не делать (к примеру, если вы не хотите завышать расходы/убытки).

Какие объекты можно?

Ускоренная амортизация касается только основных средств 4-й группы. Как вы помните, данная группа разделена на две подгруппы :

1) с минимальным сроком полезного использования в 2 года - электронно-вычислительные машины, другие машины для автоматической обработки информации, связанные с ними средства считывания или печати информации, компьютерные программы (кроме программ, расходы на приобретение которых признаются роялти, и/или программ, признающихся нематериальным активом), другие информационные системы, коммутаторы, маршрутизаторы, модули, модемы, источники бесперебойного питания и средства их подключения к телекоммуникационным сетям, телефоны (в том числе сотовые), микрофоны и рации;

2) с минимальным сроком полезного использования в 5 лет - прочие машины и оборудование.

Поскольку ускоренная амортизация вправе применять 2-летний срок полезного использования, она актуальна только для 2-й подгруппы объектов - т. е. для прочих машин и оборудования.

В свою очередь, первая подгруппа уже амортизируется в течение 2-летнего срока и ускорить ее еще больше нельзя.Но учтите, что для реализации права на ускоренную амортизацию п. 43 подразд. 4 разд. ХХ НКУ выдвигает к таким основным средствам ряд дополнительных требований (причем они должны отвечать всем этим требованиям одновременно):

1) расходы на их приобретение понесены (начислены) после 01.01.2017 г . Норма довольно расплывчатая (с одной стороны, расходы отражаются/начисляются путем амортизации после получения объекта и начала его использования, с другой - формулировка больше тяготеет к оплате). Поэтому до обнародования позиции ГФСУ с целью применения ускоренной амортизации безопаснее, чтобы оба указанных события произошли уже после 1 января;

2) объект основных средств не был введен в эксплуатацию и не использовался на территории Украины. Заметьте, что формально ускоренно амортизировать б/у основные средства, которые ранее использовались за границей, а потом были ввезены на территорию Украины, можно. А вот отечественные объекты - нет;

Так что продать, а затем купить обратно тот же объект с целью ускоренной амортизации не получится.3) объект введен в эксплуатацию в пределах одного из налоговых (отчетных) периодов начиная с 01.01.2017 г. и до 31.12.2018 г. ;

4) в рамках срока ускоренной амортизации объект используется в собственной хоздеятельности ;

5) в рамках срока ускоренной амортизации объекты не продаются и не предоставляются в аренду другим лицам (за исключением плательщиков, основным видом деятельности которых являются услуги по предоставлению в аренду имущества).

Важный момент! Налоговики в письме № 732 подтвердили, что предприятие вправе применять ускоренную амортизацию лишь к части объектов ОС группы 4 , которая соответствует критериям из п. 43 подразд. 4 разд. ХХ НКУ . А другие ОС этой же группы - амортизировать по обычным правилам с минимально допустимым сроком использования 5 лет.

И еще один момент: любое выбытие объекта ОС до окончания 2-летнего срока ускоренной амортизации считается нарушением . Это следует из письма № 732 , в котором контролеры говорят о необходимости корректировки финрезультата не только в случае продажи объекта ОС, но и в случае его ликвидации, бесплатной передачи, внесения в уставный капитал, кражи.

Как начислять ускоренную амортизацию?

Метод ускоренной амортизации - только прямолинейный .

Возникает вопрос: не будет ли нарушением, если предприятие в налоговом учете для тех объектов ОС группы 4, которые соответствуют критериям из п. 43 подразд. 4 разд. ХХ НКУ , будет применять прямолинейный метод, а для остальных ОС группы 4 - другой метод амортизации?

По нашему мнению, никакого нарушения здесь нет. Расчет налоговой амортизации ОС осуществляется в соответствии с НП(С)БУ или МСФО с учетом ограничений, установленных п.п. 14.1.138 и п.п. 138.3.2 - 138.3.4 НКУ (п.п. 138.3.1 НКУ ). В свою очередь, п. 28 П(С)БУ 7 предоставляет предприятию свободу в выборе метода начисления амортизации в зависимости от ожидаемого способа получения экономических выгод от использования объекта. То есть и в бухгалтерском, и в налоговом учете к объектам ОС одной группы могут применяться разные методы начисления амортизации.

Но, полагаем, на практике такое будет встречаться нечасто. Метод амортизации, как правило, устанавливается в приказе об учетной политике - по всему предприятию или в разрезе групп основных средств.Согласны с этим и налоговики. В письме № 732 они не возражают против начисления амортизации прямолинейным методом в течение минимально допустимого 2-летнего срока на часть ОС группы 4 .

Теперь о сроке амортизации. В п. 43 подразд. 4 разд. ХХ НКУ сказано, что в отношении ОС группы 4, которые соответствуют установленным критериям, предприятие может использовать минимально допустимый срок амортизации, равный двум годам.

Раз речь идет о минимально допустимом сроке, значит ли это, что возможно применять и больший срок, к примеру, 3 или 4 года? Мнение налоговиков на этот счет пока неизвестно.Еще одна ситуация. Как известно, в бухучете предприятие вправе устанавливать любой срок эксплуатации ОС, какой посчитает целесообразным. В частности, бухгалтерский срок эксплуатации объекта ОС может превышать минимально допустимый срок, регламентированный п.п. 138.3.3 НКУ (ср. 025069200) . В этом случае тот же п.п. 138.3.3 НКУ предписывает использовать для расчета налоговой амортизации больший из двух сроков - бухучетный.

В связи с этим возникает вопрос: может ли предприятие, применяющее ускоренную амортизацию объектов ОС группы 4 в налоговом учете, начислять по ним амортизацию в бухучете исходя из более продолжительных сроков?

Считаем, что может. Во время применения ускоренной амортизации нормы п. 138.3 НКУ не применяются в части начисления амортизации в соответствии с установленными минимально допустимыми сроками амортизации ОС. Это правило прописано в п. 43 подразд. 4 разд. ХХ НКУ . Поэтому, на наш взгляд, объекты ОС группы 4, которые в налоговом учете амортизируются ускоренно в течение 2 лет, в бухучете могут амортизироваться более длительное время (т. е. менять порядок амортизации объектов в бухучете с этой целью не обязательно).

Это подход, основанный на формальном прочтении НКУ , однако есть риск, что ГФС его не признает. Поэтому до обнародования позиции налоговиков более безопасно менять срок полезного использования и в бухучете (тем более, что это изменение учетной оценки, а не учетной политики, что не требует ретроспективного пересчета).Ремонт «ускоренных» ОС

Ни один объект ОС, в том числе ускоренно амортизируемый, не застрахован от поломки. А если поломка серьезная, может понадобиться даже вывести объект из эксплуатации на время ремонта. Нужно ли в этом случае пересчитывать ускоренную амортизацию?

Налоговики считают, что нет. В письме № 732 они разъяснили, что в случае осуществления ремонта ОС (соответственно вывода их из эксплуатации или консервации) необходимость в перерасчете амортизации в рамках одного из налоговых (отчетных) периодов начиная с 01.01.2017 г. и до 31.12.2018 г. не возникает .

Правда, напомним, что если происходит реконструкция, модернизация, достройка, дооборудование и консервация объекта, придется приостановить само начисление амортизации (п. 23 П(С)БУ 7 ).

Ускоренная амортизация в декларации

Для «ускоренников» в приложении АМ к декларации по налогу на прибыль предназначена строка А4.1 2 . По этой строке отражают балансовую стоимость ОС группы 4, по которым начисляется ускоренная амортизация на условиях п. 43 подразд. 4 разд. ХХ НКУ , на начало и на конец отчетного периода, а также указывают рассчитанную сумму ускоренной амортизации за отчетный период.

Учтите! Строка А4.1 2 не является составляющей строки А4. Значение стр. А4.1 2 наряду с остальными строками учитывается в подсчете итоговой стр. А17 приложения АМ. На это обращали внимание и налоговики в письме ГФСУ от 30.06.2017 г. № 16989/7/99-99-15-02-01-17 .

А если нарушили…

Для нарушителей условий начисления ускоренной амортизации введены «наказывающие» разницы. Плательщик, который не продержался 2 года и использовал «ускоренный» объект ОС в нехозяйственной деятельности (в частности, ликвидировал, передал бесплатно, внес в уставный капитал - см. выше) или продал его, обязан откорректировать финрезультат до налогообложения в том отчетном периоде, в котором произошло данное событие.

В стр. 4.1.17 - увеличивающую разницу на сумму начисленной ускоренной амортизации;

В стр. 4.2.16 - уменьшающую разницу на сумму налоговой амортизации, начисленной по обычным правилам.

Интересно, что нарушителям предложили показывать пересчет ускоренной амортизации на обычную в виде разниц, без применения каких-либо штрафов и пени.

Все познается в сравнении

В результате применения ускоренной амортизации налогооблагаемая прибыль должна уменьшаться на амортизационные расходы в большем объеме, чем в обычных условиях. Какую выгоду может получить предприятие при использовании разных методов амортизации, покажем на примере.

Пример. Предприятие в феврале 2017 года приобрело новое оборудование, которое относится к группе 4 ОС с минимально допустимым сроком использования 5 лет. Первоначальная стоимость оборудования - 86000 грн., ликвидационная стоимость - 2000 грн.

Исходя из одинаковых условий, покажем, как будет начисляться амортизация в течение срока эксплуатации объекта при использовании прямолинейного и ускоренного методов.

Сравнительная таблица по начислению амортизации прямолинейным и ускоренным методами

Как видите, в случае применения прямолинейного метода по итогам первых двух лет эксплуатации сумма амортизации составит лишь 39,1 % первоначальной стоимости объекта ((16800 грн. + 16800 грн.) : 86000 грн. х 100 %). В то время как ускоренная амортизация позволяет за первые два года самортизировать все 100 % стоимости ОС.

О существующих способах начисления амортизации в бухгалтерском и налоговом учете мы рассказывали в нашей . О том, когда могут применяться коэффициенты ускорения амортизации, расскажем в этом материале.

Ускорение амортизации в бухучете

При использовании для амортизации основных средств (ОС) способа уменьшаемого остатка бухгалтерское законодательство разрешает организации применять коэффициент ускорения не выше 3. В этом случае для ускоренной амортизации формула определения годовой суммы амортизации (А Г) будет выглядеть так (п. 19 ПБУ 6/01):

А Г = О / СПИ * Кгде О - остаточная стоимость объекта ОС на начало года, в котором рассчитывается амортизация;

СПИ - срок полезного использования объекта ОС в годах;

К - коэффициент, установленный организацией (не выше 3).

Расчет ускоренной амортизации в налоговом учете

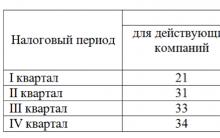

Налоговое законодательство дает организации право применять к основной норме амортизации как повышающие, так и понижающие коэффициенты (ст. 259.3 НК РФ). При этом повышающие коэффициенты организация может применять только к объектам основным средств. Представим в таблице условия применения повышающих коэффициентов:

| Вид амортизируемого имущества | Специальный коэффициент |

|---|---|

| ОС, используемые в условиях агрессивной среды или повышенной сменности и принятые на учет до 01.01.2014 (при нелинейном методе - только в отношении объектов ОС, у которых срок полезного использования составляет более 5 лет) | Не более 2 |

| Собственные ОС сельскохорганизаций промышленного типа (птицефабрики, животноводческие комплексы, зверосовхозы, тепличные комбинаты), резидентов особой экономической зоны (промышленно-производственной или туристско-рекреационной) или участников СЭЗ | |

| ОС, являющиеся объектами с высокой энергоэффективностью (по перечню, установленному Постановлением Правительства от 17.06.2015 № 600), или имеющие высокий класс энергоэффективности | |

| ОС, включенные в I - VII амортизационные группы и произведенные в соответствии с условиями специального инвестиционного контракта | |

| ОС со сроком полезного использования свыше 5 лет, которые являются предметом лизингового договора | Не более 3 |

| ОС, используемые только для научно-технической деятельности | |

| ОС организаций (владельцев лицензий на недропользование и операторов нового морского месторождения углеводородного сырья), если такие ОС используются исключительно при добыче углеводородного сырья на новом морском месторождении |

Стоит ли переходить в негосударственный пенсионный фонд Пенсия переход в негосударственный пенсионный фонд

Счет 98 в 1с 8.3. Доходы будущих периодов: порядок учета и отражения в отчетности. Пример. Учет доходов будущих периодов в связи с договором аренды

Рынки ценных бумаг гипотезы об эффективности рынка Современная трактовка эффективности рынка

Презентация на тему роль государства в экономике

Экономические издержки безработицы Экономические издержки безработицы