Появление в семье детей — радостное событие в жизни каждого человека. Пусть и связано с серьезными материальными затратами: как до появления, так и после. Любая помощь родителям, опекунам и усыновителям в такой ситуации не будет лишней. Тем более, получить ее могут оба родителя.

Такая материальная помощь не относится к оплате труда, ведь она не несет ни стимулирующего, ни компенсационного характера, а направлена на целевую поддержку работника в особой жизненной ситуации. Рассмотрим как оформляется материальная помощь при рождении ребенка от работодателя.

Единовременная матпомощь оказывается работникам при:

- рождении;

- усыновлении, удочерении;

- установлении опеки.

Мнение законодателей по определению базы НДФЛ и страховых взносов с таких доходов имеет свою особенность.

Налогообложение

С точки зрения налогообложения, материальная помощь рассматривается как экономическая выгода, а значит, облагается налогом (ст. 208, 209, 210 НК). Однако социальный характер целевого дохода позволил освободить от налогообложения отдельные виды матпомощи, либо отдельные ее суммы в пределах установленного лимита. Об этом мы писали в статье .

Когда начисляется материальная помощь при рождении ребенка, налогообложение позволяет исключить из базы НДФЛ сумму до 50 000 руб. на каждого из детей (п. 8 ст. 217 НК). Этот лимит освобождается от НДФЛ в течение первого года с даты рождения (усыновления, удочерения). Причем предельно допустимая сумма в 50 000 устанавливается для каждого родителя. Такого мнения придерживаются чиновники (письмо Минфина РФ от 07.08.2017 № 03-04-06/50382). Напомним, что ранее лимит устанавливали на обоих родителей.

Приказ ФНС РФ от 10.09.2015 № ММВ-7-11/387@ устанавливает специальные коды доходов и вычетов, они отражаются в отчетных формах по НДФЛ:

- код дохода 2762 — сумма единовременной матпомощи, которую предоставляет работодатель;

- код вычета 508 — вычет из суммы матпомощи.

Эти коды должны указываться в отчетных формах: справка 2-НДФЛ и .

Страховые взносы

Страховыми взносами облагаются выплаты и иные вознаграждения, которые осуществляются в соответствии с законодательством о труде в пользу физических лиц, которые подлежат обязательному страхованию (ст. 20.1 125-ФЗ и ст. 420 НК). Матпомощь при рождении ребенка 2019 года, с точки зрения страховых взносов, рассматривается так же, как и при определении базы НДФЛ. Целевой характер такой материальной поддержки позволяет исключить ее из суммы для расчета взносов, но также в пределах лимита 50 000 рублей на каждого из детей в течение года (п. 3 ст. 20.2 125-ФЗ и п. 3 ст. 422 НК РФ).

Оформление у работодателя

Рассмотрим порядок оформления документов для оказания работникам такой материальной помощи.

Шаг 1. Работник составляет заявление на материальную помощь при рождении ребенка на имя руководителя организации.

Шаг 2. Прикладывает документы:

- справка и свидетельство о рождении, выданные органами записи актов гражданского состояния (на каждого);

- выписка из решения об установлении опеки (копия вступившего в законную силу решения суда об усыновлении, копия договора о передаче одного или нескольких ребят на воспитание в приемную семью).

Шаг 3. На основании заявления руководитель организации издает распорядительный документ (приказ) о назначении матпомощи в точно указанной сумме.

Шаг 4. Приказ с приложениями передается в бухгалтерию для оформления расчета. Если сумма помощи находится в пределах лимита (50 000 руб. на каждого), то обязательств по расчету взносов и НДФЛ не возникает. Если сумма больше лимита, то с суммы превышения нужно начислить НДФЛ и страховые взносы.

Особое внимание обратите на срок, за который назначена выплата! Воспользоваться правом на необлагаемый налогом лимит в 50 000 рублей можно только в течение первого года после появления в семье детей.

Шаг 5. После расчетов бухгалтерия формирует платежный документ. Если в организации принята безналичная форма расчетов по оплате труда, матпомощь переводится на карточку работника. Если применяются наличные расчеты, оформляется расходный кассовый ордер.

В такой радостный момент для работника, как рождение ребенка, работодатель может выплатить ему материальную помощь. Как правильно это сделать и какие при этом надо будет уплатить налоги - пойдет речь в этой статье.

Единовременная материальная помощь при рождении ребенка от работодателя (далее — матпомощь) выплачивается на основании личного заявления работника. К заявлению прилагается копия свидетельства о рождении. Напомним, что выплата любой помощи сотрудникам — это право, а не обязанность работодателя. Поэтому в каком размере произвести выплату — решает работодатель.

Получив от работника заявление, руководитель организации принимает решение о выплате, о чем издается соответствующий приказ. Приказ вместе с заявлением передается в соответствующую службу, которая и производит расчеты.

Заявление на материальную помощь при рождении ребенка

Материальная помощь при рождении ребенка — налогообложение

Матпомощь не облагается НДФЛ в пределах 50 000 руб. в отношении каждого родителя (п. 8 ст. 217 НК РФ

, Письмо Минфина РФ от 12.07.2017 N 03-04-06/44336).

Этот вид дохода не облагается страховыми взносами также в пределах 50 000 руб. на каждого родителя (п.п. 3 п. 1 ст. 422 НК РФ

, Письмо Минфина от 16.05.2017 N 03-15-06/29546).

Матпомощь при рождении ребенка не облагается в пределах 50 000 руб. при условии, что такая выплата была произведена в первый год после родов.

Кроме того, для освобождения от налогов и взносов выплата в виде матпомощи должна быть единовременной. Если она по одному и тому же событию будет выплачена несколькими частями, то налоговые органы могут признать единовременной только первую из них. Соответственно, все последующие выплаты подпадают под налогообложение НДФЛ и страховыми взносами независимо от суммы первоначальной выплаты (Письмо Минфина России от 31.10.2013 № 03-04-06/46587).

Материальная помощь в связи с рождением ребенка, выплачиваемая работнику, не включается в состав расходов для целей налогообложения прибыли (п. 23 ст. 270 НК РФ

).

В расходах по УСН матпомощь при рождении детей также не учитывается, поскольку такой вид расхода не поименован в закрытом перечне расходов, установленных п. 1 ст. 346.16 НК РФ

.

Пример налогообложения

В том году, когда родился малыш, работнику выплачена единовременная материальная помощь при рождении ребенка в размере 30 000 руб. Выплата произведена из кассы 03.07.2017 года.

Так как сумма матпомощи не превышает 50 000 руб., то она полностью освобождается от НДФЛ и не включается в налоговую базу по страховым взносам.

В бухгалтерском учете это будет отражено следующими проводками (если организация не применяет ПБУ 18/02):

- Дт 99 Кт 73 — 30 000 руб. — сумма матпомощи работнику отнесена за счет прибыли организации;

- Дт 73 Кт 50 — 30 000 руб. — работнику выплачена матпомощь.

Отражение материальной помощи в отчетности по НДФЛ

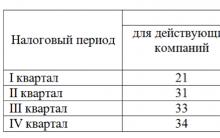

Матпомощь в связи с рождением ребенка (2017) отражается в расчете по форме 6-НДФЛ:

- даже если она произведена в сумме, не превышающей 50 000 руб. или меньше;

- даже если с нее не надо платить НДФЛ;

- только в том периоде, когда она фактически выплачена (п.п. 1 п. 2 ст. 223 НК РФ ).

Раздел 1 расчета 6-НДФЛ заполняется следующим образом:

Если матпомощь полностью не облагается НДФЛ, то раздел 2 расчета 6-НДФЛ заполняется следующим образом:

Если с матпомощи удержан НДФЛ, то раздел 2 расчета 6-НДФЛ заполняется следующим образом:

Воспользуемся нашим примером для заполнения расчета по форме 6-НДФЛ за полугодие 2019 года.

В справке 2-НДФЛ доход в виде матпомощи, речь о которой идет в статье, отражается по коду 2762 «Суммы единовременной материальной помощи, оказываемой работодателями работникам (родителям, усыновителям, опекунам)...», а вычет в части необлагаемой суммы матпомощи — по коду 508 «Вычет из суммы единовременной материальной помощи, оказываемой работодателями работникам (родителям, усыновителям, опекунам)...».

Материальная помощь при рождении ребенка в 2018 году выплачиваться может не только государством, но и работодателем. В статье подробно рассмотрим порядок оформления матпомощи, образец заявления на ее выплату, отражение в бухгалтерском учете, а также обложение помощи страховыми взносами и НДФЛ.

Разновидности материальной помощи

Основную финансовую помощь при рождении ребенка оказывает государство, такие выплаты являются обязательными. Помимо этого существуют и необязательные выплаты, к котором относят финансовую помощь, выплачиваемую молодым родителям работодателями.

Кроме этого, выплаты могут быть разовыми, либо ежемесячными. Еще одно разделение выплат можно рассмотреть исходя из источника их выплаты, то есть федеральные и региональные.

Государственные выплаты

В декретный отпуск будущая мама уходит на 30-й неделе, в связи с чем ей выдается больничный лист. Выплаты, положенные будущей маме:

- Пособие при постановке на учет в женской консультации до 12 недель беременности, сумма с 1 февраля 2018 года составляет 632,76 рублей;

- Единовременная выплата по рождению ребенка. Получает такое пособие молодая мама после выписки из роддома. Положена она независимо от того, работала до беременности мама, или нет. С 2018 года размер такой выплаты составляет 16 873,54 рубля;

Для оформления пособия при рождении подать придется такие документы:

- Заявление;

- Справка, что второй родитель такое пособие не получал;

- Справка из ЗАГС;

- Свидетельство о рождении (копию и оригинал);

- Паспорта отца и мамы (копии и оригиналы).

Важно! С 2018 года молодые родители могут получать ежемесячную выплату по рождению первого ребенка до 1,5 лет. Выплачивается она за счет регионального бюджета, а размер ее зависит от прожиточного минимума.

С 1 января 2018 года также предусмотрена новая выплата. Предосталяется она в соответствии с законом «О ежемесячных выплат семьям, имеющим детей» и выплачивается ежемесячно молодой семье с рождением первого ребенка до 1,5 летнего возраста. Размер выплаты будет зависеть от прожиточного минимума, установленного в регионе проживания во втором квартале года, предшествующего году обращения за ней. Составит она в 2018 году сумму примерно 10 523 рубля.

Материальная помощь от работодателя

В зависимости от организации молодая мама может получить матпомощь от своего работодателя. Иногда это предусмотрено политикой компании, а в некоторых случаях помощь может попросить работница по своей инициативе. Но при этом следует помнить, что работодатель не обязан удовлетворять просьбу своей сотрудницы.

Важно! Материальная помощь в организациях может быть предусмотрена в коллективном договоре, либо работник может попросить оказать ему такую помощь.

Если в компании предусмотрена выплата матпомощи при рождении у сотрудников детей, то прописано это должно быть в коллективном договоре.

Заявление на матпомощь от работодателя

Специальных требований к заявлению от работника нет, написать его можно в свободной форме. Формулировка заявлении может быть следующей: «В связи с рождением в моей семье ребенка, прошу Вас оказать мне материальную помощь. Прилагаю копию свидетельства о рождении ребенка». Вместо свидетельства о рождении приложить можно справку из ЗАГСа. Подтверждать работодателю рождение своего ребенка конечно не требуется. Это необходимо больше для налоговой, помощь работка в пределах определенного лимита освобождена от обложения НДФЛ и страховых взносов.

На матпомощь молодые родители могут также рассчитывать и при усыновлении ребенка. В этом случае в заявлении в качестве основания пишется усыновление, а прикладывается документ об усыновлении.

В качестве примера приведем образец заявления от работника на выплату матпомощи.

НДФЛ и страховые взносы с матпомощи

Такие же условия действуют в отношении обложения матпомощи страховыми взносами. Лимит в 50 000 рублей установлен в отношении каждого ребенка. Такая выплата является единовременной, что подразумевает, что выплачивается она на основании одного приказа, хотя платежей может быть несколько. 50 000 рублей – это лимит, рассчитанный для двух родителей. Кроме того для того, чтобы матпомощь не облагалась страховыми взносами выплачена она должна быть до исполнения ребенком 1 года.

Важно! Для того, чтобы материальная помощь не облагалась страховыми взносами и НДФЛ, ее размер не должен превышать 50 000 рублей.

Документы, необходимые для получения матпомощи

Для освобождения матпомощи от НДФЛ, выплата не должна превышать 50 000 рублей, с учетом оплаты двум родителям. Если и отец и мать работают у одного работодателя, то установить размер выплаты им будет не проблема. Но если они трудятся в разных компаниях, работодатель вправе требовать подтвердить, что второй родитель не получал матпомощь. Для этого можно запросить справку 2-НДФЛ, либо если второй родитель не трудоустроен, то трудовую книжку.

Но требовать это или нет – решает работодатель самостоятельно. Иногда достаточно двух подписей обоих родителей в заявлении.

Бухгалтерский учет

На выплату матпомощи работодатель может направить прибыль прошлых лет или текущего года. Проводки при этом будут следующими:

Д84 К73(76) – выплачена матпомощь работнику из прибыли прошлых лет;

Нераспределенная прибыль на оказание матпомощи может быть направлена только в том случае если есть соответствующее разрешение учредителей (акционеров или участников), принято которое на общем собрании.

Д91.2 К73(76) – выплачена матпомощь работнику из прибыли текущего года.

При выплате из прибыли текущего года разрешение от учредителей не потребуется. Решение в этом случает руководитель принимает самостоятельно. При этом издается соответствующий указ, подписывает который руководитель.

Выдача матпомощи отражается следующей проводкой:

Приказ о выплате матпомощи

После того, как учредители приняли решение выплатить материальную помощь, это следует зафиксировать в письменном виде. После принятия такого решения, руководитель издает приказ (Читайте также статью ⇒ ). Приведем образец приказа руководителя на выплату матпомощи.

С наступлением нового года в силу вступили и некоторые изменения в государственных программах, например, материальная помощь при рождении ребенка в 2016 году

начисляться будет с учетом ряда нововведений. Изменения коснулись документальной базы, которая предоставляется в процессе оформления материальной поддержки, а также подтверждающих бумаг касательно того, что материальная помощь еще не была выдана отцу или матери малыша на их месте работы.

Для того, чтобы материальные средства из резервов прибыли предприятия были распределены между родителями детей в 2016 году, должно быть получено соответствующее разрешение лиц, являющихся организаторами, акционерами или участниками компании. Само решение о том, что финансы будут использованы для выплаты матпомощи молодым родителям, принимается на общем совещании, в котором принимают участие все учредители фирмы. Для тех компаний, которые имеют только одного учредителя, необходимость в организации собрания отпадает сама собой.

Решение о том, что будет выдана материальная помощь при рождении ребенка в 2016 году должно быть запротоколировано и подтверждено документально, если участие в принятии решения принимает не один учредитель. Для единственного ответственного лица необходимо письменно оформить свое решение о выплате финансовой поддержки.

Когда все лица, принимающие участие в принятии соответственного решения, пришли к единому выводу, издается документальное подтверждение и передается на подтверждение начальнику предприятия. Именно начальник должен издать документ с текстом приказа.

Пример оформления приказа на выдачу материальной поддержки в связи с рождением малыша:

ООО «Колос»

ПРИКАЗ №45

Г. Пермь 14.02.2016

Старшему бухгалтеру, Анищенко Валентине Семеновне, приказываю выделить материальную поддержку в размере 40 000 (сорока тысяч) рублей по причине рождения ребенка.

Генеральный директор __________________________Семенченко С.Т.

Сотрудник также должен составить заявление на материальную помощь в связи с рождением ребенка. Такие выплаты не облагаются налоговыми обязательствами, такими как НДФЛ, поэтому работодатель не вычисляет налог из суммы материальной поддержки. Но здесь также есть условия: согласно двести семнадцатой статье налогового кодекса, налог не исчисляется из финансовой помощи, которая меньше, чем пятьдесят тысяч рублей. Возраст ребенка при этом не должен превышать один годик.

Материальная помощь ограничивается пятидесятитысячной суммой из расчета на отца и мать малыша. Допустим, отцу выделили на его рабочем месте финансовую поддержку в размере пятьдесят тысяч. Если матери также начисляется аналогичная сумма, то она уже будет облагаться налоговыми исчислениями. Это объясняется тем, что ограничение суммы уже превышено из расчета на обоих родителей.

Заявление на материальную помощь в связи с рождением ребенка:

Образец приказа о материальной помощи в связи с рождением ребенка:

Документы о том, что материальная помощь при рождении ребенка была начислена одному из родителей, не имеют каких-либо жестких стандартов при оформлении и заполнении. Раньше было установлено представителями министерства финансов, что обязательным подтверждающим документам признается , которую предоставляет второй родитель. Если человек не имеет официального места работы, он представляет свою трудовую книжку или же документ, выданный службой занятости.

Но, учитывая нововведения, необходимость предоставления справки 2НДФЛ отпала . По новым правилам родителю достаточно составить заявление о том, что материальная помощь при рождении ребенка не была ему выплачена.

Многих граждан волнует вопрос касательно того, как материальная помощь облагается другими взносами, и на основе каких принципов. По законодательству страны, финансовая поддержка, обоснованная рождением малыша, и выплаченная разовым начислением, не подвергается исчислению взносов в том случае, если выплата имела место в период первого года жизни младенца. Материальная помощь при рождении ребенка не облагается взносом, если сумма не больше пятидесяти тысяч на одного малыша. Данные стандарты установлены федеральным законодательством.

Не имеет значения, были перечислены финансы второму родителю – материальная помощь освобождается от вычетов на взносы. Что касается ограничений касательно суммы начислений, то они действуют отдельно для матери и отдельно для отца младенца. Учитывая, что материальная помощь – это социальная поддержка для обоих родителей, даже по факту получения отцом суммы помощи, не превышающей пятидесяти тысяч, мать может получить аналогичную выплату, без учета взносов. Основным условием остается то, что материальная помощь при рождении ребенка в 2016 году не должна превышать пятьдесят тысяч рублей для того, чтобы налоги и взносы не исчислялись.

В текущих реалиях и условиях настоящего 2019 года, государственная помощь по рождению детей крайне важна для каждой семьи, которая приняла решение завести ребенка. Ведь нестабильная экономика, постоянные колебание валюты и возможность лишиться работы крайне не способствует демографическому росту населения. А государственная материальная помощь при рождении ребенка - одно из немногих гарантированных правительством благ, на которое может смело рассчитывать будущая мама. Но запутаться в суммах пособия по Вашего рождению ребенка не так уж и сложно. Ведь по состоянию на нынешний, 2019 год, на всей территории России действует ряд правил по осуществлению выплат и начислению пособия по рождению ребенка, соблюдение или несоблюдение которых может существенно повлиять на сумму пособия.

Если Вы готовитесь стать родителями, но не до конца понимаете на какую именно материальную помощь от работодателя и государства Вы можете рассчитывать, тогда Вы можете обратиться к нашим специалистам.

Для получения квалифицированной помощи достаточно просто ввести интересующий Вас вопрос во всплывающее окно онлайн чата и наши юрисконсульты с радостью расскажут Вам:

- какая длительность оплачиваемого отпуска, связанного с беременностью и рождением ребенка;

- на какую сумму декретных выплат от работодателя Вы можете рассчитывать в 2019 году;

- каков размер единовременной гарантированной материальной помощи от государства;

- какая сумма пособия, положенного Вам после рождения ребенка по состоянию на 2019 год;

- какие документы необходимы Вам для своевременного получения положенных выплат.

Поддержка материнства – одно из наиболее приоритетных заданий всех государственных органов Российской Федерации. Именно по этому, по состоянию на 2019 год, в России существует большое количество социальных льгот, пособий, выплат, а так же других материальных и не материальных благ для будущих родителей.

Среди основных льгот можно выделить следующие:

Единовременные пособия:

- выплата, связанная с декретным отпуском, которая выплачивается непосредственно по месту работы будущей мамы;

- единовременная гарантированная материальная помощь от государства;

- выплата, связанная с ранней постановкой беременной мамы на учёт.

Ежемесячные выплаты:

- материальная помощь от органов соцстраха РФ.

Региональные пособия:

- материальная/нематериальная помощь от органов местной власти России.

Дополнительные блага и социальные льготы:

- скидки на налоги;

- скидка на коммунальные услуги;

- льготный проезд в общественном транспорте;

- другие социальные льготы.

Суммы и условия получения вышеописанных пособий и выплат зависят от многих факторов: от места проживания родителей, уровня заработной платы матери и длительности ее трудового договора на последнем месте работы.

Но если Вы только готовитесь к тому, чтобы стать родителями и решите подготовиться к получению пособий, тогда Вы можете рассчитать все правильно и соблюсти все правила и требования. В таком случае, общая сумма полученных пособий может быть равна 50000 рублям и даже быть значительно выше этой суммы.

Единовременные пособия

Выплата, связанная с декретным отпуском, которая выплачивается непосредственно по месту работы будущей мамы

По состоянию на текущий 2019 год, длительность оплачиваемого декретного отпуска в России составляет 140 календарных дней при одноплодной беременности и 194 дня при многоплодной. За весь этот период, по месту работы, маме начисляются и одноразово выплачиваются отпускные. Соответственно, помощь от работодателя будет равна почти пяти месячным окладам в случае одноплодной беременности и практически семи окладам в случае многоплодной. Соответственно, даже при одноплодной беременности и заработной плате в 10000 рублей, материальная помощь при рождении ребенка, которая выплачивается за счет работодателя, составит около 50000 российских рублей.

Единовременная материальная помощь от государства

По состоянию на 01 января 2019 года, государственная матпомощь составляет 15 512,65 рублей. Получить ее может любой из родителей в течение 6 календарных месяцев с момента рождения ребенка. В случае рождения двоих и больше детей, матпомощь выплачивается на каждого Вашего ребенка.

Если с документальным оформлением матпомощи от работодателя все немного проще – ведь бухгалтерия начислит и выплатит положенное пособие на основании уже имеющихся у них документов и больничного листка будущей мамы, то с получением государственной помощью все немного сложнее.

Для получения этой помощи придется собрать достаточно внушительный пакет документов и «оббить пороги» не одного государственного учреждения. Но миллионы получивших такое пособие родительниц доказывает, что, несмотря на бюрократические сложности, получить деньги всё же реально.

Выплата, связанная с ранней постановкой беременной мамы на учёт

В 2019 году, при постановке на учёт на сроке ранее 12 недель, беременная может претендовать на получение выплаты в размере 543 рубля 67 копеек. Обратиться за получением пособия, будущая мама сможет не ранее, чем на двенадцатой неделе беременности и не позднее, чем двенадцать месяцев после рождения ребенка.

Ежемесячные выплаты и другие региональные пособия

Законодательные изменения 2019 года не коснулись норм ежемесячных выплат, положенных маме в течение восемнадцати месяцев после рождения ребенка. Если родительница соответствует всем требованиям, установленных государством (имеет рабочий стаж более шести месяцев, получала официальную заработную плату и т.д.), тогда фонд социального страхования будет выплачивать ей сорок процентов ее среднемесячного дохода ежемесячно, в течение полутора лет.

Но вышеописанная программа – это общегосударственная политика России. Так же, в большинстве административно-территориальных единиц РФ есть свои дополнительные региональные программы связанные с поддержкой материнства в виде разнообразных дополнительных ежемесячных выплат.

Дополнительные блага и социальные льготы

При рождении второго и каждого последующего ребенка, матери выдается сертификат на материнский (семейный) капитал. По состоянию на начало 2019 года, сумма этого сертификата составляет около пятисот рублей. Но потратить эту сумму денег родительница сможет только на четко определенные государством цели, например, оплата обучения ребенка, погашение ипотечного кредита и т.д. Большинство субъектов федерации выплачивают так же региональный материнский капитал. Сумма такого регионального материнского капитала и правила его использования устанавливается нормами соответствующего регионального законодательства.

Так же существуют другие различные дополнительные федеральные и региональные программы поддержки родителей троих и более детей. Узнать о наличии дополнительных региональных программ Вы можете в Ваших территориальных отделениях фонда социального страхования, а так же у наших правоведов.

Радость материнства – одна из наиболее важных природных целей существования женщины. Но вынашивать, рожать и растить детей в нынешнем мире – дорогое, а порой и очень дорогое удовольствие. Отсутствие денежных средств имеет самое непосредственное негативное влияние на рост населения и демографическую ситуацию страны. Поэтому государство на федеральном и региональном уровне старается максимально поддержать своих граждан в их желании стать родителями. Но если у Вас всё же остались вопросы по начислению или получению положенных выплат, Вы всегда можете обратиться к нашим специалистам!

Стоит ли переходить в негосударственный пенсионный фонд Пенсия переход в негосударственный пенсионный фонд

Счет 98 в 1с 8.3. Доходы будущих периодов: порядок учета и отражения в отчетности. Пример. Учет доходов будущих периодов в связи с договором аренды

Рынки ценных бумаг гипотезы об эффективности рынка Современная трактовка эффективности рынка

Презентация на тему роль государства в экономике

Экономические издержки безработицы Экономические издержки безработицы