Возраст, зарплата и семейное положение влияют на условия кредитования, а кредитная история - на принятие решения, давать деньги или нет.

Хорошая кредитная история важна не только во взаимоотношениях с банками. Эти данные используют правоохранительные органы, страховые компании, работодатели. Плохая кредитная история - признак финансовой незрелости. Такому человеку не доверят работу с деньгами, а страховщики вряд ли предложат более низкую ставку.

Как формируется кредитная история

Раньше каждый банк вёл свои реестры займов и заёмщиков. Сейчас все данные аккумулируют бюро кредитных историй (БКИ) на основе отчётов банков. На сегодняшний день в России 13 таких бюро Государственный реестр бюро кредитных историй . Они помогают банкам снижать риски и быстро обрабатывать кредитные заявки.

На кредитную историю влияют не только долги перед банками, но и неоплаченные штрафы, алименты, налоги, счета за коммунальные услуги. При условии, что их взыскание дошло до суда. Сведения о таких задолженностях в БКИ передаёт Федеральная служба судебных приставов, провайдеры, коммунальщики. Также в кредитной истории содержится информация о .

Данные в БКИ хранятся 10 лет. Так что кредитную историю можно обнулить, выждав это время.

Если возможности подождать нет или кредитная история отсутствует (это плохо, потому что банки сотрудничают в первую очередь с заёмщиками, которые уже себя зарекомендовали), финансовую репутацию можно улучшить.

Как исправить кредитную историю в случае ошибки банка

В должниках можно оказаться из-за технического сбоя или пресловутого человеческого фактора.

Например, вы заплатили, как положено, первого числа, но терминал сломался или кассир нажал не на ту кнопку. В итоге деньги на кредитный счёт пришли только третьего. Два дня просрочки.

Первым делом проясните свою кредитную историю. Возможно, банк не сообщил в БКИ о просрочке.

Если вас успели зачислить в должники, обратитесь сначала к кредитору. Банк, по вине которого произошла ошибка, должен обновить переданные в БКИ данные.

Если кредитная организация не реагирует на ваше обращение, подайте заявление на устранение ошибки непосредственно в бюро, где хранятся неверные данные. Право на это зафиксировано в законе «О кредитных историях», и воспользоваться им можно в течение всего срока хранения кредитной истории, то есть все 10 лет. Заявление можно направить почтой или подать лично в офисе бюро.

Бюро свяжется с кредитором и направит ему претензию. Важно, чтобы налицо была оплошность банка или техническая проблема. Если долг образовался из-за невнимательности заёмщика, придётся прибегать к другим способам выправления кредитной истории.

Решение по заявлению о внесении изменений в кредитную историю принимается в течение месяца.

Как исправить кредитную историю в случае технической просрочки

Многие заёмщики страдают отсутствием финансовой дисциплины. Не следят за графиком платежей, откладывают всё на последний день, забывают оставить деньги на и так далее. Как результат - пени и минус к кредитной карме. При этом решающую роль играет значительность просрочки.

Задержку в 1–2 дня в отчётах обычно не отражают и называют технической просрочкой. Ведь человек мог заболеть, уехать в отпуск или просто забыть.

В случае технической просрочки ни в коем случае не стоит игнорировать звонки из банка. То, как вы общаетесь с ним после просрочки, влияет на его лояльность. Если причины задержки объективные, банк может повременить с отчётом в БКИ. И наоборот. Если клиент избегает общения или настроен агрессивно, информация в кредитное бюро поступит незамедлительно.

Как правило, после 5–7 дней просрочки банк пытается связаться с клиентом. Сначала работает отдел по задолженностям самой кредитной организации. При этом важно, идёт ли клиент на контакт, отвечает ли на звонки, как разговаривает с оператором, чем объясняет просрочку. Игнорировать такие звонки - плохая тактика. Если клиент уклоняется от разговора, для кредитной организации это повод обратиться к коллекторам. Но при передаче долга обычно берётся во внимание не срок неоплаты, а сумма. Если долг превышает 50–70 тысяч рублей, за дело берутся коллекторы.

Давид Мелконян, генеральный директор Московского правового центра «Вектор»

Постарайтесь как можно скорее погасить просрочку и впредь строго следуйте кредитному графику. Не стремитесь погасить кредит досрочно: банки лояльнее к клиентам, которые с ними в течение всего срока кредитования.

Но главное - не допускайте даже технических просрочек! Вносите деньги за 2–3 дня до рекомендуемой даты платежа.

Как исправить кредитную историю, если просрочка значительная

Одни банки грубым нарушением договора считают просрочку более месяца, другие негативно относятся лишь к задержкам от 90 дней.

С недисциплинированными заёмщиками охотнее сотрудничают в небольших банках. Там всегда нуждаются в клиентах и готовы кредитовать граждан на индивидуальных условиях.

В случае длительных или неоднократных просрочек попробуйте восстановить кредитную историю с помощью нового необременительного займа.

Чем хуже ваша кредитная история, тем больше мелких кредитов потребуется погасить для её исправления. Но запомните золотое правило.

Берите ровно столько, сколько сможете отдать. С учётом переплаты по процентам.

Не стоит подавать сразу несколько заявок. Для кредитных организаций это звоночек, что деньги нужны позарез, и лишний повод отказать.

Большинство банков используют алгоритм, разработанный FICO, когда за каждый ответ (пол, возраст, образование, наличие других кредитов и так далее) начисляются баллы. Если их меньше 600, отказ приходит автоматом.

Беспроцентный период обычно не распространяется на снятие и переводы, а в случае пропуска льготного периода проценты начисляются на всю потраченную сумму за всё время с момента покупки. Процентная ставка по картам, как правило, в 2–3 раза выше, чем по обычным кредитам.

Как исправить кредитную историю, если просрочка очень большая

Многие люди наплевательски относятся к своей кредитной истории.

Представьте ситуацию: парень получил повестку в армию, взял микрозаём, хорошенько гульнул с друзьями напоследок и ушёл служить. Дело дошло до коллекторов или суда. Об инциденте узнали родители, сына отругали, кредит погасили, но парень остался в чёрном списке кредитных организаций. Через несколько лет он остепенился, женился и захотел оформить . Но из-за юношеской выходки во всех крупных банках он, скорее всего, получит отказ.

Финансовой грамотности не учат в школе.

Если вы сильно запятнали свою честь заёмщика, можно попробовать стать примерным клиентом банка, взять займ под залог имущества или обратиться к кредитному брокеру.

Если вас интересует кредитование в конкретном банке, а он пока не идёт на сотрудничество, станьте его дебетовым клиентом. Переведите зарплату на карту этого банка, а лучше - откройте вклад.

Многие банки, помимо скоринга заявок, осуществляют ещё и «скоринг поведения». Это оценка вероятных финансовых действий клиента, которая даёт возможность прогнозировать изменение его платёжеспособности. Банк понаблюдает за движением средств по вашим счетам и, возможно, через несколько месяцев уже сам предложит вам кредитную линию.

Также можно попробовать взять залоговый кредит. Это заём, при котором вы подкрепляете своё обещание вернуть имуществом. Например, землёй, жильём или машиной. Главное, чтобы залог был ликвидным: квартира с ремонтом, авто не старше пяти лет и так далее. Размер такого кредита обычно составляет порядка 80% стоимости залогового имущества.

Очень популярно сейчас обращение к кредитным брокерам. Брокер - это специалист, подбирающий кредитную организацию для клиента исходя из его кредитной истории. Разумеется, за вознаграждение.

Кредитные брокеры обычно работают с проблемными клиентами, которые никак не могут пройти сквозь жернова службы безопасности банка. Они не только направляют в нужное место (это может быть как банк, так и микрофинансовая организация), но и дают советы по формированию пакета документов, сроках и суммах кредитования. В некоторых случаях брокерские конторы сами выступают в качестве кредиторов.

Услуги кредитного брокера больше подходят юридическим лицам, так как в ошибки могут стоить очень дорого. Физические лица с достаточным уровнем финансовой грамотности вполне могут обойтись своими силами. Нужно лишь потратить время и разобраться в тонкостях различных кредитных продуктов.

Андрей Петков, генеральный директор сервиса «Честное слово»

Это не так сложно, как кажется. В интернете масса информации и специализированных сервисов. Например, на banki.ru есть «Мастер подбора кредитов ».

Если вы решились на привлечение кредитного брокера, выбирайте очень тщательно. В этой сфере много мошенников.

Не верьте фирмам, которые дают 100% гарантии и говорят, что напрямую влияют на решения банков, или, напротив, запугивают, что с вами не будет работать ни один из них. Бегите, как от огня, от тех, кто просит отдать часть одобренного вам займа.

Как исправить кредитную историю в случае несостоятельности

По данным Долги россиян перед банками превысили 12 трлн рублей Центробанка, россияне в 2017 году взяли в банках свыше 12 триллионов рублей. При этом зафиксирован рост кредитов с просроченными платежами. Когда человек теряет , болеет или попадает в неприятности, кредитная ноша становится непосильной.

Трезво оценивайте свои силы: не берите кредитов больше, чем в состоянии обслуживать. Эксперты считают допустимым тратить на обслуживание кредитов до 20% дохода.

Если вы относите в банк больше половины заработка, ситуация близка к патовой. В этом случае разумно попросить банк о реструктуризации.

Реструктуризация - это процедура восстановления платёжеспособности клиента. Она может выражаться в увеличении срока кредитования, изменении процентной ставки, смене валюты или отсрочке по платежам. Обратиться в банк с просьбой о реструктуризации - первое, что нужно сделать при возникновении финансовых трудностей.

Даже если банк откажет, у вас будет документальное подтверждение, что вы попытались решить проблему, то есть являетесь жертвой обстоятельств, а не злостным неплательщиком. Это может сыграть вам на руку, если кредитор обратится в суд.

При взыскании долга в судебном порядке можно попросить суд об отсрочке или рассрочке. Получив возможность погашать долг частями по удобному графику или выиграв время, справиться с кредитными обязательствами будет проще.

Анастасия Локтионова, заместитель генерального директора группы компаний «Русмикрофинанс»

Как исправить кредитную историю в случае мошенничества

Живёшь, никого не трогаешь и вдруг получаешь письмо: «Во избежание штрафных санкций погасите задолженность по кредитному договору №…» Какой кредит? Откуда долги?

Запросите кредитную историю. Желательно сразу в нескольких бюро. Выявив, в каких кредитных организациях взяли займы злоумышленники, обратитесь в это организации. Вам предложат написать претензию или объяснительную и проведут проверку. Как только служба безопасности убедится, что вы не замешаны в мошенничестве, банк обновит информацию в БКИ.

Если банк не хочет разбираться и заставляет вас платить по чужим долгам, обратитесь в правоохранительные органы.

Вывод

Кредитная история - важный показатель финансовой состоятельности человека. Поэтому запомните три важных правила.

- Регулярно проверяйте свою кредитную историю.

- При выявлении ошибок в кредитной истории, в том числе из-за мошенничества, обращайтесь в кредитную организацию или в БКИ с требованием исправить данные.

- Всегда придерживайтесь строгой финансовой дисциплины. Если испортили кредитную историю, попробуйте исправить её с помощью небольшого посильного займа. В крайних случаях можно обратиться к брокеру или взять кредит под залог имущества.

Перед одобрением кредита банки проверяют кредитные истории потенциальных клиентов. При испорченной репутации человек получает отказ.

Рассмотрим способы, которые позволят улучшить кредитную историю, а также то, что делать не рекомендуется.

Кредитную историю улучшить вполне реально, для этого следуйте нашим проверенным советам и пошаговой инструкции.

Если все сделать правильно, то банки снова начнут выдавать вам кредит под минимальные проценты.

Это документально зафиксированная информация о заемщике, которая предоставляет банкам возможность узнать, является ли он добросовестным плательщиком.

Кредитная информация может быть отрицательной (отсутствие возврата долга, наличие просрочек) и положительной (вовремя выплаченные кредиты).

Кредитная история делится на 3 части:

- титульная (ФИО заемщика, паспортные данные, информация из свидетельства обязательного пенсионного страхования, ИНН, место рождения);

- основная (информация о прописке и регистрации заемщика, размер кредита, продолжительность выплаты, информация из госорганов и банков о платежеспособности лица);

- дополнительная (информация о банках, даты совершенных ими запросов).

- Обратиться в банк

- Обратиться в МФО (Микрофинансовые организации или Микрозаймы)

Микрофинансовые организации предлагают слишком высокий процент по кредиту, однако получить одобренный кредит у них шанс выше, чем у банков.

Если вы решили обратиться в банк, то мы предлагаем ознакомиться со списком банков, которые выдают .

Иногда даже одна ошибка с выплатами кредита может привести к проблемам в дальнейшем. Кредитная история способна серьезно подпортить отношение заёмщика с банками. Впрочем, ничто не вечно – и она тоже. Есть множество способов восстановить историю. Но для этого понадобится время и старание. Мы предлагаем вам 14 советов, как исправить ситуацию.

Совсем быстро исправить кредитную историю не получится. Потому что восстанавливать репутацию перед банком – дело явно не одного дня. А если кредитная история испорчена очень сильно – то и не одного года. Но можно ускорить процесс, чтобы не ждать положенные 10 лет для обновления отчета. Кроме того, придется выкинуть много денег только на проценты. Зато наградой станет нормальная кредитная история, с которой вам могут дать даже ипотеку.

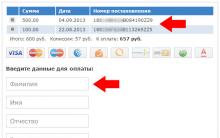

Получите выписку по кредитной истории в БКИ

Чтобы узнать, насколько все печально, необходимо потребовать выписку из бюро кредитных историй. Сделать это можно бесплатно, но только раз в год. В ней вы сможете посмотреть, кому и сколько раз вы просрочивали займы. Это позволит сориентироваться, как много придется работать над восстановлением репутации.

Запрос выписки через бюро кредитных историй – первый шаг к исправлению ситуации. Банки знают: если человек запросил кредитную историю – он готов работать на ее исправление. И это маленький плюсик к имеющейся ситуации. Но очень маленький – придется упорно работать и следить за финансами, чтобы исправить историю.

Узнайте, не допущена ли в кредитной истории ошибка

Обязательно перепроверьте все записи в кредитной истории. Вполне возможно, что некоторые туда были внесены по ошибке. Особенно тщательно надо пересмотреть все записи от инкассаторов, совсем маленьких кредитных агентств и ликвидированных/слившихся предприятий. А в идеале – запросить информацию по каждому с доказательствами, что это именно ваш долг, а не чей-то ещё.

Если вдруг окажется, что другая сторона не может подтвердить факт просрочки и задолженности именно с вашей стороны – можно смело требовать убрать эту запись из кредитной истории.

Также обязательно сравните историю с имеющимися на руках чеками и выписками по кредитам. Возможно, по техническим причинам со стороны банка или платежной системы возникла так называемая техническая просрочка. После заявления в финансовое учреждение ее можно убрать без проблем, поскольку от клиента она не зависела.

Закройте все текущие просрочки

Если у вас есть открытые кредиты с просрочками – ни один здравомыслящий банк вам никогда не выдаст кредит . Вы, по его мнению, уже сейчас являетесь неблагонадежным плательщиком. А активами рисковать никто не будет.

Поэтому как можно скорее рассчитайтесь с задолженностью. И платите в дальнейшем кредит исправно. Как только выплатите займ без просрочек – считайте, что ваша кредитная история уже начала исправляться.

Попробуйте улучшить историю через кредитную карту

Для слабо испорченных кредитных историй подходит исправление с помощью кредитной карты , имеющей льготный период. Если у вас ее нет, а репутация запятнана не сильно, попробуйте оформить ее. Если есть – отлично.

Чтобы использовать карту, необходимо месяц пользоваться кредитными средствами и не класть на нее собственные деньги. Под конец отчетного периода, когда нужно будет вносить обязательный платеж, возвращаем задолженность до последней копейки. После чего месяц (это важно) не трогаем карту вообще. Затем проделываем то же самое ещё раз. И так до тех пор, пока кредитная история не начнет постепенно очищаться.

К слову, этот способ очень удобно использовать параллельно с остальными. Но важно помнить – нельзя допустить ни единой просрочки по новым займам. В противном случае придется начинать всё сначала.

Возьмите короткий микрозайм

Некоторые микрофинансовые организации отправляют информацию в БКИ. Если взять у них микрозайм на несколько дней, а затем вернуть в срок без просрочки и недоплаты – то запись о положительном исходе появится в кредитной истории . Таких микрозаймов можно брать сколько угодно. Но стоит понимать, что проценты в МФО довольно высокие – за день пользования кредитом начисляется от 1,5 до 3% и более. Переплату, соответственно, подсчитайте сами. Это дорогой, но действенный способ.

Следует понимать, что отказ может прийти и от микрофинансовых организаций, если кредитная история испорчена. Но некоторые лояльно относятся к ошибкам заёмщиков, и все равно оформляют кредит. Перед тем, как брать микрозайм, обязательно уточните, связана ли МФО с бюро кредитных историй. Если да – то можно смело пользоваться: выплата долга положительно скажется на истории. Если нет – то выбирайте другую МФО.

Важный нюанс: много мелких займов в МФО не всегда помогут получить нормальный кредит в обычном банке. Потому что финансовые учреждения могут получить доступ к информации о сроках и сумме долга. И мелкие займы им не докажут, что вы – надежный плательщик. Придется позднее брать более крупные суммы в тех же МФО под более низкие проценты.

Попросите небольшой кредит наличными

В случае, когда история испорчена не сильно, попробуйте получить небольшой кредит наличными в любом банке . Желательно – не более 100 тысяч рублей, но не менее 50 тысяч, чтобы сумма была более-менее весомой. Но тут уж сколько одобрят.

Если вам одобрили кредит наличными сроком до полугода, не спешите возвращать его в первый же месяц. Сейчас именно количество непросроченных платежей играет вам на руку. Поэтому пожертвуйте процентами по займу и вносите деньги месяц в месяц – вместо одного успешного платежа получите сразу шесть. А это намного лучше скажется на кредитной истории.

Как только закрыли один кредит – пробуйте подаваться на следующий, уже более крупный – в той сумме, в которой он вам нужен. Если в банке его не оформили – повторите процедуру.

Предлагайте максимум документов и залог при оформлении заявки

Чтобы вам могли одобрить кредит даже при плохой репутации у банков, можно дать учреждению как можно больше гарантий . Это позволит ему увериться в том, что вы – надежный клиент и не будете пропускать платежи.

Наиболее весомым аргументом будет залог, который покрывает сумму займа. Но нужно понимать, что в случае просрочек вы лишитесь заложенного имущества. Также лояльность можно доказать, предлагая максимальное количество документов – паспорт, 2-НДФЛ, выписку с места работы, копию трудовой книжки и так далее.

Рефинансируйте имеющиеся кредиты

Если вы понабрали кредитов, но не можете с ними расплатиться и переживаете за кредитную историю – то хорошим решением будет рефинансирование. Это позволит собрать несколько проблемных кредитов в один, с более выгодными суммой и сроком. А потом платить без пропусков по нему, постепенно улучшая кредитную историю. Это лучше, чем иметь 3-5 займов в разных банках и периодически забывать о каком-либо из них.

Важно помнить, что с текущими просрочками по рефинансируемым кредитам далеко не каждый банк согласится вам помогать. Поэтому обязательно надо выплатить текущую задолженность и хотя бы пару месяцев платить без просрочек. И только после этого можно подавать заявку на рефинансирование.

Найдите программы по улучшению кредитных историй

Отдельные банки предлагают программы по улучшению кредитных историй. О результатах выполнения программы заёмщиком учреждение сообщает в БКИ, тем самым немного исправляя ситуацию. Например, такие программы есть в «Восточном» и «Совкомбанке».

После прохождения такого «тестового периода» банк может оформить заёмщику реальный кредит на какую-либо сумму. А может и не оформить, в зависимости от степени «испорченности» репутации. Одного цикла может оказаться мало.

Важно понимать, что такие услуги не равны предложениям «исправить кредитную историю» за какую-то конкретную сумму и практически мгновенно. О таких мошеннических предложениях мы говорили в первом совете. В этом случае банк реально передает информацию, а на исправление уходит определенное время.

Обращайтесь в небольшие региональные банки

Крупные банки имеют достаточно серьезных и платежеспособных клиентов. Поэтому они редко обращают внимание на заявки от людей, чья кредитная история «подмочена». Им нет смысла рисковать активами – всегда найдутся другие, которые возьмут кредит и вовремя его выплатят.

Такой роскоши нет у небольших учреждений, которые малоизвестны за пределами хотя бы своего региона (если даже не города). Такие банки борются за каждого клиента. Поэтому они могут более лояльно отнестись к испорченной истории клиента. Если, конечно, она не совсем ужасна.

Не всегда в таких банках будет выгодный процент или хорошие условия. Но если в других учреждениях отказывают – это лучше, чем брать кредиты в МФО. В любом случае получится выгоднее, а записи в кредитной истории станут иметь больший «вес» для других финансовых компаний.

Оформляйте кредит в магазине на конкретный товар

Если вам нужно что-либо приобрести в кредит, вы можете попробовать не оформлять заявку в выбранном банке, а обратиться непосредственно в магазин-продавец. Желательно, чтобы это была крупная и известная торговая точка – такие имеют наибольшее влияние на банковское учреждение.

При подаче заявки непосредственно в магазине процент может быть несколько более высоким. Но зато шанс на одобрение вырастет. Крупные магазины стремятся «давить» на банки, чтобы их клиентам меньше отказывали – это означает потерю прибыли.

Поэтому финансовые учреждения отказывают запросам из магазинов реже. Но все-таки отказывают, так что способ подойдет, если кредитная история лишь немного запятнана. Если же все-таки получилось взять кредит, то платите его точно в срок – и тогда он положительно скажется на информации в БКИ.

Улучшайте репутацию в конкретном банке

Если вас интересуют кредитные продукты конкретного банка, и в других получать займ вы не хотите или не можете, то придется постепенно улучшать репутацию именно в нем. Сделать это можно, прочно привязав себя к нему.

Для этого можно использовать множество инструментов. Например, заказать в нем зарплатную карту. Или открыть депозит на какую-нибудь весомую сумму. Наконец, просто держать дебетовую карточку и хранить на ней деньги, периодически расплачиваясь в магазинах.

Благодаря таким манипуляциям в выбранном банке будут знать – у вас есть деньги, чтобы расплатиться с кредитом. И в случае чего даже смогут сами снять средства для оплаты долга. Но, снова же, для согласия все равно нужна не совсем плохая кредитная история. Так что сначала придется немного «поиграть» с кредитными картами любого банка, займами МФО или обычными кредитами (если кто-то их даст).

Что сделать с ужасной кредитной историей

Если кредитная история настолько ужасна, что ни одна организация не выдает займы и даже микрозаймы, то сделать особенно ничего нельзя. Если кредитный рейтинг слишком низкий, то мало кто согласится довериться такому заёмщику.

Есть одна МФО с высоким процентом, которое может одобрить минимальный микрозайм даже с абсолютно испорченной кредитной историей – «Займер». Но она имеет довольно высокие проценты – 2,2% в сутки. Есть и другие МФО, способные таким образом улучшать историю заёмщика. Но их нужно ещё найти, наткнувшись на десятки отказов.

Но даже в «Займере» могут отказать. Что делать в таком случае? Ждать. Ждать, пока хотя бы часть ваших просрочек уйдёт в историю. Срок полного обновления иформации в БКИ – 10 лет. А также пробовать снова подавать запросы в различные кредитные организации и МФО.

Чего делать категорически не стоит

Прежде чем приниматься за исправление, необходимо запомнить то, чего делать не нужно . Есть четыре вещи, которые недопустимы при попытке улучшить кредитную историю любыми способами.

Во-первых , нельзя допускать новые просрочки по кредитам. Первая же ошибка убьет все потраченные до этого усилия. Во-вторых , нельзя брать больше кредитов, чем вы можете выплатить. Это плавно вытекает из первого пункта запретов. Если вам будет тяжко выплачивать займ, то когда-нибудь вы все-таки сорветесь.

В-третьих , не нужно истерически подавать заявки сразу во все банки и МФО округи. Это сигнал для службы безопасности, что вам ну прямо очень срочно нужны деньги. А вместе с испорченной кредитной историей может составить неприятное впечатление человека, который хочет одолжить денег срочно, а потом не вернуть. Будьте последовательны: отказали в одном банке – подождите денёк и подайте заявление в другой. Не торопитесь.

И, наконец, в-четвёртых . Никогда не платите за услугу «исправления кредитной истории». Запомните – эти данные невозможно исправить ни одним способом. Даже если иметь своего человека в БКИ, который пообещает «подчистить» информацию. Кредитная история исправляется только двумя вещами – временем и активным пользованием кредитными продуктами без просрочек. А если вы заплатите такому «исправляльщику», то вас просто обманут и ничего не сделают, и деньги вы не вернете.

Если вы испортили свою кредитную историю, то в большинстве банков получить кредит наличными будет практически невозможно, а это в свою очередь не позволит вам исправить свою кредитную историю.

И если у вас не получилось взять , то вырваться из замкнутого круга вам поможет программа «Кредитный доктор» от Совком Банка.

Простая программа, после прохождения которой вы получите не только улучшенную кредитную историю, но и гарантированный кредитный лимит от Совком Банка. Для участия в программе вам потребуется только паспорт.

Данная программа «Кредитный доктор» индивидуальна, и подстраивается под вашу текущую ситуацию и возможности. Шаг за шагом ваша кредитная история будет улучшаться, при своевременном и полноценном исполнении взятых на себя обязательств.

Для участия в программе вам нужно:

- Заполнить заявку на сайте

- Предоставить паспорт гражданина РФ (это можно сделать в офисе банка)

- Оформить продукт для улучшение кредитной истории «Кредитный доктор»

Три шага к улучшенной кредитной истории:

Шаг первый: «Кредитный доктор»

| Кредитный продукт | ||

|---|---|---|

| Сумма кредита | 4 999 руб. | 9 999 руб. |

| Срок кредитования | 3 или 6 мес. | 6 или 9 мес. |

| Годовая ставка, % | 33,3 % | 33,3 % |

| Что включает продукт? | Страхование от НС на 50 000 рублей | Карта MC GOLD «Золотой ключ Кредитный доктор» с защитой дома «классика» |

Также вы получите консультацию по состоянию кредитной истории и рекомендации по ее улучшению от специалистов в офисе банка — БЕСПЛАТНО!

Шаг второй: Денежный кредит «Деньги на карту»

На данном этапе вы получите гарантированные деньги для безналичного расходования.

| Кредитный продукт | Кредитный доктор, программа №1 | Кредитный доктор, программа №2 |

|---|---|---|

| Сумма кредита | 10 000 руб. | 20 000 руб. |

| Срок кредитования | 6 месяцев | 6 месяцев |

| Годовая ставка, % | 33,3 % | 33,3 % |

Шаг третий: Денежный кредит «Экспресс плюс»

| Кредитный продукт | Кредитный доктор, программа №1 | Кредитный доктор, программа №2 |

|---|---|---|

| Сумма кредита | От 30 000 до 40 000 руб. | От 30 000 до 60 000 руб. |

| Срок кредитования | 6, 12 или 18 месяцев | 6, 12 или 18 месяцев |

| Процентная ставка (% годовых) | 21,5% | 21,5%

– в случае безналичного использования денежных средств 80% и более от заемных. 31,5% – в случае безналичного использования денежных средств менее 80% от заемных. |

После успешного прохождения третьего этапа, банк гарантирует кредитный лимит до 100 тыс. рублей если вы выбрали программу 1 и более 100 тыс. рублей, если была выбрана программа 2.

Команда Kredito24 собрала для вас ряд рекомендаций, которые помогут улучшить кредитную историю и беспрепятственно воспользоваться услугами банка или микрофинансовой организации. Но вначале остановимся на причинах ухудшения кредитной истории. Кстати, если изначально следовать этим правилам, то и не придется ничего улучшать.

Итак, чтобы банк или другая финансовая структура положительно отреагировала на вашу просьбу и выдала микрозайм, нужно:

- при наличии кредитов вносить регулярные платежи в полном размере без нарушения обозначенных сроков;

- не продавать и не выполнять другие действия относительно движимого и недвижимого залогового имущества;

- не нарушать правила пользования недвижимостью, приобретенной в ипотеку;

- своевременно уведомлять банк об изменении места жительства или размера дохода.

Но что же делать, если правила все-таки нарушены?

Выход один – улучшить кредитную историю. А сделать это можно двумя достаточно эффективными способами:

- Оформить несколько кредитных карт в разных банках, активно пользоваться ими, погашая суммы задолженностей вовремя. То есть вы берете деньги с одной карты и возвращаете на другую. Такие манипуляции нужно выполнить неоднократно.

- Часто берите микрозаймы как можно меньшими суммами и оперативно погашайте их. Недостаток такого способа заключается в потере некоторой суммы денег, которая потребуется для уплаты процентов микрофинансовой организации.

Преимущество первого и второго способов – естественное улучшение кредитной истории. Банки и МФО самостоятельно передают все данные относительно ваших действий в Бюро кредитных историй. Сроки возобновления репутации зависят от состояния вашей кредитной истории и интенсивности работы по устранению ошибок в прошлом.

Банки тоже ошибаются!

Еще можно оспорить кредитную историю, если заведомо известно, что банковская структура или организация, выдающая микрокредиты, допустила ошибку при передаче информации о вас в Бюро кредитных историй. Реакции на заявление не придется долго ждать, так как по закону сроки его рассмотрения не должны превышать 30 дней. За это время сотрудники Бюро обязаны проверить полученную информацию, уточнить сомнительные моменты. При наличии особых причин, сроки могут значительно сократиться. Результаты проверки заявителю предоставляются в письменной форме. Ни банк, ни Бюро кредитных историй не требуют оплату за такую услугу.

Когда не удастся улучшить кредитную историю?

Нельзя улучшить кредитную историю при наличии непогашенных долгов перед банком или микрофинансовой организацией, при игнорировании требований кредиторов. Если вы длительный срок не выплачивали долги и знаете, что уже накопилась достаточно большая сумма, придерживайтесь следующей схемы:

- вначале погасите микрозаймы, отличающиеся наиболее высокими процентными ставками и штрафами за неуплату;

- обратитесь к представителям банковской структуры или МФО по вопросу реструктуризации оставшихся кредитов, что укажет на вашу честность и добросовестность;

- воспользуйтесь услугами профессионального юриста по кредитным делам, который проанализирует сложившуюся ситуацию и поможет в обнулении неустойки;

- если дело дошло до суда, попросите представителя Фемиды об рассрочке или отсрочке платежей, таким образом вы выиграете время и начнете сотрудничество с кредитором на более выгодных для себя условиях.

Следуя этим простым, но важным советам от команды Kredito24, вы улучшите кредитную историю, предотвратите возникновение неприятных ситуаций, которые могут сопровождать взаимоотношения с банком или микрофинансовой организацией.

Знакомимся с новой формой: расчет по страховым взносам Единый расчет: отчетный и расчетный периоды

Списание материалов пошаговая инструкция для бухгалтерского учета

Как проверить ведение бух

Альтернативная сделка купли-продажи квартиры: порядок действий

Нефтяная промышленность Монголии