Развитие финансового рынка в России продолжается, несмотря на экономический кризис. В таких условиях все большую популярность начинают приобретать некоторые виды ценных бумаг. В первую очередь – вексель и чек.

Какие существуют сходства

И вексель, и чек относятся к категории ценных бумаг. Это значит, что в их характеристиках присутствуют, как сходства, так и различия. Рассмотрим в первую очередь общие черты этих объектов:

- Они имеют ценовое значение. Оба варианта предназначены для того, чтобы в будущем их предъявителю была выплачена определенная денежная сумма.

- Наличие устойчивой регламентированной формы. Оба документа составляются в письменной форме на стандартных бланках.

- Стороны, которые задействованы в обращении этих документов, имеют общие цели. Т. е. одно лицо является должником, другое – кредитором.

- По обоим видам может быть предоставлена гарантия будущих выплат (аваль). Но его наличие не носит обязательный характер.

- Если у бумаги появляется новый держатель, то сведения о нем должны быть зафиксированы на оборотной стороне документа (индоссамент).

- При условии, что чек и вексель оказываются неоплаченными, запись об этом проставляется нотариусом на самой бумаге (у чека) или составляется специальный акт (у векселя).

Вексель с чеком имеют схожую ценность для своего обладателя

Есть ли существенные различия

Теперь подробно рассмотрим, чем отличается чек от векселя:

- Чек считается платежным средством - аналогом денег. Его выписывают, чтобы произвести расчет за покупку товаров. Вексель же можно расценивать в качестве долговой расписки. Т. е. основная их сущность, все-таки, различна.

- Существует и разница в скорости обналичивания. Если чек должен быть обналичен сразу по предъявлении, то у векселя существуют три варианта временных рамок. И чаще всего расчет несколько отодвинут в сроках от момента его выдачи.

- Каждый имеет свою особенность и в типе должника. Так, обналичивание чека – это обязательство банка. Вексель выдают юридическому или физическому лицу, которое выступает в качестве займодавца для векселедателя.

- Вексель должен быть подвергнут акцептированию плательщиком. В отношении чека таких требований не выдвигается.

- Время хождения, как правило, тоже различно. Чек, обычно, обналичивают в банке через очень короткий промежуток времени, а вексель может долго находится в обороте. При этом будут периодически меняться векселедержатели.

- Есть свои различия и в сроках исполнения ответственности. Так, банки должны обналичить чек предъявителю в течение шести лет после его выдачи. С векселем все сложнее. Если, не представить его в указанный срок, то векселедатель имеет право не возвращать по нему деньги. Исключением считаются авалированные векселя, когда лицо, выдавшее гарантию, обязано оплатить даже просроченный вексель.

- Возможность кроссирования. Эта особенность присуща только чеку, у векселя она отсутствует. Термин означает, что деньги могут быть переведены предъявителю только на банковский счет, но не выплачены наличными.

- Порядок наступления ответственности при фальшивой подписи. Если банк сможет представить доказательства того, что подпись на чеке поддельна, то ему не придется выплачивать по нему деньги. Векселедатель обязан произвести расчет в любом случае.

Между чеком и векселем имеются существенные различия

Если резюмировать все вышесказанное с точки зрения системы правового регулирования, то вексель более несовершенен, чем чек. Ряд специалистов считает, что вексельные обязательства в скором времени будут вытеснены.

Как осуществляется инкассирование векселей и чеков

У любого векселедержателя может сложиться такая ситуация, когда он не будет иметь возможности в установленный срок обратиться к векселедателю с требованием произвести расчет. Например, если на этот момент гражданин просто окажется в населенном пункте далеком от места расположения должника. И здесь на помощь призвана прийти такая форма расчетов, как инкассирование.

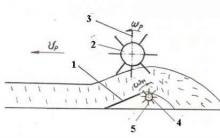

Схема векселей на инкассо состоит в следующем: векселедержатель дает платежное поручение банку, который имеет представительство в той местности, где находится векселедержатель, предъявить бумагу с целью получения платежа.

Векселя, которые передают для инкассирования, должны содержать предпоручительную запись на имя банка (например, «валюта на инкассо»). В обязанности банка, который принимает такой вексель, входит своевременная подача его должнику. Больше никакой ответственности перед векселедержателем у таких финансовых организаций нет. В этом разница между инкассо и аккредитивом.

Данная форма расчетов регулируется не только современным российским законодательством. По сути, она вытекает из правил Международного Частного Права (МЧП).

Если банку необходимо отправить векселя и чеки за границу, то он осуществляет это заказной авиапочтой. Все подобные отправления должны быть предварительно застрахованы. При расчетах за привезенные импортные товары могут быть использованы как простые, так и переводные векселя.

Если оплата была произведена в срок, то их необходимо снять с банковского учета и вернуть плательщику. Если выплат не последовало, то следует составить по факту специальный акт и опротестовать дело в судебной инстанции.

Инкассирование позволяет проводить расчет по векселю на расстоянии

Правовое регулирование рынка

Рынок ценных бумаг является одной из основных составляющих финансового рынка любого государства. Он включает в себя обширный спектр гражданских и прочих правоотношений, которые возникают между участниками процесса по поводу оборота.

В финансовой системе имеют хождение различные виды ценных бумаг. Примеры: акция, облигация, коносамент, депозитный сертификат и пр. Чеки и векселя также рассматриваются как ценные бумаги. Привычная денежная банкнота тоже имеет к ним прямое отношение. Разные экономические структуры представляют и различные рынки. Например, европейско-континентальная модель или же англо-саксонская.

В России для осуществления работ по правовому регулированию рынка разработан обширный перечень нормативно-правовых актов. В первую очередь следует отметить ФЗ № 39 «О рынке ценных бумаг». Сюда же следует отнести и ФЗ № 46 «О защите прав инвесторов». Существенную роль в этом вопросе играют и локальные нормативные акты.

Подводя итог, следует отметить, что при некоторой схожести различия векселя и чека довольно существенны. Именно они и влияют на их распространение.

О правилах составления векселя пойдет речь в видео:

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Наш юрист может бесплатно Вас проконсультировать - напишите вопрос в форме ниже:

Бесплатная консультация с юристом

Заказать обратный звонок

Чек – ценная бумага строго установленной формы, которая содержит приказ владельца счета банку чекодателя о выплате держателю чека указанной суммы по предъявлении или в течение оговоренного срока. Владельца счета называют чекодателем или трассантом.

Нормативно-правовое регулирование чековых операций в разных странах может существенно различаться. В экономической и юридической литературе выделяют три группы государств:

- 1) страны, присоединившиеся к Женевской чековой конвенции 1931 г. К этой же группе относится Россия;

- 2) страны, признавшие чек по англо-американскому праву о переводных векселях и единообразному торговому кодексу США 1962 г.;

- 3) страны, имеющие свои законодательства по вексельным и чековым операциям.

Женевская чековая конвенция оставляет государству право признавать на национальном уровне только кроссированные и расчетные чеки. Кроссированный (перечеркнутый ) чек обозначается красными параллельными линиями и не подлежат оплате наличными денежными средствами, что является гарантией для чекодержателя в случае утери или кражи документа. Кроссирование может быть двух основных видов:

- общее – обязательство банка зачислить сумму чека на счет держателя чека в данном банке;

- специальное – провести операцию по переводу денежных средств в оговоренный банк.

Расчетный чек предназначен для безналичных расчетов и должен содержать соответствующую пометку. Перечеркивание надписи "только для расчетов" является неправомерным и не отменяет установленного метода платежа (рис. 8.4).

Рис. 8.4.

1a – аваль чека; 1б – передача чека чекополучателю; 1в – передача чека для индоссирования; 2 а, б – предъявление чека для оплаты; 3 а, б – оплата чека

В соответствии с Единообразным законом о чеках и ст. 878 Гражданского кодекса РФ обязательными реквизитами являются:

- наименование "чек" и место составления документа;

- безусловный приказ об оплате определенной суммы;

- наименование плательщика и указание счета, с которого должен быть произведен платеж;

- указание на валюту платежа;

- указание места платежа;

- подпись чекодателя.

Стоит помнить о том, что чек не подлежит акцепту и должен быть оплачен. Если сумма чека, написанная словами и цифрами, различается, то платеж осуществляется в размере, указанном словами. Если же в одном чеке содержится несколько приказов, прописанных словами или цифрами, по па разный объем выплат, то платеж производится исходя из наименьшей суммы.

В зависимости от целей выдачи чека и порядка определения получателя денежных средств принято выделять следующие виды чеков:

- предъявительский чек – это документ, в котором либо не указан конкретный предъявитель, либо содержится пометка "или предъявителю". Такой чек может быть передан третьему лицу без индоссирования. Индоссаментом называют надпись, проставляемую на оборотной стороне чека или отдельном прикрепленном к нему листе – аллонже;

- именной чек выписывается на определенное имя с оговоркой "нс приказу" и по общему правилу нс подлежит индоссированию;

- ордерный чек выписывается в пользу определенного лица с оговоркой "или его приказу". Ордерный чек может быть передан иному получателю путем индоссирования. Лицо, передающее право на выплаты по чеку, – индоссант – несет ответственность за платеж наравне с чекодателем;

- банковский чек выставляется банком на банк.

В качестве гарантии платежа по чеку используется аваль, который представляет собой соответствующую надпись на лицевой стороне чека или на дополнительном листе и выражается в виде надписи "считать за аваль" и подписи авалиста. Гарант – авалист – и чекодатель несут солидарную ответственность по обязательствам, вытекающим из чека.

Срок действия чека зависит от места расположения экспортера и импортера. Если чек оплачивается в той же стране, где он был выставлен, то выплаты производятся в течение восьми дней. Если страны выдачи и оплаты различаются, но находятся в одной части света, то документ предъявляется к оплате в течение 20 дней, а в случае выставления и оплаты в разных частях света – в течение 70 дней. Стоит учесть, что чеки, выставленные в одной из стран Европы с платежом в одной из Средиземноморских стран, а также чеки, выставленные в одной из Средиземноморских стран с платежом в одной из стран Европы, считаются выданными и оплачиваемыми в одной и той же части света. Отсчет указанных сроков начинается в день выставления чека. Предъявление чека для оплаты производится только в рабочее время, поэтому, если последний день по операциям с документом попадает па установленный законом выходной, срок действия чека продлевается.

Вексель – ничем не обусловленный приказ трассанта о выплате трассатом определенной суммы денежный средств в оговоренный срок названному в векселе лицу или предъявителю. Вексель служит, как правило, для обеспечения краткосрочных кредитов.

В международном обороте применяют два типа векселей: простой и переводной.

Простой вексель (соло-вексель) – ничем не обусловленный приказ векселедателя уплатить при наступлении срока оговоренную сумму векселедержателю. Таким образом, лицо, выставившее вексель, одновременно является и плательщиком по нему, следовательно, импортер выступает в качестве трассанта, а банк – трассата (рис. 8.5). Простой вексель принято использовать во внутренней торговле.

Рис. 8.5.

1 – передача векселя; 2 – предъявление векселя для оплаты; 3 – оплата векселя

Переводной вексель (тратта) – письменный документ, содержащий приказ экспортера импортеру произвести платеж указанному в векселе лицу или его приказу. В данном случае экспортер выступает в роли трассанта, импортер – трассата, а оплата осуществляется в пользу третьего лица – ремитента (рис. 8.6).

Рис. 8.6.

1 – выдача векселя; 2 – акцепт или оплата векселя

Если сумма переводного векселя, написанная словами и цифрами, различается, то платеж осуществляется в размере, указанном словами. Если же в одной тратте содержится несколько приказов, прописанных словами или цифрами, но на разный объем выплат, то платеж производится исходя из наименьшей суммы.

По своей экономической природе векселя подразделяются следующим образом:

- товарные обслуживают расчеты по внешнеторговым сделкам и выступают в качестве кредита. Если вексель не сопровождается дополнительными документами, то его называют чистым товарным векселем. Вексель, к которому прикладываются договор и другие документы по сделке, – документарный товарный вексель;

- финансовые – служат для привлечения денежных средств за обусловленное вознаграждение и не предполагают товарного покрытия.

Международное право включает три основных нормативных документа, регулирующих обращение векселей: Женевская конвенция о Единообразном законе о переводном и простом векселе (ЕВЗ) 1930 г., англо-американский Закон о векселях 1882 г., Конвенция Организации Объединенных Наций о международных переводных векселях и международных простых векселях 1987 г. В 1937 г. СССР ратифицировал Женевскую конвенцию .

В соответствии с ЕВЗ обязательные реквизиты векселя включают:

- наименование "вексель", содержащееся в тексте документа;

- безусловный приказ платить;

- наименование трассата;

- срок платежа;

- место платежа;

- наименование получателя или чьему приказу совершается платеж;

- сведения о месте и дате выписки;

- сумму цифрами и прописью;

- подпись векселедателя.

ЕВЗ оставляет за государством право не признавать документ, имеющий все необходимые атрибуты чека, но выставленный на организации, не приравненные законом к банкам.

Различия женевской и англо-американской системы вексельного права отражены в табл. 8.3.

Таблица 8.3

Различия женевской и англо-американской системы вексельного нрава

|

Реквизит |

Женевская система |

Англо-американская |

|

Вексельная метка |

Слово "вексель", включенное в текст документа |

Не является обязательным реквизитом |

|

Тип векселедержателя |

Именной, ордерный |

Именной, ордерный, на предъявителя |

|

Определение срока платежа |

Строго регламентируется ст. 33 ЕВЗ |

Любой определенный срок платежа |

|

Гарантия платежа |

Путем предоставления аваля |

Не предусмотрена |

|

Ответственность векселедателя |

Векселедатель может быть освобожден от ответственности за акцепт, но не за платеж |

Векселедатель может быть освобожден от ответственности за акцепт и за платеж |

|

Оплата переводного векселя в определенный срок от предъявления |

Предъявляются к акцепту в течение года со дня выписки |

Предъявляются к акцепту в разумные сроки |

Федеральный закон РФ от 11 марта 1997 г. № 48-ФЗ "О переводном и простом векселе" устанавливает, что вексель обязательно должен составляться на бумажном носителе.

Сумма, подлежащая оплате по векселю, называется определенной или означенной суммой. Процентные начисления могут быть включены в сумму платежа, если это явно указано в векселе; проценты будут исчисляться со дня выписки векселя, если только в векселе нет других указаний. При согласии трассата вексель может быть оплачен частями. Оплата векселя производится согласно действующему обменному валютному курсу либо по курсу, закрепленному в момент выдачи векселя.

В отличие от чека, вексель подлежит акцепту. Акцепт позволяет трассанту убедиться в серьезных намерениях должника по оплате данного векселя. Акцепт векселя может быть как полным, так и частичным. Стоит отметить, что акцепт присущ только тратте, но не простому векселю. Предъявление тратты к акцепту производится в месте нахождения плательщика. Импортер может сложить с себя обязательства по акцепту векселя, однако отказ от обязательств по платежу является незаконным.

Передача векселя другому лицу может также осуществляться путем индоссирования. Сторону, передающую ценную бумагу, называют индоссантом, а получающую – индоссатом. Индоссамент должен покрывать всю вексельную сумму, частичный индоссамент признается недействительным. В случае отказа плательщика произвести оплату по векселю индоссант и индоссат несут солидарную ответственность. Индоссамент проставляется на обратной стороне векселя или на аллонже. Индоссамент может быть именным и бланковым. Именной индоссамент содержит не только подпись лица, передающего вексель, но и имя нового владельца. Для бланкового индоссамента достаточно только подписи индоссанта.

ЕВЗ предусматривает гарантию платежа по векселю путем предоставления аваля. Аваль проставляется на лицевой стороне документа, как правило, после акцепта векселя. В качестве авалистов в основном выступают банки, которые берут на себя ответственность по обязательствам стороны, за которую они дали аваль. Аваль возможен только в отношении векселей с определенным сроком погашения, векселя с оплатой по предъявлении авалю не подлежат. За выдачу аваля банк взимает плату в процентах от суммы векселя.

Применение фиктивных векселей преследуется по закону. Из числа таких документов дружеские векселя передаются одной организацией другой с целью покрытия задолженности последней перед кредиторами или для акцепта в банке; бронзовые (дутые) векселя выдаются фиктивными организациями для получения наличных средств.

В зависимости от типа векселедержателя векселя бывают:

- на предъявителя – право на получение денежных средств по векселю имеет любой предъявитель документа;

- ордерные – вексель выписывается на конкретного получателя денежных средств или его приказ;

- именные – вексель выписывается на конкретного получателя денежных средств.

Статья 33 ЕВЗ четко регламентирует срок действия векселя. Закон устанавливает, что вексель может быть со сроком погашения:

- по предъявлении – вексель оплачивается по требованию в день обращения, но не позднее чем через год со дня его выписки, если он не был пролонгирован векселедателем. Пролонгация векселя бывает двух видов: договорная, действующая в случае форс-мажорных обстоятельств, и внедоговорная. В свою очередь, внедоговорная пролонгация включает в себя простое действие, т.е. в текст договора изменения не вносятся, прямое действие с внесением изменений в договор и косвенное действие с выдачей нового векселя. Сокращение срока действия векселя возможно со стороны как векселедателя, так и индоссантов;

- во столько-то времени от предъявления – отсчет времени оплаты векселя начинается с момента акцепта или протеста. Под протестом понимается процедура отказа от акцепта или платежа с письменной фиксацией причин отказа в акте об опротестовании, составленном в публичном порядке. Векселедержатель обязуется оповестить о протесте векселедателя, авалиста и индоссанта в течение четырех рабочий дней, следующих за днем протеста. Форма извещения законом не устанавливается, допускается также простой возврат векселя;

- во столько-то времени от составления – моментом отсчета времени оплаты векселя считается дата, следующая за днем подписания векселя;

- на определенный день. Статья 36 ЕВЗ допускает возможность выставления векселя со сроком платежа на начало, середину или конец месяца. В данном случае оплата должна быть произведена первого, пятнадцатого или последнего числа оговоренного месяца.

В случае неоплаты векселя законом предусмотрены следующие сроки исковой давности:

- к акцептанту переводного векселя – три года;

- к векселедателю простого векселя или индоссанту переводного векселя – один год;

- для исковых требований индоссантов друг к другу – шесть месяцев.

- Вексельное право порядка пятидесяти стран строится на основе ЕВЗ. К числу эти стран относятся Австрия, Алжир, Аргентина, Бельгия, Болгария, Босния и Герцеговина, Бразилия, Венгрия, Германия, Греция, Дания, Заир, Индонезия, Ирак, Исландия, Италия, Камерун, Кувейт, Люксембург, Македония, Марокко, Монако, Нидерланды, Норвегия, Перу, Польша, Португалия, Румыния, Саудовская Аравия, Сербия, Сирия, Словения, Турция, Финляндия, Франция, Хорватия, Черногория, Чехия, Швейцария, Швеция, Эфиопия, Южная Корея, Япония и т.д.

Вексельная форма расчетов представляет собой расчеты между поставщиком и плательщиком за товары или услуги с отсрочкой платежа (коммерческий кредит) на основе специального документа-векселя.

Вексель - это безусловное письменное долговое обязательство строго установленной законом формы, дающее его владельцу (векселедателю) бесспорное право по наступлении срока требовать от должника уплаты обозначенной в векселе денежной суммы. Закон различает два основных вида векселей: простые и переводные.

Простой вексель (соло-вексель) - письменный документ, содержащий простое и ничем не обусловленное обязательство векселедателя уплатить определенную сумму денег в определенный срок и в определенном месте получателю средств. Простой вексель выписывает сам плательщик, и по существу он является его долговой распиской.

Переводной вексель (тратта) - это письменный документ, содержащий безусловный приказ векселедателя плательщику об уплате указанной в векселе денежной суммы третьему лицу или его приказу.

Вексель - строго формальный документ. Он содержит перечень обязательных реквизитов. Отсутствие хотя бы одного из них лишает вексель юридической силы. К обязательным вексельным реквизитам относятся:

вексельная метка, т.е. обозначение документа словом "вексель", выраженное на том же языке, на котором написан документ;

место и время составления векселя (день, месяц и год составления);

обещание уплатить определенную денежную сумму;

указание денежной суммы цифрами и прописью (исправления не допускаются); срок платежа; место платежа;

наименование того, кому или по приказу кого должен быть совершен платеж;

подпись векселедателя - представляется им собственноручно рукописным путем.

В отличие от простого векселя, где плательщиком является векселедатель, в переводном векселе плательщиком служит особое лицо - трассат. Наименование последнего является дополнительным обязательным реквизитом переводного векселя. Обычно обозначение плательщика (трассата) производится проставлением названного лица в левом нижнем углу на лицевой стороне векселя. Вместо слов "обязуюсь оплатить", как это имеется в простом векселе, в переводном записывается приказ уплатить: "заплатите", "платите".

Положение о простом и переводном векселе предусматривает, что платеж по акцептованному плательщиком векселю может быть дополнительно гарантирован посредством выдачи поручительства (аваля), которое дается третьим лицом (обычно банком) как за первоначального плательщика, так и за каждого другого обязанного по векселю лица.

Аваль оформляется специальной надписью авалиста, которая делается на лицевой стороне векселя или на добавочном листе к векселю (аллонже). В авале указывают, за кого выдана банком гарантия, место и дата выдачи, проставляются подпись двух первых должностных лиц банка и его печать. Авалированные банком векселя приходуются по его внебалансовому счету "Гарантии, поручительства, выданные банком".

Авалист и лицо, за которое он поручился, несут солидарную ответственность за платеж по векселю. В случае оплаты векселя авалистом к нему переходят все права, вытекающие из векселя.

Авалирование векселей повышает их надежность, способствует развитию вексельного обращения.

Действующее вексельное законодательство предусматривает возможность передачи векселя из рук в руки в качестве орудия платежа с помощью передаточной надписи (индоссамента). Передача векселя по индоссаменту означает передачу вместе с векселем другому лицу и права на получение им платежа по данному векселю. Векселедержатель на оборотной стороне векселя либо на добавочном листе (аллонже) пишет слова: "платите приказу" или "платите вместо меня (нас)" с указанием того, к кому переходит платеж.

Лицо, передающее вексель по индоссаменту, называется индоссантом. Лицо, получающее вексель по индоссаменту, - индоссатом. К индоссату переходят все права и обязательства по векселю. Закон предусматривает, что все зачеркнутые индоссаменты считаются ненаписанными и не имеют юридической силы. По векселю, оформленному передаточными надписями, все участвующие в нем лица несут солидарную ответственность за платежи. Возможность индоссирования векселей должна расширить границы их использования, превратить вексель из простого орудия оформления коммерческого кредита в кредитное орудие обращения, обслуживающее реализацию товаров и услуг.

Все передаточные надписи на векселе, его акцепт или аваль оформляются в пределах установленного срока платежа. Срок платежа по векселю - обязательный реквизит, и его отсутствие делает вексель недействительным.

Вексельная форма расчетов предполагает обязательное ее участие в организации банковских учреждений.

Протест векселя - публичный акт нотариальной конторы, которая официально фиксирует отказ от платежа по векселю. Действующее законодательство предусматривает предъявление векселя в нотариальную контору для совершения протеста в неплатеже на следующий день после истечения даты платежа по векселю не позднее 12 часов дня. Банк, который не выполняет поручение клиента по инкассированию векселей, несет ответственность за своевременное их опротестование.

Вексель, не оплаченный в установленный срок, предъявляется нотариальной конторе с описью, которая содержит следующие данные: подробное наименование и адрес векселедателя, чей вексель подлежит протесту; срок платежа по векселю; сумма платежа; подробное наименование всех индоссантов векселя и их адреса; причина протеста; название банка, от имени которого совершается протест.

Нотариальная контора в день принятия векселя к протесту предъявляет его плательщику с требованием о платеже. Если плательщик в установленный срок сделает платеж по векселю, то этот вексель возвращается плательщику с надписью о получении платежа.

Если на требование нотариальной конторы произвести платеж по векселю плательщик отвечает отказом, нотариусом составляется акт о протесте векселя в неплатеже. Одновременно он заносит в специальный реестр, который ведется в конторе, все данные по опротестованному векселю, а на лицевой стороне самого векселя ставит отметку о протесте (слово "опротестовано", дату, подпись, печать).

Банки и предприятия несут ответственность за нарушение правил совершения расчетных операций в соответствии с действующим законодательством. Имущественная ответственность между банком и его клиентом определяется нормативными актами и договорами между банком и его клиентом. К нормативным актам следует отнести законодательные акты, а также правила, издаваемые ЦБ РФ. Штрафные санкции могут быть применены только при наличии договорных отношений между банком, допустившим нарушение, и предприятием-клиентом. В соответствии с п. 30 Закона о банках и банковской деятельности отношения между Банком России, кредитными организациями и их клиентами осуществляются на основе договоров, если иное не предусмотрено федеральным законом.

В договоре должны быть указаны процентные ставки по кредитам и вкладам (депозитам), стоимость банковских услуг и сроки их выполнения, в том числе сроки обработки платежных документов, имущественная ответственность сторон за нарушения договора, включая ответственность за нарушение обязательств по срокам осуществления платежей, а также порядок его расторжения и другие существенные условия договора.

Порядок открытия, ведения и закрытия банком счетов клиентов в рублях и иностранной валюте устанавливается Банком России в соответствии с федеральными законами.

Участники кредитной организации не имеют каких-либо преимуществ при рассмотрении вопроса о получении кредита или об оказании им иных банковских услуг, если иное не предусмотрено федеральным законом.

Предприятие несет прямую ответственность за несоблюдение кредитных договоров и расчетной дисциплины. Предприятие, систематически невыполняющее свои обязательства по расчетам, может быть объявлено неплатежеспособным. Об этом сообщается основным поставщикам товарно-материальных ценностей и вышестоящему органу.

Чек - письменное распоряжение плательщика своему банку уплатить с его счета держателю чека определенную денежную сумму. Существуют денежные чеки и расчетные чеки.

Денежные чеки применяются для выплаты держателю чека наличных денег в банке, например, на заработную плату, хозяйственные нужды, командировочные расходы, закупку сельхозпродуктов и т.д.

Расчетные чеки - это чеки, используемые для безналичных расчетов. Расчетный чек - это документ установленной формы, содержащий безусловный письменный приказ чекодателя своему банку о перечислении определенной денежной суммы с его счета на счет получателя средств (чекодержателя). Расчетный чек, как и платежное поручение, оформляется плательщиком, но в отличие от платежного поручения чек передается плательщиком предприятию-получателю платежа в момент совершения хозяйственной операции, который и предъявляет чек в свой банк для оплаты.

Чек - это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю. Чекодателем является юридическое лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков, чекодержателем - юридическое лицо, в пользу которого выдан чек, плательщиком - банк, в котором находятся денежные средства чекодателя.

Порядок и условия использования чеков в платежном обороте регулируются частью второй Гражданского кодекса Российской Федерации, а также другими законами и устанавливаемыми в соответствии с ними банковскими правилами.

Чек оплачивается плательщиком за счет денежных средств чекодателя.

Чекодатель не вправе отозвать чек до истечения установленного срока для его предъявления к оплате.

Представление чека в банк, обслуживающий чекодержателя, для получения платежа считается предъявлением чека к оплате.

Плательщик по чеку обязан удостовериться всеми доступными ему способами в подлинности чека. Порядок возложения убытков, возникших вследствие оплаты плательщиком подложного, похищенного или утраченного чека, регулируется законодательством.

Бланки чеков являются бланками строгой отчетности и учитываются в банках на внебалансовом счете N 91207 "Бланки строгой отчетности".

Хранение бланков чеков банками осуществляется в порядке, установленном нормативными актами Банка России.

Для осуществления безналичных расчетов могут применяться чеки, выпускаемые кредитными организациями.

Чеки кредитных организаций могут использоваться клиентами кредитной организации, выпускающей эти чеки, а также в межбанковских расчетах при наличии корреспондентских отношений.

Чеки, выпускаемые кредитными организациями, не применяются для расчетов через подразделения расчетной сети Банка России.

Чек должен содержать все обязательные реквизиты, установленные частью второй Гражданского кодекса Российской Федерации, а также может содержать дополнительные реквизиты, определяемые спецификой банковской деятельности и налоговым законодательством. Форма чека определяется кредитной организацией самостоятельно.

В случае, когда сфера обращения чеков ограничивается кредитной организацией и ее клиентами, чеки используются на основании договора о расчетах чеками, заключаемого между кредитной организацией и клиентом.

Чеки, выпускаемые кредитными организациями, могут применяться в межбанковских расчетах на основании договоров, заключаемых с клиентами, и межбанковских соглашений о расчетах чеками в соответствии с внутрибанковскими правилами проведения операций с чеками, разрабатываемыми кредитными организациями и определяющими порядок и условия использования чеков.

Межбанковское соглашение о расчетах чеками может предусматривать:

условия обращения чеков при осуществлении расчетов;

порядок открытия и ведения счетов, на которых учитываются операции с чеками;

состав, способы и сроки передачи информации, связанной с обращением чеков;

порядок подкрепления счетов кредитных организаций - участников расчетов;

обязательства и ответственность кредитных организаций - участников расчетов;

порядок изменения и расторжения соглашения.

Внутрибанковские правила проведения операций с чеками, определяющие порядок и условия их использования, должны предусматривать:

форму чека, перечень его реквизитов (обязательных, дополнительных) и порядок заполнения чека;

перечень участников расчетов данными чеками;

срок предъявления чеков к оплате;

условия оплаты чеков;

ведение расчетов и состав операций по чекообороту;

бухгалтерское оформление операций с чеками;

порядок архивирования чеков.

На протяжении долгого времени вексельные расчеты не перестают быть популярными среди организаций. Причина тому - двойственная природа векселя: он может выступать и как средство платежа в коммерческом обороте, и как способ коммерческого кредитования хозяйствующих субъектов.

Согласно ст. 142, 143 ГК РФ вексель является ценной бумагой - документом, удостоверяющим с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление и передача которых возможны только при его предъявлении. В то же время в силу ст. 815 ГК РФ вексель - это разновидность долгового обязательства, согласно которому векселедатель (либо иной указанный в векселе плательщик) должен выплатить по наступлении предусмотренного векселем срока полученные взаймы денежные суммы.

Учет векселей имеет свои особенности, и бухгалтеру компании, практикующей вексельные операции, эти особенности нужно знать. В данной статье предлагаем на конкретных примерах рассмотреть порядок отражения на счетах бухгалтерского учета организации собственных векселей покупателя, полученных в качестве оплаты поставленного товара.

О чем необходимо напомнить

Прежде всего векселедержателю следует знать о сроках предъявления векселя к платежу, соблюдение которых будет гарантировать ему право требования к вексельным должникам. Вексель может быть выдан сроком:По предъявлении;

Во столько-то времени от предъявления;

Во столько-то времени от составления;

На определенный день.

Об этом говорится в ст. 33 , 34 , 77 Положения о переводном и простом векселе . Если срок платежа в векселе не указан, считается, что он выдан с оплатой по предъявлении. Установление срока платежа по предъявлении означает, что вексель должен быть оплачен немедленно после предъявления. Вексель должен быть предъявлен к платежу в течение одного года со дня его

составления, если иной срок не установлен векселедателем. Векселедатель может сократить этот срок или обусловить срок более продолжительный. Кроме того, векселедатель может определить, что вексель сроком по предъявлении не может быть предъявлен к платежу ранее некоторого срока. В таком случае именно с этого срока будет отсчитываться срок для предъявления.

Аналогично погашаются векселя со сроком предъявления на определенный день при их предъявлении векселедателю в течение одного года со дня их составления. Векселедатель также вправе сократить или увеличить названный срок.

Дата может быть указана косвенно, если срок платежа по векселю обозначен во столько-то времени от составления. В данном случае к дате составления векселя надо прибавить 365 (или 366, если год високосный) дней. Таким же образом эта дата определяется, если срок платежа - во столько-то времени от предъявления.

Если срок платежа обозначен по предъявлении векселя, но не ранее названной даты, срок платежа определяется как первый день, когда векселедержатель имеет право предъявить вексель к оплате плюс 365 (366) дней.

Различают простой вексель (соло) и переводной (тратта). Простой вексель представляет собой обязательство векселедателя выплатить определенную сумму денег его держателю при наступлении предусмотренного срока. Переводной допускает уплату указанной суммы третьему лицу - держателю векселя (ремитенту) при согласии (акцепте) плательщика.

Если вексель выписывается для расчета за поставленный товар, он признается товарным . Всякий прочий вексель будет считаться финансовым.

Кроме того, вексель может быть беспроцентным и выступать лишь как средство платежа при расчетах с контрагентами. Соответственно, дохода у организации, которая его приобрела, возникать не будет. Беспроцентный вексель может быть дисконтным . Он размещается по цене ниже своего номинала (с учетом дисконта) и может также использоваться в расчетах за приобретенный товар. Вексель с фиксированной процентной ставкой, выпускаемый в качестве депозитного инструмента (им тоже можно рассчитаться с контрагентом), является процентным .

К сведению

Вексельное обращение на территории РФ регламентируется:

Федеральным законом от 11.03.1997 № 48-ФЗ «О переводном и простом векселе»;

Конвенцией о Единообразном законе о переводном и простом векселе (заключена в Женеве 07.06.1930);

Постановлением ЦИК СССР, СНК СССР от 07.08.1937 № 104/1341 «О введении в действие Положения о переводном и простом векселе»;

Постановлением Правительства РФ от 26.09.1994 № 1094 «Об оформлении взаимной задолженности предприятий и организаций векселями единого образца и развитии вексельного обращения».

Как в бухгалтерском учете векселедержателя должен отражаться вексель, полученный от контрагента в оплату отгруженных товаров, зависит от того, какой именно вексель получен.

Бухгалтерский учет векселей

Простой беспроцентный вексельПредлагаем начать разговор с рассмотрения такой ситуации: организация, реализующая товар, получает от покупателя в оплату товара собственный простой беспроцентный вексель.

В бухгалтерском учете выручка от продажи продукции и товаров, поступления, связанные с выполнением работ, оказанием услуг (в данном случае речь о реализации товара), является доходами от обычных видов деятельности (п. 5 ПБУ 9/99 «Доходы организации» ). Признание выручки производится при выполнении условий, перечисленных в п. 12 ПБУ 9/99 . При этом сумма выручки отражается по кредиту счета 90 «Продажи» и дебету счета 62 «Расчеты с покупателями и заказчиками». Одновременно с кредита счета 41 «Товары» в дебет счета 90 «Продажи» списывается себестоимость реализованных товаров (Инструкция по применению Плана счетов ).

Необходимо отметить, что собственные векселя, полученные от покупателя при расчетах за товар, не учитываются в составе финансовых вложений. Это следует из п. 3 ПБУ 19/02 «Учет финансовых вложений» . Их получение может быть отражено в бухгалтерском учете по счету 62 на отдельном субсчете 62-в «Векселя полученные».

Организация «А» реализовала организации «Б» товар на сумму 590 000 руб. (в том числе НДС - 90 000 руб.). Себестоимость продукции составила 300 000 руб. За полученные товары покупатель выдал поставщику собственный простой беспроцентный вексель на сумму 590 000 руб. со сроком погашения через три месяца.

При этом в организации применяются следующие субсчета, открытые к счету 62:

Субсчет 62-п «Расчеты с покупателями и заказчиками»;

Субсчет 62-в «Векселя полученные».

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| 62-п | 90-1 | 590 000 | |

| Начислен НДС | 90-3 | 68-ндс | 90 000 |

| Списана себестоимость проданного товара | 90-2 | 41 | 300 000 |

| Получен простой вексель от покупателя | 62-в | 62-п | 590 000 |

| Вексель погашен | 51 | 62-в | 590 000 |

Дисконтный вексель

Смеем предположить, что в условиях инфляции и дороговизны денег расчеты беспроцентными векселями не так уж и часты. Предлагаем рассмотреть ситуацию, в которой в качестве средства оплаты приобретенного товара покупатель использует собственный простой дисконтный вексель с номиналом выше, чем стоимость товара. При этом указано, что срок платежа - по предъявлении, но не ранее предусмотренной даты. Таким образом, организация-продавец, предъявляя вексель к погашению, получает денежные средства в большей сумме, но с отсрочкой платежа (предоставляет покупателю своего рода коммерческий кредит).

В пункте 6.2 ПБУ 9/99 сказано, что при продаже продукции и товаров, выполнении работ, оказании услуг на условиях коммерческого кредита, предоставляемого в виде отсрочки и рассрочки оплаты, выручка принимается к бухгалтерскому учету в полной сумме дебиторской задолженности.

Другими словами, выручка от продажи товара признается на дату его реализации в сумме дебиторской задолженности, равной номиналу векселя. Дисконт по векселю будет также учитываться в составе доходов на дату реализации.

Однако в налоговом учете дисконтный доход по векселю отражается несколько иначе, чем в бухучете.

Дисконт по векселю учитывается у векселедержателя в составе внереализационных доходов (п. 6 ст. 250 НК РФ ), признается полученным и включается в состав соответствующих доходов на конец месяца соответствующего отчетного периода, а также на дату предъявления векселя к погашению (п. 6 ст. 271 , абз. 2 п. 4 ст. 328 НК РФ ). То есть на каждый месяц приходится соответствующая данному отчетному периоду часть общего дохода по векселю.

При получении подобного векселя в бухгалтерском учете векселедержателя возникают налогооблагаемые временные разницы (НВР) и соответствующее им отложенное налоговое обязательство (ОНО). Отсюда - необходимость применять ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» .

Напомним, под временными разницами понимаются доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу - в другом (п. 8

ПБУ 18/02). ОНО признается в том отчетном периоде, когда возникают НВР (п. 12 , 15 ПБУ 18/02 ).

Обратите внимание

При начислении дохода в виде дисконта по векселям с оговоркой «по предъявлении, но не ранее» в качестве срока обращения для целей налогообложения прибыли организаций следует использовать предполагаемый срок обращения векселя, определяемый в соответствии с вексельным законодательством (365 или 366 дней плюс срок от даты составления векселя до минимальной даты предъявления векселя к платежу) (Письмо Минфина России от 07.11.2008 № 03‑03‑06/3/14).

Рассмотрим сказанное на конкретном примере, уточнив, что дисконтный доход учитывается в составе базы по налогу на прибыль в описанном ниже порядке, только если налогоплательщик применяет метод начисления.

Пример 2

Воспользуемся условиями примера 1.

20 апреля 2013 г. за полученные товары организация «Б» выдала организации «А» собственный простой дисконтный вексель номиналом 650 000 руб., срок погашения - по предъявлении, но не ранее 25 июля 2013 г. Вексель был предъявлен векселедержателем к платежу и оплачен векселедателем 26 июля 2013 г.

Сумма дисконта составила 60 000 руб. (650 000 - 590 000).

В учетной политике по налогу на прибыль предусмотрено, что отчетными периодами признаются месяц, два месяца, три месяца и т. д., до окончания календарного года.

Для расчета в налоговом учете части дисконта, которая должна отражаться ежемесячно в составе внереализационного дохода, общую сумму дисконта необходимо разделить на предполагаемый срок обращения векселя и умножить на количество дней фактического обращения векселя в данном месяце.

От даты составления векселя до минимальной даты его предъявления к платежу прошло 97 дней. Значит, предполагаемый срок обращения векселя - 462 дня (365 + 97).

Соответственно, сумма дисконта будет рассчитываться следующим образом:

За апрель - 1 299 руб. (60 000 руб. × 10 дн. / 462 дн.);

За май - 4 026 руб. (60 000 руб. × 31 дн. / 462 дн.);

За июнь - 3 896 руб. (60 000 руб. × 30 дн. / 462 дн.);

За июль - 50 779 руб. (60 000 - (1 299 + 4 026 + 3 896)).

За период 4 месяца (с января по апрель) - 1 299 руб.;

За период 5 месяцев (с января по май) - 5 325 руб. (1 299 + 4 026);

За период 6 месяцев (с января по июнь) - 9 221 руб. (5 325 + 3 896);

За период 7 месяцев (с января по июль) - 60 000 руб.

В учете организации «А» будут сделаны следующие проводки:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| 20.04.2013 | |||

| Отражена выручка от продажи товара | 62-п | 90-1 | 650 000 |

| 90-3 | 68-ндс | 90 000 | |

| 90-2 | 41 | 300 000 | |

| Принят к учету простой дисконтный вексель | 62-в | 62-п | 650 000 |

|

Отражено ОНО ((650 000 руб. - 590 000 руб.) × 20%) | 68-пр | 77 | 12 000 |

| 30.04.2013 | |||

|

Уменьшено ОНО (1 299 руб. × 20%) | 77 | 68-пр | 259,8 |

| 31.05.2013 | |||

|

Уменьшено ОНО (4 026 руб. × 20%) | 77 | 68-пр | 805,2 |

| 30.06.2013 | |||

|

Уменьшено ОНО (3 896 руб. × 20%) | 77 | 68-пр | 779,2 |

| 26.07.2013 | |||

| Вексель погашен | 51 | 62-в | 650 000 |

|

Погашено ОНО (12 000 - (259,8 + 805,2 + 779,2)) руб. | 77 | 68-пр | 10 155,8 |

| Начислен НДС с суммы дисконта* | 91-1 | 68-ндс | 7 179,3 |

* Хотелось бы обратить внимание на один момент, связанный с исчислением НДС. Известно, что реализация товаров является объектом обложения НДС (пп. 1 п. 1 ст. 146 НК РФ). При определении налоговой базы выручка от реализации товаров рассчитывается исходя из всех доходов налогоплательщика, связанных с расчетами по оплате указанных товаров, полученных в денежной и (или) натуральной форме, включая оплату ценными бумагами (п. 2 ст. 153 НК РФ), как стоимость этих товаров, исчисленная с учетом из цен, определяемых в соответствии со ст. 105.3 НК РФ (п. 1 ст. 154 НК РФ).

При этом на основании пп. 3 п. 1 ст. 162 НК РФ налоговая база подлежит увеличению на сумму дисконта по полученному в счет оплаты реализованных товаров векселю покупателя в части, превышающей размер процента, рассчитанного исходя из ставок рефинансирования ЦБР, действовавших в периоды, за которые производится расчет процента.

Данное правило было применено и в примере 2 при исчислении НДС с суммы дисконта. В нашем случае вексель погашен через 97 дней после его получения, сумма дисконта - 60 000 руб. Если учесть, что ставка ЦБР в течение 97 дней (периода нахождения у векселедержателя) была равна 8,25% и размер ее не менялся, то, соответственно, база по НДС должна быть увеличена на сумму дисконта, равную 47 064,5 руб. (650 000 руб. - 590 000 руб. - 590 000 руб. × 8,25% × 97 дн. / 365 дн.).

Сумма НДС составит 7 179,3 руб. (47 064,5 руб. × 18/118).

Процентный вексель покупателя

Процентами признается любой заранее заявленный (установленный) доход (в том числе в виде дисконта), полученный по долговому обязательству любого вида (независимо от способа его оформления) (п. 3 ст. 43 НК РФ).Отметим, что процентными являются только те векселя, по которым обозначен срок платежа по предъявлении или во столько-то времени от предъявления. Процентная ставка должна быть указана в векселе. При отсутствии такого указания условие считается ненаписанным.

Проценты начисляются на вексельную сумму со дня составления векселя, если не предусмотрена другая дата. При этом в сроки, установленные законом или приведенные в векселе, не включается день, от которого срок начинает течь (ст. 5, 73, 77 Положения о переводном и простом векселе).

Предположим, при расчетах за товар от покупателя получен вексель, предусматривающий начисление процентов на вексельную сумму. Кроме того, предполагается, что номинал векселя равен продажной стоимости, а процент по векселю - сверх номинала.

При этом надо сказать, что в нормативно-правовых актах способы ведения бухгалтерского учета полученных сумм дохода по процентным векселям не оговорены. Значит, при формировании учетной политики налогоплательщику необходимо разработать соответствующий способ учета процентов по векселю, допускаемый законодательством РФ и нормативными правовыми актами по бухучету (п. 7 ПБУ 1/2008 «Учетная политика организации»).

Так, если в учетной политике зафиксировано, что сумма процентов по векселю в бухгалтерском учете отражается в момент оплаты, то на дату реализации товара организация признает выручку только в части стоимости товара, указанной в договоре. В налоговом же учете доход по процентному векселю отражается ежемесячно на последний день месяца (п. 6 ст. 271, абз. 2 п. 4 ст. 328 НК РФ).

Напомним, что мы рассматриваем ситуацию, в которой налогоплательщик применяет метод начисления.

Следовательно, в каждом отчетном периоде от момента получения процентного векселя и до момента его оплаты налогооблагаемый доход будет превышать доход в бухучете. Разница между двумя этими суммами составляет вычитаемую временную разницу (ВВР), которая погашается в момент оплаты векселя, и соответствующие им отложенные налоговые активы (ОНА) (п. 9 - 11 ПБУ 18/02).

Рассмотрим сказанное на примере.

Организация «А» реализовала организации «Б» товар на сумму 590 000 руб. (в том числе НДС - 90 000 руб.). Себестоимость продукции составила 300 000 руб. Организация «Б» выписала и передала в оплату товара организации «А» собственный простой процентный вексель на сумму 590 000 руб. с процентной ставкой 16%, срок погашения - по предъявлении.

В учетной политике по бухгалтерскому учету закреплено, что доход по процентному векселю векселедержатель признает на момент погашения векселя.

В учетной политике по налогу на прибыль предусмотрено, что отчетными периодами являются месяц, два месяца, три месяца и т. д., до окончания календарного года.

Для расчета суммы дохода по векселю на конец отчетного периода в налоговом учете необходимо умножить номинал векселя на процентную ставку, затем определить сумму дохода, приходящегося на один день (для этого сумма дохода делится на 365 дней). Результат умножается на срок, в течение которого данный доход считается в налоговом учете полученным.

Соответственно, процентный доход будет рассчитываться следующим образом:

За апрель - 2 586 руб. (590 000 руб. × 16% / 365 дн. × 10 дн.);

За май - 8 018 руб. (590 000 руб. × 16% / 365 дн. × 31 дн.);

За июнь - 7 759 руб. (590 000 руб. × 16% / 365 дн. × 30 дн.);

За июль - 6 724 руб. (590 000 руб. × 16% / 365 дн. × 26 дн.).

В декларации по налогу на прибыль за 2013 г. будет отражен внереализационный доход:

За период 4 месяца (с января по апрель) - 2 586 руб.;

За период 5 месяцев (с января по май) - 10 604 руб. (2 586 + 8 018);

За период 6 месяцев (с января по июнь) - 18 363 руб. (10 604 + 7 759);

За период 7 месяцев (с января по июль) - 25 087 руб. (18 363 + 6 724).

В бухгалтерском учете организации «А» будут сделаны следующие проводки:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| 20.04.2013 | |||

| Отражена выручка от продажи товара | 62-п | 90-1 | 590 000 |

| Начислен НДС к уплате в бюджет с суммы реализации товара | 90-3 | 68-ндс | 90 000 |

| Списана себестоимость реализованного товара | 90-2 | 41 | 300 000 |

| Принят к учету простой дисконтный вексель в части, равной стоимости проданного актива | 62-в | 62-п | 590 000 |

| 30.04.2013 | |||

|

Отражен ОНА (2 586 руб. × 20%) | 09 | 68-пр | 517,2 |

| 31.05.2013 | |||

|

Отражен ОНА (8 018 руб. × 20%) | 09 | 68-пр | 1 603,4 |

| 30.06.2013 | |||

|

Отражен ОНА (7 759 руб. × 20%) | 09 | 68-пр | 1 551,8 |

| 26.07.2013 | |||

|

Векселедатель выплатил полную вексельную сумму (590 000 + 2 586 + 8 018 + 7 759 + 6 724) руб. | 51 | 62-в | 615 087 |

| Отражен процентный вексельный доход | 62-в | 91-1 | 25 087 |

|

Погашен ОНА ((25 087 руб. - 6 724 руб.) × 20%) | 68-пр | 09 | 3 672,4 |

|

Начислен НДС с процента по векселю ((25 087 руб. - 590 000 руб. × 8,25% × 97 дн. / 365 дн.) × 18/118) | 91-1 | 68-ндс | 1 853,6 |

Отметим: если в учетной политике организации закреплено, что доход по процентному векселю векселедержатель признает ежемесячно (а не на момент погашения векселя, как в примере 3),то временные разницы в бухгалтерском учете не возникают. Соответственно, ситуация начиная с отчетной даты 30.04.2013 будет выглядеть, как в примере 4.

Воспользуемся условиями примера 3.

В учете организации будут сделаны следующие проводки:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| 30.04.2013 | |||

| Отражена сумма процентов по векселю за апрель | 62-в | 91-1 | 2 586 |

| 31.05.2013 | |||

| Отражена сумма процентов по векселю за май | 62-в | 91-1 | 8 018 |

| 30.06.2013 | |||

| Отражена сумма процентов по векселю за июнь | 62-в | 91-1 | 7 759 |

| 26.07.2013 | |||

| Отражена сумма процентов по векселю за июль | 62-в | 91-1 | 6 724 |

| Векселедатель выплатил полную вексельную сумму | 51 | 62-в | 615 087 |

| Начислен НДС с процента по векселю | 91-1 | 68-ндс | 1 853,6 |

Самостоятельная работа на тему

«Векселя и чеки»

Вексель – старейшая ценная бумага. Документы, которые по содержанию могут быть отнесены к первым векселям, появились в Италии еще в XII в. Не случайно Италия стала родиной векселя. Именно здесь в средние века был центр торговли Европы и Востока. В то время в торговле обращалось очень большое количество валют, поскольку право чеканки монет имели даже отдельные города. Становится понятным, что в таких условиях неизбежно должны были появиться менялы. Таким образом, возникло влиятельное сословие менял-банкиров. Эти менялы имели значительный собственный капитал, обладали сведениями о различных валютах, имели средства для проверки качества монет. Внутренние законы этого сословия были суровы: если меняла допускал обман клиента, скамью, на которой он производил обмен, ломали, а сам он подвергался изгнанию (отсюда понятно происхождение слова "банкротство": banca rotta – сломанная скамья). Поэтому книги менял, куда они заносили сведения о сделках, имели публичное признание, и записи в них приравнивались к нотариальным документам 1 .

Размен монет постепенно все чаще совмещался с переводом денег в другое место, чему способствовал ряд причин, в том числе и опасность путешествий в то время. Как только сделки размена и перевода были совмещены в одной, запись о ней стала производиться не только в книге менялы, но и на отдельном листке бумаги: так как деньги должны были быть возвращены в другом месте и другим банкиром, клиент должен был предъявить ему письмо от первого банкира с поручением выплатить определенную сумму. Таким образом, исторически первым видом векселя является переводной вексель.

В дальнейшем вексель получил широкое распространение на средневековых ярмарках, став не только средством перевода денег, но и средством платежа, кредита и получения долга. На ярмарках вексель приобрел репутацию солидного документа, с помощью которого быстро взыскивались долги – в противном случае применялись санкции, вплоть до личного задержания.

В современных условиях вексель регулируется специальными нормами права – вексельного права. Многие страны унифицировали свое вексельное законодательство на основе Женевских вексельных конвенций. Эти конвенции представляют собой многосторонние договоры, заключенные на конференции в Женеве в 1930 г. и регламентирующие порядок применения в платежном обороте векселей. Основная цель Женевских конвенций – унификация вексельных законов и устранение трудностей международного обращения векселей, вызванных разнообразием правовых норм, установленных в отдельных государствах. Всего разработаны три вексельных конвенции: конвенция, устанавливающая единообразный закон о переводных и простых векселях; конвенция, направленная на разрешение некоторых коллизий законов о переводных и простых векселях; и конвенция о гербовом сборе в отношении переводных и простых векселей.

Страны – участницы вексельных конвенций в разные годы ввели в действие Единообразный вексельный закон (Приложение № 1 к Женевской вексельной конвенции). Эти страны образуют Женевскую систему вексельного права. В нее входят такие государства, как Австрия, Германия, Бельгия, Бразилия, Греция, Дания, Италия, Польша, Португалия, Финляндия, Франция, Швейцария, Япония и др. Ряд стран, например, Аргентина, Болгария, Югославия, Перу и др., не являются участницами Женевских вексельных конвенций, однако их вексельное законодательство основано на Женевском Единообразном вексельном законе 1 . В 1936 г. к Женевским вексельным конвенциям присоединился и Советский Союз, от которого Россия получила в наследство ныне действующее Положение о переводном и простом векселе, утвержденное в 1937 г.

Однако на Женевской конференции 1930 г. не удалось достичь полной унификации вексельного законодательства. Великобритания, США и ряд других стран не присоединились к Женевским вексельным конвенциям. Они составляют другую основную систему вексельного права – англо-американскую систему. К ним относятся: Англия, где действует закон о переводных векселях 1882 г., США, где вексель урегулирован в Единообразном торговом кодексе 1962 г., и страны, чье законодательство основано на английском или американском законе, в их числе Австралия, Израиль, Индия, Ирландия, Канада и др.

Мы не ставим перед собой задачу подробно рассмотреть разницу между различными системами вексельного права, поэтому приведем только несколько примеров таких различий. Так, количество обязательных реквизитов переводного векселя по английскому закону о переводных векселях меньше, чем в Женевской системе вексельного права: вексель не является недействительным по причине отсутствия вексельной метки, даты, места выставления или места платежа. По англо-американскому законодательству вексель может быть выдан в пользу двух или более получателей (ремитентов). В отличие от Женевской системы вексельного права, где наличие в индоссаментах подложной или неуполномоченной подписи не прерывает цепочку индоссаментов и добросовестная оплата плательщиком такого векселя держателю, который основывает свое право на последовательном ряде индоссаментов, является правильной, по англо-американскому законодательству подложный или неуполномоченный индоссамент является полностью недействительным, вследствие чего лицо, владеющее таким векселем, не является держателем векселя, и оплата такому лицу не освобождает плательщика от его вексельного обязательства.

Согласно Женевскому закону включение в вексель процентной оговорки допускается только в векселях платежом по предъявлении или во столько-то времени от предъявления; англо-американское законодательство разрешает включение процентной оговорки в любой вексель. Англо-американская система вексельного права допускает иные способы указания срока платежа, например выставление векселей сроком платежа по наступлении или в определенный период времени от наступления какого-либо события, которое должно произойти, хотя время, когда оно произойдет, может быть неопределенным. Существуют и иные существенные различия между двумя основными системами вексельного права.

В Российской Федерации вексель является ценной бумагой в соответствии с Гражданским кодексом. С 1997 г. в России действует Федеральный закон РФ "О переводном и простом векселе".

Вексель – это абстрактное, ничем не обусловленное обязательство векселедателя или приказ векселедателя третьему лицу выплатить указанному в векселе лицу (или его приказу) определенную сумму денег в определенный в векселе срок.

Основными чертами векселя являются следующие.

Абстрактный характер обязательства, выраженного векселем . Это означает то, что обязательства по векселю не зависят от тех событий в результате которых вексель появился. Если вексель появился в результате торговой сделки, которая по каким-либо причинам не выполнена или расторгнута, вексель не теряет своей вексельной силы. Более того, даже если вексель появился в результате каких-либо махинаций (например, выставление дружеских векселей), вексельное обязательство не теряет своей силы. Вексель абстрагирован от тех событий, в результате которых он появился.

Безусловный характер обязательства, выраженного векселем . Платеж по векселю не может быть обусловлен наступлением каких-либо событий, а если таковые в векселе все же указаны, то они считаются ненаписанными. Это означает, что если вексель имеет вексельную силу (то есть составлен по форме и является подлинным), то платеж по нему должен быть совершен без соблюдения каких-либо условий.

Бесспорный характер обязательства, выраженного векселем . Это означает, что взыскание по векселю может быть наложено на всех обязанных по данному векселю лиц без суда ("без спора"), а только в результате совершения публичного акта протеста.

Вексель – это один из самых распространенных в мировой практике финансовых инструментов. До недавнего времени в России он использовался только во внешнеторговом обороте, однако с начала 90‑х гг. XX в. быстро получил распространение и на внутреннем рынке. Однако отсутствие традиции, практики делового оборота векселей в течение десятилетий, неразвитое законодательство привели к тому, что использование векселя порой сопровождалось многочисленными злоупотреблениями, мошенничеством; при этом владельцы векселей оказывались в самом незавидном положении. Нормализация вексельного обращения в России, без сомнения, одна из насущных задач развития российского финансового рынка.

Чек очень похож на переводной вексель, плательщиком по которому может выступать только банк. Однако появился чек значительно позже векселя – на рубеже XVI-XVII вв., одновременно в Великобритании и Голландии. Голландские банкиры выдавали своим клиентам, сдавшим на хранение деньги, особые квитанции на предъявителя, которыми можно было расплачиваться по своим долгам. Английские банки предоставляли в распоряжение своих вкладчиков специальные книжки с приказными бланками (прообраз чековой книжки), которые можно было использовать для расчетов 1 . Чековое обращение долгое время регулировалось не законодательством, а исключительно банковской и коммерческой практикой. Юридический статус чек обрел только во второй половине XIX в. с изданием в европейских странах первых чековых законов.

В дореволюционной России не было чекового закона. Первое "Положение о чеках" в СССР было принято в 1929 г. В 1931 г. состоялась Женевская конференция, основной целью которой была унификация чековых законов и устранение трудностей международного обращения чеков, вызванных разнообразием правовых норм, установленных в отдельных государствах. Женевские чековые конвенции – это многосторонние договоры, заключенные на конференции в Женеве в 1931 г. и регламентирующие порядок применения в платежном обороте чеков. Всего разработаны три чековых конвенции: конвенция, устанавливающая единообразный чековый закон; конвенция о разрешении некоторых коллизий законов о чеках; и конвенция о гербовом сборе в отношении чеков. Советский Союз не присоединился к Женевским чековым конвенциям. В настоящее время в России чековое обращение регламентируется Гражданским кодексом, "Положением о безналичных расчетах в Российской Федерации".

Чек представляет собой распоряжение чекодателя плательщику и является особой формой поручения, даваемого клиентом банку о совершении платежей. Основой выдачи чека является заключение чекодателя с банком особого соглашения – чекового договора . В силу этого договора банк-плательщик обязан производить оплату чеков в случаях, когда по чеку есть необходимое покрытие (средства на банковском счете, учтенный вексель, денежные средства, полученные у банка в кредит и т.д.), чек удовлетворяет формальным требованиям, установленным законом, подписан уполномоченным лицом и предъявлен в установленный срок.

Чек является ордерной ценной бумагой. Его обращение осуществляется по индоссаменту. В отличие от векселя, индоссамент, совершенный плательщиком, является недействительным, а индоссамент на плательщика имеет силу расписки чекодержателя в получении платежа. Все индоссанты являются солидарно ответственными по чеку лицами вместе с чекодателем и авалистами. Однако, в отличие от векселя, плательщик не входит в число ответственных перед чекодержателем лиц за неоплату чека, но в случае неосновательного отказа от оплаты чека плательщик ответственен перед чекодателем на основании чекового договора.

Чек должен быть оплачен банком-плательщиком по предъявлении в течение установленного срока. Основаниями для отказа в оплате чека может быть несоблюдение формальных требований (отсутствие в чеке необходимых реквизитов, несоблюдение сроков предъявления чека к оплате), и материальные причины (например, несоответствие предъявленного чека условиям чекового договора, отсутствие покрытия чека и т.д.).

В условиях развитой банковской системы чеки широко применяются как универсальное средство платежа во внутреннем обороте и в международных расчетах. Во внутреннем обороте чеки используются для получения в банке наличных денег, для расчетов за товары и услуги, в качестве инструмента, опосредующего безналичные расчеты.

В международных расчетах чеки используются для осуществления коммерческих платежей (уплата авансовых, гарантийных и других сумм), но главным образом применяются при совершении платежей неторгового характера. Широко распространены банковские чеки как один из самых удобных способов перевода средств из страны в страну.

Учебные цели

Понять сущность векселя и чека как ценной бумаги

Рассмотреть основные черты векселя и чека.

Дать классификацию векселей и чеков.

Проанализировать особенности обращения векселей и чеков.

Рассмотреть цели выпуска векселей.

Проанализировать возможности использования векселей для решения различных проблем субъектов экономической деятельности в Российской Федерации и в международной практике.

Основные термины и понятия

Каждому из приведенных ниже терминов и понятий, отмеченных цифрами, найдите соответствующее положение, обозначенное буквой

|

вексель, возникающий на основе реальной сделки по купле-продаже товаров в кредит |

|||

|

Векселедатель |

вексель, за которым не стоит никакой реальной сделки или финансового обязательства, при этом хотя бы одно лицо, участвующее в векселе, является вымышленным |

||

|

Векселедержатель |

обращающиеся на рынке простые векселя крупных компаний, не имеющие специального обеспечения, выпускаемые серийно |

||

|

Товарный вексель |

векселя, выдаваемые лицами, доверяющими друг другу без намерения векселедателей произвести по ним платеж, а лишь в целях изыскания денежных средств путем взаимного учета этих векселей в банке |

||

|

Финансовый вексель |

владелец векселя, имеющий право на получение указанной в нем суммы |

||

|

Дружеские векселя |

ценная бумага, документ, составленные по установленной законом форме и содержащие безусловное абстрактное денежное обязательство |

||

|

Бронзовый вексель |

простое и ничем не обусловленное обещание векселедателя уплатить определенную сумму векселедержателю или его приказу |

||

|

Банкнота |

передаточная надпись на ценной бумаге, удостоверяющая переход прав по этому документу к другому лицу |

||

|

Коммерческие бумаги |

лицо, выписывающее вексель |

||

|

Простой вексель |

лицо, передающее ценную бумагу по индоссаменту |

||

|

Переводной вексель |

согласие на оплату векселя |

||

|

Индоссамент |

вексель, в основе возникновения которого лежит какая-либо финансовая сделка, не связанная с куплей-продажей товаров |

||

|

Индоссант |

лицо, получающее ценную бумагу по передаточной надписи |

||

|

Индоссат |

простое и ничем не обусловленное предложение векселедателя третьему лицу уплатить определенную сумму векселедержателю или его приказу |

||

|

Акцепт векселя |

простой финансовый вексель, выдаваемый банком обычно "до востребования", со свободной конвертацией в золото |

||

|

Договор между банком-плательщиком и его клиентом,являющийся основанием для выписывания клиентом чеков |

|||

|

Чековый договор |

Письменное поручение чекодателя банку уплатить чекодержателю указанную в чеке сумму |

Счет 98 в 1с 8.3. Доходы будущих периодов: порядок учета и отражения в отчетности. Пример. Учет доходов будущих периодов в связи с договором аренды

Рынки ценных бумаг гипотезы об эффективности рынка Современная трактовка эффективности рынка

Презентация на тему роль государства в экономике

Экономические издержки безработицы Экономические издержки безработицы

Как взять кредит под залог земельного участка в Россельхозбанке?