В результате изучения материала данной главы студент должен: знать

- определение электронного платежа и электронной платежной системы;

- электронные платежные инструменты;

- требования к платежным системам; уметь

- сформулировать требования к электронной платежной системе;

- идентифицировать и классифицировать электронные платежные системы по используемым платежным инструментам;

владеть

- знаниями по видам платежных систем и платежным инструментам, используемым в ЭК;

- современными технологиями электронных платежей.

Определение электронного платежа и электронной платежной системы

Платеж (payment) - это денежные средства, уплачиваемые за приобретенные товары или услуги, за использование ресурсов, возмещение предоставленного кредита, расчетов по обязательствам и др.

Электронный платеж - это платеж, совершаемый с помощью электронных телекоммуникаций и электронных платежных инструментов. К электронным телекоммуникациям относятся информационные сети, в первую очередь сеть Интернет и сети сотовой связи, сети банкоматов и электронных платежных терминалов, POS-терминалов.

К электронным платежным инструментам относятся банковский перевод денег с одного счета на другой, осуществляемый с использованием электронных средств, банковские пластиковые карточки, смарт-карты, электронные деньги в виде электронных чеков и в виде виртуальных денежных единиц. Электронные платежи подразделяются на наличные и безналичные. Безналичные платежи используются при дистанционных переводах денежных средств, при расчетах цифровыми деньгами, банковскими и небанковскими пластиковыми карточками и др. К безналичным платежам относятся интернет-платежи, осуществляемые в сети Интернет

с использованием счетов на пластиковых картах, счетов операторов сотовой связи, посредством ЭД.

Электронная платежная система. Электронная платежная система (ЭПС) это совокупность аппаратных устройств, программных средств, информационных сетей и организационной структуры, обеспечивающих один или несколько видов платежей:

- дистанционный электронный перевод денежных средств;

- платежи с использованием пластиковых карт с магнитной полосой или смарт-карт;

- платежи ЭД;

- принятие или выплата наличных денежных средств от физических лиц.

Электронные платежные системы могут осуществляться как государственными, так и коммерческими организациями. Коммерческие платежные системы организуются физическими или юридическими лицами. С помощью ЭПС оплачиваются товары, работы, услуги, осуществляются получение наличных денег в кредитных организациях, перевод денег со счета одной организации или физического лица на счет другой организации или другого физического лица. Используемые ими технологии позволяют производить расчеты напрямую между контрагентами. При этом исключается перевод денег с одного счета на другой в банке или другой финансовой организации. К электронным платежным системам также относятся банковские и небанковские платежные терминалы, дистанционные финансовые сервисы и сервисы дистанционного банковского обслуживания (ДБО), включающие интернет-банкинг и SMS-банкинг, мобильный банкинг, мобильные финансовые сервисы операторов сотовой связи, электронные деньги. Платежный терминал предназначен для:

- приема платежей за услуги мобильной связи, коммунальные услуги, услуги интернет-провайдеров, платежи в счет погашения банковских кредитов;

- пополнения лицевых счетов в платежных системах, счетов банковских карт.

Платежные терминалы являются самым популярным способом проведения моментальных электронных платежей. По оценке компании J"son of Partners Consulting 0PC), платежные терминалы в 2012 г. занимали более половины рынка ЭПС, а в 2013 г. их объем уменьшился до 46%. По оценке JPC, к 2018 г. оборот платежных терминалов снизится до 31%. Изменится структура платежей через небанковские платежные терминалы. Доля платежей за услуги мобильной связи значительно уменьшится, а доля денежных переводов увеличится.

Правовое положение платежных систем закрепил Федеральный закон от 27 июня 2011 г. № 161-ФЗ "О национальной платежной системе". Согласно этому закону, платежным системам необходимо получить от Центробанка лицензию, подтверждающую статус либо небанковской кредитной организации (НКО), либо банка. Первой российской системой, получившей лицензию, является система CONTACT. Она получила номер 0001 3 августа 2012 г. в Едином государственном реестре операторов платежных систем. Все виды финансовых услуг теперь подотчетны Центробанку. Многие платежные системы привели свою структуру в соответствие с законом. Так, платежная система WebMoney имеет соглашение с банком-партнером, Яндекс.Деньги и Деньги@МаП.ги оформлены как НКО. Система Qiwi обзавелась собственным банком. Платежные системы обслуживают десятки миллионов граждан РФ, контролируют миллиардные денежные потоки.

Первые отечественные электронные платежные системы появились в 1997-1998 гг. (КиберПлат - 1997 г., Assist - 1998 г., WebMoney - 1998 г.). К крупным платежным системам, созданным в последние годы, относятся ОСМП - 2004 г., ChronoPay - 2005 г. Для первых отечественных платежных систем характерно, что они создавались как интернет-шлюзы (IPG - internet payment gateway) крупных банков. Например, платежная система КиберПлат создавалась как подразделение банка "Платина".

К основным платежным системам, с помощью которых в настоящее время совершаются интернет-платежи, относятся WebMoney, Qiwi, Яндекс.Деньги, RBK Money, PayPal, Рапида.

Основные виды операций, совершаемые с помощью ЭПС. Правомочность деятельности коммерческих ЭПС вытекает из положений Федерального закона от 2 декабря 1990 г. № 395-1 "О банках и банковской деятельности". К основным операциям, совершаемым с помощью ЭПС, относятся:

- 1) принятие наличных денежных средств от физических лиц для перечисления физическому или юридическому лицу, оказывающему услуги;

- 2) операции с использованием банковских карт и платежных карт эмитентов, отличных от кредитных организаций;

- 3) операции с использованием виртуальных денежных единиц (цифровыми деньгами);

- 4) электронный перевод денежных средств со счета одного предприятия на счет другого.

Развитие электронной торговли способствовало появлению электронных платежных систем, которые позволяют оплатить покупку в Интернет из дома. Общее название «платежные системы» объединяет разные виды онлайновых платежей. Наиболее распространены кредитные системы, позволяющие использовать в сети обычные кредитные карты.

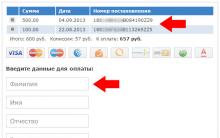

Технология кредитных карт, обслуживающая расчеты по пластиковым картам, представлена в России такими системами, как Assist и CyberPlat (рис. 5.2). Схема работы такой системы выглядит следующим образом: клиент получает возможность совершать покупки в Интернет-магазинах и оплачивать их в режиме реального времени либо со своего счета в банке, либо по своей банковской карте, получать выписки и результаты платежей. Клиент может непосредственно через Интернет оформить платежное поручение, позволяющее выполнить банковский перевод на любой счет в любом российском банке. Таким образом можно перевести средства из системы на свой счет в любой другой банк или оплатить типовые услуги, например операторов состовой связи или Интернет-провайдеров.

Другую нишу на рынке электронных платежей занимают системы, использующие электронные деньги. Как было отмечено в подразделе 5.3, суть таких денег заключается в введении цифрового эквивалента реальных денег, с помощью которого осуществляются расчеты. Во многих случаях эта технология более удобна, особенно при оплате небольших покупок, которые составляют большую часть на рынке товаров. Кроме того, такие системы привлекательны тем, что они анонимны и не требуют подтверждения третьей стороны.

Технология цифровых наличных представлена в России такими системами, как PayCash и WebMoney. Схема работы этих систем выглядит так: клиент открывает «электронный кошелек» в «электронном банке» (открытие счета производится по Интернет «из дома») и переводит на этот счет деньги (внесением наличных в кассу банка, банковским или почтовым переводом, при помощи кредитной карты, и, наконец, другой клиент может заплатить ему в рамках системы). После этого он становиться клиентом. Чтобы иметь возможность расплачиваться в рамках системы, клиент создает у себя в компьютере одну или несколько платежных книжек. Затем клиент переводит

некоторую сумму денег со своего счета на одну из книжек, то есть в свой компьютер. Теперь клиент готов расплачитваться в сети, причем анонимно, теми деньгами, которые лежат на его платежных книжках. Каждый платеж авторизуется банком.

Рис. 5.2 Страница платежной системы CyberPlat

С помощью «электронного кошелька» удобно расплачиваться в Интернет-магазинах, принимающих электронные деньги. Кроме того, если клиент заплатил «с протекцией торговой сделки», деньги продавец получает только после доставки товара, то есть защита покупателя заложена в системе алгоритмически.

Рассмотрим некоторые платежные системы.

« CyberPlat» – это универсальная мультибанковская интегрированная система платежей в Интернет, которая обеспечивает весь спектр финансовых услуг – от микроплатежей до межбанковских расчетов.

Основными свойствами системы «CyberPlat» являются:

1) интегрированность – система объединяет различные инструменты для ведения бизнеса в сети Интернет:

- «CyberPlat» – подсистема обслуживания транзакций класса «бизнес» для бизнеса с элементами электронного документооборота для клиентов, зарегистрированных в «CyberPlat»;

- «CyberPlat» – подсистема обслуживания платежей по пластиковым картам международных и российских платежных систем, ориентированная на услуги «бизнес» для потребителя и не требующая регистрации покупателей в системе «CyberPlat»;

Интернет-банкинг – управление счетом в банке-участнике системы через Интернет (более подробно об этом пойдет речь в подразделе 5.6);

2) мультибанковость – система «CyberPlat» допускает участие в ней неограниченного количества банков, открыта для взаимодействия с любыми другими платежными системами и в отличие от многих из них обеспечивает поддержку множества процессинговых центров. Процессинговый центр – это юридическое лицо или его структурное подразделение, обеспечивающее информационное и технологическое взаимодействие между участниками расчетов. Сбор, обработка и рассылка участникам расчетов информации по операциям с банковскими картами называют процессингом ;

3) универсальность – система полволяет использовать различные платежные инструменты: пластиковые карты международных и платежных систем, в том числе Visa, Europay, Diners Club, JCB, American Express, Union Card, единые карты e-port, а также платежи непосредственно с банковских счетов плательщиков в банках – участниках системы на любой банковский счет, в том числе внешний.

«CyberPlat» гарантирует полную конфиденциальность транзакций и недоступность платежных реквизитов для посторронних.

« Assist» представляет собой систему, которая позволяет в реальном времени проводить авторизацию и процессинг платежей, совершаемых при помощи кредитных карт с любого компьютера, подключенного к Интернет. Являясь мультибанковской системой проведения платежей по пластиковым и виртуальным картам через Интернет, «Assist» занимает лидирующее положение на российском рынке и проводит более 80 % всех Интернет-транзакций. Никакого дополнительного программного обеспечения, кроме браузера, устанавливать не требуется. В качестве серверного программного обеспечения используется DynaSite. Все расчеты проводятся через бэк-офис CyberPlat. Для обеспечения безопаности передаваемых данных от покупателя в Assist используется протокол SSL (Secure Socket Layer). Система не анонимна, но конфиденциальная информация о кредитной карте клиента (реквизиты) в интернет-магазин не передается.

«Рапида» обеспечивает частным лицам, банкам, торговым и сервисным предприятиям возможность дистанционного платежного сервиса (удаленного

управления банковскими счетами, универсальными платежными картами и денежными переводами). Технологии и принципы работы системы построены на использовании удаленного управления средствами в режиме реального времени, без открытия дополнительных банковских счетов. Оплатить товары или услуги (мобильную, междугороднюю или международную связь, счета за коммунальные и страховые услуги, доступ в Интернет, пользование платными информационными материалами, покупки в Интернет-магазинах и др.) можно круглосуточно по стационарному или мобильному телефону, а такжу через Интернет. Воспользоваться услугами системы можно с помощью универсальной платежной карты «Рапида». Она объединяет в себе возможность оплаты доступа в Интернет, междугородных переговоров, покупок в Интернет-магазинах.

« WebMoney Transfer» – универсальная внебанковская система, позволяющая проводить мгновенные расчеты в сети Интернет. Система открыта для свободного использования всеми желающими и не имеет никаких территориальных ограничений. Средством расчета в системе служат титульные знаки WebMoney, стабильность курса и ликвидность которых обеспечиваются гарантами. В настоящее время гарантами WebMoney являются:

· в России – автономная некоммерческая организация «ВМ-Центр» (реализует хождение в системе «WebMoney Transfer» типа R);

· в США – компания IMTB Inc. (реализует хождение в системе WebMoney типа Z).

Один WebMoney (WM) типа R эквивалентен стоимости одному российскому рублю, 1 WM типа Z – одному доллару США, 1 WM типа E – одному евро.

Все WebMoney, имеющиеся в системе, хранятся на электронных счетах (кошельках) ее участников (WM типа R – эквивалент RUR – на R-кошельках, WM типа Z – эквивалент USD – на Z-кошельках). При этом финансовые расчеты между участниками осуществляется только с использованием однотипных кошельков. Хранящие на кошельках WebMoney в любой момент могут быть выведены из системы с конвертацией в валюту соответствующего им типа путем безналичного платежа на банковский счет, указанный их владельцем.

Получить WM можно:

· у гарантов путем безналичного перевода из любого банка, в том числе Сбербанка России, а также почтовым переводом на расчетный счет гаранта с указанием номера пополняемого кошелька (денежные средства будут автоматически конвертированы в WM и зачислены на указанный при переводе кошелек);

· через предоплаченную WM-карту (пополнение Z-кошельков);

· от кого-либо из участников системы в обмен на товары, услуги или же в обмен на наличные деньги.

С помощью «WebMoney Transfer» можно совершать покупки в электронных магазинах, создавать собственные магазины, реализующие продажи в режиме реального времени в Интернет, а также производить расчеты с другими участниками системы. «WebMoney Transfer» имеет высокую степень защиты: вся информация, передаваемая по каналам Интернет, кодирована по алгоритму, эквивалентному RSA (см. подраздел 5.8), с длинной ключа 1040 битов.

« PayCash». Учстниками этой платежной системы являются банк (компания-оператор системы) и клиенты. В качестве клиентов могут выступать физические и юридические лица, а также роботы – автономно функционирующие компьютерные программы, играющие роль магазинов, казино, дилинговых центров, букмекерских контор и т.д., действующие от имени тех и других. Для банка все клиенты равноправны. В частности, чтобы иметь возможность принимать платежи, клиенту не требуется никакого особого статуса «магазина». Все свои операции в рамках системы «PayCash» клиент проводит при помощи специального программного обеспечения «Кошелек». Участники системы взаимодействуют между собой посредством пересылки сообщений по Интернет.

Будущий клиент при помощи «Кошелька» открывает счет в банке и переводит на этот счет деньги. После этого он становится клиентом. Чтобы иметь возможность расплачиваться в рамках системы «PayCash», клиент создает у себя на компьютере при помощи «Кошелька» одну или несколько платежных книжек. Затем опять же при помощи «Кошелька» переводит некоторую сумму денег со своего счета на одну из книжек, то есть в свой компьютер. При этом банк не может определить, на какую книжку переводятся деньги. Кроме того, банк не знает, кому принадлежат конкретные платежные книжки. Теперь клиент готов расплачиваться в Интернет, причем анонимно, теми деньгами, которые лежат на его платежных книжках. Каждый платеж авторизуется банком.

Цепочка сообщений во время платежа имеет следующий вид:

Продавец – покупатель – продавец – банк – продавец – покупатель.

На первом шаге продавец просит деньги у покупателя, причем в запрос включен подписанный контракт сделки. На втором шаге покупатель отсылает продавцу данные платежа. Далее продавец отсылает данные платежа в банк для авторизации. Банк

проводит необходимые проверки и отправляет продавцу квитанцию, а также квитанцию для покупателя. Продавец сообщает покупателю свое решение и пересылает ему данные, зашифрованные банком на имя покупателя.

Следует иметь в виду, что в системе «PayCash» клиент получает в свое распоряжение электронные наличные, которые, как и обычные бумажные деньги, можно потерять. Например, если компьютер клиента «сгорит» или его украдут, то клиент лишится всех денег, которые он перевел в свой компьютер и не успел потратить. Однако если у благоразумного клиента сохранились резервные копии параметров «Кошелька» для последнего перевода денег со счета в компьютер, то он может восстановить свои деньги.

Таким образом PayCash – это система анонимных электронных денег, а не просто система «клиент-банк». Это выражается еще и в том, что банк не может, например, по требованию суда, воспрепятствовать клиенту тратить электронные деньги, которые тот успел перевести в свой компьютер, иначе, как прекратив все платежи в системе. Если клиенту требуется вывести свои деньги за пределы системы PayCash, он подает команду перевести часть или все средства со своего счета в банке системы на счет в каком-нибудь невиртуальном банке, где он сам или его представитель может физически их получить. При пересылке по сети все данные шифруются открытыми ключами не короче чем 1024 битов и симметричными ключами не короче чем 128 битов, поэтому перехват зашифрованных сообщений в обозримом будущем вычислительно невозможен. При реализации системы предусмотрены также меры предосторожности, ограждающие клиента от попыток похитить информацию непосредственно с его компьютера.

«Яндекс.Деньги» . Данная система (рис. 5.3) представляет собой не просто сочетание надежной технологии PayCash и многомиллионной аудитории Yandex, но и партнерство с сотнями участников. Среди партнеров – банки, провайдеры Интернет, Интернет-магазины, почта, коммунальные службы, другие платежные системы. Партнерская программа открыта для всех.

Рис. 5.3 Схема работы системы «Яндекс.Деньги»

Чтобы стать участником системы, вам совсем необязательно иметь счет в банке или кредитную карточку, достаточно пройти регистрацию в платежной системе «Яндекс.Деньги» (рис. 5.3). При этом в платежной системе автоматически будет открыт счет, связанный с вашим «Кошельком». На этот счет вы зачисляете любым удобным для вас способом свои деньги, после чего вы можете проводить расчеты, можете сами получать деньги в свой «Кошелек» от кого-либо. Электронные деньги с виртуального счета вы при желании всегда сможете обменять на реальные деньги.

Работа в системе «Яндекс.Деньги» происходит следующим образом:

1) устанавливаете на свой компьютер программу «Интернет». Кошелек и кладете деньги на свой счет в процессинговом центре системы «Яндекс.Деньги». Потом пополняете свой «Кошелек» определенной суммой денег – переводите ее со счета в процессинговом центре. Таким образом, у вас в «Кошельке» оказывается электронная наличность;

2) выбираете товар или услугу в электронном магазине и отсылаете заказ (рис. 5.4) – нажимаете кнопку «купить». Ваш «Кошелек» в этот момент должен быть запущен. «Кошелек» продавца (магазина) выставляет вашему «Кошельку» требование об оплате, содержащее текст контракта (договора купли-продажи). Контракт подписан электронной цифровой подписью продавца;

Рис. 5.5 Договор купли-продажи

3) ваш «Кошелек» предъявляет вам текст договора. Если вы согласны, и у вас достаточно денег на счету, то ваш «Кошелек» отсылает «Кошельку» продавца электронные деньги и подписанный вашей электронной подписью договор (рис. 5.5);

4) «кошелек» продавца предъявляет полученные от вас электронные деньги в процессинговый Центр для подтверждения их достоверности (рис. 5.6);

Рис. 5.6 Переход денег от кошелька покупателя к кошельку продавца

Рис. 5.7 Ответ продавцу о выполнении операции

5) в случае положительного результата проверки процессинговый Центр системы «Яндекс.Деньги» зачисляет соответствующую сумму денег на счет продавца. Сообщение об этом передается «Кошельку» продавца вместе с «квитанцией» для вас (рис. 5.7);

6) получив ответ из банка, «Кошелек» продавца передает сообщение об успешном зачислении денег на его счет, и посылает «квитанцию» вашему «Кошельку» (рис. 5.8).

Рис. 5.8 Переход квитанции в кошелек

7) при совершении покупки при помощи системы «Яндекс.Деньги»» вместе с электронными деньгами передается и договор купли-продажи между участниками сделки. Во время расчетов этот договор автоматически подписывается электронными цифровыми подписями владельцев кошельков, передающих и принимающих деньги согласно этому договору. Таким образом, у покупателя, остается электронный документ, подтверждающий товарные обязательства продавца, с его электронной подписью.

Благодаря интернету в мире появилось множество новых вещей, значительно упрощающих жизнь. Среди них различные электронные платежные системы, которые позволяют не выходя из дома оплачивать услуги и переводить средства.

С вами Елена Зайцева - финансовый аналитик журнала «ХитёрБобёр». Я расскажу об особенностях и возможностях электронных платежных систем и проведу анализ самых популярных из них. Если вы хотите выбрать или поменять сервис для удаленных финансовых операций, то найдёте в статье массу полезной информации.

1. Что такое электронные платежные системы

Электронная платежная система (ЭПС) - это организация, которая обеспечивает взаиморасчеты между пользователями в Интернете. Участниками процесса выступают частные лица и занимающиеся коммерцией предприятия, банки и другие финансовые структуры.

Деятельность ЭПС в России регулируется государством. Главный нормативный акт - закон «О национальной платежной системе».

Электронные платежные системы позволяют:

- оплачивать коммунальные услуги, мобильную связь, телевидение и т.д.;

- приобретать товары в интернет-магазинах;

- выводить средства на банковские карты и счета;

- обменивать валюту;

- переводить деньги другим участникам системы, например, в рамках бизнеса.

Перечень неполный. Возможности виртуальных сервисов обширные, их функционал постоянно совершенствуется и расширяется.

Для расчетов используются электронные деньги - виртуальные цифровые единицы, выпущенные системой.

Особенности цифровой наличности:

- Выпускаются только в электронной форме.

- Обеспечены реальными деньгами.

- Гарантированы выпустившей их ЭПС (эмитентом).

- Хранятся на электронных носителях.

- Признаются не только внутри системы, но и при расчетах с внешними контрагентами.

Виртуальные деньги хранятся на электронных кошельках - так называется счет пользователя в выбранной системе.

2. Как они работают

Принцип функционирования ЭПС схож с проведением традиционных безналичных операций. У каждого пользователя есть персональный счет, по которому проводятся расчеты с контрагентами и между своими кошельками.

Упрощенно схема работы следующая:

- на цифровой счет пользователя поступают реальные деньги;

- по внутреннему курсу сервис производит обмен на виртуальную валюту;

- владелец счета делает необходимую транзакцию (переводит средства частному лицу, покупает товар и т.д.);

- контрагент получает электронную валюту;

- система выкупает свои внутренние деньги обратно, отдавая взамен традиционные.

После обмена реальных денег на цифровые на сумму поступления у эмитента возникают обязательства перед пользователем. ЭПС гарантирует, что по запросу участника виртуальная валюта будет обменена на реальные деньги.

Чтобы использование цифровой наличности было возможно, организация-получатель должна принимать оплату в виртуальной валюте.

Часто операции проходят через посредников.

Пример:

Владелец кошелька делает заявку на перевод виртуальных денег на банковскую карту. Операция происходит через посредника - организацию, которая принимает цифровые деньги, меняет их на традиционные и переводит по указанным реквизитам.

В итоге на счет клиента приходит сумма в нужной валюте, например, рублях или долларах.

Аналогично проводятся и операции в пользу компаний, которые не принимают виртуальные деньги. Иногда роль посредника выполняет сама ЭПС.

3. На чем зарабатывают электронные платежные системы

Основной доход поступает от комиссий за проведение транзакций. К примеру, Webmoney, один из лидеров на рынке цифровой наличности, с каждой операции пользователя удерживает 0,8%. Тариф распространяется как на внешние переводы, так и на действия между счетами одного пользователя.

Дополнительный заработок ЭПС получают от:

- Аттестации пользователей. Существует разные по возможностям кошельки. Чтобы совершать расширенный набор действий или переводить больше денег, нужно пройти аттестацию - предоставить данные паспорта, подтвердить номер телефона, встретиться с представителем компании для личной идентификации. Часто за услугу взимается комиссия.

- Использование терминалов. Пополнить кошелек можно разными способами, платежный терминал или партнерский банкомат - один из них. За операцию взимается комиссия. Например, сервис Яндекс.Деньги в зависимости от выбранного терминала удерживает от 0% до 19% за одно пополнение.

- Использование собственных карт. Для упрощения ввода и вывода денег ЭПС выпускают карты, обслуживание и сопровождение которых стоит денег. Плата берется за выпуск, снятие наличных, смс-информирование и другие операции.

Список неполный. Помимо перечисленных существует много других способов заработка - плата за подтверждение транзакций, комиссии от организаций-партнеров, оказание посреднических услуг и т.д.

4. Преимущества и недостатки

Электронные сделки выгодны как самой ЭПС, так и ее корпоративным партнерам. Эмитент виртуальной валюты получает комиссию за операцию, а торговые точки не тратятся на инкассацию и хранение наличности.

Пользователь от таких расчетов получает:

- удобство - операции проводятся из дома или другого места при наличии интернета;

- надежность - при соблюдении правил безопасности использования кошелька сервис обеспечивает защиту информации и сохранность средств;

- неограниченность использования - цифровая наличность не имеет срока действия и не сгорает;

- бесплатное сопровождение - за обслуживание кошелька плата не взимается;

- высокую скорость платежей - многие операции проводятся почти моментально, задержки возможны при привлечении посредников;

- прозрачность - все сделки фиксируются, историю об электронных платежах можно запросить в любое время.

Но помимо достоинств, у ЭПС есть и недостатки:

- необходимость подтверждения личности - для полноценного использования аккаунта потребуется предоставлять персональные данные и документы;

- ограничения в использовании - не все компании и торговые организации принимают виртуальные деньги, хотя их перечень и растет;

- комиссии - некоторые обязательные платы существенны, что особенно заметно на крупных суммах;

- трудности с восстановлением - при утрате пароля возобновить работу из-за повышенных требований к безопасности будет сложно, потребуется предоставлять много подтверждающих личность сведений.

Каждый пользователь найдет для себя значимые достоинства и существенные недостатки. Например, для меня комиссия за вывод средств с Webmoney на карточку слишком высока. Из-за этого я стараюсь минимизировать использование виртуальных денег.

Посмотрите видео, чтобы узнать независимое мнение эксперта об особенностях и перспективах цифровой наличности:

5. Какие бывают виды ЭПС

Существует несколько видов электронных платежных систем. Их можно разделить по участникам сделки, по сумме транзакции, по срокам оплаты, по валюте и т.д.

Чаще других используется классификация по моменту ввода денег в систему. Согласно ей, выделяют кредитные и дебетовые типы ЭПС.

Кредитные

Для расчетов между участниками таких сервисов используются кредитные карты с дополнительной защитой - шифрованием сообщений и цифровой подписью. Для проведения операции требуется подтверждать кредитоспособность и соответствие предоставленных платежных данных действительности.

Главная особенность таких сделок в том, что сначала заключается контракт, а затем производится оплата или перевод денег.

К кредитным ЭПС относятся First Virtual, Open Market, CyberCash, CheckFree и другие.

Дебетовые

Почти все международные электронные системы платежей относятся к дебетовым. Принцип их работы в том, что переводы и операции оплаты доступны пользователю строго после пополнения счета.

Некоторые дебетовые ЭПС используют не цифровую наличность, а электронные чеки.

Принцип их работы следующий:

- Отправитель платежа выпускает чек и заверяет его виртуальной подписью.

- Документ переводится получателю через арбитраж системы.

- Сервис проверяет чек.

- Если нарушений не выявлено, то оплата принимается.

- Средства со счета выпустившего чек пользователя переводятся получателю.

Цифровые чеки используют ограниченное количество систем - NetCash, NetChex, NetCheque и некоторые другие.

6. ТОП-5 электронных платежных систем в России

Не все мировые ЭПС известны или используются в России. Это связано как со сложностями с пополнением и выводом средств, так и с ограничениями в применении.

Webmoney

Считается лидером рынка. Развитие компании началось в 1998 году. За это время к Webmoney присоединилось более 36 млн человек.

Владелец аккаунта имеет право открывать неограниченное количество кошельков в виртуальных аналогах различных валют, включая Биткоин и золото. Все счета объединены в своеобразное хранилище Keeper, каждому присвоен индивидуальный номер WMID.

Все операции мгновенные и безотзывные. Комиссия за любую транзакцию составляет 0,8%. Для работы необходимо предоставить персональные данные и подтвердить их. Существует несколько видов аттестатов. Чем выше статус аккаунта, тем больше возможностей есть у пользователя.

Яндекс.Деньги

Коммерческая небанковская организация, имеет лицензию Центрального Банка.

Пользователю предлагается открыть один из трех возможных кошельков - анонимный, именной или идентифицированный. Статус влияет на максимально возможный остаток на электронном счете и лимиты на переводы.

У НКО Яндекс.Деньги есть собственная карта для оплаты и снятия наличных, привязанная к кошельку. Стоимость за 3 года - 200 рублей.

PayPal

Международная ЭПС, объединяет более 200 млн пользователей. PayPal позволяет оплачивать покупки в Интернете и делать переводы как внутри страны, так и за ее пределами. Открыть можно как личный, так и корпоративный счет.

Главное преимущество сервиса - перевод внутри страны для частного клиента будет бесплатным при списании средств с кошелька PayPal. За оплату услуг комиссии тоже нет.

Если перевод будет за счет средств на привязанной карте, то комиссия составит 3,4% + 10 рублей за каждую операцию.

Qiwi

Предлагает упрощенную регистрацию - для создания кошелька достаточно указать номер мобильного телефона. При открытии аккаунта сервис Qiwi присвоит клиенту статус Минимальный, который после прохождении аттестации будет заменен на Основной или Профессиональный.

Через сервис можно оплачивать услуги или переводить деньги. Для удобства использования клиенту предлагается выпустить бесплатную карту, связанную со средствами на кошельке.

Payeer

Сервис предлагает переводить средства более чем в 200 стран мира десятками способов. На момент написания статьи (март 2018) на сайте Payeer заявлено 157 онлайн обменников.

Есть возможность выпустить бесплатную карту и выводить на нее средства без комиссии.

Чтобы понять, какой сервис выгоднее использовать для вывода средств на банковские счета и карты, данные о комиссиях сведены в таблицу:

| № | Название сервиса | Комиссия за вывод на карту | Комиссия за вывод на счет |

| 1 | Webmoney | 2,5% + 40 рублей или 2%, если сервис найдет встречную заявку от другого участника | Зависит от предложений других участников, в среднем 2% |

| 2 | Яндекс.Деньги | 3% + 45 рублей | 3% + 45 рублей |

| 3 | PayPal | Бесплатно при условии использования средств с кошелька | |

| 4 | Qiwi | 2% + 50 рублей | 2% + 15 рублей |

| 5 | Payeer | От 0% до 5% | От 0% до 5% |

7. Заключение

Теперь, зная основную информацию об ЭПС, вы без труда выберете подходящую под ваши потребности.

Главное - обеспечить безопасность использования сервиса. Используйте сложные пароли и никому не сообщайте персональные данные. Работая за компьютером, с которого вы заходите в свой виртуальный аккаунт, не посещайте сомнительные сайты и не переходите по подозрительным ссылкам.

Вопрос к читателям:

Считаете ли вы возможности виртуальных денег полезными лично для вас?

Желаем вам найти удобную, функциональную и комфортную в использовании систему электронных платежей. Если у вас остались вопросы, задайте их в комментариях. Мы с радостью на них ответим!

Бухучет инфо Пример заполнения 6 ндфл за 1 кв

Как узнать оплачен ли налог на транспорт: пошаговая инструкция, особенности и рекомендации

Перспективные инновационные направления научных исследований по механизации сельскохозяйственного производства Что ожидает отечественную экономику

Как рассчитать налог на автомобиль по лошадиным силам Расчет налога на автомобиль с калькулятор

Знакомимся с новой формой: расчет по страховым взносам Единый расчет: отчетный и расчетный периоды