Под авансом в 1С 8.3 ЗУП понимается некая предоплата, которая выдается заранее в счет предстоящей заработной платы. Если на момент выплаты аванса у организации не было долга по зарплате перед своим работником, то тогда данная сумма долгом уже самого сотрудника. При плановом из нее будет вычтена сумма аванса.

В этой статье мы рассмотрим пошагово, для начинающих расчет и начисление авансов в 1С ЗУП 8.3.

Аванс может рассчитываться различными вариантами:

- фиксированной суммой,

- % от фонда оплаты труда сотрудника,

- расчетом заработной платы за первую половину месяца.

Изначально вид начисления аванса в 1С ЗУП задается кадровыми документами, изменением оплаты труда, аванса и т. п. В рамках данной статьи мы будем настраивать аванс при приеме на работу.

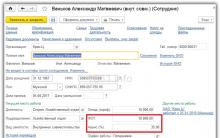

Мы создали прием сотрудника на работу, и перешли на вкладку «Оплата труда». В нижней части окна из соответствующего выпадающего списка можно выбрать один из способов начисления аванса, о которых говорилось ранее. В данном случае аванс Ванькову Александру Матвеевичу будет выплачиваться в размере 35% от тарифа (фонда оплаты труда). По умолчанию это значения равнялось сорока процентам.

Все эти данные будут отображаться в карточке самого сотрудника.

На рисунке вы можете увидеть, что фонд оплаты труда составляет 10 000 рублей, следовательно, сумма аванса будет составлять 3 500 рублей.

Расчет аванса

Расчет аванса в программе 1С 8.3 ЗУП 3.1 производится только в том случае, если в предыдущем пункте вы указали, что он выплачивается «Расчетом за первую половину месяца».

Так же как и при начислении заработной платы, перед расчетом аванса необходимо внести в программу все дни отсутствия сотрудника.

Предположим, что наша сотрудница Бажова С. Н. взяла отпуск без сохранения заработной платы на период с 7-го по 8-е августа 2017 года включительно. Мы должны отразить эти данные в программе. При этом для того, чтобы эта неявка зачлась при расчете аванса, так же как и при начислении заработной платы, в самом документе должен быть установлен флаг «Расчет утвердил».

Теперь можно перейти к расчету аванса. Перейдите в раздел «Зарплата» и выберите пункт «Все начисления».

В открывшейся форме списка нажмите на кнопку «Создать» и выберите соответствующий пункт, как показано на рисунке ниже.

Шапка документа заполняется стандартно. В данном случае мы производим начисление до 15 августа 2017 года. После указания всех данных нажмите на кнопку «Заполнить» и все нужные данные попадут в документ автоматически.

На рисунке ниже мы видим, что у сотрудника Бажовой С. Н. указано всего 9 отработанных дней вместо 11 по нормативу. Тем самым размер аванса был рассчитан исходя из оклада в 70 000 рублей за 9 дней.

Обратите внимание, что в отличие от начисления заработной платы данный документ не производит фактического начисления. Он лишь рассчитывает сумму аванса.

Кроме расчета аванса данный документ так же отражает удержания, например, по исполнительным листам и НДФЛ. Все эти данные, как и начисленные суммы подлежат ручной корректировке. Примером может служить личная просьба сотрудника выплатить в качестве аванса большую, либо меньшую сумму.

Обратите внимание, что сотрудник Ваньков А. М. в документ не попал. Это произошло, потому что ранее мы установили ему выплату аванса в размере 35% от размера ФОТ. В связи с этим выплата аванса может быть произведена без документа начисления.

Выплата аванса

К выплате аванса можно приступить сразу для тех сотрудников, у которых он начисляется либо фиксированной суммой, либо процентом от ФОТ. Будьте внимательны, ведь в таком случае те сотрудники, которые отсутствовали в период с 1 по 15 число (например, отпуск без сохранения заработной платы и т. п.) в ведомость не попадут.

Перейдите в раздел «Выплаты» и выберите пункт «Все ведомости».

В открывшемся окне вы можете выбрать способ, каким будет произведена выплата аванса.

В шапке созданного документа, в поле «Выплачивать» выберите пункт «Аванс» и укажите, за какой месяц его нужно выплатить. После этого нажмите на кнопку «Заполнить.

Для тех сотрудников, у которых аванс выплачивается процентом от ФОТ, либо постоянной суммой, сумма аванса автоматически рассчитается и попадет в табличную часть документа. Для тех, у которого аванс рассчитывается за первую половину месяца, цифры так же отобразятся в документе, если ранее было произведено соответствующее начисление, описанное нами ранее.

Разработчики бухпрограммы, с целью помочь пользователям сделать автоматическим учет зарплаты, сделали важный вклад. В частности, в «1С » были созданы новые документы под названием «Отпуск» и «Больничный лист».

Теперь, пользуясь программой, бухгалтер имеет возможность начислять не только помощь по нетрудоспособности и отпуск, но и в случае расчета начислений (зависит от отработанного времени), производить перечисление, учитывая пропущенные дни в связи с отпуском или болезнью.

В сегодняшнем материале мы сосредоточим ваше внимание на 2 нововведениях учета зарплаты. Одно из них - это документ с именем «Исполнительный лист», другое - возможность автоматизации выплаты аванса.

В этом случае вы можете выбрать один из 2 видов: процент от тарифа или фиксированую сумму. Подробнее обо всем этом мы вам расскажем в сегодняшнем материале.

Как сделать возможным использование исполнительных листов в «Настройках учета»?

Для начала объясним, с какой целью используется документ под названием «Исполнительный лист». На его основе с заработной платы сотрудника с целью уплаты алиментов (денег, предназначенных на содержание несовершеннолетних) содержится определенная сумма. В законодательстве России на одного ребенка предусмотрено 25 процентов от заработка; на двоих - 1/3; на троих - более 50%. Однако, может быть и такая ситуация, что суд изменит существующие нормы для конкретной ситуации и установит фиксированную сумму алиментов.

Чтобы в бухпрограмме «1С» появился доступ к документу с именем документ «Исполнительный лист», вам в «Настройках учета» нужно установить необходимую настройку. А именно, на закладке под названием «Зарплата и Кадры» включить параметр с именем «Вести учет больничных, отпусков и исполнительных документов». Следует отметить, что использовать все эти документы можно только в базе, где штат не насчитывает 60 человек.

«1С БУХ»: новый документ «Исполнительный лист»

После сделанного на закладке основного меню под названием «Зарплата и Кадры» откроется доступ к документу под названием «Исполнительный лист». Он достаточно прост, поэтому вопросов по нему у вас возникнуть не должно. Подчеркиваем, что получатель выбирается из справочника «Контрагенты», а не из справочника «Физические лица». Кроме этого, способ расчета вы можете выбрать двумя способами: фиксированной суммой или процентом. Третий вариант - это указать определенную долю от заработка: например, 1/3. Данное значение в процентах мы указать не можем, поэтому разработчики программы дают нам иную возможность - указать долю в виде дроби.

И еще один важный нюанс. В нашем примере мы не отметили дату окончания данного содержания.

Это значит, что оно будет действовать до тех пор, пока мы его не остановим. Хотя специального документа, предназначенного для прекращения содержания, не существует. Для осуществления данной операции вам необходимо зайти в выходной документ, а затем в нем ввести дату окончания. Именно содержание будет рассчитываться в автоматическом режиме и отображаться в документе под названием «Начисление зарплаты».

В данном документе для всех удержаний существует одноименная закладка. Также общую сумму за удержаниями работников предприятия можно увидеть и на основной закладке под названием «Сотрудники».

Напомним, что удержания по исполнительным листам рассчитываются не с общей суммы начисления, а с суммы начислений уменьшенной на величину исчисленного НДФЛ. Расчеты проводятся по следующей формуле:

15 748,06 = (54 303,15 - 7059) * 1/3

«1С Бухгалтерия» редакции «3.0»: настройка выплаты аванса

Еще одно обновление в бухпрограмме «1С», о котором мы вам расскажем - это автоматизация расчета аванса. Это хорошее дополнение к новым документам под названием «Больничный лист», «Отпуск» и «Исполнительный лист». Стоит отметить, что начиная с «3.0.37» можно осуществить настройку вариантов расчета аванса. Поэтому при более низком релизе обновите «1С». Итак, настройка расчета аванса содержится в форме элемента справочника с именем «Сотрудники». Как мы уже отмечали ранее, существует 2 варианта аванса: фиксированная сумма или процент от тарифа. Выберите определенный вариант, а затем укажите конкретную сумму или соответствующий процент.

В бухпрограмме «1С БУХ» факт выплаты зарплаты может отображаться с помощью двух документов: «Ведомость в банк» или «Ведомость в кассу». Их вы найдете на закладке основного меню бухпрограммы под названием «Зарплата и кадры». Интересный нюанс: даже если в базе не указан зарплатный счет работника, то документ под названием «Ведомость в банк» все равно будет заполняться. Но это совсем другая тема. С целью наладить автоматическое заполнение сумм по авансовой выплате, в поле под названием «Выплачивать» выберите «Аванс», а затем нажмите «Заполнить». В предлагаемом нами примере работник Сорокин получает оклад 50000 рублей и аванс 40 процентов от оклада. Значит, ему должны начислить 20000 рублей аванса.

Ну если мы уже затронули тему выплаты зарплаты через банковское учреждение, то напомним, что номер лицевого счета для определенного работника необходимо указать на закладке под названием «Выплата и учет зарплаты» формы элемента справочника с именем «Сотрудники».

Именно здесь тоже нужно выбрать договор с банковским учреждением, то есть зарплатный . Однако здесь его можно только выбрать. А создать зарплатный проект можно в одноименном справочнике, который находится в разделе главного меню под названием «Зарплата и кадры» (группа ссылок с именем «Справочники и настройки»). В элементе данного справочника содержатся данные и о банке и о договоренности с этим банковским учреждением.

Если на определенном предприятии слишком много работников, то одному бухгалтеру будет слишком обременительно для каждого сотрудника персонально вводить данные о личных счетах. Для группового ввода данных о личных счетах в бухпрограмме «1С» существует форма под названием «Введение личных счетов». Ссылку на эту форму вы сможете найти на закладке основного меню с именем «Зарплата и кадры» в группе «Зарплатные проекты».

Выплата аванса - одна из самых несложных операций, ежемесячно проводимых бухгалтерами по зарплате. Но, как любую операцию, выполняемую регулярно, ее хочется сделать как можно менее трудоемкой, причем, естественно, так, чтобы при этом расчеты полностью соответствовали действующим нормам законодательства. О том, как в решении такой задачи своим пользователям помогает программа "1С:Зарплата и управление персоналом 8", рассказывает в данной статье А.В. Ярвельян (компания "Си Дата", Санкт-Петербург).

Статьей 136 ТК РФТК РФ

ТК РФот 08.09.2006 № 1557-6

Исполнение статьи 136 ТК РФ

Порядок расчета аванса

Статьей 136 ТК РФ регламентируется выплата заработной платы не реже, чем каждые полмесяца. Этот момент зачастую понимается работодателем как "дважды в месяц", что в общем случае является неверным. Согласно ТК РФ выплата зарплаты должна производиться не реже, чем каждые 15 дней.

Следует также отметить, что понятие "аванс" ТК РФ не определено, равно как и порядок расчета размера аванса. Однако Федеральная служба по труду и занятости в своем письме от 08.09.2006 № 1557-6 , сославшись на постановление Совета Министров СССР от 23.05.1957 № 566 "О порядке выплаты заработной платы рабочим за первую половину месяца", дала разъяснения, согласно которым размер аванса определяется правилами внутреннего трудового распорядка, коллективным договором, трудовым договором, но при определении размера аванса следует учитывать фактически отработанное работником время (фактически выполненную работу).

Исполнение статьи 136 ТК РФ является обязательным. Заработная плата должна выплачиваться работнику именно дважды в месяц, не платить аванс работодатель не имеет права даже при наличии соответствующего письменного заявления работника или соответствующей статьи в трудовом и коллективном договоре.

Обычно предприятия используют один из трех вариантов расчета размера аванса: фиксированной суммой, определенной для каждого работника; процентом от заработка работника (30-50 %); по итогам расчета заработка за первую половину месяца.

В программе "1С:Зарплата и управление персоналом 8" реализовано два из указанных вариантов: фиксированной суммой и по итогам расчета зарплаты за первую половину месяца.

Аванс - фиксированной суммой

В программе "1С:Зарплата и управление персоналом 8" для каждого работника задается фиксированная сумма положенного ему аванса. Обычно сумма аванса устанавливается приблизительно равной 40 % от суммы месячного заработка работника.

Сопоставить работнику сумму планового аванса можно непосредственно в форме списка справочника Сотрудники . При этом система автоматически установит для всех действующих трудовых договоров (элементов справочника Сотрудники ) данного физического лица в данной организации ту же сумму аванса (рис. 1).

Рис. 1

Информация о размере аванса хранится в регистре сведений (рис. 2). Форму списка регистра можно открыть для просмотра и изменения из подменю Касса и банк меню Расчет зарплаты по команде Авансы сотрудникам организаций . Размер плановых авансов конкретного физического лица можно узнать, открыв по кнопке Перейти/Авансы сотрудникам организаций командной панели карточки физического лица форму регистра с предустановленным отбором.

Рис. 2

Следует отметить, что размер планового аванса и размер заработка работника с точки зрения программы не связаны никакой зависимостью. Это означает, что мы устанавливаем работнику размер планового аванса сами, рассчитав его по известному нам алгоритму, но программе мы эту формулу не сообщаем. Поэтому при изменении размера оклада, часовой тарифной ставки или других параметров, влияющих на размер заработка, размер планового аванса не изменится до тех пор, пока мы не изменим его вручную.

Заметим также, что плановый аванс в терминах программы является не начислением, а именно выплатой, поэтому единственным документом, в котором указывается (рассчитывается) сумма аванса за указанный расчетный период, является документ .

Для автоматического заполнения документа Зарплата к выплате организаций на выплату планового аванса необходимо в поле Выплачивать указать Плановый аванс . В этом случае при автоматическом заполнении (кнопка Заполнить ), табличная часть документа заполняется списком работников, удовлетворяющим условиям, заданным в документе (организация, подразделение, способ выплаты зарплаты и пр.), и соответствующими суммами аванса из регистра Авансы сотрудникам организации . Если для сотрудника не задан плановый аванс, данный сотрудник в документ не попадет.

Учет невыходов при выплате планового аванса

В программе предусмотрена возможность ограничить выплату авансов для работников, отсутствовавших на рабочем месте в первой половине месяца по причине отпуска, больничного и некоторым другим причинам. Такой порядок не противоречит приведенным выше нормам законодательства, поскольку аванс - это оплата фактически отработанного времени за первую половину месяца, а в данном случае работник в течение указанного периода не работал.

Оплата этого времени, если оно должно быть оплачено, осуществляется в виде межрасчетных выплат (например, отпускных) или в общем порядке при выплате зарплаты за месяц.

Для применения такого ограничения необходимо в форме настройки параметров учета на закладке Выплата зарплаты в разделе Плановый аванс установить флаг Учитывать невыходы и указать расчетную дату планового аванса (см. рис. 3).

Рис. 3

Если работник отработал время с начала месяца до расчетной даты планового аванса не полностью, при автоматическом заполнении документа Зарплата к выплате организаций , система выдаст предупреждение (рис. 4).

Рис. 4

В случае если работник не отработал ни одного рабочего часа с начала месяца до расчетной даты планового аванса, данный работник не попадет в документ Зарплата к выплате организаций на выплату аванса при автоматическом заполнении документа.

Как уже говорилось выше, в описываемом механизме учитываются не любые невыходы работника, а вполне конкретный их перечень. Например, отсутствие работника по причине командировки никак на выплату аванса не влияет.

Для того чтобы невыход оказал влияние на начисление аванса в программе, вид расчета, которым он описывается, должен удовлетворять следующим условиям: переключатель Вид времени на закладке Время формы вида расчета должен быть установлен в положение Неотработанные полные смены, а также командировки (рис. 5); в качестве вида времени по классификатору должен быть выбран один из вариантов, приведенных в таблице 1.

Рис. 5

|

Буквенный код |

Полное наименование |

|

Временная нетрудоспособность с назначением пособия согласно законодательству |

|

|

Невыходы на время исполнения государственных или общественных обязанностей согласно законодательству |

|

|

Ежегодный дополнительный отпуск без сохранения заработной платы |

|

|

Ежегодный дополнительный оплачиваемый отпуск |

|

|

Неявки по невыясненным причинам (до выяснения обстоятельств) |

|

|

Ежегодный основной оплачиваемый отпуск |

|

|

Дополнительный отпуск в связи с обучением без сохранения заработной платы |

|

|

Дополнительный отпуск в связи с обучением с сохранением среднего заработка работникам, совмещающим работу с обучением |

|

|

Отпуск без сохранения заработной платы в случаях, предусмотренных законодательством |

|

|

Отпуск без сохранения заработной платы, предоставляемый работнику по разрешению работодателя |

|

|

Отпуск по беременности и родам (отпуск в связи с усыновлением новорожденного ребенка) |

|

|

Отпуск по уходу за ребенком до достижения им возраста трех лет |

|

|

Отстранение от работы (недопущение к работе) по причинам, предусмотренным законодательством, без начисления заработной платы |

|

|

Отстранение от работы (недопущение к работе) с оплатой (пособием) в соответствии с законодательством |

|

|

Прогулы (отсутствие на рабочем месте без уважительных причин в течение времени, установленного законодательством) |

Безусловно, всегда сохраняется возможность отредактировать, добавить или удалить строки платежной ведомости вручную.

Аванс за первую половину месяца

Другим способом определения размера аванса является расчет фактического заработка работника за первую половину месяца. Для этого предназначен режим начисления Первая половина текущего месяца в документе Начисление зарплаты работникам организаций.

Документ рассчитывает все плановые начисления и удержания, а также суммы НДФЛ с данных начислений, как и при обычном расчете зарплаты за текущий месяц. В отличие от обычного расчета, в качестве расчетного периода берется период с 1 по указанное пользователем число текущего месяца, находящееся в интервале с 11 по 22. По-умолчанию система предлагает период с 1 по 15 число текущего месяца (см. рис. 6).

Рис. 6

Несмотря на то, что после расчета внешне документ очень похож на рассчитанный по итогам месяца, движения по регистрам он делает другие. Иначе говоря, в расчетном листке факт расчета и проведения этого документа никак не отразится. Документ делает движения по служебному регистру, информация в котором предназначена для последующего заполнения платежной ведомости на выплату аванса. При проведении документа Начисление зарплаты работникам организаций за первую половину месяца , учитываются суммы начислений за вычетом НДФЛ, прочие удержания и займы в расчет не принимаются.

Для выплаты аванса создается, как и в предыдущем случае, документ Зарплата к выплате организаций , в качестве вида выплаты указывается Аванс по расчету за первую половину месяца . Документ заполняется автоматически данными, полученными при проведении документа .

Платежную ведомость можно создать непосредственно из документа Начисление зарплаты работникам организаций с помощью кнопки Создать документы на выплату зарплаты на верхней командной панели.

Аванс в управленческом учете

В рамках управленческого учета реализован только один механизм выплаты авансов - плановый. Задать сумму планового аванса для работника в управленческом учете можно в регистре сведений Авансы работникам .

Открыть форму регистра можно через меню Перейти формы элемента справочника Физические лица или через команду Выплата зарплаты/Авансы работникам меню Расчеты с персоналом .

При выплате аванса автоматически заполняется документ Зарплата к выплате с видом выплаты Плановый аванс . При выплате управленческого аванса программа автоматически не учитывает никакие неявки. Все изменения в размер аванса вносятся только вручную.

Упрощенный учет взаиморасчетов

Рассказывая о нюансах выплаты зарплаты работникам, невозможно обойти вниманием новую возможность, предоставленную пользователям в последних релизах конфигурации.

Теперь пользователи могут упростить процедуру оформления выплаты заработной платы в программе и не оформлять платежные поручения и расходные кассовые ордера.

Для того чтобы "включить" упрощенный механизм, достаточно в настройках параметров учета на закладке Выплата зарплаты установить флаг Упрощенный учет взаиморасчетов .

Упрощенный учет может быть применен как к одной, так и к нескольким организациям в зависимости от необходимости. При включенном упрощенном учете взаиморасчетов фактом выплаты заработной платы в информационной системе является проведение документа Зарплата к выплате организаций .

При этом несколько изменяется внешний вид самой платежной ведомости - исчезает колонка Документ , а в колонке Отметка при заполнении во всех строках по умолчанию устанавливается значение Выплачено .

Датой выплаты зарплаты при такой системе считается дата платежной ведомости.

В управленческом учете упрощенный учет взаиморасчетов пока не предусмотрен.

2016-12-08T14:03:45+00:00

- Запись в регистр "НДС Покупки " обеспечивает попадание выданного аванса в книгу покупок.

Формируем книгу покупок

Формируем книгу покупок за 1 квартал:

А вот и полученный счет-фактура на аванс:

Смотрим итоговый НДС к возмещению за 1 квартал

Других хозяйственных операций в 1 квартале больше не было, а значит смело формируем "Анализ учета по НДС":

НДС к возмещению за 1 квартал получился 13 728 рублей 81 копеек:

2 квартал

Поступление товара

Заносим в программу поступление товара от ООО "Поставщик" 01.04.2016 на сумму 150 000 рублей (включая НДС):

Создаём новый документ:

Накладная от поставщика будет такой:

В полученной от поставщика накладной сумма "без ндс" не была выделена отдельной строкой. Поэтому перед заполнением табличной части мы установили способ расчета налога как "НДС в сумме".

Разбираем проводки и движения регистров...

- Зачли ранее уплаченный аванс поставщику в дебет 60.01 в корреспонденции с кредитом 60.02 на сумму 90 000 рублей.

- 127 118.64 (150 000 за минусом НДС) ушли на себестоимость товара (в дебет 41.01 счета) в корреспонденции с нашей задолженностью перед поставщиком (кредит 60.01).

- 22 881.36 ушли на "входящий" НДС, который мы примем к зачету (дебет 19.03) в корреспонденции с нашей задолженностью перед поставщиком (кредит 60.01).

- Запись (со знаком +, приход) в этот регистр накапливает наш "входящий" НДС (аналогично записи в дебет 19 счета).

Регистрируем полученный счет-фактуру

Вместе с накладной ООО "Поставщик" передал нам обычный счет-фактуру от 01.04.2016 на сумму 150 000 рублей (включая НДС).

Для его регистрации заходим в только что созданный документ "Поступление товаров" и в самом низу:

- Забиваем номер и дату счета-фактуры от поставщика.

- Нажимаем кнопку "Зарегистрировать"

Не будем подробно разбирать проводки и движения этой фактуры, так как мы уже занимались этим в части.

Смотрим НДС к возмещению за 2 квартал

Вновь формируем "Анализ учета по НДС" (в этот раз за 2 квартал):

НДС к возмещению за 2 квартал получился равным 22 881.36:

Почему 22 881.36?

Это НДС с единственного счета-фактуры полученного от поставщика во втором квартале на сумму 150 000 (включая НДС): 150 000 * 18 / 118 = 22 881.36.

А как же уже принятый к зачету НДС в размере 13 728.81 за 1 квартал по уплаченному авансу в размере 90 000, спросите вы?

И будете совершенно правы.

Ведь НДС с аванса, взятого нами в зачет в 1 квартале, должен быть начислен (восстановлен) нами к уплате во 2 квартале, когда поступил товар и нами был получен обычный счет-фактура от поставщика на полную сумму.

Именно на это нам и указывает запись в сером квадратике в отчёте по анализу НДС:

Делаем запись в книгу продаж

Чтобы восстановить взятый в зачет с уплаченного аванса НДС заходим в "Помощник по учету НДС":

В открывшемся документе переходим на закладку "Восстановление по авансам" и нажимаем кнопку "Заполнить":

Программа обнаружила, что аванс, НДС с которого был взят нами в зачет в 1 квартале, был зачтен (документ обычный счет-фактура по тому же покупателю и договору) во 2 квартале.

И теперь его НДС нужно восстановить к уплате через книгу продаж - иначе мы бы взяли в зачет НДС с аванса дважды:

Проводим документ "Формирование записей книги продаж" через кнопку "Провести и закрыть":

![]()

Разбираем проводки и движения регистров документа записи книги продаж...

- Восстанавливаем НДС с выданного в 1 квартале аванса в дебет 76.ВА (НДС по выданным авансам) в корреспонденции с кредитом 68.02.

Гсм приобретены посредством топливных карт

Как противостоять ошибочным требованиям налоговой?

Мнения и прогнозы аналитиков о том, как будет вести себя рубль Доллар на конец ноября

Кто такие коллекторы, какие у них есть права и как заставить их вести себя в рамках закона Кто такие коллектора и их полномочия

Прожиточный минимум для трудоспособного населения по регионам РФ