Сайт журнала «Зарплата в учреждении »

Электронный журнал «Зарплата в учреждении »

Статьи по теме

- Увольнение на пенсию

- Допуск работника к работе

- Заявление на травматизма надо подать до 1 августа

- Безопасный взносов с июне-июльских отпускных

- Ратифицировано соглашение

Суть спора

Чиновники отделения России, проводившие проверку, выявили, что учреждение не начисляло взносы с оплаты проезда вотпуск за границу (Турция, Таиланд) по предъявленным справкам о стоимости проезда железнодорожным транспортом по маршруту - - Москва.

По мнению контролеров, в базу для начисления страховых взносов не включается стоимость проезда работников и членов их семей в случае проведения отпуска за пределами территории Российской Федерации до пункта пропуска через государственную границу РФ (то есть до аэропорта Москвы). Соответственно стоимость проезда от местонахождения аэропорта (в Москве) до станции, где находится пункт пропуска через границу (Сочи), подлежит обложению страховыми взносами.

Таким образом, учреждению были доначислены взносы, начислены штрафы и пени. Однако, не согласившись с такими действиями чиновников, оно обратилось с иском в суд.

Решение суда

Суд встал на сторону плательщика взносов. И вот почему.

Норма об оплате проезда

Статьей 325 Трудового кодекса РФ предусмотрена компенсация расходов на оплату стоимости проезда и провоза багажа к месту использования отпуска и обратно лицам, работающим в районах Крайнего Севера и приравненных к ним местностях. Такие лица имеют право на оплачиваемый один раз в два года за счет средств работодателя проезд к месту использования отпуска и обратно в пределах территории Российской Федерации любым видом транспорта, в том числе личным (за исключением такси), а также на оплату стоимости провоза багажа весом до 30 кг.

Аналогичная норма содержится в статье 33 Закона РФ от 19 февраля 1993 г. № 4520-1 «О государственных гарантиях и компенсациях для лиц, работающих и проживающих в районах Крайнего Севера и приравненных к ним местностях».

Начисление страховых взносов

Как указано в пункте 7 части 1 статьи 9 Федерального закона от 24 июля 2009 г. № 212-ФЗ, страховыми взносами не облагается стоимость проезда работников и членов их семей к месту проведения отпуска и обратно, оплачиваемая лицам, работающим и проживающим в районах Крайнего Севера и приравненных к ним местностях, в соответствии с законодательством, трудовыми или коллективными договорами.

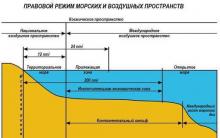

В случае проведения отпуска указанными лицами за пределами территории Российской Федерации страховыми взносами не облагается стоимость проезда или перелета по рассчитанным от места отправления до пункта пропуска через государственную границу РФ, включая стоимость провоза багажа весом до 30 кг.

В силу статьи 9 Закона РФ от 1 апреля 1993 г. № 4730-1 «О государственной границе Российской Федерации» под пунктом пропуска через государственную границу понимается территория (акватория) в пределах железнодорожной, автомобильной станции или вокзала, порта, аэропорта, аэродрома, а также иной специально выделенный местности, где осуществляется пропуск через границу.

При этом воздушные суда пересекают государственную границу по специально выделенным воздушным коридорам.

Таким образом, работодатель обязан компенсировать работнику проезд от пункта пропуска до государственной границы (в пределах территории РФ). При этом стоимость проезда, подлежащая компенсации, может быть определена по соответствующим проездным документам (билетам), если был оплачен проезд именно от пункта пропуска до границы, или справкам перевозчиков о стоимости проезда до границы.

Аналогичная позиция изложена в постановлении Президиума ВАС РФ от 2 октября 2012 г. № 7828/12.

Материалами дела подтверждается, что учреждение компенсировало своим работникам проезд в отпуск за пределы России в размере расходов по оплате стоимости проезда к месту использования отпуска и обратно только в пределах Российской Федерации. В подтверждение этого были представлены справки, выданные транспортными организациями, о стоимости авиаперелета по территории Российской Федерации.

Таким образом, решение специалистов ФСС России признано недействительным.

НК РФ с 1 января 2017 года не подлежит обложению страховыми взносами стоимость проезда работников к месту проведения отпуска и обратно и стоимость провоза багажа весом до 30 килограммов, оплачиваемые плательщиком страховых взносов лицам, работающим и проживающим в районах Крайнего Севера и приравненных к ним местностях. При этом оплата проезда и провоза багажа может быть предусмотрена не только законодательством РФ, трудовыми договорами и (или) коллективными договорами, как ранее было установлено п. 7 ч. 1 ст. 9 Закона N 212-ФЗ, но и законодательными актами субъектов РФ, решениями представительных органов местного самоуправления.

В случае проведения отпуска указанными работниками за пределами территории РФ не подлежит обложению страховыми взносами стоимость проезда или перелета (включая стоимость провоза багажа весом до 30 килограммов), рассчитанная от места отправления до пункта пропуска через Государственную границу РФ, в том числе международного аэропорта, в котором они проходят пограничный контроль в пункте пропуска через Государственную границу РФ.

Примечание

Оплата стоимости проезда членов семей работников также не облагается страховыми взносами. Дело в том, что такие выплаты осуществляются вне рамок трудовых отношений (гражданско-правовых договоров на оказание услуг и т.д.), поэтому не являются объектом обложения взносами на основании п. 1 ст. 420 НК РФ.

Часть работодатель компенсирует своим сотрудникам расходы на оплату проезда в общественном транспорте путём денежных выплат или приобретения проездных документов. Облагаются ли данные выплаты страховыми взносами? Этот вопрос будет подробно рассмотрен далее.

Компенсация расходов на оплату проезда сотрудников в общественном транспорте

Согласно ст. 168.1 ТК РФ работодатель обязан возмещать расходы по проезду работникам, постоянная работа которых осуществляется в пути или имеет разъездной характер.

Размеры и порядок возмещения расходов, связанных со служебными поездками работников устанавливаются:

- коллективным договором;

- соглашениями;

- локальными нормативными актами;

- трудовым договором.

В организациях установлен оптимальный для них порядок возмещения расходов на оплату проезда сотрудников в общественном транспорте:

Кто обязан производить уплату страховых взносов?

В соответствии с налоговым законодательством, а именно ст.419 НК РФ плательщиками страховых взносов признаются:

| Плательщики страховых взносов | Пояснение |

| Лица, производящие выплаты или иные вознаграждения физическим лицам | · организации; · физические лица, не являющиеся индивидуальными предпринимателями. |

| Лица, не производящие выплаты или иные вознаграждения физическим лицам | · индивидуальные предприниматели; · адвокаты; · медиаторы; · нотариусы, занимающиеся частной практикой; · арбитражные управляющие; · оценщики; · патентные поверенные; · иные лица, занимающиеся в установленном порядке Российской Федерацией частной практикой. |

В случае, если плательщик выступает в нескольких категориях одновременно, – уплата страховых взносов производится раздельно по каждому основанию.

Какие выплаты должны облагаться страховыми взносами?

В соответствии ст. 420 НК РФ страховыми взносами облагаются выплаты или иные вознаграждения в пользу физических лиц:

- в рамках трудовых или гражданско-правовых отношений (предмет договора – оказание услуг, выполнение работ);

- авторов произведений (договор авторского заказа);

- по договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования произведения науки, литературы, искусства, в том числе вознаграждения, начисляемые организациями по управлению правами на коллективной основе в пользу авторов произведений по договорам, заключенным с пользователями.

Какие выплаты не должны облагаться страховыми взносами?

Законодательством РФ (ст.420 НК РФ) предусмотрены выплаты в пользу физического лица, не подлежащие обложению страховыми взносами:

| Физические лица | Выплаты |

| Правоприемники | · в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права); · в рамках договоров, связанных с передачей в пользование имущества (имущественных прав), за исключением договоров авторского заказа; · в рамках договоров об отчуждении исключительного права на произведения науки, литературы, искусства, издательских лицензионных договоров, лицензионных договоров о предоставлении права использования произведения науки, литературы, искусства. |

| Иностранные граждане или лица без гражданства | · выплаты, по трудовым договорам, заключенным с российской организацией для работы в ее обособленном подразделении, место расположения которого находится за пределами территории Российской Федерации; · выплаты и иные вознаграждения в связи с осуществлением ими деятельности за пределами территории Российской Федерации в рамках заключенных договоров гражданско-правового характера, предметом которых являются выполнение работ, оказание услуг. |

| Добровольцы | В рамках исполнения гражданско-правовых договоров на возмещение расходов добровольцев, за исключением расходов на питание в размере, превышающем размеры суточных. |

| Иностранные граждане и лица без гражданства по трудовым договорам или по гражданско-правовым договорам | Выплаты, по договорам, которые заключаются с FIFA (Federation Internationale de Football Association), дочерними организациями FIFA, Организационным комитетом “Россия-2018”, дочерними организациями Организационного комитета “Россия-2018” и предметом которых являются выполнение работ, оказание услуг, а также выплаты, производимые волонтерам по гражданско-правовым договорам. |

В письме ФНС от 30 октября 2017 г. № ГД-4-11/22062@ дано подробное разъяснение вопроса обложения страховыми взносами оплаты проезда сотрудников в общественном транспорте. Так, согласно п.1 ст. 420 НК РФ объектом обложения страховыми взносами для плательщиков страховых взносов – организаций признаются выплаты и иные вознаграждения в пользу физических лиц , подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования (за исключением вознаграждений, выплачиваемых лицам, указанным в пп. 2 п. 1 ст. 419 НК РФ), в частности, в рамках трудовых отношений.

Базой для исчисления страховых взносов для плательщиков страховых взносов – организаций определяется сумма выплат и иных вознаграждений в пользу физических лиц, за исключением сумм, указанных в ст. 422 НК РФ.

В ст. 422 НК РФ выплаты в виде возмещения работодателем стоимости проезда работников организации на общественном транспорте не поименованы.

Таким образом, учитывая, что на упомянутые выплаты действие ст. 422 НК РФ не распространяется, данные суммы подлежат обложению страховыми взносами в общеустановленном порядке.

Пример:

В ООО «АБВ» помимо заработной платы курьерам ежемесячно выплачиваются так называемые «транспортные» в размере 3500 рублей. Данные выплаты, согласно письму ФНС от 30 октября 2017 г. № ГД-4-11/22062@, наряду с заработной платой подлежат обложению страховыми взносами.

Вопросы и ответы

- Я работаю курьером и в некоторых случаях мне проще дойти пешком, чем стоять в пробках. Времени затрачивается столько же. Прошу своего директора определить для меня фиксированную сумму на оплату проезда, но он не соглашается. Я бы лучше на эти деньги приобрёл себе электросамокат и обслуживал его. Как мне аргументировать?

Ответ: В действительности имеют место быть оба варианта возмещения расходов на оплату проезда сотрудников в общественном транспорте: как фиксированные выплаты, так и выплаты по итогам отчётного периода. Пробуйте аргументировать экономически своё видение – приведите временные, финансовые затраты. В любом случае решение останется за руководителем.

- Я работаю менеджером по продажам, пользуюсь общественным транспортом. В маршруткам нередки случаи, когда водители не предоставляют билетов. Как мне быть в данном случае? Электронных проездных билетов в нашем городе нет.

Ответ: Если в Вашей организации установлена система возмещения расходов на оплату проезда сотрудников в общественном транспорте по итогам отчётного периода, то для подтверждения поездки Вам всё равно придётся приложить проездной документ или билет. В противном случае факт поездки будет не зафиксирован. Законодательство РФ обязывает водителей, кондукторов предоставлять проездные билеты все пассажирам, совершившим оплату проезда. Непредоставление проездного документа – правонарушение. Пробуйте обращаться в надзорные органы.

Для организации кадрового учета в компании начинающим кадровикам и бухгалтерам отлично подходит авторский курс Ольги Ликиной (бухгалтера М.Видео менеджмент) ⇓

У работодателей, которые ведут свою деятельность в районах Крайнего Севера и приравненных к ним местностях, с начала текущего года обострились споры с Пенсионным фондом РФ по вопросу начисления страховых взносов. Причина тому - изменения законодательства с 01.01.2015.

Границу искали до 2015 года

В прежней редакции пп. 7 п. 1 ст. 9 Федерального закона от 24.07.2009 N 212-ФЗ "О страховых взносах..." не облагалась страховыми взносами стоимость проезда или перелета в отпуск за границу по тарифам, рассчитанным от места отправления до пункта пропуска через Государственную границу РФ.

Новой редакцией данного подпункта уточнено, что в случае проведения отпуска работниками-северянами за пределами РФ не подлежит обложению страховыми взносами стоимость проезда или перелета, рассчитанная от места отправления до пункта пропуска через Государственную границу России, в том числе до международного аэропорта, в котором работники проходят пограничный контроль.

Минтруд России Письмом от 21.05.2015 N 17-3/В-258 сообщил, что в случае проведения отпуска за пределами РФ работником, работающим и проживающим в районах Крайнего Севера и приравненных к ним местностях и направляющимся к месту проведения отпуска воздушным транспортом, не облагается страховыми взносами (независимо от того, направлялся работник к месту отдыха до 01.01.2015 или после) только стоимость проезда такого работника от места жительства или работы до аэропорта, в котором он проходит пограничный контроль.

Справка о стоимости перелета от аэропорта, в котором работник проходит пограничный контроль, до ближайшего к месту пересечения Государственной границы РФ аэропорта и обратно, выданная транспортной компанией, осуществляющей авиаперевозку, не требуется, поскольку стоимость такого перелета подлежит обложению страховыми взносами в общеустановленном порядке.

С этим выводом категорически не согласились арбитражные суды.

В предыдущей редакции ст. 9 Закона N 212-ФЗ не было конкретизировано, какой именно пункт пропуска через границу РФ следует учитывать при определении размера компенсации за проезд, не подлежащей обложению страховыми взносами: аэропорт или пункт пропуска как специально оборудованное место, где осуществляются пограничный контроль и пропуск через границу лиц, находящийся в непосредственной близости к ней. Президиум ВАС РФ в Постановлении от 02.10.2012 N 7828/12 решил, что, когда работник проводит отпуск за пределами РФ, оплата перелета к месту проведения отпуска и обратно должна производиться в пределах территории РФ, ограниченной государственной границей, по тарифам до ближайшего авиационного аэропорта, расположенного вблизи границы РФ.

Арбитражный суд Ханты-Мансийского автономного округа - Югры в Решении от 26.02.2015 N А75-12647/2014 заявил, что иное правовое регулирование вопроса о начислении страховых взносов на стоимость проезда (перелета) на правоотношения, возникшие до 01.01.2015, не распространяется.

Тринадцатый арбитражный апелляционный суд в Постановлении от 19.05.2015 N А42-6669/2014 сослался на ст. 325 ТК РФ, которой предусмотрена компенсация расходов на оплату стоимости проезда и провоза багажа в пределах РФ к месту использования отпуска и обратно лицам, работающим в районах Крайнего Севера и приравненных к ним местностях.

Следовательно, лица, выезжающие на отдых за границу РФ, имеют право на оплату стоимости проезда только по РФ. Компенсация работникам стоимости проезда к месту использования отпуска и обратно в пределах РФ обложению страховыми взносами не подлежит. При этом работодатель обязан установить стоимость проезда, которая может быть определена по соответствующим проездным документам (билетам), если был оплачен проезд именно от пункта пропуска до границы, или справкам перевозчиков о стоимости проезда до границы РФ. Аналогичный вывод сделал и Арбитражный суд Республики Карелия в Решении от 01.07.2015 N А26-2628/2015.

А что теперь?

Письмом от 21.05.2015 N 17-3/В-258 Минтруд России высказал мнение, что новая редакция пп. 7 п. 1 ст. 9 Закона N 212-ФЗ не противоречит нормам ст. 325 ТК РФ, так как устанавливает только порядок обложения страховыми взносами тех или иных выплат и не ущемляет прав таких работников на компенсацию работодателем расходов по оплате всей стоимости проезда в пределах РФ к месту использования отпуска и обратно.

Однако новая редакция ущемляет права работников-северян, которые в отпуск за границу не полетели.

Президиум ВАС РФ в Постановлении от 02.10.2012 N 7828/12 заявил, что если согласиться с ПФР, то при проведении отпуска в РФ страхователь имеет право не облагать страховыми взносами компенсацию проезда работника по территории России в полном размере, а при следовании этого же работника к месту отдыха за границу на самолете - только часть компенсации. Тем самым нарушается принцип равенства обложения страховыми взносами.

С учетом того что и в 2015 г. ст. 325 ТК РФ, пп. 7 п. 1 ст. 9 Закона N 212-ФЗ предусмотрены компенсации, не подлежащие обложению страховыми взносами, в том числе за проезд к месту отдыха и обратно в пределах РФ, определение размера компенсации исходя из территориального нахождения пункта пропуска влечет нарушение конституционного принципа равенства перед законом.

Так что шанс отстоять право работодателя на то, чтобы продолжать и в 2015 г. не начислять страховые взносы на стоимость пролета над территорией РФ, весьма велик. Да и судам вряд ли понравится, что позиция ПФР подталкивает работников-северян проводить отпуск за границей, а не в России.

Что касается компенсации стоимости проезда членов семьи работников, работающих и проживающих в районах Крайнего Севера и приравненных к ним местностях, то Минтруд России в Письме от 06.04.2015 N 17-4/ООГ-422 сообщил, что следует руководствоваться тем, что члены семьи работников не состоят в трудовых отношениях с организацией.

На этом основании выплаты в их пользу не признаются объектом обложения страховыми взносами в соответствии с п. 1 ст. 7 Закона N 212-ФЗ.

При этом Минтруд России подчеркнул, что эти выплаты не признаются объектом обложения страховыми взносами как до, так и после 01.01.2015.

Теперь осталось доказать, что не признаются объектом обложения страховыми взносами после этой даты и выплаты компенсации за перелет к месту отдыха и обратно в пределах РФ, без привязки к территориальному нахождению аэропорта, в котором работник прошел пограничный контроль.

Заур Анатольевич Кокаев

советник государственной гражданской службы РФ 3-го класса

Вопрос

Разъясните, облагается ли страховыми взносами компенсация стоимости проезда к месту проведения отпуска и обратно членов семей работников, работающих и проживающих в районах Крайнего Севера и приравненных к ним местностях?

В соответствии с ч. 1 ст. 325 ТК РФ, ст. 33 Закона РФ от 19.02.1993 № 4520-1 «О государственных гарантиях и компенсациях для лиц, работающих и проживающих в районах Крайнего Севера и приравненных к ним местностях» лица, работающие в организациях, расположенных в районах Крайнего Севера и приравненных к ним местностях, имеют право на оплату один раз в два года за счет средств работодателя стоимости проезда и провоза багажа в пределах территории РФ к месту использования отпуска и обратно.

В силу пп. 7 п. 1 ст. 422 НК РФ, пп. 8 п. 1 ст. 20.2 Закона № 125-ФЗ не подлежат обложению страховыми взносами оплачиваемая учреждением лицам, работающим и проживающим в районах Крайнего Севера и приравненных к ним местностях:

– стоимость проезда работников к месту проведения отпуска и обратно;

– стоимость провоза багажа весом до 30 кг.

Размер, условия и порядок компенсации расходов на оплату стоимости проезда и провоза багажа к месту использования отпуска и обратно устанавливаются:

– для федеральных государственных органов, государственных внебюджетных фондов РФ, федеральных государственных учреждений, расположенных в районах Крайнего Севера и приравненных к ним местностях, в соответствии с законодательством РФ (Правила № 455);

– для государственных учреждений субъектов РФ по законодательству субфедерального уровня;

– для муниципальных учреждений решениями представительных органов местного самоуправления.

Письмом ФНС РФ от 05.12.2017 № ГЛ-4-11/24606@ доведено до сведения Письмо Минфина РФ от 22.11.2017 № 03-15-07/77488, согласно которому:

– облагается страховыми взносами в общеустановленном порядке выплата работнику в виде компенсации его расходов на оплату стоимости проезда к месту проведения отпуска и обратно члена его семьи. Такая выплата относится к выплатам, производимым в рамках трудовых отношений, и не поименована в перечне не подлежащих обложению страховыми взносами, приведенном в пп. 7 п. 1 ст. 422 НК РФ;

– не признается объектом обложения страховыми взносами стоимость проезда на основании п. 1 ст. 420 НК РФ, поскольку такая оплата осуществляется за физическое лицо, не являющееся работником учреждения. Подобное возможно, если учреждение оплачивает стоимость проезда к месту проведения отпуска и обратно непосредственно члену семьи работника (то есть перечисляет денежные средства организации, осуществляющей продажу проездных билетов).

Учреждение может быть привлечено к ответственности в виде начисления штрафа и пени на основании ст. 75, 122 НК РФ, ст. 26.11, 26.29 Федерального закона № 125-ФЗ при наличии обязанности уплатить страховые взносы с сумм оплаты проезда к месту отпуска неработающих членов семьи работника.

Таким образом, при выплате непосредственно работнику учреждения компенсации на проезд члена его семьи будет увеличиваться налогооблагаемая база в пользу каждого работника, на члена семьи которого была произведена выплата. Сумма взносов за истекший месяц начисляется в общем порядке отдельно по каждому виду взносов.

В случае, когда приобретаются проездные билеты самим учреждением в пользу членов семьи работника, объекта обложения страховыми взносами не возникает.

Исходя из вышеприведенного разъяснения Минфина сумма указанной компенсации проезда членов семьи, которая выплачена самому работнику, по своему содержанию приравнивается к его доходам.

Вопрос

Как операции по начислению страховых взносов отразятся в бухгалтерском учете бюджетного учреждения?

В соответствии с Указаниями № 65н расходы бюджетного учреждения, расположенного в районе Крайнего Севера и приравненных к ним местностях, на выплату работникам компенсации стоимости проезда к месту использования отпуска и обратно отражаются по КВР 112 «Иные выплаты персоналу учреждений, за исключением фонда оплаты труда» и подстатье 212 «Прочие выплаты» КОСГУ.

Расходы на выплату компенсации стоимости проезда к месту отпуска и обратно отражаются на основании представленного работником авансового отчета (ф. 0504505), утвержденного руководителем учреждения, бухгалтерской записью: дебет счета 0 401 20 212 / кредит счета 0 208 12 660 (п. 84 Инструкции № 174н , Письмо Минфина РФ от 22.05.2014 № 02-06-10/24539).

Страховые взносы на сумму компенсации стоимости проезда членов семьи работника также будут начислены по КВР 112 в увязке с подстатьей 212 КОСГУ по дебету счета 0 401 20 212 в корреспонденции с кредитом соответствующих счетов аналитического учета счета 0 303 00 730.

Пример

Работнику бюджетного учреждения на оплату проезда к месту отпуска и обратно (исходя из примерной стоимости) перечислены под отчет на банковскую карту денежные средства в размере 20 000 руб. Расходы производятся за счет выделенной учреждению субсидии на иные цели.

При возвращении из отпуска работник представил авансовый отчет с приложением подтверждающих расходы проездных документов на сумму 20 000 руб. соответственно:

– 10 000 руб. на самого работника;

– 10 000 руб. на его несовершеннолетнего ребенка.

В бухгалтерском учете бюджетного учреждения будут сформированы следующие записи по начислению расходов по компенсации стоимости проезда членов семьи работника и обложению указанной суммы страховыми взносами:

|

Сумма, руб. |

|||

|

Перечислены подотчетному лицу денежные средства на оплату расходов на проезд работника и члена его семьи |

18 (статья 212 КОСГУ) |

||

|

Приняты расходы на выплату компенсации стоимости проезда работника и члена его семьи |

|||

|

Начислены страховые взносы на сумму выплаченной работнику компенсации стоимости проезда члена его семьи (10 000 руб. х 30,2%) |

|||

|

Перечислены страховые взносы |

18 (статья 212 КОСГУ) |

Федеральный закон от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

Правила компенсации расходов на оплату стоимости проезда и провоза багажа к месту использования отпуска и обратно для лиц, работающих в федеральных государственных органах, государственных внебюджетных фондах Российской Федерации, федеральных государственных учреждениях, расположенных в районах Крайнего Севера и приравненных к ним местностях, и членов их семей, утв. Постановлением Правительства РФ от 12.06.2008 № 455.

Указания о порядке применения бюджетной классификации Российской Федерации, утв. Приказом Минфина РФ от 01.07.2013 № 65н.

Инструкция по применению Плана счетов бухгалтерского учета бюджетных учреждений, утв. Приказом Минфина РФ от 16.12.2010 № 174н.

Возврат налога за лечение

Какой срок проведения выездной налоговой проверки?

Бюджет государства и семьи презентация к уроку по обществознанию (8 класс) на тему Что такое бюджет

Что входит в обязанности страхового агента?

Что такое эффективность инвестиций, как оценивается, от каких факторов зависит?