Если Вы получили какой-то доход, который подлежит декларированию (например, продали квартиры или машину), то до 30 апреля следующего года Вы обязаны подать декларацию в налоговый орган, а до 15 июля – заплатить рассчитанный в декларации налог на доходы (подробнее Срок подачи декларации 3-НДФЛ и уплаты налога). Закономерным является вопрос, а что будет, если Вы не подали вовремя декларацию или не заплатили налог. В этой статье мы подробно рассмотрим правовые последствия неподачи декларации и неуплаты налога на доходы.

Мы разделим ситуации на три основные группы и рассмотрим их отдельно:

- если Вы не подали вовремя декларацию, по которой Вам не нужно платить налог («нулевая декларация»);

- если Вы не подали вовремя декларацию, по итогам которой Вам нужно было заплатить налог;

- если Вы вовремя подали декларацию, но не заплатили вовремя налог.

Если по итогам декларации у Вас нет налога к уплате

Если Вы не подали в срок «нулевую декларацию» (декларацию, в которой вычеты полностью покрыли Ваш доход, и Вам не нужно платить налога), то:

- налоговые органы будут требовать от Вас, чтобы Вы предоставили налоговую декларацию (в частности, чтобы подтвердить, что у Вас действительно нет налога к уплате)

- Вам грозит штраф в 1000 рублей (ст. 119 НК РФ).

Пример: в 2015 году Лапин А.К. купил автомобиль стоимостью 400 тыс.рублей, в 2016 году он его продал за 300 тыс.рублей. Так как он не получил дохода (продажа меньше покупки) и у него сохранились документы на покупку, то налог он платить не должен. Однако, в связи с тем, что машина принадлежала ему менее трех лет, он должен подать декларацию 3-НДФЛ в налоговый орган. Если Лапин не подаст декларацию в срок до 30 апреля 2017 года, то налоговая инспекция пришлет ему уведомление с требованием подать декларацию, а также Лапин А.К. должен будет заплатить штраф в размере 1000 руб.

Также стоит отметить, что в случае неподачи декларации Вы также можете столкнуться с проблемами при взаимодействии с налоговыми органами. Из налоговой инспекции могут приходить о просроченной обязанности, а в случае обращения в налоговую инспекцию за получением каких-нибудь справок или оформлением вычета налоговики обязательно напомнят Вам о невыполненной обязанности, и, прежде чем предоставить необходимые документы/вычет, попросят подать декларацию и заплатить штраф.

Если по итогам декларации у Вас есть налог к уплате

Если по итогам декларации у Вас есть налог к уплате, но Вы не подали декларацию, то:

- По статье 119 Налогового кодекса РФ («Непредставление налоговой декларации») Вам грозит штраф в размере 5% от суммы налога за каждый месяц просрочки (начиная с 1 Мая), но не более 30% от общей суммы

- Если Вы не подали декларацию, а также не заплатили налог до 15 Июля, то Вам грозит штраф в размере 20% от суммы налога

по статье 122 Налогового Кодекса РФ («Неуплата или неполная уплата сумм налога (сбора)»).

Здесь важно отметить, что этот штраф может быть применен только, если налоговая инспекция обнаружила неуплату налога. Если до уведомления налогового органа Вы обнаружили ее сами, оплатили налог и пени, то налоговый орган не вправе применить к Вам этот штраф.

Заметка: эта же статья налогового кодекса может повлечь за собой штраф в в размере 40% от суммы налога (вместо 20%), если неуплата была совершенна умышленно. Однако, на практике доказать умышленность неуплаты налоговому органу будет довольно сложно.

Обратите внимание, что данный штраф может быть выписан только, если налоговый орган сам обнаружил, что Вы не подали декларацию. Если Вы подали декларацию и оплатили налог и пени, раньше чем он прислал Вам уведомление - штраф за сокрытие доходов он выписать не имеет права. - Если Вы не подали декларацию, а также не заплатили налог до 15 Июля, то Вы также должны будете заплатить пени по налогу на доходы в размере 1/300 ставки рефинансирования Центрального банка РФ за каждый просроченный день (после 15 Июля)

- В случае, если Вы должны были заплатить налог в размере более 600 тыс.руб. (например, продали квартиру, полученную в наследство, за 5 млн.руб.), но не подали декларацию и не уплатили налог до 15 Июля, то Вы можете также попасть под действие статьи 198 Уголовного Кодекса РФ (Уклонение от уплаты налогов и (или) сборов с физического лица)

Пример: в 2015 году Муромцев А.И. получил в наследство квартиру и сразу продал ее за 3 млн.руб. Размер налога, который должен был заплатить Муромцев при продаже: 3 млн.руб. х 13% = 390 тыс.руб. Муромцев не знал, что он должен подать декларацию в налоговый орган и платить налог на доходы, и, соответственно, ничего не сделал.

В конце июля 2016 года Муромцеву пришло уведомление из налоговой инспекции о том, что он должен задекларировать продажу квартиры.

Если Муромцев сразу после получения уведомления подаст декларацию и заплатит налог (с пени), то ему грозит только штраф в размере 5% от налога за каждый просроченный месяц после подачи декларации: 3 месяца (май, июнь, июль) х 5% х 390 тыс.руб. = 58 500 руб.

Если Муромцев не подаст декларацию, то налоговый орган будет также вправе его привлечь к ответственности по статье 122 НК РФ и взыскать дополнительно штраф в размере 20% от суммы налога (78 тыс.руб.)

Если Вы подали декларацию, но не заплатили вовремя налог

Если Вы вовремя подали декларацию 3-НДФЛ, но не заплатили вовремя (до 15 Июля) налог, рассчитанный по этой декларации, то к Вам нельзя применить ни статья 119, ни статья 122 НК РФ. Единственное, что Вам грозит это пени в размере 1/300 ставки рефинансирования Центрального банка РФ за каждый просроченный день уплаты налога.

При продаже автомобиля многие впервые сталкиваются с налоговой декларацией. Это документ, в котором налогоплательщик предоставляет информацию о финансовых операциях налоговой службе. Сделки по реализации автомобилей подпадают под налогообложение. После продажи авто необходимо заполнить и сдать декларацию, предоставив налоговой всю необходимую информацию, а также уплатив сам налог.

Особенности налогообложения при продаже автомобиля

Каждый владелец авто, продавший свой транспорт, должен сообщить о сделке налоговой службе и уплатить соответствующий налог. Однако налог платят далеко не все, ведь есть масса методов ускользнуть от него, использовав как открытые законные способы, так и «серые» схемы.

Согласно законодательному акту, продавец машины после успешной сделки должен заплатить 13% НДФЛ от полученной суммы. А если он не резидент РФ, то ставка поднимается до 30%. Под 30% налог попадают люди, которые находились на территории страны менее 181 день за последний год. Это существенная сумма, которую необходимо отдать до 30 апреля следующего года после года продажи.

Освободиться от налогов можно средством нескольких методов:

- налогового вычета;

- доверенности;

- отсутствия доходов;

- продажи старого автомобиля;

- продажи автомобиля стоимостью до 250 тысяч рублей.

Первый метод заключается в применении налогового вычета, на который может претендовать каждый человек. Сумма вычета фиксированная и обновляется каждый отчетный год. Второй же заключается в продаже по доверенности. Фактически машина отдается просто так, а деньги идут в карман без вычета процента. Но такой метод крайне рискован и считается уклонением от налогов.

Отсутствие доходов — метод, заключающийся в том, что налог платится лишь за чистую прибыль владельца. Если автомобиль был приобретен за большую сумму, нежели продается сейчас, то доходов нет, как и налога. Это нужно указывать в налоговой декларации.

Продажа старого автомобиля заключается в том, что автомобили, находящиеся во владении одного человека более трех лет, не подвергаются налогообложению при продаже.

Важно! Если автомобиль числится у владельца более трех лет, декларацию подавать не нужно.

Автомобили стоимостью до 250 тысяч рублей также не облагаются налогом.

Однако в большинстве случаев все же необходимо подавать декларацию о доходах. Благодаря которой, бывший владелец автомобиля сможет снять обязательства по уплате налога, воспользовавшись одним из вышеперечисленных методов. Декларация не подается лишь в случаях, когда автомобиль был передан по доверенности или же он находился во владении более чем 3 года. Поэтому подачи декларации о продаже авто в налоговую не избежать.

Список документов для подачи декларации

Декларация 3-НДФЛ, в которой предоставляется информация о продаже авто, содержит сведения о доходах и расходах частного лица. Для ее подачи необходимо собрать пакет документов, в который входит:

- паспорт;

- идентификационный код;

- договор о вашей покупке автомобиля (если сохранился);

- договор о продаже автомобиля;

- справка о доходах.

С этими документами необходимо обратиться в налоговую службу по месту регистрации. Заполнить декларацию можно заранее, что позволит сэкономить время и уточнить интересующую информацию в интернете. Что касается сроков подачи, то подать ее необходимо до 30-го апреля, следующего за отчетным годом. Таким образом, если вы продали авто в период между 01 января и 31 декабря 2015 года. То декларация должна быть представлена до 30-го апреля 2016 года.

Для подачи формы могут понадобиться и другие документы. Стоит уточнить актуальный список в налоговой службе, где предоставят всю необходимую информацию налогоплательщику. Посмотреть ее можно на их сайте, где размещены рекомендации по заполнению форм.

Совет! Заполнить декларацию можно сайте федеральной налоговой службы в режиме онлайн. Это куда проще и практичнее, там же содержатся подсказки по заполнению.

Заполнять декларацию необходимо внимательно, ведь ошибки здесь недопустимы. По времени эта процедура занимает около 40 минут, без шаблона этот процесс существенно затягивается. Поэтому стоит брать за основу образец декларации 3-НДФЛ, подходящий под продажу автомобиля.

Образец декларации о продаже машины

Декларация 3-НДФЛ состоит из множества страниц, однако лишь небольшая часть из них требует пояснений. При заполнении полей необходимо указать вид декларации, номер налогового отделения, определить налогоплательщика, а также предоставить свои персональные данные.

Основная страница декларации — расчеты, где указывается информация по доходам и расходам налогоплательщика. Пояснений в заполнении она не требует, это лишь легкие математические вычисления, определяющие налогооблагаемую сумму дохода лица.

Стоит отметить, что использовать старые образцы декларации (до 2015 года) не рекомендуется. Они постоянно меняются, поэтому в современных документах старые нормы могут быть неприемлемы, что приведет к порче бланка и его повторному заполнению. Поэтому стоит пользоваться актуальными шаблонами 2015-2016 годов, где содержится информация по заполнению текущих бланков.

Совет. Стоит заполнить этот бланк в электронном виде, что избавит от проблем при ошибке в данных или неправильных расчетах.

Полный образец предоставлен здесь. Он позволит не допустить ошибок при заполнении 3-НДФЛ, что позволит снизить налог и предостеречься от переплат. Правильное оформление и подача документов позволят избежать повторного заполнения и штрафов за ее просрочку.

Как рассчитывать налог с продажи автомобиля

Стандартный налог с продажи автомобиля составляет 13% от прибыли. Однако этот налог считается сугубо от чистой прибыли, которую можно уменьшить. В справке 3-НДФЛ можно указывать не только полученные средства с продажи, но и затраты на это имущество. К примеру, человек продает этот автомобиль за 500 тысяч рублей. Однако 2 года назад он купил его за 550 тысяч рублей, что делает его сделку невыгодной. Его прибыль равняется нулю, что указывается в расчетах. В результате налог с прибыли также составляет 0.

Второй вариант — автомобиль был продан за 510 тысяч рублей, а приобретен 2 года назад за 550 тысяч. Однако договора, подтверждающего покупку имущества по такой сумме 2 года назад, у владельца не сохранилось. Здесь можно воспользоваться налоговым вычетом в 250 тысяч рублей, благодаря чему налог платится не с 510, а с 260 тысяч рублей. На основе такого подхода можно существенно снизить сумму, требуемую к уплате налоговой службе.

Важно! Даже если налог составил 0 рублей, декларацию 3-НДФЛ заполнять и сдавать необходимо. Ведь именно она доказывает отсутствие доходов.

Поэтому при правильных расчетах и соответствующих документах можно существенно снизить сумму, требуемую к уплате. Необходимо лишь сделать правильные расчеты, руководствуясь полученной чистой прибылью и вычетами.

Что будет, если опоздать с декларацией?

Если 3-НДФЛ не была подана в указанные сроки, государство начинает регулярно начислять штрафы налогоплательщику. Также постоянно увеличивается пеня на неуплаченный налог, размер которой зависит от длительности задержки.

Минимальный штраф за просрочку подачи 3-НДФЛ составляет 1 тысячу рублей. Далее будет работать пеня:

- первые 6 месяцев по 5% за каждый месяц просрочки;

- далее за каждый месяц по 10% пени.

Если же форма 3-НДФЛ была подана, но квитанция не оплачена, то начисляется пеня от невыплаченного налога.

Важно! Штрафы и пеня растут без ограничений, поэтому необходимо подать справку и оплатить налог незамедлительно.

Не стоит задерживаться с подачей 3-НДФЛ. Штрафы, возникающие при этом, могут существенно превысить сам размер налога. При этом здесь не работают налоговые вычеты и расходы, штрафы оплачиваются отдельно.

Внимание! Даже если вы не подали пустую, нулевую декларацию, штраф в 1000 рублей заплатить придется.

На основе этих знаний каждый налогоплательщик сможет подать декларацию о доходах относительно продажи автомобиля. Здесь предоставлена основная информация по ее заполнению, образец, а также указаны советы для снижения общей суммы налога. На основе необходимые отчисления в налоговую службу будут существенно уменьшены доступными и честными способами.

А для лучшего ознакомления с формой 3-НДФЛ можно посмотреть предоставленное видео. Здесь описано полное заполнение этой справки о доходах на 2015 год, указаны все нюансы этой задачи и подводные камни. Это позволит заполнить форму без единой ошибки, предоставив необходимую информацию налоговой службе в рекомендованный законом срок:

Если вы реализовали свою машину дороже, чем покупали ранее, то есть после совершения сделки вы получили прибыль, то вам нужно заполнить декларацию 3-НДФЛ при продажи автомобиля и заплатить налог. Его размер составляет 13%. Порядок подачи декларации отражен в ст. 229 НК РФ .

Вас интересует то, когда вы должны подавать отчетность в налоговую? Как заполнить налоговую декларацию 3-НДФЛ при продажи автомобиля? Все зависит от даты покупки машины:

- Если вы приобрели транспортное средство менее 3 лет назад, то налоговая отчетность должна быть подана в обязательном порядке.

- Нужна ли вообще декларация? Если машина у вас дольше 3 лет, что подтверждается копией ПТС, то при ее продаже налог платить не надо. Декларацию заполнять также не требуется.

Документы нужно отправить в ФНС с 1 января до 30 апреля, вы отчитываетесь при этом за минувший год. Что означает, что машина находится в собственности менее 3 лет? Срок 36 месяцев нужно отсчитывать не с регистрации в ГИБДД, а с момента заключения договора. Именно эта дата станет определяющей.

При покупке автомобиля в салоне следует принимать во внимание дату, которая стоит на справке-счете . Этот документ покупателю выдает организация. Если вы подсчитали, что 36 месяцев уже прошли, то можете не заполнять бланки декларации.

Когда нужно подавать 3-НДФЛ но можно не платить налог после продажи автомобиля

Не во всех случаях при продаже машины гражданин обязан платить налоги. Этого можно избежать в следующих случаях:

Не во всех случаях при продаже машины гражданин обязан платить налоги. Этого можно избежать в следующих случаях:

- если вы реализовали машину дешевле, чем ее купили;

- если автомобиль находился в вашем владении 36 месяцев;

- если вы продали транспортное средство дешевле 250 000 руб, но только один автомобиль в год.

Если вы продали машину, которая была в собственности менее 3 лет, то вы можете действовать следующим образом.

Ситуация 1 . При продаже авто за сумму менее 250 тысяч рублей декларацию нужно подать, но оплачивать налог нет необходимости, ведь это необлагаемая сумма.

Например, вы купили машину за 500 тысяч рублей, а после аварии, которая произошла через год, продали за 230 тысяч рублей. У вас на руках есть все документы, которые подтверждают факт приобретения транспортного средства, а также факт его продажи. Поскольку машину вы реализовали дешевле, чем покупали, дохода нет. Следовательно, налог платить не нужно.

Ситуация 2 . Автомобиль реализован за сумму свыше 250 тысяч рублей, дороже цены покупки . Документы на руках есть. Сначала определите разницу цены покупки и реализации. После этого рассчитайте размер налога.

Например , вы купили авто за 900 тысяч рублей, поездили год, а потом реализовали машину за 1 млн. 150 тысяч рублей. Определив разницу, умножьте сумму на 13%. Вы должны внести в бюджет 32 тысячи 500 рублей.

Автомобиль был у вас меньше 3 лет, вы реализовали его дешевле, чем купили, у вас на руках имеются подтверждающие документы. В этом случае декларация заполняется, но раз дохода нет, то делать взнос в казну не придется.

Например , вы купили машину, уплатили за нее 450 тысяч рублей, потом вы реализовали ее через два года за 420 тысяч руб. У вас на руках есть счет о покупке, в наличии . Налог платить не нужно, т.к. продажа автомобиля не принесла вам прибыли.

Если вы продали машину дороже 250 тысяч рублей, но у вас на руках нет документов, которые бы доказывали сумму, то вам нужно подать декларацию. Кроме того, необходимо заплатить налог. Он начисляется с суммы, которая превышает 250 тысяч руб.

Дата договора является для продавца основанием при взаимодействии с ИФНС . А вот дата перерегистрации транспортного средства, которая осуществляется в ГИБДД, не учитывается.

Автоинспекция передает сведения в налоговую только после того, как автомобиль был зарегистрирован новым владельцем. Но, продавая машину, продавец должен знать, что он обязан подать декларацию и заплатить налог с прибыли с момента заключения договора и получения суммы за автомобиль. Если у автомобиля несколько собственников, то необходимо учитывать доли в собственности, пропорционально распределяя сумму.

Заполнение декларации 3-НДФЛ при продажи машины

В год продажи транспортного средства вами ничего не декларируется, налог платить не нужно. Когда закончится текущий год, завершится налоговый период, потребуется задекларировать доход от реализации машины.

В год продажи транспортного средства вами ничего не декларируется, налог платить не нужно. Когда закончится текущий год, завершится налоговый период, потребуется задекларировать доход от реализации машины.

Заполнение декларации 3 ндфл не потребует от вас особых усилий. Направить документы можно по электронным каналам связи. Кроме того, можно принести декларацию в налоговую лично, передать с представителем. Обратите внимание на то, что у лица, представляющего ваши интересы, должна быть доверенность. Подать данные можно путем отправления декларации по почте. Обязательно сделайте опись вложения. ИФНС будет считать дату отправления датой приема документов .

Подав данные, а это можно сделать с начала января до конца апреля, вы должны оплатить налог до 15 июля. Указывайте в декларации целые числа, копейки писать не нужно.

Если вы потеряли документы

Считается, что документы, подтверждающие сделку, теряются. Налоговая получает данные о сумме сделки из ГИБДД. Налоговый инспектор, проверяя декларацию, сверяет данные налогоплательщика с информацией, присланной автоинспекцией. Нужно сказать, что вопросы утери документов решаются в регионах по-разному, но вы можете поступить следующим образом:

Считается, что документы, подтверждающие сделку, теряются. Налоговая получает данные о сумме сделки из ГИБДД. Налоговый инспектор, проверяя декларацию, сверяет данные налогоплательщика с информацией, присланной автоинспекцией. Нужно сказать, что вопросы утери документов решаются в регионах по-разному, но вы можете поступить следующим образом:

- Если вы хорошо помните точную сумму сделки, то подайте 3-НДФЛ без подтверждающих документов . После этого подождите результатов камеральной проверки. Если у налоговой инспекции возникнут вопросы, либо обнаружатся расхождения в данных, то служба направит вам уведомление.

- Обратитесь в ИФНС и на месте задайте вопрос о том, можно ли приложить к 3-НДФЛ сопроводительное письмо . В нем будет отражена просьба подтвердить сумму, указанную в декларации, в ГИБДД. Причина обращения – утеря подтверждающих документов.

- Сделать запрос в письменной форме в МРЭО ГИБДД . Попросите выдать договора купли-продажи. Напишите заявление, приложите копию паспорта, укажите сведения об автомобиле, данные о продавце и покупателе. Вам не откажут, ведь вы участник сделки. Кроме того, вы просите выдать копию документа, а не его оригинал.

Если вы посмотрите на форму декларации 3-НДФЛ при продаже автомобиля, то увидите, что она состоит из 23 листов. Но вам для подачи данных о продаже автомобиля следует заполнить только 6 из них. Это: титульные листы, раздел 1 и 6, листы А и Е.

Видео: Подробная инструкция заполнения 3 НДФЛ при продаже автомобиля.

Заключение

Заполнить декларацию можно самостоятельно. Если боитесь, что не справитесь своими силами, то обратитесь в специализированную бухгалтерскую компанию.

Государственный аппарат неусыпно следит за всеми финансовыми операциями подотчетного населения. Со всех своих доходов граждане обязаны платить налоги. При этом не имеет значения, являетесь ли вы частным предпринимателем, руководителем большой компании или простым работягой. Налоги должны платить все.

Ответственность за неуплату налогов

Напомним, что за неуплату налогов следует налоговая ответственность. За совершение налогового правонарушения человека ожидают штрафы и нарастающая пеня. Ответственность детально расписана в статье НК РФ 119:

- штраф 1000 рублей за неподачу нулевой декларации;

- штраф от пяти до двадцати процентов от суммы налога в зависимости от того, какого числа был получен доход;

- пеня по налогу на доходы в размере 1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки, если декларация не была подана до 15.07 текущего года.

Помимо этого, если фигурируют большие суммы, например за неуплату налога от продажи авто ВИП-класса, может последовать уголовная ответственность по статье 198 УК РФ - штраф до 4,5 млн. р., либо тюремное заключение до одного года.

Как видим, шутить с ФНС опасно. К счастью, за продажу авто не все обязаны платить налоги и подавать декларации. Рассмотрим данный вопрос более детально.

Подача декларации за продажу автомобиля

Можем в первую очередь обрадовать тех автолюбителей, которые владели своими транспортными средствами на протяжении более трех лет. НК РФ (ст. 217 и ст. 229) гласит, что после продажи транспортных средств они полностью освобождаются от обязанности подавать декларацию и платить какие-либо налоги в казну государства. Это относится как к купленным ТС, так и к полученным в наследство или подаренным.

Отчитываться же следует тем гражданам, которые владели машиной менее трех лет.

Они обязаны:

- правильно заполнить и подать декларацию 3-НДФЛ;

- уплатить налог в размере 13% от своего дохода.

Обратите внимание на ключевой момент: декларация подается в обязательном порядке. А вот деньги платятся не всегда, поскольку учитывается не сумма, за которую вы продали машину, а разница между ценой автомобиля на момент его покупки вами и ценой на момент продажи. То есть, если машину купили за 1 миллион рублей, а продали за 800 тысяч, то никакого дохода не будет, соответственно в казну державы ничего платить не нужно. А вот декларацию 3-НДФЛ подавать все равно придется.

Для подачи декларации необходимо в местный орган ФНС принести с собой:

- личный паспорт;

- договор купли-продажи;

- документы, подтверждающие факт приобретения вами этого транспортного средства.

Сотрудник ФНС на основе предоставленных данных (договоров купли-продажи) сможет рассчитать сумму, которую нужно внести в виде налога. Очень важно сохранить первоначальный договор купли-продажи, потому что при его отсутствии вы никак не сможете подтвердить факт приобретения вами машины по той или иной цене. К счастью, копию можно запросить в регистрационном отделе МРЭО.

Как уменьшить сумму налога?

Прежде всего, чтобы вообще ничего не платить, не продавайте новую машину. Подождите как минимум три года с момента ее покупки. Если же сроки поджимают, то можно воспользоваться налоговыми вычетами в размере 250 тысяч рублей.

Налоговый вычет в сумме за год не может превышать 250 тысяч. Портал сайт обращает ваше внимание на важный момент, тем кто продает авто дешевле, чем покупал, использовать его нет смысла, так как им все равно ничего не нужно платить в ФНС. Но бывают и другие ситуации.

Приведем пример:

Гражданин получил в наследство два авто, которые продал по 500 тыс. каждое. Его чистый доход составляет 1 миллион рублей, из которого пришлось бы отдать государству 13 процентов, то есть 130 тысяч. Но благодаря налоговому вычету налог будет рассчитываться по другой схеме. 1 млн минус 250 тыс. Соответственно, заплатить придется примерно 97 тысяч.

Сроки подачи декларации

Если вы получили машину в наследство или купили ее менее трех лет назад и впоследствии продали, подать данные в налоговую нужно строго в положенный срок, иначе вас ожидают штрафные санкции.

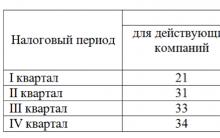

Физические лица отчитываются о своих доходах.

Сроки подачи:

- заполненная форма 3-НДФЛ подается не позднее 30 апреля следующего года (если продали авто после этой даты);

- деньги заплатить нужно не позднее 15 июля следующего года.

Заполнение бланка - процесс несложный, но все нужно написать правильно, так даже за ошибки могут последовать штрафные санкции. В сети есть программы и приложения, помогающие заполнить этот отчетный документ.

Стоит отметить, что форма декларации ежегодно претерпевает изменения. На 2017 год можно пользоваться формой, утвержденной в прошлом году. Декларации же 2017 года будут применяться для подачи данных о доходах в наступающем 2018 году.

В случае не предоставления декларации 3 НДФЛ в связи с реализацией автомобиля, налоговая служба имеет право начислить штраф в размере 5% от общей суммы налогов. Штраф начисляется ежемесячно, но общая его сумма не может превышать 30% от общей суммы налогов, необходимых к оплате. В соответствии со статьей 119 НК РФ, в случае необходимости сдачи «нулевой» декларации, если она не была сдана своевременно, то начисляется штраф в размере 1000 рублей.

Что будет, если не подать 3 НДФЛ при продаже автомобиля?

Вопрос с оформлением декларации 3 НДФЛ в действительности является весьма сложным и многогранным. Многие не знают, что если автомобиль находился в собственности менее трех лет, то данная декларация оформляется в обязательном порядке. Также, в случае возникновения прибыли, в обязательном порядке осуществляется исчисление налога и его уплату.Если вы своевременно не подали налоговую декларацию, то последствия будут такими:

- Налоговая инстанция в обязательном порядке формирует оповещение о необходимости предоставления декларации, а также насчитывает штраф;

- Вам нужно в любом случае подать декларацию, чтобы уплатить налог;

- Даже если вы не получили прибыль с реализации автомобиля, вы все равно должны подать данную декларацию;

- Сумма долга по штрафным санкциям и налогу может быть взыскана в принудительном порядке по решению суда и при участии исполнительных органов – судебных приставов.

Как составляется декларация при реализации автомобиля?

Все достаточно просто. На официальном сайте ФСП есть специализированная программа, использование которой позволяет получить перспективы быстрого оформления декларации. Во-первых, вы сразу же получаете доступ к форме документа, которая является активной на текущий момент времени. Во-вторых, вы получаете доступ к программе, которая осуществляет все необходимые расчеты в автоматическом режиме.Декларация сама по себе содержит более 20 листов. Тем не менее, при оформлении документа на продажу автомобиля, вам нужно будет заполнить всего пять листов. Это титульный лист с указанием всех индивидуальных данных. Лист Е с описанием всех налоговых вычетов, лист А с указанием полученной прибыли, а также шестой и первый раздел, где осуществляется точное указание всех цифровых знаний и происходит процесс расчета налоговой базы, а также исчисление налога.

Структура оформления декларации достаточно проста. Именно по этой причине вам нужно своевременно заполнить все документы, чтобы в дальнейшем исключить возможные негативные столкновения с налоговой службой.

При реализации машиноместа, если оно было в собственности не более трех лет, возникает необходимость осуществить оплату налогов в размере 13% с полученного дохода. Чтобы снизить...

Сопроводительное письмо к 3 НДФЛ может в себе содержать заявление, в котором вы просите предоставить вам имущественный вычет, что снизит налог, уплачиваемый за реализацию...

При продаже автомобиля нужно сдать не только декларацию 3 НДФЛ, но также приложения в виде документов, которые подтверждают все данные, ранее указанные в декларации. В качестве...

Если после осуществления реализации автомобиля, в течение четко установленного времени вы не подали декларацию, ее все равно придется подавать и уплачивать штраф. Также могут...

Стоит ли переходить в негосударственный пенсионный фонд Пенсия переход в негосударственный пенсионный фонд

Счет 98 в 1с 8.3. Доходы будущих периодов: порядок учета и отражения в отчетности. Пример. Учет доходов будущих периодов в связи с договором аренды

Рынки ценных бумаг гипотезы об эффективности рынка Современная трактовка эффективности рынка

Презентация на тему роль государства в экономике

Экономические издержки безработицы Экономические издержки безработицы