При нарушении стабильности финансовой системы в стране используются различные методы денежной направлены на радикальное устранение недостатков, возникших в ней. Правительство осуществляет переход к использованию устойчивой финансовой единицы, которая отличается стабильной Это обеспечивает развитие отношений, свойственных рыночной экономике.

Общие сведения

Методы осуществления их характеристика определяются нормативными актами, ориентированными на стабилизацию финансовой системы. В процессе преобразований обесцененные банкноты изымаются, а взамен выпускаются новые.

В рамках реформ может изменяться денежная единица либо ее золотое содержание, выполняться переход от одной финансовой схемы к другой. При этом преобразования затрагивают как наличное, так и безналичное обращение. Между тем, ни один метод проведения денежных реформ не гарантирует сохранения устойчивости нового финансового инструмента в будущем.

В этой связи после преобразований необходима реализация определенных поддерживающих мероприятий. Значительную роль в таком процессе играет финансово-кредитная политика. Она должна быть обоснована и направлена на регулирование сферы наличного и безналичного оборота.

Классификация

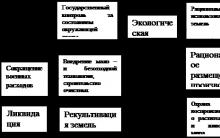

К методам денежной реформы относятся приемы, которые в той или иной степени могут повлиять на состояние финансовой системы. В науке различают несколько способов стабилизации. В частности, выделяют следующие методы денежной реформы:

- Диверсификация. Она представляет собой политику государства и банков, ориентированную на регулирование валютной резервной структуры. Данный процесс проводят посредством подключения разных финансовых инструментов для обеспечения международных расчетов и защиты от потерь. Как правило, мероприятия предполагают реализацию нестабильных единиц и приобретение более устойчивых.

- Нуллификация. Этот прием предусматривает объявление об аннулировании обесцененной финансовой единицы и введение взамен нее нового инструмента.

- Девальвация. Она заключается в изменении национальной валюты по отношению к иностранной, сопровождающимся снижением покупательской способности денежной единицы.

- Деноминация. Этот метод проведения денежных реформ предполагает изменение номинала финансового инструмента. Обычно оно выполняется при условии замены прежней единицы в определенном соотношении с введенной.

- Ревальвация. Она предполагает восстановление существовавшего ранее золотого содержания расчетной единицы.

Существуют и другие методы денежной реформы. Дефляция, например, предусматривает изъятие из обращения излишнего количества банкнот. Это позволяет снизить объем денежной массы в обращении.

Специфика преобразований

Развитие денежной сферы страны отражается денежными реформами, предпосылками их проведения, целями и результатами. Ключевой задачей преобразований является упорядочение обращения финансовых инструментов и укрепление всей системы.

Методы денежной реформы выбираются в зависимости от различных факторов:

- способа производства;

- специфики политической структуры;

- положения тех или иных классов в обществе;

- общего состояния экономики в государстве.

Существующие методы денежной реформы предполагают изъятие всех или определенной доли бумажных знаков, замену их новыми, перестройку всей финансово-кредитной сферы, изменение валютного курса и так далее.

Нуллификация

Название этого способа имеет латинские корни. Оно происходит от слов nullus - "несуществующий", "никакой" и facio — "делаю". Денежная реформа как метод борьбы с инфляцией используется правительством, как правило, только в крайних случаях. А нуллификация выполняется в ситуации глубокого экономического кризиса.

Она может обуславливаться необходимостью изъятия банкнот, потерявших силу законного расчетного инструмента. Такая ситуация возникает, как правило, при смене политической власти. В некоторых случаях нуллификация совпадает с девальвацией. При этом происходит обмен обесценившихся знаков старого образца на новые по сниженному курсу.

Этот метод проведения денежных реформ актуален в случаях, когда экономический кризис достиг такого показателя, при котором стоимость бумажной расчетной единицы практически сведена к нулю.

Деноминация

Это название также происходит от латинского слова nominatio, что означает "наименование".

К методам денежной реформы относятся мероприятия по изменению нарицательной цены расчетных инструментов с обменом старых знаков на новые в определенном соотношении. В такой же пропорции при этом производится пересчет тарифов, цен, заработной платы и пр.

Деноминация обычно используется для стабилизации обращения денег при инфляции. Однако этот прием может способствовать и упрощению системы расчетов. Фактически деноминация является способом укрепления государством денежной единицы.

Укрупнение ценового масштаба происходит посредством зачеркивания нулей. Девальвация в России была проведена 17 августа 1998 г. Укрупнение при этом произошло почти в 4 раза - вместо 6.1 руб. за 1 долл. США было установлено 24 руб.

Особенности терминологии

Используемые понятия при характеристике изменений расчетной единицы далеко не во всех случаях позволяет точно оценить суть мер. К примеру, деноминация обычно означает снижение номинального выражения выпускаемых финансовых инструментов. Такая характеристика приемлема для анализа реформ, имевших место в России.

В частности, указанное определение относится к деноминации 1922 г. Выпущенный в тот год рубль заменял 1000 знаков, эмитированных ранее. Аналогичная характеристика деноминации применима и для реформы 1923 г. В этот год выпущенные расчетные знаки соотносились с эмитированными единицами в 1922 г. как 1:100.

В 1961 г. была выполнена новая замена. Выпущенные ранее деньги менялись на новые в соотношении 10 к 1 единице, эмитированной в 1961 г. Эта мера сводилась к изменению номинального значения расчетного инструмента. Это имело значение преимущественно для финансового оборота внутри государства. Между тем, вместе с деноминацией золотое содержание расчетной единицы было снижено в 4.5 раза. Эта мера оценивалась как самостоятельная и имела отношение, главным образом, к операциям с зарубежными странами.

Недостаточно точно приводится наименование деноминации в Указе Президента, утвержденного 04.08.1997 г. Она представляет собой способ "зачеркивания нулей". В 1998 г. в стране деноминация проводилась в пропорции 1:1000. По Указу предусматривалось изменение нарицательной стоимости знаков, но не денежной единицы. При этом деноминация, по своей сути, распространяется не только на наличность, но и на финансовые инструменты, используемые в безналичных операциях.

Последствия

В кризисных условиях 2009 г. постепенное снижение курса рубля вызвало повышение стоимости 1 доллара США. При таком изменении возникают определенные негативные последствия. В частности:

- Повышение заинтересованности в увеличении объема экспорта. Это обуславливается тем, что за единицу валютной прибыли можно получить большую рублевую сумму.

- Повышение стоимости продукции на внутренних рынках. Особенно это заметно в отношении импортируемых товаров. Это, в свою очередь, негативно отражается на материальном состоянии населения.

- Уменьшение ценности рублевых накоплений.

- Ухудшение условий поставок зарубежного оборудования.

Все эти последствия должны учитываться правительством, выбирающим методы денежной реформы. В рамках преобразований необходимо предусматривать мероприятия по устранению негативных явлений снижения рублевого курса и для населения, и для предприятий.

Девальвация

Это название происходит от латинского devalvatio. В этом слове приставка de значит движение вниз, а valeo - "стою", "имею значение".

К методам проведения денежной реформы относятся мероприятия по официальному понижению цены расчетной единицы. Ею сопровождалось преобразование финансовой системы во времена функционирования металлических знаков. Девальвация при этом выполнялась путем законодательного снижения золотого содержания финансовой единицы или уменьшения курса банкнот относительно инвалюты или золота.

В современных условиях использование этого способа указывает на кризис валютной сферы страны, обесценивание денег либо существенный (продолжительный) дефицит платежного баланса.

При девальвации поощряется экспорт, однако при этом увеличивается размер внешней задолженности государства, повышается стоимость импортной продукции. В результате обостряются политические и экономические противоречия, имеющиеся в системе хозяйствования.

Ревальвация

Одним из методов денежной реформы является ограничение притока иностранного спекулятивного капитала в страну. Ревальвация (реставрация) позволяет сдержать увеличение объема и замедлить повышение цен на внутренних рынках.

К примеру, после Первой мировой в Англии, в 1925-1928 годах, правительством было восстановлено золотое содержание фунтов, существовавшее до войны. Ревальвация проводилась посредством повышения официального курса нацвалюты к доллару.

Преобразования в России 1895-1997 гг.

В указанный период денежную реформу проводил С. Ю. Витте. Преобразования были вызваны:

- Неустойчивостью финансовой системы страны.

- Неразвитостью внешне- и внутриэкономических связей.

- Отменой крепостной зависимости. Вследствие принятого закона в стране появилось много свободного населения.

- Феодальной отсталостью государства на фоне капиталистического развития Европы.

- Отсутствием поступления иностранного капитала.

Была проведена методом девальвации. Золотое содержание расчетной единицы было снижено на 1/3. Монетным знаком стал считаться золотой рубль. Государственным банком была сформирована наличность, сумма которой составила 1095 млн. руб. При этом названный финансовый институт получил возможность выпустить банкноты. Их сумма должна была составить 1121 млн. руб. и обеспечиваться сформированной золотой наличностью. В результате преобразований:

- Структура обращения финансовых инструментов существенно изменилась в лучшую сторону.

- Рублю удалось занять первую позицию среди всех валют свободной конвертации. При этом он обогнал доллар США и фунт стерлингов.

- В страну начали поступать иностранные средства.

- Россия была признана надежным и платежеспособным экономическим партнером и встала на капиталистические рельсы.

Важный момент

Следует отметить, что значение факторов при проведении денежных реформ неодинаково. Зачастую только при наличии всех необходимых условий преобразования могут стать успешными. В случае реформ Витте существовали нужные предпосылки в виде производственного роста и почти бездефицитного бюджета. Но поскольку преобразования предусматривали переход к свободному обмену банкнот на золото, особенное значение получила необходимость формирования соответствующего запаса. Для достижения этой цели был выдвинут лозунг "Не доедим, но вывезем". И благодаря экспорту был накоплен необходимый капитал.

Преобразования 1922-1924 гг.

Эта реформа была направлена на устранение негативных последствий, вызванных Гражданской и Первой мировой войнами. Ключевой задачей было изъятие стремительно обесценивающейся расчетной единицы из обращения. В 1922-1924 гг. отсутствовали необходимые предпосылки для преобразований, однако существовали условия, которые требовали реформ.

Эти факторы заключались в том, что в обращении масса инвалюты стала преобладать над количеством национальных расчетных знаков. Преобразования начались с выпуска червонца. В связи с отсутствием необходимых условий реформа завершилась только в 1924 г.

Здесь необходимо отметить значение производственного роста. Особенно повысилась доля сельскохозяйственной продукции. Этот фактор оказал благоприятное влияние на течение преобразований. При этом в распоряжении правительства был достаточно большой золотовалютный запас, однако имелся и существенный Именно необходимость его преодоления сказалась на продолжительности преобразований.

Общие предпосылки

Исторический опыт страны при осуществлении денежных реформ позволяет обозначить три ключевых фактора успешного их проведения:

- Производственный рост. Он обеспечивает увеличение объема предложения и ограничение на продукцию. При поддержании устойчивости расчетной единицы эти факторы имеют первостепенное значение.

- Отсутствие бюджетного дефицита. Оно позволяет не использовать денежную эмиссию и не привлекать кредитные средства для покрытия расходов. За счет этого ограничивается платежеспособный спрос и вероятное его воздействие на повышение цен.

- Наличие достаточного объема золотовалютного резерва. Он позволяет поддержать стабильность курса нацвалюты, при необходимости обеспечить ввоз продукции и увеличить ее предложение на рынках.

Контрольные вопросы

При изучении исторического пути России, особое внимание уделяется кризисным ситуациям и правительственным мерам, предпринимаемым для выхода из них. Чтобы понять, насколько хорошо усвоена информация, приведенная выше, можно проверить себя, ответив на несколько вопросов:

- Назовите методы проведения денежной реформы.

- Какие предпосылки существуют для успешного выполнения преобразований?

- Какие негативные последствия могут возникнуть при снижении рублевого курса?

- В чем особенность преобразований в 1895-1997 гг.?

- Дайте характеристику денежной реформе 1922-1924 г.? В чем причина ее продолжительности?

Несомненно, экономическая ситуация в настоящее время значительно отличается от той, которая была ранее. Однако при разработке стабилизирующих мероприятий необходимо учитывать опыт прошлых лет.

Денежная реформа - осуществляемые государством преобразования в сфере денежного обращения, имеющие целью упорядочение денежного обращения и укрепление всей денежной системы страны.

Дефляция

- уменьшение денежной массы путем изъятия из обращения излишних бумажных денег.

Нуллификация - ликвидация старых денежных знаков и выпуск в меньшем количестве новых бумажных денежных знаков.

Деноминация - изменение нарицательной стоимости денежных знаков (путем «зачеркивания» нулей) с обменом по определенному соотношению старых денежных знаков на новые, более крупные, денежные единицы, одновременно в таком же соотношении пересчитываются цены, тарифы, зарплата и т. д.

Девальвация - уменьшение металлического содержания денежной единицы или снижение курса бумажных денежных знаков по отношению к драгоценному металлу или к иностранной валюте.

Ревальвация - повышение металлического содержания денежной единицы или курса бумажных знаков по отношению к иностранной валюте.

Денежные реформы в России

Попытаемся обобщить основные денежные реформы, имевшие место в России. Для этого выделим причины, вызвавшие реформы, особенности их проведения и основные результаты .

1. Денежная реформа 1895-1897 гг.

Была проведена министром финансов России С.Ю. Витте. Эта реформа вызвана:

- неустойчивостью денежной системы России;

- отменой крепостного права (появилось много свободных граждан России);

- неразвитостью внешних и внутренних экономических связей;

- отсутствием притока иностранного капитала;

- феодальной отсталостью России при капиталистическом развитии европейских стран и др.

Особенности реформы:

- Была проведена девальвация (уменьшение золотого содержания рубля) на 1/3.

- В качестве монетной единицы был принят золотой рубль.

- Государственный банк создал золотую наличность в сумме 1 095 млн р.

- Государственный банк получил право выпустить банкноты на сумму 1 121 млн р., обеспеченные созданной золотой наличностью. Кредитные билеты обменивались на золото до 1914 г.

Результаты реформы:

- изменилась в лучшую сторону структура денежного обращения;

- рубль занял первое место среди всех свободно-конвертируемых валют (СКВ), обогнав фунт стерлинга и американский доллар;

- начался приток зарубежных инвестиций;

- Россия стала надежным экономическим партнером;

- получило развитие банковское дело в России;

- Россия вступила на путь капиталистического развития.

2. Денежная реформа - НЭП, конец 1922 г.

Реформа вызвана:

- Огромным количеством «гуляющих» в то время денег по России - более 2000 видов (совзнаки, керенки, царские деньги, деньги ресторанов, различных банков, и т. д.);

- разрухой всей денежной системы и экономики страны;

- потерей всех иностранных инвестиций и партнеров;

- военной разрухой и др.

Особенности реформы:

- Были проведены две деноминации советских рублей.

- Выпущен в обращение червонец - банковский билет, который был обеспечен на 25 % золотом и на 75 % краткосрочными векселями и легкореализуемыми товарами. Золотое содержание червонца - 7,74 грамма чистого золота, и в соответствии с этим был установлен его курс по отношению к СКВ: 1 червонец = 10 рублям (казначейским билетам).

- Червонцы давались в кредит промышленным и другим предприятиям и по мере погашения кредита возвращались в банк.

- Наряду с устойчивой валютой - червонцем - оставалась падающая валюта - совзнаки. Постепенно совзнаки были заменены медными, серебряными монетами и казначейскими билетами.

- В 1924 г. была прекращена эмиссия совзнаков, их масса в обращении к этому времени была762,3 квадрильона рублей, а реальная ценность в червонцах - 15,2 млн рублей.

- Совзнаки выкупались по курсу: 1 рубль золотом (казначейский билет) = 50 тыс. р. совзнаков или 50 млрд р. прежних (до деноминации) денежных знаков.

Результаты реформы:

- ликвидирован колоссальный бюджетный дефицит;

- с октября 1924 г. выпуск бумажных денежных знаков для покрытия бюджетного дефицита был запрещен по закону;

- некоторая стабилизация цен;

- оживление мировой торговли;

- оживление внутреннего экономического и финансового рынка страны;

- укрепление новой власти - народной.

3. Денежная реформа 1947 г.

Реформа вызвана:

- большим количеством денег в обращении, за военные годы денежная масса возросла в 3,8 раза;

- значительным снижением товарного покрытия рубля;

- послевоенным восстановлением экономики страны;

- хаосом в денежном обращении (были и купоны, и деньги разных образцов, и военные карточки);

- разрушенной денежной системой;

- необходимостью оживления мирной экономики страны и др.

Особенности реформы:

- Отменена карточная система.

- Установлен новый единый уровень цен государственной, кооперативной и розничной торговли.

- Все денежные знаки, находившиеся до этого в обращении, были обменены на вновь выпущенные по соотношению 10 к 1.

- Вклады населения до 3 тыс. р. не подвергались обмену, свыше 3 тыс. до 10 тыс. р. - по соотношению 3 к 2, сверх 10 тыс. р. - по соотношению 2 к 1.

Результаты реформы:

- была предпринята попытка восстановить рубль;

- укрепился денежный оборот страны;

- начало восстанавливаться народное хозяйство страны;

- частично удалось укрепить, во всяком случае упорядочить, финансовую систему страны;

- появилась надежда на стабильность в ценах и деньгах у населения страны.

4. Денежная реформа 1961 г

.

Реформа вызвана:

- заметной скрытой и открытой инфляцией;

- упорядочением денежного обращения и денежной системы страны;

- организацией расчетов среди стран-членов СЭВ (Совет экономической взаимопомощи);

- вхождением России в мировую торговлю, оживлением экспортно-импортных операций и др.

Особенности реформы:

- Перевод курса рубля на золотую основу - 0,987412 г золота на 1 рубль.

- Находившиеся в обращение деньги были обменены на новые по соотношению 10 к 1, и в том же соотношении были изменены все цены и тарифы, пенсии, стипендии и т. д.

- Искусственно создан курс рубля по отношению к доллару и составил - 90 к. за 1 долл. (в 1971 г. в связи с девальвацией доллара - 83 к. за 1 долл.)

Результаты реформы:

- Сокращение бумажных денег в обращении.

- Упорядочение клиринговых расчетов со странами СЭВ.

5. Денежная реформа 1998 г

.

Реформа вызвана:

- Большим количеством бумажных денег в обращении.

- Гиперинфляцией 1991-1996 гг.,

- Нарушением денежного оборота. Особенности реформы:

- Была проведена деноминация денежных знаков в соотношении 1000 к 1.

Результаты реформы:

- Сокращение бумажных денег в обращении,

- Упорядочивание денежного оборота в стране.

Денежная реформа - это преобразование денежной системы, проводимое государством с целью упорядочения и укрепления денежного обращения страны.

Радикальные денежные реформы, связанные с изменением принципов организации денежной системы, как правило, ориентированы на долговременную стабилизацию денежной единицы. Таким реформам обычно предшествуют мероприятия, связанные с оздоровлением государственных финансов, созданием условий для укрепления экономики страны.

Частичные преобразования денежной системы устраняют на небольшой срок отдельные отрицательные явления в денежной сфере.

После отказа от золотого стандарта и повсеместного перехода стран на не разменные на золото банкноты и казначейские билеты, которые подвержены хроническому обесценению, денежные реформы не могли обеспечить длительную стабилизацию денежных систем. С помощью денежной реформы удается добиться лишь временного и частичного упорядочения некоторых элементов денежной системы.

В современных условиях в развитых странах денежные реформы заменяются антиинфляционными программами в рамках различных планов стабилизации и проведения денежно-кредитной политики центральными банками.

Виды денежных реформ:

В истории денежного обращения известны следующие виды денежных реформ.

1. Переход от одного денежного товара к другому (от медных денег - к серебряным, от серебряных - к золотым либо от биметаллизма - к монометаллизму, далее - к золотослитковому, золотодевизному стандарту) или от одного типа денежной системы к другому (от металлического обращения - к обращению кредитных и бумажных денег).

2. Замена неполноценной и обесцененной монеты на полноценную или неразменных обесценившихся денежных знаков на разменные либо восстановление размена бумажных денег на золото или серебро.

3. Частичные меры по стабилизации денежной системы (изменение порядка эмиссии, обеспечения банкнот, масштаба цен, золотого содержания или курса валют).

4. Формирование новой денежной системы в связи с созданием новых государств, а также объединением денежных систем нескольких стран.

Денежные реформы осуществляются различными методами в зависимости от формы обращающихся денег (деньги как товар - всеобщий эквивалент или как знаки стоимости - кредитные и бумажные деньги), общественно-экономического устройства страны, полного или частичного преобразования денежной системы, политики государства. Денежные реформы могут сопровождаться изъятием из обращения всех или части обесцененных бумажных денежных знаков и замены их новыми деньгами (бумажными или металлическими), изменением золотого содержания денег или их валютного курса, порядка эмиссии, обеспечения, а также валютного регулирования.

Методы стабилизации денежной системы:

Наиболее типичными методами стабилизации денежной системы являются следующие.

Нуллификация - объявление государством обесценившихся старых денежных знаков недействительными и выпуск новых бумажных денежных знаков в меньшем количестве.

Нуллификация обычно проводится в период стабилизации экономики после гиперинфляции для восстановления доверия к национальной валюте. Это осуществляется после войны при создании самостоятельных государств и в развивающихся странах. В развитых странах в современных условиях вследствие жесткого регулирования денежного обращения и контроля за уровнем инфляции нуллификация не используется, хотя Аргентина в конце 80 - начале 90-х годов прибегала к нуллификации практически ежегодно.

Деноминация (изменение масштаба цен) - изменение нарицательной стоимости денежных знаков с их обменом по определенному соотношению на новые, более крупные денежные единицы с одновременным пересчетом всех денежных обязательств в стране (счетов в банках, цен, тарифов, заработной платы и т.д.).

Деноминация предусматривает также замену старых денежных знаков на новые, но без ограничения сумм. Формально она носит технический характер, поскольку облегчает и упрощает учет, снижает издержки обращения и не затрагивает экономические основы стабилизации денежного обращения. Вместе с тем она может быть важным этапом в укреплении денежной системы, если проводится назавершающем этапе стабилизации экономики, финансов и подавления гиперинфляции, поскольку является важным моментом повышения доверия к национальной валюте.

Девальвация - при золотом стандарте уменьшение металлического содержания денежной единицы, с прекращением размена кредитных денег на золото - снижение курса национальных денежных знаков по отношению к иностранной валюте.

После прекращения размена кредитных денег на золото девальвация стала использоваться с целью укрепления конкурентных позиций стран на внешних рынках, улучшения состояния платежного баланса, привлечения иностранных инвестиций.

Девальвация не устраняет проблемы денежного обращения и в современных условиях, не восстанавливает устойчивость национальной валюты. Более того, она ведет к снижению покупательной способности денег в результате повышения цен на импортируемые товары и раскручивает инфляционные процессы в стране. Она стимулирует экспорт продукции и обостряет конкуренцию на внешнем рынке. Обычно девальвации сопутствует дифференциация экспортных и импортных пошлин, введение валютных и других защитных оговорок.

Ревальвация (реставрация) - повышение металлического содержания денежных единиц или курса бумажных денежных знаков по отношению к металлу либо иностранной валюте. С отменой золотого содержания валют в середине 70-х годов XX века ревальвация стала означать только повышение рыночного курса валюты.

Ревальвация сдерживает инфляционные процессы в стране, так как более дешевыми становятся импортные товары, но она невыгодна экспортерам, которые теряют на курсовой разнице при обмене подешевевшей иностранной валюты на укрепившуюся собственную валюту по ранее заключенным контрактам.

При монометаллизме радикальные денежные реформы совпадали с методами стабилизации денежной системы (нуллификацией, девальвацией, ревальвацией) и сопровождались восстановлением размена бумажных денег на металл либо повышением их золотого содержания или возвратом к золотому либо серебряному стандарту. В современных условиях деноминация и ревальвация используются как методы денежно-кредитной и валютной политики. Требование провести девальвацию установлено в ряде стабилизационных программ МВФ, предлагаемых странам.

2. ВИДЫ ДЕНЕГ

В своей эволюции деньги прошли этапы:

1) металлических;

2) бумажных;

3) кредитных;

4) электронных денег.

Исторически бумажные деньгивозникли из металлического обращения и выступали в качестве заменителей ранее находившихся в обращении серебряных и золотых монет.

В течение многовековой истории использования серебряных и золотых монет было замечено, что монеты стертые и испорченные, т. е. содержащие меньший вес, находятся в обращении наряду с монетами полноценными и выражают ту же стоимость. Это привело к мысли заменить металлические монеты бумажными.

Сущностьбумажных денег состоит в том, что это денежные знаки, выпускаемые государством для покрытия бюджетного дефицита, и обычно не разменны на металл, но наделены государством принудительным курсом. В настоящее время бумажные деньги в виде казначейских билетов сохранились лишь в 10 странах (США, Италии, Индии, Индонезии и т. д.).

В РФ в соответствии с Законом о Банке России эмиссия наличных денег и организация наличного денежного обращения осуществляются непосредственно Банком России (ст. 4).

Расширение сферы коммерческого и банковского кредита в условиях приобретения товарными отношениями всеобщего характера привело к появлению кредитных денег.

Кредитные деньгив своем развитии прошли следующие этапы: вексель, банкнота, чек, электронные деньги и их последняя разновидность - кредитная карточка. Вексель- ценная бумага строго установленной формы, удостоверяющая ничем не обусловленное обязательство векселедателя (простой вексель) либо иного указанного в векселе плательщика (переводный вексель) уплатить по наступлении предусмотренного векселем срока определенную денежную сумму.

6. Понятие и содержание денежной системы, ее элементы.

Денежная система - это форма организации денежного обращения в стране, закрепленная национальным законодательством В каждой стране она складывалась исторически по мере развития товарно-денежных отношений.

Основными элементами денежной системы являются:

Название денежной единицы и масштаб цен – это элемент денежной системы складывался исторически, например, рубль вначале был синонимом гривны - денежной и весовой единицы Древней Руси;

Виды денежных знаков;

Эмиссионный механизм и порядок обеспечения денежных знаков – это порядок выпуска денег в оборот и их изъятия из оборота;

Структура денежной массы в обороте – это либо соотношение между наличной и безналичной денежной массой, либо между отдельными купюрами в общей сумме банкнот или в общем количестве банкнот;

Порядок установления валютного курса и обмена на иностранные – это котировка валют или отношение единицы валюты данной страны к валюте других стран;

Механизм денежно-кредитного регулирования – это различные инструменты денежно-кредитного регулирования для поддержки устойчивости денежного оборота и национальной денежной единицы.

В процессе эволюции сложились три вида денежных систем:

биметаллизм, монометаллизм и система бумажно-кредитных денег

Биметаллизм - это денежная система, при которой роль всеобщего эквивалента законодательно была закреплена за двумя металлами - золотом и серебром. В рамках этой системы предусматривалась свободная чеканка монет из обоих металлов.

Различают три разновидности биметаллизма:

Систему параллельной валюты, в рамках которой соотношение между золотом и серебром устанавливалось стихийно в соответствии с рыночной ценой этих металлов;

Систему двойной валюты - соотношение между металлами устанавливалось государством и в соответствии с этим производилась чеканка монет из золота и серебра;

Систему «хромающей» валюты - систему, при которой и золотые, и серебряные монеты служили законным платежным средством, однако не на равных условиях, поскольку монеты из серебра чеканились в закрытом порядке, а из золота - свободно, и серебряные монеты являлись знаком золота.

Монометаллизм - это денежная система, при которой в качестве всеобщего эквивалента служит один металл. При этом в обращении присутствуют и другие знаки стоимости, разменные на золото (банкноты, казначейские билеты, разменная монета).

Существовало три разновидности монометаллизма: золотомонетный, золотослитковый и золотодевизный стандарты.

Для золотомонетного стандарта характерны следующие черты:

Свободная чеканка золотых монет с фиксированным содержанием золота;

Свободный размен золотых монет на знаки золота по нарицательной стоимости;

Свободное движение золота между странами;

Выполнение золотом всех функций денег.

Мировой экономический кризис 1929-1923 гг. привел к тому, что перестали существовать все формы золотого монометаллизма. С 30-х годов в мире начинают действовать денежные системы, основанные на функционировании неразменных кредитных денег.

Система бумажно-кредитных денег. С переходом к неразменным кредитным деньгам все денежные системы стали характеризоваться следующими чертами:

Отменой официального золотого содержания, обеспечения и размена банкнот на золото, уходом золота из внутреннего и внешнего оборотов и оседанием его в резервах;

Выпуском наличных и безналичных денег на основе кредитных операций банков;

Преобладанием в денежном обращении безналичного оборота;

Усилением государственного регулирования денежного обращения, созданием механизма денежно-кредитного регулирования

Методы осуществления денежных реформ изменялись по мере эволюции денежных систем от золотого (серебряного) стандарта к современным неразменным кредитным деньгам. Методы осуществления денежных реформ - нуллификация, реставрация, девальвация, деноминация.

Нуллификация - это аннулирование государством старых обесцененных денег и введение новых. Мера применяется при гиперинфляции (стоимость денег падает так быстро, что они уже не в состоянии выполнять свои главные функции). До начала 20 века она сопровождалась возвратом к полноценным металлическим деньгам и разменным банкнотам. Примером может служить Франция 18 века, где после длительной инфляции правительство выпустило взамен ассигнатов другие бумажные знаки - «земельные мандаты», дававшие право их держателям получить по требованию землю из фонда государственных земель, причем 30 ливров ассигнатами приравнивались к 1 ливру в «мандатах». Но и «земельные мандаты» были неразменны на металл, выпускались в избыточном количестве и за год обесценились в семь раз. В конечном счете в 1797 г. и ассигнаты, и «земельные мандаты» были признаны недействительными и были выпущены золотые металлические и разменные на золото деньги. После отмены золотого стандарта нуллификация не сопровождается выпуском металлических денежных знаков, часто проводится с незначительным выкупом аннулированных денег по крайне низкому курсу.

Нуллификация была проведена после первой Мировой войны в Германии в связи с гиперинфляцией и обесценением марки в 1,6 трлн. раз. В ходе денежной реформы 1924 г. обмен денег производился в соотношении 1 новая за 1 трлн. старых рейхсмарок. В Греции в ноябре 1944 г. 50 млрд. старых драхм обменивались на одну новую драхму. В Венгрии в 1946 г. за один новый форинт нужно было отдать 400000000000000000000 (четыреста квинтиллионов) старых пенге. В Китае перед реформой 1948 г. кроме старых обесценившихся денег в обращении были денежные знаки различных провинций и множество иностранных валют. В ходе реформы 1948-1951 гг. были введены банкноты Народного банка КНР. Курсы и правила обмена старых денег в разных провинциях страны были разными. После второй Мировой войны в ряде стран Латинской Америки (Чили, Боливия и др.) была проведена фактическая нуллификация денег.

В современных условиях нуллификация применяется при высоком темпе инфляции в основном в развивающихся, а не в развитых странах. Исключение представляет объявление недействительными национальных денежных единиц развитых стран Евросоюза в связи с их переходом к единой европейской валюте в 1999-2002 гг. При этом обмен денег производился по дифференциальным соотношениям.

От нуллификации страдают те, кто имел денежные сбережения и вклады в банки страны, внешние инвесторы, зато государство выигрывает от заниженного и ограниченного обмена аннулированных денег.

Реставрация - это восстановление прежнего золотого содержания денежной единицы. При этом происходит ревальвация - официальное увеличение золотого содержания денежной единицы или повышение ее курса, цены в иностранной валюте. В пример можно привести Англию, где после окончания войны с Францией в 1815 г., приведшей к обесценению банкнот на 40%, и улучшения финансового положения страны (снижение обесценения денег до 3%), стало возможно в 1821 г. восстановить размен банкнот на золото по курсу 1:1. Аналогично в США после снижения темпа инфляции, усилившейся в 1861-1865 гг., в 1879 г. был возобновлен размен долларов на золото по курсу 1:1.

В феврале 1924 г. в СССР было восстановлено довоенное (1914 г.) золотое содержание рубля. Один рубль приравнивался к 0,774234 г. чистого золота. Один из авторов поэтому относит данную реформу к реставрации, но ее также можно отнести к деноминации. Обмен производился по пониженному курсу из-за сильной инфляции. Так, 1 рубль новых казначейских билетов приравнивался к 50 000 совзнаками образца 1923 г. или к 50 млрд. прежними образцами (до деноминации 1922-23 гг.). Реформа позволила восстановить прежний масштаб цен и доверие населения к советским деньгам.

Деноминация - это уменьшение номинала денежной массы в обращении путем обмена старых денежных знаков на новые в пропорциях их обесценения. Проще говоря, зачеркиваются нули на денежных знаках. При этом на протяжении определенного периода времени происходит обмен старых денег на новые, в таком же соотношении пересчитываются цены товаров и услуг, зарплата, тарифы. Иногда деноминацией называют также замену одних денежных знаков на другие без изменения их нарицательной стоимости. Деноминации бывают полные - обмениваются все денежные знаки всех существующих номиналов, и частичные - обмениваются банкноты одного или нескольких номиналов. По скорости проведения деноминации могут быть быстрыми (в течение нескольких дней или недель) - характерно для СССР, медленными (от нескольких месяцев до года), длительными (несколько лет) и бессрочными («спящими »), которые рассчитаны на неограниченный или необъявленный срок - характерно для США.

Только после Второй Мировой войны в мире было проведено более 600 деноминаций. Денежные реформы были проведены в Бельгии (1944 г.); Франции, Голландии, Дании, Норвегии, Австрии, Чехословакии - в 1945 г.; в Финляндии, Японии - в 1946 г., в Болгарии, Корее - в 1947 году. В ходе денежных реформ одновременно проводилась девальвация , за исключением Дании и Норвегии, где курс национальных валют был повышен.

Часто реформы носят конфискационный характер. По установленному соотношению обменивается ограниченное количество денежных знаков. Конфискационный обмен денег в большинстве случаев сочетается с дифференцированной переоценкой сберегательных вкладов. В послевоенной Польше и Чехии меняли по 500 денежных единиц на человека, не более. В Румынии в те же годы за 20 000 старых лей давали 1 новую лею. Рабочие и крестьяне могли поменять не более 3 млн. старых лей на семью, все остальные - не более 1 млн. В Болгарии лимит обмена был установлен в 2000 левов на человека, а для предприятий в пределах 50% месячного фонда заработной платы (но не более 35 тыс. левов).

Очень интересно подошли к деноминации в Югославии. Жителям Сербии, активно помогавшей в годы войны союзникам, старые деньги меняли по курсу 20:1. А жителям Хорватии, помогавшей Гитлеру, установили курс 40:1.

Девальвация национальной валюты издавна использовалась для регулирования ее курса. Девальвация - процесс, противоположный ревальвации, т. е. уменьшение официального золотого содержания денежной единицы или снижения ее курса по отношению к валютам других стран. Не все авторы относят девальвацию к методам проведения денежных реформ, мотивируя это тем, что при девальвации, равно как и при ревальвации , никаких изменений в денежной системе страны не происходит - денежная единица, виды денег, порядок эмиссии, масштаб цен, государственный аппарат, регулирующий денежное обращение, остаются прежними. Действительно, в современных условиях снижение и повышение курса валюты более относятся к сфере международных валютных отношений, но оказывают влияние на внешние факторы инфляции.

Девальвация стимулирует обесценение денег через механизм импортируемой инфляции, а ревальвация используется для ее сдерживания благодаря удешевлению ввозимых товаров. Если платежный баланс страны длительное время сводится с положительным сальдо, то центральный банк может принять решение о ревальвации национальной валюты. Но ревальвация не слишком выгодна государству. Так, Китай, несмотря на активное торговое сальдо и призывы США, не спешит ревальвировать юань, потому что это лишит китайские товары экспортного преимущества, а значит, уменьшит доходы предприятий и государства, замедлит темпы роста экономики, что отрицательно скажется на банковском секторе страны и потребует новых реформ.* Ревальвация национальной валюты также увеличивает безработицу, потому что закрываются предприятия в отраслях экономики, не выдерживающих конкуренции с подешевевшими импортными товарами.

Центральный банк страны объявляет девальвацию при длительном дефиците платежного баланса страны из-за ее неконкурентоспособности на мировом рынке, вызвавшем снижение резервных активов до критической точки. Девальвация может быть открытой и скрытой . При открытой девальвации из обращения изымаются обесцененные бумажные деньги или происходит обмен таких денег на новые, устойчивые кредитные деньги (но по курсу, соответствующему обесценению старых денег). При скрытой девальвации государство снижает реальную стоимость денежной единицы по отношению к иностранным валютам, не изымая обесценившиеся деньги из обращения.

Примером открытой девальвации может быть денежная реформа 1839-1843 гг. в России. Обесцененные ассигнации были обменены по пониженному курсу на кредитные билеты, которые, в свою очередь, свободно обменивались на золото и серебро по твердому курсу.

Примером скрытой девальвации может служить девальвация в период денежных реформ С. Ю. Витте в 1895-1897 гг. Она состояла в том, что был восстановлен размен кредитных билетов на золото, но золотое содержание рубля было снижено.

*Н. Кириченко «Бум и юань - братья навек», Профиль, №34, 2003, с. 28-29.

Девальвация удорожает, а значит, сокращает импорт, импортные товары дорожают. От этого страдает население, а также предприятия, покупающие иностранное сырье, детали, оборудование, технологии. Падает реальная покупательная способность зарплат. Обесцениваются вклады. Девальвация имеет и некоторые плюсы (см. стр. 14-15). Экспортные товары дешевеют, и это положительная сторона девальвации, так как этим девальвация благоприятствует развитию экспорта. В то же время девальвация провоцирует рост темпов инфляции, так как при удешевлении отечественной продукции производители повышают цены на внутреннем рынке (раскручивание девальвационно-инфляционной спирали), еще больше обесценивая вклады и сбережения. Т. о. девальвация снижает уровень жизни населения. Плюсы и минусы девальвации будут рассмотрены на примере России в следующем разделе.

Реформа от лат. означает «претворение». В более широком понятии реформа - это превращение, изменение чего-либо. Реформы могут быть коренными или частичными, касаться или не касаться основ общественного строя, иметь прогрессивный или реакционный характер.

Денежная реформа - это полное или частичное изменение денежной системы с целью ее построения и укрепления. На практике денежная реформа является основным инструментом в ослаблении инфляции и ликвидации ее наиболее тяжелых последствий.

Денежная реформа -- это преобразование денежной системы, проводимое государством с целью упорядочения и укрепления денежного обращении, сопровождающееся выпуском в обращение новых денежных знаков и принудительным изъятием старых.

Как правило, денежные реформы осуществляются при смене типа производства или общественно-экономической формации (золотой стандарт сменился кредитными деньгами), а также в период восстановления экономики, разрушенной вследствие различных причин (революций, войн).

Виды денежных реформ

Полная денежная реформа - это создание новой денежной системы. Проводится при образовании новых государств или создании национальной денежной системы в случае объединения денежных систем нескольких стран (например, создание единой денежной системы стран Европейского союза).

Частичная денежная реформа - это упорядочение существующей денежной системы с целью стабилизации денежного обращения. При проведении частичной денежной реформы меняются отдельные элементы денежной системы: порядок эмиссии, денежные знаки, название денежной единицы.

Конфискационные денежные реформы - реформа, изменяющая (как правило уменьшающая) покупательную способность денег.

Неконфискационные денежные реформы - реформа без изменения покупательной способности денег.

Денежные реформы бывают "мягкие" и "жесткие" в зависимости от степени девальвации или ревальвации.

«Мягкая» реформа допускает поэтапную реализацию изменений. Например, постепенный переход к новой валюте. Самая мягкая денежная реформа: деноминация.

" Жесткая" реформа осуществляется мгновенно. Самая жесткая денежная реформа: нуллификация.

В широком понятии денежные реформы означают переход от одной денежной системы к другой; в узком - частичное изменение элементов денежной системы.

Реформы осуществляются разными методами в зависимости от существующей политической системы, положения отдельных классов, состояния экономики стран. Денежные реформы сопровождаются изъятием из обращения всех или части обесцененных бумажных знаков и замены их новыми деньгами (как в наличной, так и в безналичной форме); изменением валютного курса; перестройкой денежной системы с введением нового эмиссионного законодательства. А в период использования золота как монетарного металла (до 1973 г.) денежной реформой являлось и изменение золотого содержания денег.

В истории денежного обращения известны следующие механизмы денежных реформ.

1. Переход от одного денежного товара к другому, от одного типа денежной системы к другой.

2. Исключение неполноценных, обесцененных или неразменных денежных знаков из обращения и замена их полноценными, разменными знаками.

3. Введение нового эмиссионного законодательства.

4. Стабилизация валюты или частичные мероприятия по упорядочению денежного обращения.

5. Образование новой денежной системы в связи с государственной перестройкой.

Примером первого вида изменений в денежной системе может служить переход от одних денежных единиц к другим.

Переход от одного металла к другому (более ценному), например, от меди к серебру, а от серебра к золоту или переход от биметаллизма к монометаллизму, а от мономёталлизма к бумажно-кредитной системе.

Можно определить, что переход от медных денег к серебряным, а потом золотым осуществляется уже в древнем Риме. А денежные реформы, направленные на внедрение биметаллической денежной системы с последующим переходом к монометаллизму, характерны, в основном для США.

Примером второго вида денежной реформы может служить принятый в 1695 г. в Великобритании Закон, согласно которому, все старые монеты, которые утратили весовое содержание, надо было сдать для перечеканки в полноценные монеты.

К денежным реформам третьего вида, относится, например, отмена порядка эмиссии денег в США в 1913 г., когда право выпуска банкнот получили 12 Федеральных резервных банков. Порядок обеспечения банкнот был также изменен. Банкноты стали выпускаться не под государственные ценные бумаги, а под золото(40% обеспечения) и коммерческие векселя (60%).

Четвертым видом денежных реформ является стабилизация денежного обращения: может осуществляться разными методами, из которых наиболее типичные:

Нуллификация - объявление государством обесценившихся денег недействительными. Иногда представляет собой обмен старых денег, на новые по курсу, который сводит операцию обмена к техническому инструменту. По сути является видом денежной реформы. Проводится в период стабилизации экономики после гиперинфляции, как правило, для восстановления доверия к национальной валюте.

Девальвация - происходит от латинского:де - приставка, означающая понижение,vа1ео - имею стоимость. Означает снижение курса национальной валюты к международным валютным единицам; ранее - до отмены золотых паритетов в 1976 ~ 1978 г.г. - к золоту.

Объективной основой девальвации является курсовой перекос - завышение официального курса валюты по сравнению с рыночной.

Ревальвация - происходит от латинского: ре -приставка, означающая обратное действие,vа1ео - имею стоимость. Означает повышение курса национальной валюты по отношению к иностранным валютам или к международным валютным единицам (ранее к золоту);

Деноминация - изменение масштаба цен и способом увеличения нарицательной стоимости денежных знаков. Обмен денежных знаков на новые, с одновременным пересчетом цен, тарифов, заработной платы.

Указанные методы широко использовались в истории денежного обращения.

Нуллификация была проведена во Франции в 1796-1797 гг. при переходе от асигнатов и денежных мандатов, которые обесценились (без их выкупа) к полноценным металлическим деньгам; в 1924 году в Германии был проведен обмен: новая марка менялась на 1 трлн. старых марок; после окончания 2-й мировой войны была проведена нуллификация в Югославии, Румынии, Греции, Венгрии.

Девальвация осуществлялась в США в 1780 г., в России - в 1895 г.

Деноминация проводилась в Австрии в 1811 г., когда старые гульдены были выменяны на новые по соотношению 5:1. В 70-80 г.г.XXвека в развивающихся странах так же неоднократно проводились денежные реформы в форме деноминации по соотношению 1000: 1: в Бразилии, Заире, Чили, Уругвае.

Чаще всего деноминация проводится на завершающем этапе стабилизации экономики после периода ускоренной инфляции. В процессе деноминации обмен, как правило, проводится без ограничения. Для более плавного вхождения в оборот новых денег вводится период параллельного хождения денег нового и старого образцов. Технически обмен в современном обществе осуществляется в виде эмиссии наличных денег только нового образца и постепенного изъятия из оборота старых денег.

Пятым видом денежных реформ являетсясоздание новых денежных систем. Осуществляются такие реформы в период распада империй и создания новых государств. К последнему виду денежной реформы следует отнести реформу, которая была проведена в Украине в 1996 г.

Денежная реформа в Украине

Необходимость проведения денежной реформы на территории Украины обусловливалась двумя главными причинами:

Причины проведения денежной реформы в Украине

Провозглашение Украины самостоятельным и независимым государствам, Экономическая независимость Украины могла быть реальной лишь при образовании собственной стабильной национальной валюты.

Украина, как и все субъекты прежнего СССР, находилась в глубоком денежном кризисе, что выражалось в значительном обесценивании карбованца, расстройстве денежного обращения, падении роли денег и натурализации хозяйственных связей.

Эти процессы усиливали падение общественного производства, снижали жизненный уровень населения, тормозили переход к рыночной экономике и формированию рыночной инфраструктуры.

О своих намерениях ввести в обращение гривну Украина провозгласила еще летом в 1990 г., разработав и издав такие нормативные документы: "Декларацию о государственном суверенитете Украины", Закон "Об экономической самостоятельности Украины", "Концепцию перехода к рыночной экономике". В них были разработаны основы введения в обращение национальной денежной единицы.

Однако денежная реформа была проведена в 1996 году.

Это объясняется следующими причинами:

Причины постепенного осуществления денежной реформы в Украине

Во-первых, недостаточная компетентность органов власти в проведении подобных экономических мероприятий

Во-вторых, наличие и углубление финансово-экономического кризиса и структурной диспропорции производства

В-третьих, размытые границы рублевой зоны, которая продолжали функционировать и после распада СССР во всех постсоветских республиках, в том числе и Украине

10 января 1992 г. была введена квазиденежная единица многократного использования - украинский купоно-карбованец. Позитивное значение этого мероприятия заключалось в том, что Украина смогла избежать опасного для суверенитета государства углубления платежного кризиса. Одновременно, эта мера не способствовала выходу Украины из рублевой зоны, так как весь безналичный оборот продолжал обслуживаться российским рублем.

Ситуация продолжала оставаться неизменной достаточно длительный период времени - до ноября 1992 г. 12 ноября 1992 г. Президент подписал Указ "О реформе денежной системы Украины", в соответствии с которым купоно-карбованец был введен и в безналичную сферу денежных отношений.

Российский рубль перестал функционировать в денежном обращении Украины.

До введения на территории Украины гривны в денежном обращении можно было наблюдать множество негативных экономических явлений. Например, при росте темпов инфляции (июль 1992 г. в результате проведения инфляционной монетарной политики), а позже и гиперинфляции (в 1993 г.) можно было наблюдать спад производства.

На протяжении ноября 1993 г. ситуация ухудшилась: изменение законодательства в сфере валютного регулирования привело к углублению кризиса финансово- кредитной системы, резкому скачку цен (цены увеличились в 25 раз), что привело к искусственному дефициту денежных знаков.

Однако на протяжении 1995 - 1996 годов указанные недостатки удалось ликвидировать, что привело к ускорению оборачиваемости денежной массы. Показатель оборачиваемости денежной массы значительно увеличился и составил свыше 10 оборотов, что свидетельствует о формировании эффективной монетарной политике НБУ.

Усиление стабилизационных процессов в первой половине 1996 г. в экономике Украины позволило начать процесс осуществления денежной реформы.

Реализация денежной реформы происходила активно в обеспечивало неконфискационной цивилизованной форме, что неприкосновенность денежных сбережений населения.

Денежная реформа в Украине была проведена в соответствии с Указом Президента «О денежной реформе в Украине» от 25.08.1996 г., на основе которого в денежный оборот была введена полноценная национальная валюта - гривна

Согласно Указу Президента Украины переход на новую валюту совершался постепенно:

На протяжении двух недель со 2 по 16 сентября - действительными были два платёжные средства - купоно-карбованец и гривня.

Со второго сентября 1996 г. НБУ прекратил эмиссию украинских карбованцев и выпустил в обращение банкноты стоимостью 1,2,5,10,20,50 и 100 (а с 2002 г. - 200) гривен и биллонные монеты номинальной стоимостью 1,2,5,10,25,50 (а с 2002 - 1 и 5 грн.) копеек. Обмен совершался в соотношении 100 тыс. карбованцев за 1 гривну.

Осуществленная денежная реформа привела к значительному уменьшению уровня инфляции - в 1997 году он был одним из наименьших за весь период с 1992 по 1996 годы (10%) и в этом году скорость оборота денег уменьшилась до 8,52 оборота за год. Такое соотношение показателей можно объяснить тем, что на протяжении 1997 года еще действовали положительные тенденции заложенные в 1995 - 1996 годах Реформа повлияла и на уровень долларизации экономики, если в 1994 году он составлял 32,5%, то в 1997 году снизился до 13,33%.

Общие черты денежной реформы в Украине 1996 г..

Необходимость обусловлена:

- провозглашением экономической независимости Украины;

Глубоким экономическим кризисом, при котором не функционировали инструменты управления денежным обращением, снижалась роль денег.

Предпосылками проведения денежной реформы явились;

Достижение относительной денежной стабилизации.;

Неукоснительное соблюдение границ установленного дефицита государственного бюджета;

Создание валютного рынка и обеспечение достаточного запаса валютных резервов;

Привлечение внешней финансовой и технической помощи для создания стабилизационного фонда.

Цели проведения денежной реформы:

Замена временной денежной, единицы - украинского карбованца на полноценную национальную валюту -гривну;

Изменение масштаба цен;

Оздоровление и упорядочение денежного оборота, преодоление катастрофических, социально-экономических последствий обесценения денег.

Результаты проведения денежной реформы дают основания утверждать, что с технической стороны всё было детально продумано, реформа проводилась без ажиотажа, согласно установленному порядку и в определенные сроки.

Последствия инфляции и антиинфляционная политика

Как экономическое явление инфляция хорошо известна и достаточно подробно описана в экономической литературе. И это естественно, поскольку XXвек для большинства стран мира был веком инфляции. Только в немногих странах и в краткие строки отмечалось ее отсутствие.

Проблемы регулирования инфляции занимают важное место в теории и практике денежно-кредитной политики, поскольку показатели инфляции и ее социальные последствия являются индикаторами для оценки экономического состояния страны. Базовыми показателями, которые используют для измерения инфляции, служат индексы цен:

Индексы оптовых цен

Индексы розничных цен

Индексы экспортных и импортных цен

Дефляторы ВНП

ВНП - валовый национальный продукт, который определяет результат деятельности национальных факторов производства как внутри страны, так и за рубежом.

Индексы оптовых цен показывают изменения среднего уровня реализации продукции промышленных, торговых и сельскохозяйственных предприятий.

Индексы розничных цен рассчитывают либо как совокупный индекс цен на продукцию, продаваемую в розничной торговле, либо только по корзине социально значимых товаров. Второй из этих индексов отражает стоимость жизни в стране и особенно важен для населения.

Дефляторы ВНП определяются по объему конечной продукции, которая формирует стоимость ВНП. ВНП определяется как сумма цен на товары и услуги, приобретаемые домашними хозяйствами, государственными организациями, валовые внутренние государственные и частные инвестиции, внешнеторговые цены.

Предлагаются и альтернативные варианты измерения уровня инфляции, например, определение избыточной денежной массы по уравнению обмена (закон денежного обращения) или сопоставление возросшего уровня цен в национальной валюте с их уровнем в относительно устойчивой валюте.

Зарубежные экономисты также предлагают различные методы определения уровня инфляции. Например, использование показателя индекса цен, который измеряет соотношение между покупной ценой определенного набора потребительских товаров и услуг («рыночная корзина») для данного периода и совокупной идентичной и сходной группой товаров и услуг в базовый период.

Индекс цен Цена «рыночной корзины» в текущем году

в текущем = _____________________________________

году Цена аналогичной «рыночной корзины» в базовом периоде

Существуют три основных индекса цен: Г. Пааше, З. Ласпейреса и И. Фишера. Индексы цен зависят не только от уровня цен на товары и услуги, но и от количества реализованных благ.

Для расчета индекса Пааше используется ассортиментный набор текущего года:

Уровень цен і -го товара в х Объем реализации і -го

Индекс цен = текущем году товара в т екущем году

Пааше Уровень цен і -го товара в х Объем реализации і -го

базисном году товара в текущем году

Индекс Пааше несколько занижает уровень инфляции, так как не учитывает ассортиментных сдвигов и приписывает базисному году новый, сложившийся в анализируемом году ассортиментный набор.

Для расчета индекса цен Ласпейреса используется ассортиментный набор базисного года:

Индекс Уровень цен і -го товара х Объем реализации і -го

Ласперейса = в текущем году______ товара в базисном год;

Уровень цен і -го х Объем реализации і -го

товара в базисном году товара в базисном году

Индекс Ласпейреса несколько завышает уровень инфляции, так как показывает не только рост цен, но и изменения в ассортиментном наборе, включая и ценовой, и структурный факторы.

Индекс Фишера усредняет индексы Пааше и Ласпейреса:

Индекс Фишера = индекс цен Паше хиндекс цен Ласпейреса

Однако индекс Фишера является достаточно громоздким и применяется на практике весьма редко.

Чаще других используется индекс Ласпейреса, так как для его расчета достаточно учесть только изменение цен.

Необходимо различать внутренние и внешние факторы инфляции.

К внутренним факторам относятся денежные (монетарные) и неденежные.

Денежн ые факторы инфляции:

Переполнение сферы обращения избыточной массой денежных средств за счет чрезмерной эмиссии денег, используемой на покрытие бюджетного дефицита

Перенасыщение банковскими ссудами экономики государства

Методы правительства по поддержанию курса национальной валюты, ограничение его движения

Инфляция может развиваться при стабильной массе денег в обороте, при сокращении обращения объема товаров и услуг, что обусловлено ускорением оборота денег. По экономическому эффекту ускорение оборота денег при прочих неизменных условиях равнозначно выпуску дополнительной массы денег в обращение.

Неденежн ые факторы инфляции:

Структурные диспропорции в общественном воспроизводстве

Затратный механизм хозяйствования

Государственная экономическая политика, в том числе налоговая

Внешнеэкономическая политика

При инфляции капитал перемещается из сферы производства в сферу обращения, так как там скорость обращения намного выше, что позволяет получать огромные прибыли, но одновременно усиливает инфляционные тенденции.

Механизм инфляции самовоспроизводится, а на его основе возрастает дефицит сбережений, сокращаются кредитные вложения, инвестиции в производство и предложение товаров.

Внешними факторами инфляции являются структурные кризисы: сырьевой, энергетический, валютный

Социально-экономические последствия инфляции выражаются в следующем:

В перераспределении доходов между группами населения, сферами производства, регионами, хозяйствующими структурами, фирмами, государством;

В обесценении денежных накоплений населения, хозяйствующих субъектов и средств государственного бюджета;

В неравномерном росте цен, что увеличивает неравенство норм прибыли в разных отраслях, усугубляет диспропорции воспроизводства;

В искажении структуры потребительского спроса из-за стремления превратить обесценившиеся деньги в товары и валюту (ускоряется оборачиваемость денежных средств, соответственно ускоряется инфляционный процесс);

В возрастании спекулятивной игры на ценах, валюте, процентах, ссудах, что активно способствует развитию теневой экономики;

В снижении покупательной способности национальной валюты и искажении ее реального курса по отношению к другим валютам;

В социальном расслоении общества, обострении антагонистических противоречий.

Кроме указанных последствий инфляции существует еще эффект инфляционного налогообложения.

Инфляция порождает инфляционный налог, бремя которого несет все население страны. В результате этого налога сокращаются реальные сбережения, падает платежеспособный спрос, снижаются стимулы к труду.

В условиях прогрессивной налоговой системы и открытой инфляции действует так называемый эффект инфляционного налогообложения.

Эффект инфляционного налогообложения - получение государством дополнительного дохода за счет перехода налогоплательщиков из одной налоговой группы в другую (подпадающую под более высокую налоговую ставку) в результате индексации.

Таким образом, последствия инфляции носят противоречивый характер и научиться управлять ее уровнем - сложная и многогранная задача. Для решения этой задачи государство разрабатывает антиинфляционную политику.

Антиинфляционная политика - это комплекс мер государственного регулирования экономики, направленных на борьбу с инфляцией.

В настоящее время используется три основных вида антиинфляционной политики.

1. Дефляционная политика (регулирование спроса)

2. Политика доходов (регулирование издержек)

3. Конкурентное стимулирование производства

Дефляционная политика: используются методы ограничения денежного спроса через денежно-кредитные и налоговые механизмы путем снижения государственных расходов, повышения процентной ставки по ссудам, усиления налогового процесса, ограничения денежной массы. Такая политика, как правило, вызывает замедление экономического роста и кризисные явления.

Политика доходов: предполагает одновременный (параллельный) контроль за ценами и заработной платой путем их полного замораживания или установления им пределов роста. Такая политика малоэффективна, поскольку замедление роста цен вызывает дефицит товаров, а последующая отмена ограничений опять вызывает скачок цен. По социальным мотивам этот вид антиинфляционной политики применяется редко.

Конкурентное стимулирование производства: промышленная политика, которая характеризуется всемерной государственной поддержкой отечественного товаропроизводителя и национального производства, включает меры как по прямому стимулированию предпринимательства путем значительного снижения налогов, так и по косвенному стимулированию сбережений для населения (снижение налогов с населения).

Существуют также и другие меры:

Индексация (полная или частичная) - это компенсация потерь в результате обесценения денег;

Формы сдерживания контролируемого роста цен, которые проявляются:

Во-первых, в «замораживании» контролируемого роста цен на определенные товары;

Во-вторых, в сдерживании их уровня в определенных пределах.

При выборе варианта антиинфляционной политики необходимо в первую очередь правильно выявить ее источники.

Если мы имеет дело преимущественно с инфляцией спроса, основными направлениями антиинфляционной политики будут:

Сокращение темпов роста денежной массы за счет осуществления ограничительной денежно-кредитной политики: повышения процентных ставок, сокращение выпуска денег и т.д.;

Запрет на эмиссионный способ покрытия бюджетного дефицита. Если речь идет об инфляции предложения, правительство будет осуществлять:

Понижение налоговых ставок в целях создания стимулов для развития производства;

Снижение степени монополизации экономики с помощью осуществления активного антимонопольного регулирования;

Повышение производительности факторов производства. Незащищенность денежной системы от инфляции требует совершенствования методов регулирования денежного обращения и внедрения новых инструментов денежно-кредитной политики.

Одним из новых инструментов регулирования денежного оборота в экономике является таргетирование (установление целей или параметров). Существуют следующие инструменты таргетирования:

- политика валютного таргетирования: использование фиксированного валютного коридора и фиксированного обменного курса;

- политика таргетирования денежных агрегатов: использование заданной зависимости между показателями денежных агрегатов в качестве промежуточной цели денежно-кредитной политики.

- политика таргетирования инфляции.

Таргетирование инфляции

Термин «таргетирование» заимствован из английского языка таргет и означает установление целевых ориентиров или количественных параметров.

Таргетирование инфляции является сравнительно новым режимом монетарной политики. Считается, что впервые его применил Центральный банк Новой Зеландии в 1990 году. За прошедшее время число стран, перешедших к проведению монетарной политики с использованием инфляционного таргетирования, быстро росло: Канада (1991), Великобритания (1992), Швеция, Финляндия и Австралия (1993) и другие.

Первой страной с переходной экономикой, применившей инфляционное таргетирование на практике, была Чехия, первой из развивающихся стран - стала Бразилия.

Инфляционное таргетирование можно охарактеризовать как режим монетарной политики, основанный на использовании прогноза инфляции в качестве промежуточного целевого ориентира.

Осуществляет таргетирование Центральный банк, который прогнозирует предстоящую динамику инфляции и на основе этого прогноза задает количественно целевой ориентир по инфляции на планируемый период, не принимая на себя обязательств по достижению каких-либо других целевых ориентиров.

Основные преимущества инфляционного таргетирования:

Для проведения монетарной политики односторонний характер промежуточных целевых ориентиров (по обменному курсу или агрегатам денежной массы) замещается синтезом целого ряда макроэкономических показателей

Инфляционное таргетирование предполагает большую свободу и гибкость действий Центрального банка

Центральный банк принимает на себя официальные обязательства по достижению лишь главного целевого ориентира на основании своего прогноза динамики цен, который выступает в качестве своеобразного промежуточного целевого ориентира.

Государство, субъекты хозяйственной деятельности и население, не могут оперативно отслеживать состояние монетарной политики, что увеличивает ответственность Центрального банка за результаты его деятельности. В связи с этим, одним из важных аспектов политики таргетирования инфляции является возможность общественности оценивать успешность политики, проводимой Центральным банком, что требует определенной наглядности результатов. Устанавливая плановые показатели инфляции, Центральный банк тем самым определяет критерии оценки своей деятельности. Всякое отклонение от намеченных целей будет требовать от него объяснений о причинах происходящего.

Во-первых, должен обладать большим кредитом доверия со стороны общества;

Во-вторых, его действия должны быть прозрачны.

Условия, минимально необходимые для использования таргетирования инфляции:

1. Инфляционное таргетирование возможно только в тех государствах, где низкая инфляция существует фактически, а не формально.

2. Таргетирование фактически является основополагающей целью монетарной политики.

3. Обеспечение должной степени автономности Центрального банка и использование им таргетирования только для прогноза инфляции.

4. Центральный банк должен обладать полной свободой в принятии решений относительно применения инструментов монетарной политики

При наличии рассмотренных условий для использования инфляционного таргетирования, Центральный банк должен определить контролируемый показатель, характеризующий темпы роста цен в экономике страны.

Преимущественно в качестве контролируемого показателя инфляции Центральными банками используется индекс потребительских цен. В обычный индекс потребительских цен входят группы товаров и услуг, цены на которые подвержены воздействию факторов, неподконтрольных Центральному банку: административное регулирование цен, повышение косвенных налогов, рост цен на импортируемые товары и др.

При таргетировании возникает необходимость в определении индекса потребительских цен, очищенных от указанных факторов.

В качестве контролируемого Центральным банком показателя используется скорректированный, «очищенный» индекс, когда из обычного индекса потребительских цен исключается отдельные группы товаров и услуг, цены на которые регулируются правительством либо подвержены существенным колебаниям, независящим от действия Центрального банка.

Известно, что любые прогнозы связаны с наличием неопределенности относительно будущего и редко полностью совпадают с фактическим развитием событий. При прогнозировании инфляции определяющую роль играет знание работы передаточного механизма монетарной политики. Однако это знание всегда несовершенно даже в промышленно развитых странах с устойчивой экономикой, поскольку временные лаги и каналы передаточного механизма подвержены постоянным изменениям, что, безусловно, влияет на качество прогнозирования.

В условиях переходного периода использование инфляционного таргетирования предъявляет повышенные требования к статистическим и исследовательским подразделениям Центрального банка

Точность прогнозов затрудняется и наличием факторов, которые сложно прогнозировать, но оказывающих существенное влияние на уровень цен в экономике.

Факторы, затрудняющие таргетирование

Колебание цен на сырье и материалы (особенно на энергоносители) на мировых рынках;

Изменение условий сельскохозяйственного производства, оказывающих влияние на цены продукции агропромышленного производства;

Природные катаклизмы и другие форс-мажорные события, проявляющиеся в форме шоков спроса и предложения;

Отклонение обменного курса национальной валюты от прогнозных значений, не являющихся результатом внутренней экономической и монетарной политики;

Проблемы качества статистических данных и их сопоставимости.

Центральный банк при определении режима таргетирования имеет свободу действий в выборе моделей, инструментов и даже целей с единственной оговоркой, что его политика в обязательном порядке должна в своих итогах отображать показатели инфляции, находящиеся на заранее определенном уровне.

Таргетирование инфляции включает в себя ряд элементов.

Публичное провозглашение среднесрочных плановых показателей инфляции

Закрепленная ценовая стабильность в разработанной денежно-кредитной политике

Относительная свобода Центрального банка в выборе промежуточных целей

Публичное оповещение общественности рынка о целях и планах денежно-кредитной

политики

Повышенная ответственность регулирующих органов за достижение плановых показателей

Рассматривая подходы к определению инфляции как количественно определенной цели денежно-кредитной политики (таргета), можно выделить несколько важных аспектов:

Период, на который устанавливается цель, или в течение которого эту цель планируется достичь;

Мера инфляции или ценовой индекс, численное значение которого собственно и является целью;

Способы задания цели.

В Украине осуществляется постепенный переход к использованию элементов таргетирования инфляции. Однако, как показывает практика проведения Национальным банком Украины монетарной политики, одновременное достижение нескольких целевых ориентиров, зафиксированных в «Основных направлениях денежно-кредитной политики», как правило, не обеспечивается.

Частично это объясняется недостаточной согласованностью основных денежно-кредитных и макроэкономических показателей, включаемых в расчеты основных ориентиров денежно-кредитной политики.

Устранению этих недостатков будет способствовать более широкое применение методов финансового программирования, то есть разработка и внедрение экономических моделей и соответствующего программного обеспечения в практику макроэкономического анализа и прогнозирования в Национальном банке и Правительстве Украины в целях обеспечения большей сбалансированности важнейших макроэкономических и денежно-кредитных показателей.

Импортозамещение - это что такое?

Осаго минимальный срок страхования

Реферат: Конкуренция её место и роль в современной рыночной экономике Изучение нового материала

Страхование - классификация, сущность и функции Правовые основы страховых отношений

Для чего оформлять договор комплексного ипотечного страхования (полис по ипотечному страхованию)?