В очередной статье мы продолжим разбирать особенности проведения регламентных операций в сервисе «Закрытие месяца» программного продукта 1С Бухгалтерия предприятия. И сегодня я постараюсь как можно полно разобрать регламентную операцию «Амортизация основных средств» . Будут также рассмотрены все вопросы непосредственно связанные с расчетом сумм по амортизации:

- Настройки способов амортизации при принятии к учету основных средств;

- Настройка бухгалтерского и налогового учета амортизации;

- Включение амортизационных премий в состав расходов.

Напомню, что ранее в рамках серии статей про «Закрытие месяца», был опубликован материал про при проведении одноименной регламентированной операции.

Напомню, что на сайте уже есть ряд статей, которые посвящены вопросу закрытия месяца в программе 1С БУХ 3.0:

Немного теории

Как нас учили в школе и институте начнем с определения. Амортизация основных средств – это отнесение стоимости основных средств на затраты предприятия в течении определенного времени по определенным правилам. Выбор этих правил или способов амортизации закрепляется в учетной политике организации. Каждый месяц, начиная с месяца следующего за месяцем, когда ОС было принято на учет, рассчитывается сумма амортизации и отражается проводкой по дебету счета затрат и кредиту счета 02 «Амортизация основных средств» .

В бухгалтерском учете при приеме основного средства к учету выбирается способ расчета амортизации. Могут быть выбраны следующие способы:

- Линейный способ;

- Способ уменьшаемого остатка;

- По сумме чисел лет срока полезного использования;

- Пропорционально объему продукции (работ);

- По единым нормам амортизационных отчислений;

- По единым нормам амортизационных отчислений (на 1000 км пробега).

Также в бухгалтерском учете есть такое понятие как амортизационная премия . Эта премия дает возможность сразу списать часть первоначальной стоимости ОС на текущие расходы в налоговом учете. Для ОС, принадлежащих к третьей – седьмой амортизационным группам, не более 30 % от стоимости ОС, для остальных групп не более 10 %. Амортизационная премия не распространяется на ОС полученные безвозмездно. В бухгалтерском учете понятие «амортизационная премия» не используется.

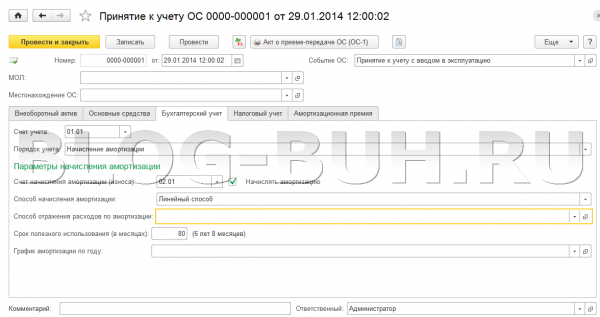

Настройка амортизации при приеме к учету ОС

- Счет учета – счет, на котором будет числиться наш актив — 01.01 «Основное средство в организации» (также в ряде случаев используется счет 03 «Материальные ценности» );

- Порядок учета – два варианта «Начисление амортизации» или «Стоимость не погашается» (т.е. не начислять). Мы выбираем первый;

- Счет начисления амортизации (износа) – на этом счете будет учитываться накопленная амортизация, по каждому основному средству. Выбираем счет 02.01 «Амортизация основных средств, учитываемых на счете 01» (также в ряде случаев пользуются счетом 02.02 «Амортизация основных средств, учитываемых на счете 03» );

- Способ начисления амортизации – в теоретической части этой статьи я уже упоминал все способы, которые в этом поле могут быть выбраны. В текущем примере выбираем «Линейный способ» . Сумма месячной амортизации фиксирована и расчет осуществляется путем деления общей стоимости ОС на срок полезного использования (в месяцах);

- Срок полезного использования – 80 месяцев;

- График амортизации – не заполняем.

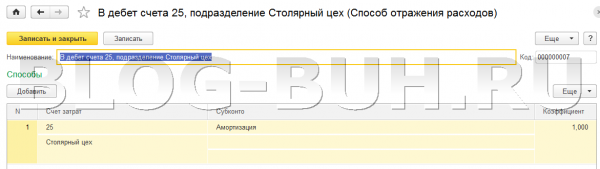

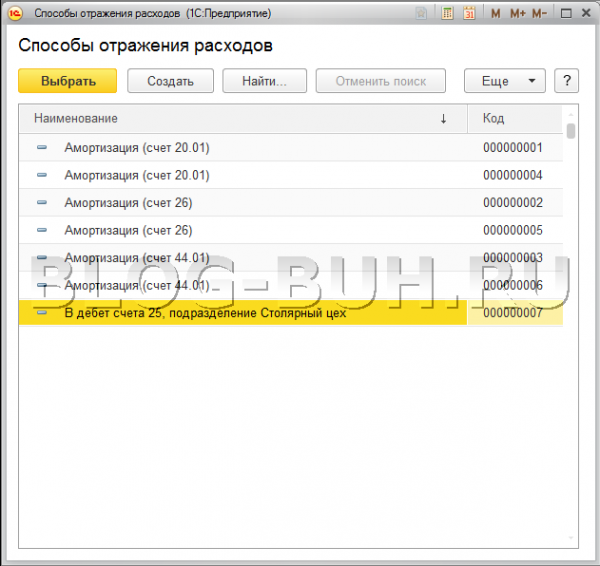

У нас осталось не заполненным поле «Способ отражения расходов по амортизации» . В этом поле из справочника «Способы отражения расходов» выбирается шаблон, который будет определять, на какой счет затрат будет отнесена амортизация. При этом можно выбрать либо из имеющихся предопределенных вариантов либо создать свой. Создадим свой вариант «В дебет счета 25, подразделение Столярный цех».

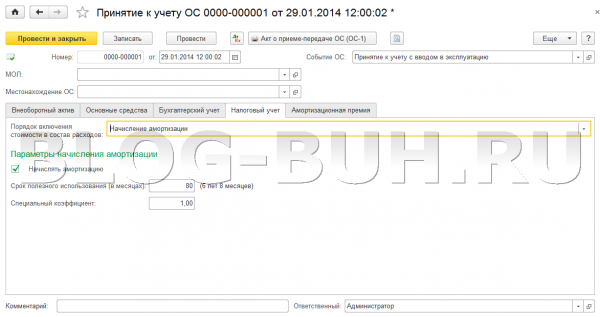

Теперь перейдем на закладку «Налоговый учет» документа «Принятие к учету ОС». Здесь указывается каким образом амортизация ОС будет учитываться в налоговом учете. Заполняются следующие поля:

- Порядок включение стоимости в состав расходов – здесь три варианта: Начисление амортизации , Включение в расходы при принятии к учету, стоимость не включается в расходы. Выбираем первый вариант;

- Срок полезного использования – при расчете амортизации стоимость ОС делится на количество месяцев, указанных в этом поле, и определяется фиксированная месячная сумма списания;

- Специальный коэффициент – это повышающий или понижающий коэффициент, который является таковым, если он больше или меньше 1. О том в каких случаях могут применяться эти коэффициенты, можно ознакомиться в соответствующих пунктах статьи 259 Налогового кодекса РФ. В нашем примере он равен 1.

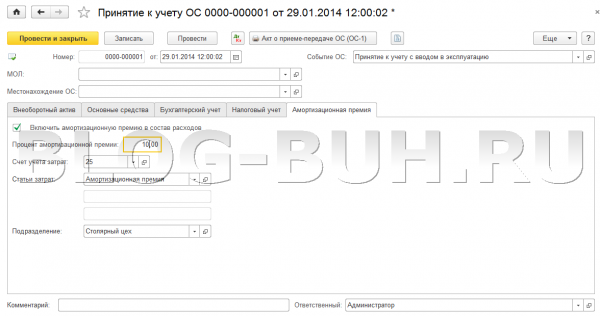

И ещё одна закладка «Амортизационная премия». Как я уже отмечал амортизационная премия это право на возможность сразу списать часть начальной стоимости основного средства. На этой закладке указывается процент премии, а также счет затрат и аналитика этого счета (Статья затрат и Подразделение). Установим амортизационную премию 10 %, Счет затрат 25 «Общепроизводственные расходы» , статья затрат «Амортизационная премия» и подразделение.

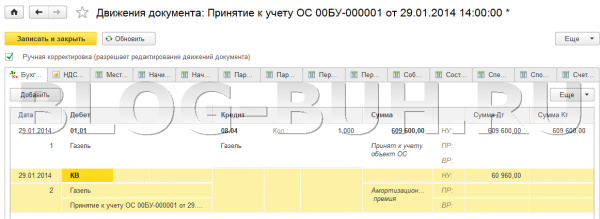

Проведем документ «Принятие к учету». Тут стоит обратить внимание на проводки этого документа. Первая делает запись в дебет счета 01.01 «Основные средства в организации»

в корреспонденции со счетом 08.04 «Приобретение объектов основных средств»

. Эта первая проводка отражает принятие к учету основного средства. Вторая проводка отражает тот факт, что мы применяем амортизационную премию. При том формируется проводка по дебету забалансового счета КВ «Амортизационная премия»

без корреспонденции и только по налоговому учету на сумму 10 % от стоимости ОС.

Расчет амортизации при закрытии месяца

Здесь найдем строчку «Амортизация и износ основных средств», щелкнув по которой левой кнопкой мыши откроется контекстное меню, где необходимо выбрать – «Выполнить операцию» . После выполнения операции эта строчка окрасится в зеленый цвет и нажав на нее левой кнопкой мыши можно открыть сформированные проводки. В базе данных при будет создан документ вида «Регламентные операции» соответствующего типа.

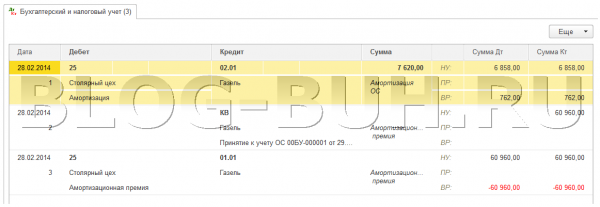

Этот документ сформирует три проводки:

- Первая будет отражать амортизацию ОС: Дт 25 «Общепроизводственные расходы» Кт 02.01 «Амортизация основных средств, учитываемых на счете 01» на сумму 7 620 = 609 600 (стоимость ОС) / 80 (месяцев полезного использования). Эта сумма будет справедлива для бухгалтерского учета.В налоговом учете цифра сформируется другая поскольку 10 % процентов стоимости ОС предполагается списать сразу в виде налоговой премии, поэтому стоимость ОС в налоговом учете для расчета амортизации = 609 600 – 60 906 = 548 694. Отсюда сумма месячной амортизации в налоговом учете = 548 694 / 80 = 6 858.В связи с тем, что сумма проводки в налоговом и бухгалтерском учете отличаются возникает временная разница (ВР) 762 = 7 620 (БУ) – 6 858 (НУ).

- Вторая проводка отражает амортизационную премию в налоговом учете по кредиту забалансового счета КВ «Амортизационная премия» без корреспонденции на сумму 60 960 (10 % от стоимости).

- Третья проводка также отражает в налоговом учете амортизационную премию, но уже по балансовым счетам: Дт 25 «Общепроизводственные расходы» Кт 01.01 «Основные средства в организации» на сумму 60 960 (10 % от стоимости). Обратите внимание, что в этой проводке ещё отражается временная разница (ВР) -60 960, которая будет компенсироваться ежемесячно за счет временной разницы, возникающей при отражении амортизации. Она рассмотрена ранее, ВР на сумму 762 (762 *80 (месяцев) = 60 960).

На этом сегодня всё! Если Вам понравилась эта статья, Вы можете воспользоваться кнопочками социальных сетей , чтобы сохранить её у себя!

Также не забывайте свои вопросы и замечания оставлять в комментариях !

Перенос убытков на будущее в 1С:Бухгалтерия 8

Образец справки об отсутствии задолженности

Выдача денег на командировку наличными и на карту

Налоги на заработную плату

Льготная пенсия: кому положена, как получить